2020年我国自卸车市场回顾及2021年市场预测

中汽数据有限公司

1月18日,国家统计局发布的最新数据显示,2020年全年国内生产总值1015986亿元,按可比价格计算,比上年增长2.3%。分季度看,一季度同比下降6.8%,二季度同比增长3.2%,三季度同比增长4.9%,四季度同比增长6.5%。

2020年全社会固定资产投资名义同比增长2.9%,增幅较上年回落2.3个百分点;房地产投资和基建投资是主要支撑。

2020年房地产投资同比增长7.0%,增幅虽较2019年回落2.9个百分点,但仍是投资最主要的支撑力量;疫情后积压的购房需求快速兑现和优质地块加大供应,推动着地产商投资意愿和能力。

基建(含水电燃气)投资同比增长3.4%,增幅较2019年提高0.1个百分点,2020年7月基建累计同比转负为正。基建持续发力托底经济;2020年以来增加转移支付力度、延长阶段性提高地方财政资金留用比例政策、发行抗疫特别国债、建立财政资金直达基层机制等财政措施持续加码。

制造业投资同比增长-2.2%,受疫情影响最为严重。同时,民间固定资产投资同比增长1.0%,增幅较2019年下滑3.7个百分点。制造业投资整体先抑后扬,前期受疫情冲击,大量企业面临生存困境,企业投资意愿下降。后期中国经济逐渐复苏,出口超预期,带动生产投资加快,11~12月制造业投资当月增速均达到10%以上。

2020年末常住人口城镇化率超过60%,保持稳步增长态势,距较高收入经济体的81.3%仍有20个百分点的空间。在过去40年中,中国城镇常住人口从1.7亿快速增至8.5亿,净增加6.8亿,城镇化率从17.9%提升至60.6%,提高43个百分点,深刻地改变了中国经济社会格局,成就了过去中国重化工业、大规模基础设施投资、房地产、消费升级等的飞速发展。当前中国城镇化率稍高于55.3%的世界平均水平,但明显低于高收入经济体的81.3%和中高收入经济体的65.2%。

未来20多年中国将新增约1.9亿城镇人口,主要向城市群都市圈集聚。中国城镇化已进入中后期,虽仍处于快速发展期但速度逐渐放缓。根据联合国《世界城镇化发展展望2018》,2030年中国城市化率将达70.6%,2050年约达80%。结合我们根据当前生育趋势对未来中国人口的预测,中国城镇人口峰值将在2042年左右达到约10.4亿人的峰值,将比2019年再增加1.9亿,其中80%将集聚在19大城市群,而多数又将集聚在大都市圈。新增城镇人口将带来基础设施、地产、新零售、医疗卫生、文化娱乐等多个领域的广泛需求,为我国经济发展提供重要引擎。

2020年1~12月,商用车累计销售453.1万辆,同比增长18.8%。卡车销量419.1万辆,同比增长21.3%,客车销量34.0万辆,同比下滑4.9%;专用车销量165.1万辆,占商用车比重36.4%,较2019年比重提升1.8个百分点。

自卸车市场年度销量走势

2020年,突如其来的新冠肺炎疫情对我国经济造成了较大的影响,为降低经济损失,各地方政府陆续加大基建投资力度,基建项目大量开工建设,自卸车市场需求激增。2020年全年,自卸车销量36.5万辆,同比增长15.6%(见图1)。

图1 2016~2020年自卸车市场销量

从卡车功能用途结构来看,2020年自卸车市场占比8.7%,较2019年下滑0.4个百分点。卡车市场以载货车为主,但市场份额呈逐年下降趋势,牵引车市场比重逐年增长(见图2)。

图2 2016~2020年卡车功能用途结构走势

自卸车市场月度表现

从月度销量趋势来看(见图2),2020年一季度,受春节及新冠肺炎疫情影响,自卸车销量大幅下滑,2月销量同比下滑87.1%。4月份,随着疫情逐步得到控制,生产经营活动逐步恢复正常,再加上各地方陆续加大基建投资力度,工地陆续开工建设,自卸车需求快速增长。6~8月连续三个月增长幅度超过90%。

自卸车市场结构

从自卸车驱动结构来看,自卸车市场以4×2、8×4车型为主,合计占比80%左右。从驱动结构走势来看,受“大吨小标”治理、超限超载治理等法规影响,6×4自卸车向8×4车型转变,8×4车型比重呈逐年增长的趋势。2020年8×4车型市场占比35.3%,6×4车型比重呈下滑走势(见图3)。

图3 2016~2020年自卸车市场驱动结构

从自卸车车型结构来看(见图4),自卸车市场以轻型货车和重型货车为主,中型货车占比较小。从结构走势来看,重型货车比重呈逐年增长趋势,2020年市场比重达62.7%,较2019年提升0.7个百分点。轻型货车比重呈逐年下滑趋势,2020年比重为33.2%,较2019年下滑7.3个百分点。

图4 2016~2020年自卸车车型结构

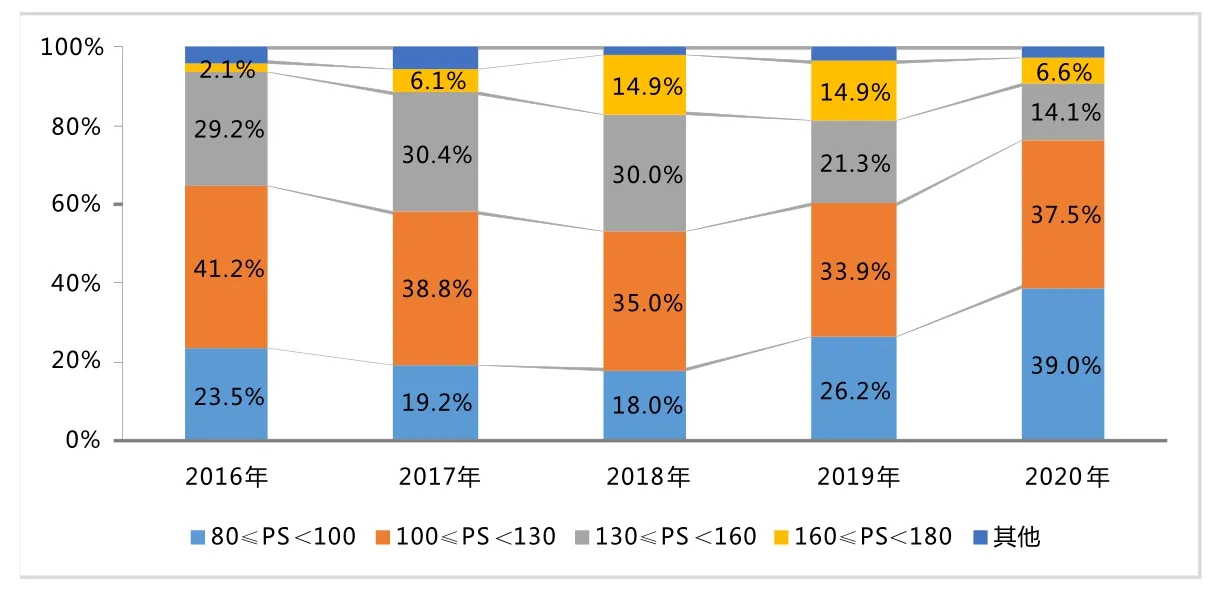

从马力段结构走势来看,轻型自卸车的马力段集中在160马力以下,且小马力产品比重呈逐年增长的趋势(见图5):2020年,80~100马力产品市场比重为39.0%,较2019年提升12.8个百分点。

图5 2016~2020年轻型自卸车马力段结构走势

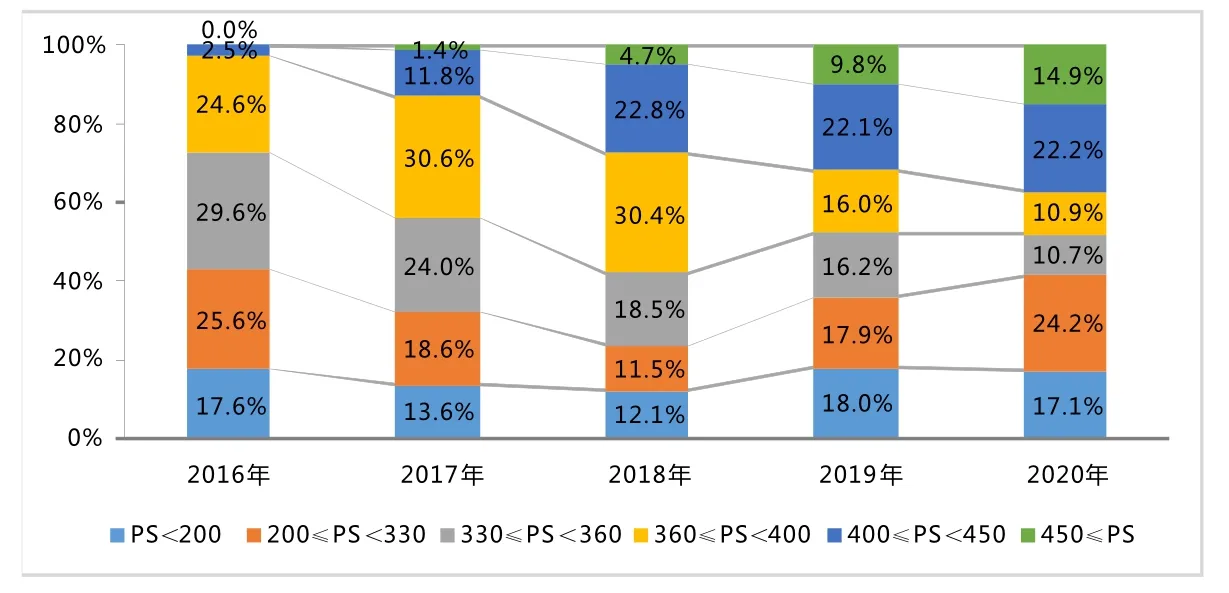

中重型自卸车呈现大马力化的发展趋势(见图6),2020年450马力以上产品比重达到14.9%,较2019年提升5.1个百分点。

图6 2016~2020年中重型自卸车马力段结构走势

从自卸车企业竞争格局来看(见表1),自卸车销量TOP10企业市场集中度为80.5%,相较于2019年同期提升了1.3个百分点,企业集中度更高。

表1 2020年自卸车企业销量及份额

数据统计显示,2020年全年共有75家企业实现销售,其中销量超过3万辆的有4家,销量在10000~20000辆的企业有7家,销量在1000~10000辆的共计18家,而销量不足1000辆的则多达46家,占比高达61.3%。北汽福田、中国重汽、陕汽集团位居市场前三位,份额达到37.8%。

从增长幅度来看,销量TOP10企业中,时风集团销量同比下滑12.3%,其他企业销量同比均增长:一汽集团、上汽红岩、东风柳汽增长幅度较大,同比增长超过25%。

从自卸车区域分布来看(见表2),自卸车产品主销浙江、广东、四川、江苏和河南等经济发展快、基建项目多的区域,销量TOP10市场集中度为62.8%,相较于2019年同期提高0.1个百分点。

表2 2020年自卸车区域销量及份额

从2020年全年销量来看,累计销售超过2万辆的区域有7个,其中浙江省以38255辆销量、10.5%市场份额占据榜首,同比增长31.4%。从增长幅度来看,2020年销量TOP10省份中,江西省销量同比下滑13.0%,其他省份销量同比均增长:其中,浙江省、四川省、江苏省同比增长幅度较大,均超过30%。

自卸车市场发展趋势

在2020年12月16~18日召开的中央经济工作会议精神中,有四个关键词会影响到未来5年自卸车行业走势:一是城镇化。更加注重民生基础设施补短板,推动新型城镇化和区域协调发展;二是扩内需。科学精准实施宏观政策,坚持扩大内需战略;三是双循环。加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局;四是碳排放。我国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。

在“十四五”政策导向中,西部大开发和交通强国两大战略,将长期利好自卸车行业:一是根据新时代推进西部大开发指导意见,到2035年,西部基础设施通达程度等与东部地区大体相当,努力实现不同类型地区互补发展、东西双向开放协同并进、民族边疆地区繁荣安全稳固、人与自然和谐共生;二是根据《新时代交通强国铁路先行规划纲要》,到2035年,现代化铁路网率先建成,全国铁路网20万km左右,到2050年全面建成更高水平的现代化铁路强国。

对于“十四五”工程基建,要抓住城市圈建设、重点工程项目两大机遇。一是粤港澳大湾区、京津冀(雄安新区)、长三角一体化、成渝城市圈、关中城市群等城市圈建设;二是重点工程项目有:“红旗河”规划预计投资4万亿、川藏铁路工程投资3198亿元、雅鲁藏布江下游水电开发、成渝中线高铁工程等。

对于2021年自卸车行业发展趋势,有以下五点判断:一是“十四五”开局,基建投资助力,重点工程建设布局开始;二是城市渣土车标准化实施范围扩大,预计将扩大至200座城市以上;三是双超治理,产品结构转化,轻量化产品需求上升;四是法规加严,利好产品更新需求;五是产品趋向于舒适化、智能网联化、定制化、新能源化。