镍钴行业发展形势分析及建议

徐爱东,陈瑞瑞,李 烁,刘 磊

(北京安泰科信息股份有限公司,北京 100814)

镍钴金属具有优异的储能、防腐、耐磨、耐高温和高强度等特殊性能,是不锈钢、充电电池、电镀、高温合金等行业的关键原料,是国民经济发展的重要战略物资。

镍的资源较为丰富,在地壳中的含量约为0.018%。根据USGS(美国地质调查局)数据,2019年全球镍的储量为8 900 万t,按目前开采量,可开采年限约37年。全球镍的储量区域分布较为集中,前三大国家为印度尼西亚、澳大利亚、巴西,占比均超10%,合计约占全球镍储量的60%,中国镍的储量较少,仅占全球储量的3%。

本文从镍钴价格的演变情况分析了影响镍钴市场的力量和镍钴供需情况,并对镍钴未来消费趋势,中国镍钴产业在全球镍钴市场的地位、对外依存度及供应链安全问题进行了分析,最后为我国镍钴产业的发展提出了建议①镍钴是小品种,国家统计局没有专门的统计资料,文中有关中国以及全球镍钴产业的数据,多数是安泰科镍钴研究团队多年积累调研、与国内外同行交流得到的结论,努力接近事实,但不能完全反映事实,且因为市场研究的性质决定了这些数据经常有更新调整,文中数据仅供参考。。

1 从镍钴价格演变分析市场影响力量

1.1 镍

从1980—2020年近40年的镍价走势来看,镍价变化大致分为四个阶段。1980—2020年全球镍市场价格变化情况见图1。

图1 1980—2020年全球镍市场价格变化情况

1.1.1 阶段Ⅰ(2001年之前)

2001年之前,欧洲发达国家、美国、日本是镍生产和消费的主力,定价主体和影响因素具有鲜明的时代特色。

根据INSG 的数据,结合北京安泰科信息股份有限公司(以下简称“安泰科”)的估算,2001年,全球原生镍产量115 万t,其中俄罗斯、加拿大、日本、澳大利亚和挪威等国家的产量为76.2 万t,占比66%,中国仅占比4.5%[1]。2004年中国原生镍产量达到7.3 万t,跻身世界第五位。

2001年全球原生镍消费量为110 万t,其中日本、美国和德国的消费量为40 万t,占比36.5%,中国仅占7.5%。

后来随着中国在全球镍行业生产端和消费端的崛起,资源国的政策以及中国的一些政策,比如环保、供给侧改革等对市场的影响更大。

1.1.2 阶段Ⅱ(2001—2010年)

2001—2010年,中国加入WTO 带动了镍钴消费,导致镍价上涨,刺激镍供应侧变革。

2001年,中国加入WTO,极大地激发了国内市场的消费,根据INSG 的数据,结合安泰科的估算,2001—2010年期间,全球原生镍消费量从110 万t增加到144.6 万t,其中中国的占比从4.5%提高到37.7%。2005年,中国超越日本成为全球第一大镍消费国,同期中国不锈钢产量从71 万t(全球占比4%)增长到1 235 万t(全球占比40%),成为全球第一大不锈钢生产国。

由于中国镍消费量激增,镍市场在供应端并没有做好充分的准备,供需失衡导致国内外镍价暴涨,在2007年5月份达到52 000 美元/t,国内镍价一度达到46 万元/t。

高镍价必然会刺激新增供应入场,此前由于成本高企,一直没有量产的红土镍矿冶炼含镍生铁工艺自2007年开始逐渐走向成熟,这次是由中国企业主导的一次镍供应侧的巨大变革。

1.1.3 阶段Ⅲ(2011—2016年)

2011—2016年中印菲主导全球镍供应,红土镍矿成市场新宠。

随着中国大量的红土镍矿冶炼含镍生铁项目的兴起,印尼、菲律宾在全球镍市场的地位陡增。根据INSG 的数据,结合安泰科的估算,2011年,印尼和菲律宾镍矿产量分别只有29.7 万t 和19 万t,两国镍矿产量占全球比重为24.8%。到2016年,印尼由于禁止镍矿出口,产量下降到19.8 万t,菲律宾则增加到47 万t,两国镍矿产量占全球比重为33.3%。其中绝大部分运往中国生产含镍生铁,期间中国原生镍产量从43.5 万t(全球占比27%)增加到57.3 万t(全球占比28.9%)。印尼和菲律宾的镍矿交替供应,保证了中国占据全球镍市场近30%的份额。由于印尼一次次提出禁止镍矿出口,从2010年起,不断有中国企业远赴印尼投资建设镍铁厂。以青山控股集团有限公司为代表的中国企业在印尼建成大量含镍生铁产能,从2015年起,还将国内红土镍矿-镍铁-不锈钢一体化的技术转移到印尼,使印尼成为一个新兴的镍和不锈钢生产国。2016年印尼原生镍产量达到11.6 万t,占全球比重5.8%。

由于中国和印尼含镍生铁产量大,成本低,导致全球镍价自2014年以来连年下滑,2016年全年LME 镍均价为9 640 美元/t,是镍行业历史上的又一个至暗时刻。

1.1.4 阶段Ⅳ(2017年—今)

2017 以来,全球电动汽车(EV)行业发展迅速,镍行业发展进入前所未有的高度,中国在全球镍市场的影响力逐年提升。

2017年之前,不锈钢占据全球镍消费量的70%,不锈钢行业用镍引领着全球镍消费量的增长。但是从2017年开始,电动汽车行业开始大力发展,尤其是动力电池高镍化将镍行业推向了前所未有的高度。为了满足电池行业用镍,中国企业在印尼大幅增加红土镍矿湿法冶炼产能,且大量的上市公司将新投项目瞄准印尼,在资本助力下,印尼再次成为全球投资的热点。由于中国生产了全球大约70%的三元前驱体,60%的不锈钢,2017年以后的镍市场,无论是供应端,还是消费端,中国在全球镍市场的影响力均与日俱增[2]。

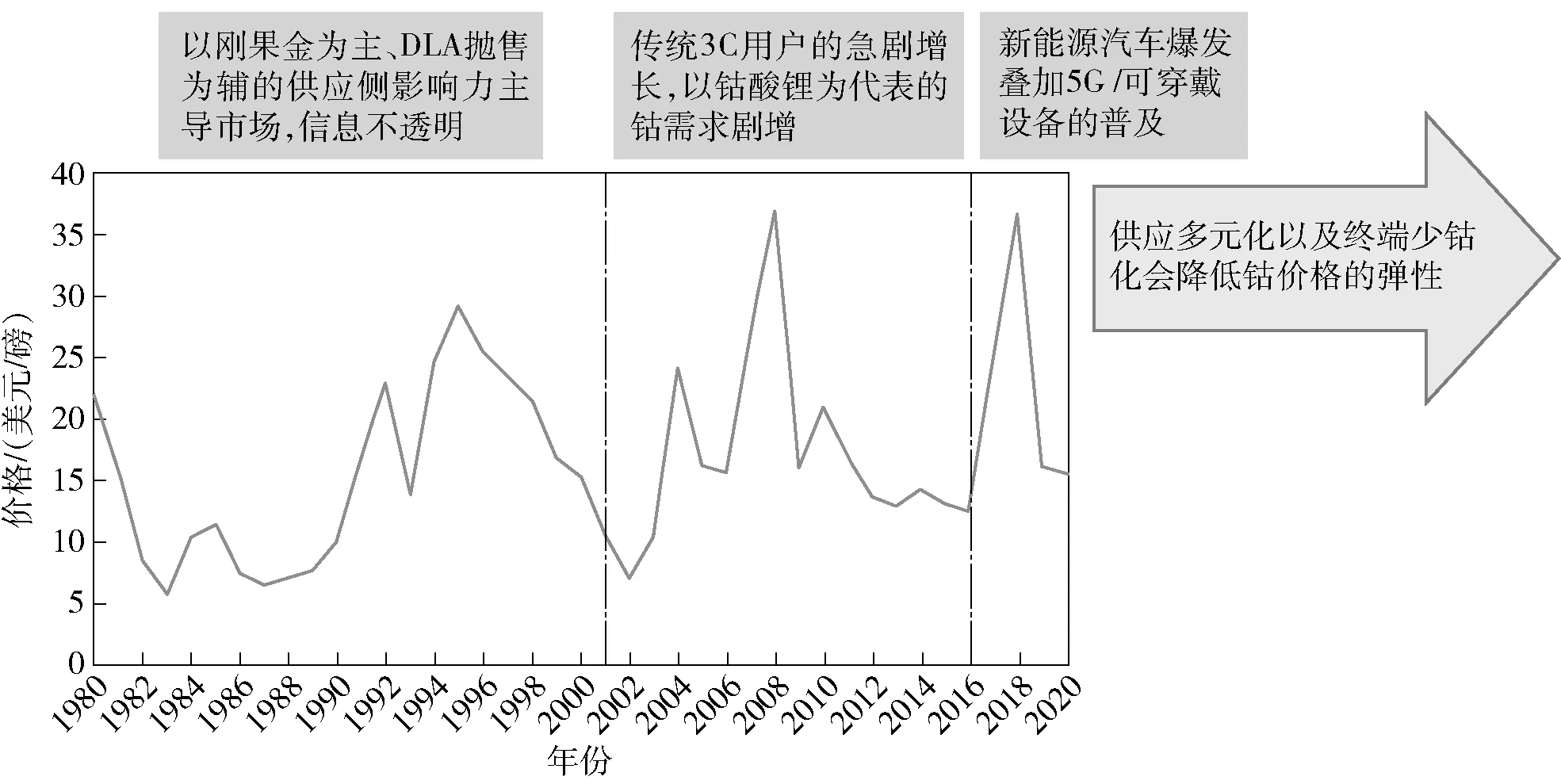

1.2 钴

从1980—2020年近40年的钴价走势来看,钴价变化大致分为三个阶段。1980—2020年全球钴市场价格变化情况见图2。

图2 1980—2020年全球钴市场价格变化情况

1.2.1 阶段Ⅰ(1980—2001年)

第一阶段可以认为是以刚果(金)供应为主、DLA(美国国防后勤部)抛售为辅的供应侧主导市场,信息不透明导致市场剧烈波动。

2002年以前,全球钴市场主要是受供应方影响较大,根据CDI(钴发展协会)的数据,结合安泰科的估算,2001年刚果(金)钴矿山产量占全球25%。1990年苏联解体,美苏冷战结束后,两国均有不同程度的储备钴投向市场,加上当时通讯手段落后,供需双方信息不透明,国际国内贸易商异常活跃,导致市场常常剧烈波动。

1.2.2 阶段Ⅱ(2002—2016年)

2002—2016年,传统3C(计算机、照相机、消费类电子产品)用户急剧增长,以钴酸锂为代表的钴需求剧增。

2002—2016年,随着锂离子电池的普及,全球3C 市场快速扩张,产品不断更新换代,以钴酸锂为代表的钴需求剧增。根据CDI 和日本三井的统计数据,2002年全球钴的消费量为3.8 万t,其中最大的领域是高温合金,占26.5%,电池占19.6%。2002年中国精炼钴消费量5 500 t,其中电池占32%。到2016年,全球精炼钴消费量已经达到10.4 万t,其中电池占55.8%,高温合金占比降到了15%。

2002年全球精炼钴产量4 万t,其中中国2 000 t。2016年全球精炼钴产量11 万t,其中中国为6.1 万t。

2007年2月欧盟批准了Norilsk 购买Outokumpu Moony Group(OMG)镍业务。Norilsk 每年提供给OMG 金属钴2 500 t,粗制氢氧化钴2 500 t,粗制硫酸钴1 500 t 和用在OMG 电化学上的各种镍基材料。这次整合,使得OMG 每年掌握在手中的钴金属量达到1.3 万t,而2007年全球精炼钴产量才5.6 万t,这一业务调整,使得钴行业的垄断性增强。

2007年3月刚果(金)方面传来消息,政府将执行禁令,限制原料出口。在需求端,由于3C 消费爆发导致钴的需求大增,这是2007—2008年钴价格暴涨的原因。此后,2008年全球金融危机爆发,投机盘出货,加上2009年原属于自由港的TFM 项目投产,极大缓解了市场上供应垄断的格局,钴价一落千丈,期间虽有几次反弹,但终究效果有限,钴的低价一直持续到2015年。

1.2.3 阶段Ⅲ(2017年—今)

2017年以来,新能源汽车爆发,而且5G 穿戴设备开始普及。

进入2017年,4G、5G 技术逐渐成熟,传统手机升级换代,无人机、IPad 等各种新型电子产品问世,市场对3C 的需求继续保持旺盛,加之从2016年起全球电动汽车快速发展,动力电池产品从起初的磷酸铁锂电池发展为三元锂电池和磷酸铁锂电池,并且来自三元锂电池的用钴量逐年增长。

在2015年底,因为钴价偏低,中国国家储备局还发起过一次5 000 t 钴的收储,收储和需求的边际增量导致国内外钴价出现新一轮暴涨。

未来,随着印尼镍湿法项目中副产出来的钴流向市场,以及动力电池行业度电用钴(即每度电的用钴量)强度的降低,钴价格变化的弹性将逐渐收窄。

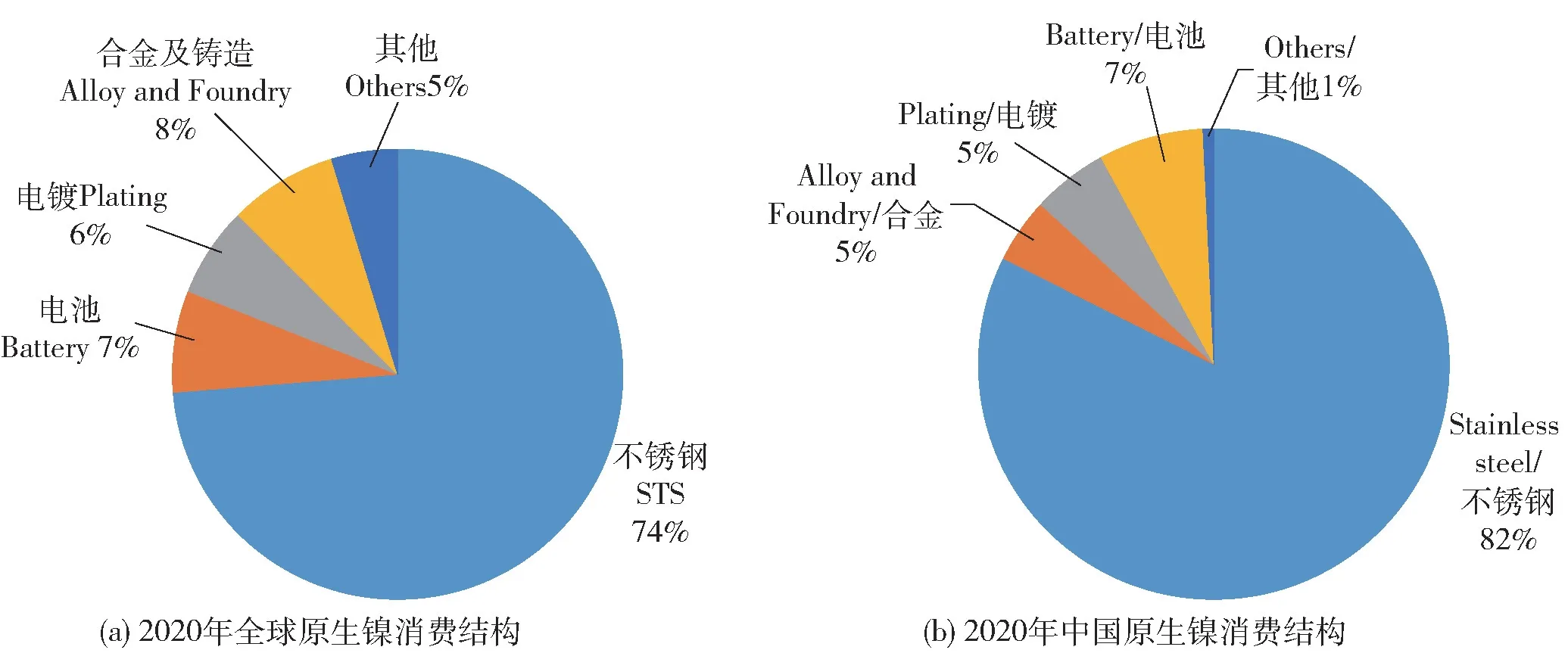

2 镍钴长期消费前景非常乐观

根据INSG(国际镍研究组织)的数据,2020年全球原生镍消费量为238.5 万t,其中不锈钢占74%,电池占7%。预计到2025年,全球镍消费量将达到355 万t,年均增速约为8.3%,届时不锈钢行业占比降至65%,电池行业升至18.6%。2020年全球和中国原生镍消费结构见图3。

图3 2020年全球和中国原生镍消费结构

2020年全球精炼钴消费量为14.1 万t,其中电池占68.8%,由于民航业受到疫情的冲击,高温合金用钴只占当年的10%。预计到2025年,全球精炼钴消费量将达到24 万t,年均增速为11.2%,其中3C 电池行业的增速为5%,EV 电池行业的增速为26%[3]。2020年全球和中国精炼钴消费结构见图4。

图4 2020年全球和中国精炼钴消费结构

伴随着全球电动汽车产量的快速增长,电池金属的消费增长空间巨大。根据IEA(国际能源署)的数据,2020年全球EV 产量为312 万辆,安泰科据此推断终端汽车装机量,估计消耗镍7.1 万t,钴2.1 万t(金属量)。如果到2025年全球EV 产量达到1 700 万辆,则用镍40 万t,钴8 万t,期间镍钴年均增长率分别为39%、26%。

上述数据是以车载电池中含金属量计算的,如果考虑到从材料到电池再到装车各环节的库存水平,反映到材料端动力电池行业用镍钴的水平,至少要扩大50%,因此电池行业将成为镍钴行业发展的主要拉动力量。

3 中国镍钴业在全球镍钴市场的地位

中国镍钴资源非常短缺,根据USGS(美国地质调查局)的数据,2020年中国镍储量为267 万t,居全球第八位。中国钴的储量只有7 万t,几乎可以忽略不计。

中国通过进口大量的镍钴原料,已经成为全球主要的镍钴生产国。

2020年中国原生镍产量为74.4 万t,占全球比重30.5%,尽管比往年有所下降,但是中国和印尼原生镍产量仍占全球比重54%。2020年中国原生镍消费量为134.5 万t,占全球比重57.9%。2014—2020年中国原生镍产量和消费占全球比重情况见图5。

图5 2014—2020年中国原生镍产量和消费占全球比重情况

2020年中国精炼钴产量为10.4 万t,占全球比重72.2%,中国精炼钴消费量为8 万t,占全球比重56.7%。由此可见钴原料的缺乏并不妨碍中国成为全球第一大生产国和消费国。2020年中国精炼钴产量和消费在全球的比重见图6。

图6 2020年中国精炼钴产量和消费在全球的比重

4 我国镍钴资源对外依存度及供应链安全分析

4.1 对外依存度分析

由于我国镍钴资源紧缺,但生产和消费在全球的比重又非常高,导致我国镍钴对外依存度非常高。

以2020年为例,从生产的角度看,我国镍原料的对外依存度为86.0%,从一次消费的角度看,我国原生镍的对外依存度为92.3%。同样的口径,从生产和消费的角度看,我国钴的对外依存度均达到97%以上。未来我国原生镍产量将经历一个先降后升的趋势,但消费增速更快,由此导致对外依存度长期居高不下。2020年中国镍钴产业对外依存度情况见图7。

图7 2020年中国镍钴产业对外依存度

4.2 供应链安全分析

大力发展新能源汽车已经成为我国一项基本国策,工业和信息化部在2020年11月2日《新能源汽车产业规划2021—2035》中提出,要推动动力电池全价值链发展,鼓励企业提高锂、镍、钴、铂等关键资源保障能力……完善动力电池回收、梯级利用和再资源化的循环利用体系,鼓励共建共用回收渠道。

从历史的角度看,尽管我国缺乏镍钴等资源,但由于我国市场容量大,各资源国纷纷将中国定为最主要的销售市场,因此中国的原料供应多年来基本稳定,即便是印尼于2014年和2020年两次宣布禁止镍矿出口,此后中国企业赴印尼投资冶炼厂生产的镍铁,多数也是运回中国供国内的不锈钢厂使用。因此在企业经营层面,镍钴及锂的供应并不会断供。从上游镍钴的冶炼,到中游三元材料和三元前驱体的生产,再到动力电池的生产,中国已经成为全球新能源汽车产业链上最具竞争力的国家,很多产品不仅满足国内需要,还出口到日本、韩国和欧洲,参与全球竞争。除了上述我国镍钴产量占据全球50%以上外,我国锂电正极材料和动力电池产量均接近50%。资源国包括汽车生产制造国应当充分认识到这一点,在未来的发展中应该优势互补,共同发展。

5 建议

1)加大投入,加强对资源国的全面研究。由于我国镍钴资源短缺,目前刚果(金)和印尼已成为我国镍钴主要的原料进口来源国和重要的投资目的国。镍钴是资源高度国际化的品种,因此在国内进行镍钴产业研究时,应该将印尼和刚果(金)纳入整体进行考虑,调研企业项目进展也要常态化,否则难以满足政府部门对镍钴资源供应安全的把握。建议政府部门加大投入,委托专业机构跟踪研究这些资源国的政策和动态数据,定期更新报告,以便为上级主管部门提供及时的政策建议[4]。

2)取消电镍电钴的进口关税。全球钴原料供应高度依赖刚果(金),其一国的年产量在10 万t 左右,在全球的比重高达70% 以上,而我国目前约90%以上的钴矿料来自于刚果(金),原料来源非常单一。为了保障中国钴资源的供应安全,降低对刚果(金)的依赖,建议全面取消对进口电钴征收4%的关税这一政策,以吸引更多的钴流向中国。目前政策是对非洲最不发达国家、澳大利亚以及2021年开始生效的RECP 国家免进口关税。RECP 成员包括中国、日本、韩国、澳大利亚、新西兰和东盟十国,共15 国,这些国家中,涉及到的电钴生产国有澳大利亚和日本。而澳大利亚享受自贸区以及最惠国的相关政策,本身没有进口关税,主要的受益国是日本。镍的供应单一依赖印尼的趋势越来越明显,为了进一步降低进口门槛,拓展国内镍资源的来源,建议取消对进口电镍征收1%关税的政策。

3)适时开展镍钴的收储。随着电动汽车的迅猛发展,全球对动力电池关键原料镍钴锂的重视都提到了空前的高度。2021年6月,美国白宫发布了执政100 天供应链回顾的报告,明确提出未来美国将要加强对锂镍钴稀土等关键矿产的保障,此外,韩国2021年7月发布2030年二次电池发展战略,计划到2030年向其电动汽车电池产业投资40.6 万亿韩元(约合350 亿美元、2 268 亿人民币),与占主导地位的中国和日本竞争,此举势必增加对上游原料的需求。“十三五”期间我国政府相继储备了部分电钴和电镍。为了保障镍钴供应链的安全,建议国家密切关注市场变化,适时继续开展电镍、电钴的收储,一旦未来价格暴涨,中国政府手里应拥有平抑价格的手段,在市场上树立中国对价格的影响力;在国外供应不畅时,电镍、电钴可以以最快的效率转化为通用的生产原材料。

4)规范再生原料行业,提高再生原料用量。我国镍行业废料利用水平偏低,行业秩序乱,国际上发达国家平均废不锈钢比在60%~70%,而我国仅处在7%~18%,仍有较大差距。增加废不锈钢回收利用,是推动解决我国镍原材料保障不足的重要手段之一。我国作为全球最大的动力电池生产国,动力电池行业发展迅速,现有的电池不仅满足国内企业的需求,还逐渐与国际主流车企开展合作,搭载在特斯拉、大众与宝马等车型上。在动力电池进入报废周期后,其中富含的镍钴锂也是重要的原料来源。建议在境外布局动力电池回收基地,参照《再生铸造铝合金原料》和《再生钢铁原料》标准制定流程,加快《再生电池原料》标准的制定,扩大废锂离子电池料等含镍钴锂物资的进口渠道。