我国绿色债券发展现状及国际比较

■ 刘传奇 李新鹏

(1.青海民族大学 青海西宁 810001;2.中国人民银行海东市中心支行 青海平安 810699)

近年来我国一些城市经常遭遇以雾霾为代表的环境问题困扰,根本原因在于对高消耗、粗放型经济发展方式的过度依赖,忽视了生态环境与经济社会的协调发展。环境问题严重影响了人民群众的健康生活,阻碍了经济高质量发展,迫切需要转变经济发展方式,坚持绿色发展理念,促进经济可持续绿色发展。2015年9月,《生态文明体制改革总体方案》首次提出建立绿色金融体系,并将发展绿色债券市场作为建立绿色金融体系的重要组成部分。2015年12月,中国人民银行发布《绿色债券支持项目目录(2015年版)》(以下简称《绿债目录》)对绿色项目范围作出了界定,具有十分重要的指导作用。2016年1月,国家发改委发布《绿色债券发行指引》。目前,中国已经成为全球最大的绿色债券市场。也要看到,我国绿色债券市场发展时间短,一些政策和标准并不成熟,绿色债券的发展还存在一些制约因素。本文从多个维度详细统计了我国绿色债券发展情况,并就绿色债券发展的关键环节进行了国内外比较,提出推动我国绿色债券可持续发展的相关建议。

一、我国绿色债券市场发展的现状

(一)绿色债券发行规模及类别

2015年新疆金风科技发行了一只3亿美元绿色债券,该债券是我国中资企业在境外发行的首单绿色债券。2016-2019年,我国境内每年绿色债券发行量均在2000亿元以上,发行规模稳步扩大,2019年发行量、只数分别是2016年的1.43、4.25倍,我国已成为推动世界绿色债券增长的主要力量。我国境内发行的绿色债券包括绿色金融债、绿色企业债、绿色公司债、绿色债务融资工具和绿色资产证券化等产品(见下表1)。2016-2018年,我国绿色债券发行以绿色金融债为主体,绿色金融债发行量占比分别为74.83%、59.53%、58.37%。2019年,非绿色金融债发行量首次超过绿色金融债发行量,非绿色金融债发行量、占比分别为2122.92亿元、71.81%,我国绿色债券市场各类债券结构趋于合理。

表1 我国境内绿色债券发行规模与数量(2016-2019)

(二)绿色债券发行场所

我国绿色债券的发行场所主要有上交所、深交所、银行间市场和跨市场,还有少部分绿色债券在机构间私募产品报价与服务系统发行。中国境内贴标绿色债券大部分选择在银行间市场发行,但是发行占比逐年下降,交易所市场的发行量占比上升较快(见下表2)。2019年,我国银行间市场、上交所绿色债券发行量分别为1548.96、872.1亿元,占比分别为52.4%、29.5%,较2016年分别变动-29.1、+18.5个百分点。

表2 我国境内各市场绿色债券发行量(2016-2019)

(三)绿色债券信用评级与期限

我国境内发行的大部分绿色债券都得到了评级,未评级的债券发行量除2017年较多外,其他年份未获评级的债券发行量占比均较低,其中AAA级绿色债券的发行量最大(见下图1)。2016-2019年,未评级的绿色债券占比分别为4.35%、21.20%、6.81%、11.13%,AAA级绿色占比分别为83.01%、59.35%、73.0%、73.76%。

图1 我国境内绿色债券评级 单位:亿元

从期限上看,我国绿色债券发行多选择中短期,发行的绿色债券的期限多居于10年以下,其中期限为5年以内发行量占总发行量的50%以上(见下图2)。2016-2019年期间,5年以内绿色债券发行量、只数分别为5555.62亿元、439只,占比分别为82.4%、54.88%;10年以上债券发行量、只数占比分别为6.8%、7.63%。

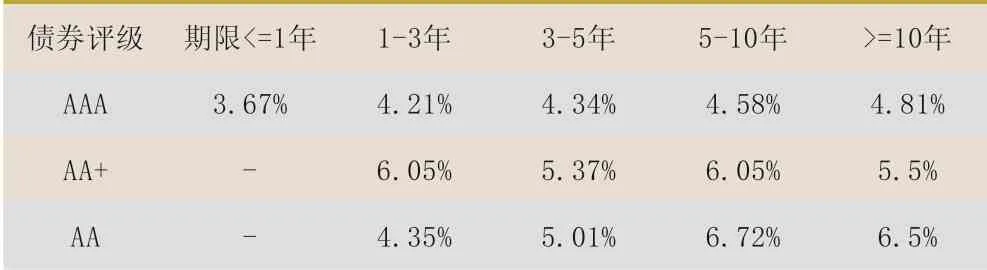

(四)绿色债券票面利率

我国境内发行的绿色债券中,期限在1年以内的债券,票面利率最低,债券发的期限越长,利率相应就会越高;同时,债项评级越低,票面利率也越高(见下表3)。2019年,AAA级10年以上绿色债券平均利率为4.81%,较相同评级的1年、1-3年、3-5年绿色债券分别高114、60、47个基点,较AA+、AA级低69、169个基点。

表3 我国绿色债券平均票面利率(2019)

2019年,我国AAA级绿色债券的平均票面利率有所下降。期限为1到3年的AAA级绿色债券平均票面利率为4.21%,较2018年下降166个基点;期限为3年到5年的AAA级绿色债券平均票面利率为4.34%,较2018年下降88个基点(见下图2)。

(五)绿色债券发行主体

图2 我国境内AAA 级绿色债券发行利率(2016-2019)

从绿色债券发行主体的性质来看,发行主体可以分为国有企业、民营企业和中外合资企业。2016-2019年,我国绿色债券发行主体以国有企业占主导地位,民营企业发行量较少,国有企业绿色债券的发行规模占据当年绿色债券发行规模的90%以上。

(六)非贴标绿色债券

非贴标绿色债券是指没有绿色贴标,但是实际募集资金投向绿色项目的债券。中央财经大学绿色金融国际研究院的统计数据显示,我国每年的非贴标绿色债券发行量达到贴标绿色债券发行量的两倍以上(见下图3),其中非贴标绿色债券主要投向清洁能源和清洁交通方面。2019年,非贴标绿色债券发行量达5645.56亿元,较2016年增长24.32%,是贴标绿色债券的2.31倍。可能的原因是我国对绿色债券的多头监管,造成企业需要花费额外的人力、物力来满足监管的要求;企业募集资金的使用不能够满足相关标准。非贴标绿色债券具有转化为绿色债券的可能性,是我国绿色债券的重要潜在存量。

图3 我国境内贴标与非贴标发行规模(2016-2019) 单位:亿元

二、我国绿色债券发展的国际比较

(一)绿色项目界定

2020年7月,人民银行、发改委、证监会联合发布了《绿色债券支持项目目录(2020年版)》(简称《新绿债目录》),统一了国内绿色债券项目界定的标准。《新绿债目录》删除了国际上普遍不认同的煤炭清洁利用、火力发电项目后,与国际资本市场协会(ICMA)制定的绿色债券原则(GBP)、气候债券倡议组织(CBI)制定的《气候债券标准3.0》以及欧盟制定的《欧盟可持续金融分类方案》接轨,提升了我国绿色债券的话语权。但在一些项目上的认定上,还是存在与国际标准不一致的地方。国际上绿色项目界定标准均把涉及化石能源的项目排除在外,我国最新标准将化石能源项目下的能源矿产资源综合利用装备包含在内。

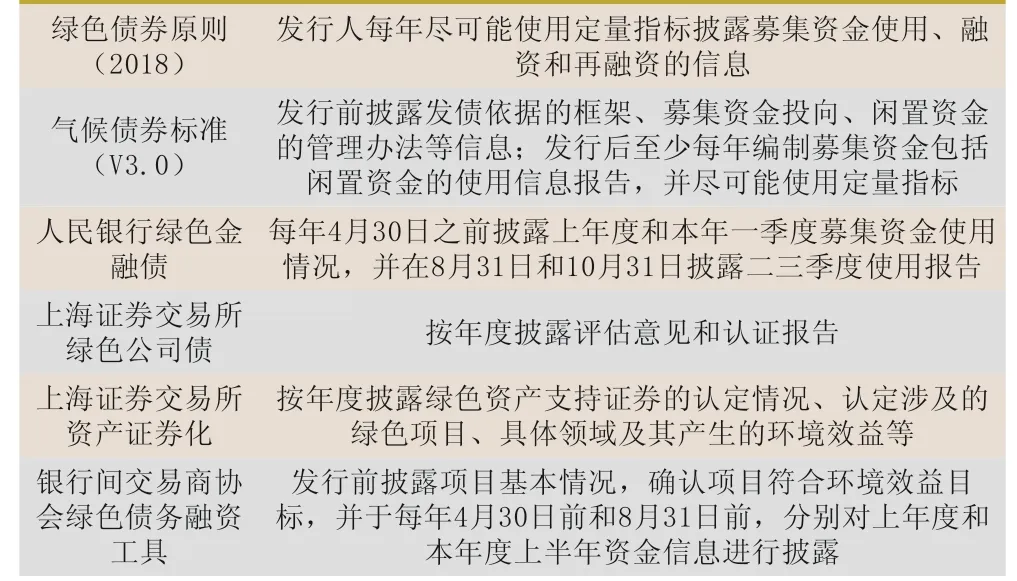

(二)信息披露方式

我国绿色债券信息披露缺少量化标准。GBP和气候债券标准都要求发行人进行信息披露,并尽可能使用定量指标衡量环境效益。气候债券标准除对绿色债券发行后的信息披露有要求外,对发行前债券的资金预期投向、闲置资金的管理、项目所属领域以及未分配收益的管理也要求发行人对大众公开。GBP和气候债券标准通过书面报告公布绿色项目的再融资历史。国内绿色债券的信息披露方面,发改委没有要求,人行、上交所和银行间交易商协会均要求绿色债券按年度在资产管理报告或第三方认证报告中进行信息披露,但是对具体的披露方式、融资及再融资的情况没有作出明确的规定(见下表4)。

表4 绿色债券信息披露比较

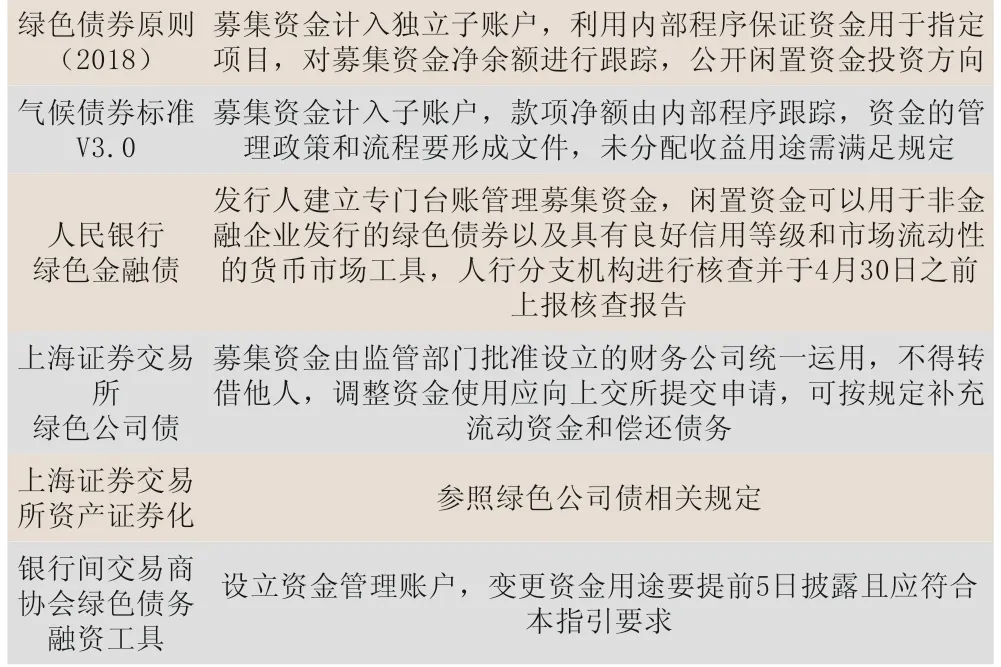

(三)募集资金管理要求

我国绿色债券闲置资金管理环节相对薄弱。国际上的GBP和气候债券标准要求募集的资金应计入单独的子账户,资金的使用必须有相应的内部程序进行跟踪,保证资金用于绿色项目。GBP引入第三方机构对资金的管理进行复核,气候债券标准对未分配收益的使用进行了规定。国家发改委没有对绿色债券募集资金的使用进行强制要求,允许使用不超过50%的募集资金偿还银行贷款,发行主体信用评级AA+且经营良好的企业可以用募集资金置换建设绿色项目产生的高成本债务。人民银行、上交所和银行间交易商协会均要求建立专门账户或部门来管理资金,但人民银行更为详细明确了闲置资金的使用方向(见下表5)。

表5 绿色债券募集资金管理比较

(四)外部审核

我国绿色债券认证细则缺乏,外部审核标准多样。GBP和气候债券标准对绿色债券的外部审核都有相关规定,其中GBP提出了4种审核方式,绿色债券原则更为详细地明确了发行前后以及持续性的外部审核(见下表6)。国内除发改委没有要求发行人提交审核意见外,其他监管机构都作出了相关规定。中国人民银行鼓励发行人按年度向市场披露由独立的专业评估或认证机构出具的评估报告,对绿色金融债券支持绿色产业项目发展及其环境效益影响等实施持续跟踪评估。上交所和银行间交易商协会鼓励发行人进行第三方认证,但是缺乏详细的认证规则,这些会使国内认证机构的认证标准各不相同,不同发行人的市场竞争力也不同。

表6 绿色债券外部审核比较

三、推动绿色债券高质量发展的相关建议

一是项目界定中删除化石燃料项目。《新绿债目录》在绿色项目的分类上和上一版相比,与国际上的分类标准更为接近。国际上的标准均不包括化石能源的利用,我国的新版绿债目录虽然已经删去了清洁煤利用和火力发电项目,但是还存在利用化石燃料的项目。从长远规划来看,绿色债券项目标准应该逐步将这类使用矿物质燃料的项目删除,一方面有利于与国际标准接轨,提升我国绿色债券的吸引力,另一方面也是符合绿色新发展理念的要求。

二是加强信息披露。建议我国对绿色债券信息披露作出强制性要求。在信息的披露方式上,建议参考国际上的定性和定量相组合的方式,尽量采用定量的方式衡量各种绿色项目的环境效益。发行人应该每年向监管机构提交信息披露报告,对绿色项目的资金的投放情况、项目的地理分布、闲置资金的使用情况以及再融资资金的跟踪。

三是上报闲置资金使用情况。对绿色债券募集资金的管理就显得尤为重要,尤其是闲置资金使用的监管。募集资金均应该使用独立的账户,对于补充流动资金的部分,应该与绿色项目挂钩,这可以增加国际绿色投资者的信心。对闲置资金的使用应统一规定使用范围,并且使用情况应形成报告,每年上报给各自的监管部门,对不按规定使用募集资金的发行主体应该采取处罚措施,保证绿色债券市场的健康有序发展。

四是统一国内审核标准。我国绿色债券的监管部门应该统一制定绿色债券的认证标准,确定详细的认证流程,可以参考CBI的第三方认证,分三个阶段进行认证。对于不符合绿色债券标准的项目,发行主体可以将符合绿色标准的资产单独立项发行绿色债券,不符合绿色债券标准的部分项目发行其他证券产品。