投资者情绪、股价波动与投资效率

黄 毅

(贵州商学院 会计学院,贵州 贵阳 550014)

引言

我国GDP增速近年持续放缓,但增量资本产出率却不断升高,从2009年4.9升至2018年6.8,即2009年GDP每增长1元需投入4.9元资本,2018年GDP每增长1元需投入6.8元资本,国民经济实体投资效率呈下降态势。A股上市公司业绩可反映经济发展状况,2019年我国A股市值超55万亿,占2019年GDP的60%以上。近年来A股上市公司固定资产投资总额不断上升,每年购建固定资产、无形资产和其他长期资产支付的现金平均增长额呈整体上升趋势:2009年5.85亿元、2010年6.46亿元、2011年6.60亿元、2018年增至8.27亿元。投资效率却逐年下降,2009年平均投资回报率为13.11%,2010年为12.55%、2011年为12.36%,2014年后降至10%以下,2018年仅为4.75%。①影响企业投资效率的因素很多,其中股价波动对企业投资决策及效率有着重要影响,股价剧烈波动会导致投资者和经营管理者情绪剧烈波动。我国股市波动性远大于其他成熟市场,机构投资者专业投资能力欠佳、个体投资者相对经验不足、投资群体成熟度不高、投资者情绪涨落无常,投资行为受情绪影响显著[1],“跟风投资”“追涨杀跌”等行为较盛行。马勇 等(2020)[2]实证发现投资者情绪这一因素的存在使中国股票市场的定价模型更为有效。唐振鹏 等(2020)[3]认为投资者极度负面情绪会加剧股市动荡。在非成熟市场环境下,非理性投资行为对股市的影响不断被放大,导致股价波动异常,股价波动又会间接影响企业生产经营资金配置效率,导致非效率投资。剖析我国股市投资者情绪、股价波动及其对企业投资效率的影响,探索投资者情绪影响企业投资效率的路径,有助于从宏观角度理解资本市场对实体经济影响的传导机制。以我国股市投资者情绪经股价波动影响企业投资效率为研究路径,深入分析股价波动对企业投资效率的影响方式和影响程度,有助于从微观角度探究股市波动对实体经济的影响。

一、文献评述与研究假设

(一)文献评述

情绪是人们喜、怒、哀、乐等多种感觉、思想和行为综合产生的心理和生理状态,是理性和非理性相互交融共存下形成的认知经验。投资者情绪是在有限理性假设下,因个人认知偏差和所处信息环境不确定性,投资者对资产未来价值进行主观和客观的综合评估。投资者情绪高涨或低落,不仅会导致股价大幅度偏离基本价值上下波动,还对企业管理者投资决策产生重要影响[4-5]。

现有关于股市投资者情绪影响企业实体投资的文献,研究路径主要有三种:一是“股权融资依赖渠道”,即投资者情绪高涨时,股价上涨使得股权融资成本降低,企业利用大量外源融资来增加投资,可能投资一些净现值小于零的项目导致投资过度;投资者情绪低落时,股价下跌,企业价值普遍被低估,部分净现值大于零的投资机会可能被企业管理者放弃,造成企业投资不足[4]。二是“管理者的迎合渠道”,该影响路径有两种观点,一种是管理者的理性迎合,即当投资者情绪引发股价上下波动时,企业管理者会选择迎合市场情绪进行项目投资,使其投资行为随股价波动而变化[5];另一种是管理者的非理性迎合,即管理者出于非理性迎合进行决策,去迎合投资者的情绪。投资者情绪高涨易引发管理者过度乐观,提高企业投资水平,投资者情绪低迷时易使管理者过度悲观使其限制投资[6]。三是“虚假信号渠道”,由于信息环境的不确定,企业管理者从股票价格表现中获取的信息存在解读偏差,对投资决策产生影响[7]。也有学者坚持认为投资者情绪直接影响企业投资效率[8]。Huang et al.(2016)[9]实证发现投资者情绪与过度投资呈直接正相关,与投资不足呈负相关,但其研究忽略了股价波动的中介作用。花贵如 等(2011)[10]认为我国股市投资者情绪会恶化企业过度投资或缓解企业投资不足。

本研究基于2009—2018年我国A股上市公司相关数据,探讨投资者情绪对企业投资效率的影响路径。无论投资者情绪通过哪种渠道影响企业投资,均以造成股票价格上下波动为表现,股价波动在投资者情绪和企业投资间发挥中介作用,价格波动大时会降低企业投资效率,形成无效率投资。

(二)理论分析与研究假设

1.投资者情绪与股价波动

投资者对资产悲观或乐观的情绪会产生不同预期。我国股市众多股民投资时也存在随波逐流、人云亦云,对市场中悲观或乐观情绪、正面或负面信息会逐级正向放大,进而形成合力对股市资产价格产生重要影响。股市投资者对股票的情绪会导致股价波动[11-12],马勇 等(2020)[2]基于2003—2017年中国A股数据实证了投资者情绪进一步提升股市定价模型的有效性,认为我国股票定价并不完全由公司基本面决定,明显存在投资者情绪的影响,还发现投资者情绪的存在进一步强化周期性行业企业股价的顺周期性表现,并与非周期性行业企业间存在“跷跷板”效应。唐振鹏 等(2020)[3]也认为投资者极度负面情绪会加剧股市动荡。在诸如美国、德国、英国等国家的股市中,投资者情绪也与股票定价呈显著相关[13],且投资者情绪存在跨国传染效应[14]。

2.股价波动与投资效率

国外学者认为托宾Q值可预期企业未来收益,帮助企业进行投融资决策。股价变化直接影响企业投资效率和管理者短期行为,降低投资效率[12]。托宾Q值在我国实行“股权分置改革”前并不适用,到2008年Q值才与股价呈正相关[15]。屈文洲 等(2016)[16]分解我国股市Q值发现,股价波动与企业投资支出率呈显著正向敏感。王生年 等(2018)[17]认为对股票的错误估值经股权融资会增加过度投资,也可经理性迎合缓解投资不足;股票错误估值时,管理层理性迎合行为可改善投资不足,显著提升企业价值。汪玉兰 等(2018)[18]认为股价异常波动直接影响上市公司投资行为,或加剧过度投资,或恶化投资不足。也有学者认为,股价异常波动不仅增加过度投资,还能缓解投资不足。本研究认为,我国股市托宾Q值大于1(即股价大于内在价值),企业价值被高估,企业会充分利用股价上扬带来的低成本股权资金,产生投资冲动、扩大投资规模,投资净现值小于零的项目而形成投资过度;托宾Q值小于1(即股价小于内在价值),企业价值被低估,企业会为维持股价花大量资金进行股票回购,错失投资净现值大于零的项目的机会,形成投资不足。股价波动幅度大,投资过度和投资不足均会发生;股价波动幅度越小,企业投资行为越趋于理性。

3.投资者情绪通过股价波动影响企业投资效率

在有限理性假设下,投资者情绪对企业投资的影响是经股票价格波动传导,投资者情绪高涨或低落会使市场股价波动幅度加大。情绪高涨促使股价向上波动,投资者对企业未来预期较高,企业价值被高估,融资成本降低,企业管理者会迎合投资者情绪,加大股权融资投资存在资源浪费且收益不高的项目;情绪低落使得股价向下波动,投资者对企业未来的预期降低,企业价值被低估,企业管理者为防止股价继续下跌而进行股票回购,或迎合投资者预期,缩减甚至放弃投资当前净现值大于零的项目,导致投资不足。投资者情绪相对平稳,股价波动幅度较小,股价围绕“内在价值”上下波动,市场估价与企业价值基本符合。企业管理者会考虑企业内外部实际情况,科学分析项目投资可行性,合理安排资金,既不盲目投资净现值小于零的项目,也不轻易放弃净现值大于零的项目,即股价波动幅度小,企业管理者更趋于理性投资,企业投资效率相对较高。投资者情绪会影响企业投资效率是因为股价波动的中介作用,即投资者情绪引起股价波动,股价波动影响企业管理者投资行为,可能造成企业投资无效率,或过度投资,或加剧投资不足。

综上所述,研究提出以下假设:

假设1:投资者情绪对股价波动呈显著正向影响。

假设2:股价波动对企业投资效率有显著影响。股价波动幅度越大,过度投资和投资不足的情况越严重;股价波动幅度越小,过度投资和投资不足情况越少。

假设3:投资者情绪经股价波动影响企业投资效率,股价波动在投资者情绪和企业投资效率中起中介作用。

二、研究设计

(一)研究数据与样本

选取A股上市时间超十年的公司为研究对象(上市时间越长,数据越能体现研究统计学意义),剔除金融类公司和数据缺失、年报净资产为负、ST或PT,以及交叉上市的公司,样本数据基于万德资讯提供的2009—2018年相关财务数据。[19]

(二)变量定义

1.企业投资效率

借鉴杜雪楠 等(2015)[20]衡量企业投资效率的方法,采用Richardson 残差模型计算企业非效率投资。模型回归的残差即为预期新增投资与实际新增投资的偏差,该偏差实质为无效投资,正残差说明投资过度,负残差说明投资不足。为便于理解,用残差绝对值的相反数表示企业投资效率,值越大说明投资效率越高,反之说明投资效率越低。用以下模型回归计算公司预期新增投资:

Inew,t=α+β1Growtht-1+β2Levt-1+β3Casht-1+β4Aget-1+β5Sizet-1+β6StockReturnt-1+β7Inew,t-1

+∑Year+∑Industry+ε

其中,ε为残差,代表理想投资与实际投资的偏差;Inew,t为t期实际新增投资。Growtht-1为t-1期投资成长机会;Levt-1为t-1期资产负债率;Casht-1为t-1期货币资金存量;Aget-1为t-1期上市年限;Sizet-1为t-1期公司规模;StockReturnt-1为t-1期股票收益;Inew,t-1为t-1期公司新增投资。

2.投资者情绪

该指标学术界主流测度方法是Baker et al.(2006)[21]构建的综合测试指数BW法,但刘学文 (2019)[22]认为BW法在选用指标时具有主观性和随意性,其科学性值得商榷。许多研究也表明,投资者往往基于股票过往收益率来预测未来收益率,所以股价指数收益率可作为情绪代理指标之一。股票收益率存在动量效应或惯性效应,过去一段时间收益率高的股票未来获得的收益仍会高于过去收益率低的股票。如花贵如 等(2011)[10]等许多国内研究发现,中国股市动量指标在半年内较为显著,半年以上则发生反转。借鉴郭亭亭 等(2018)[23]方法,采用动量指标衡量投资者情绪,即用上一期六个月月度股票收益率的加权平均数作为代理指标(为使统计口径一致,所有变量均采用半年度指标)。

3.股价波动

衡量股价波动的常用指标有方差波动率、极差波动率和已实现波动率等,衡量指标方法不同其结果也不同。参照王汉生 等(2010)[24]加权平均周股票收益率的标准差后,取以e为底的对数值作为股价波动指标(取对数的目的是弱化极端值对分析结果的影响)。

4.控制变量

考虑企业投资效率受其他因素的影响,以企业规模、财务杠杆、成长机会、现金持有量、自由现金流量、总资产利润率等作为控制变量[25],并加入年度和行业两个虚拟变量控制行业和年度效应。

各变量定义见表1。

表1 变量定义

(三)描述性统计

主要变量描述性统计见表2。投资效率(Inv)均值为-0.458 7,说明样本公司实际投资与预期投资的平均偏离幅度为45.87%。投资者情绪 (Isent)最大值为1.808 1,最小值为-0.723 7,均值为-0.004 6,说明期间投资者情绪悲观的时间较乐观时间要长,这也与股市熊市持续期长于牛市的实际基本相符,印证了用动量指标衡量投资者情绪的有效性,这与汪强 等(2007)[27]采用动量指标测度投资者情绪的结果相符。股价波动 (Pv) 最大值为13.284 0,均值为0.427 0,说明期间上市公司价格波动幅度较大。为避免离群值及量纲不同影响统计结果,对各变量进行量纲化处理并整理为动态平衡面板数据。

表2 主要变量描述性统计

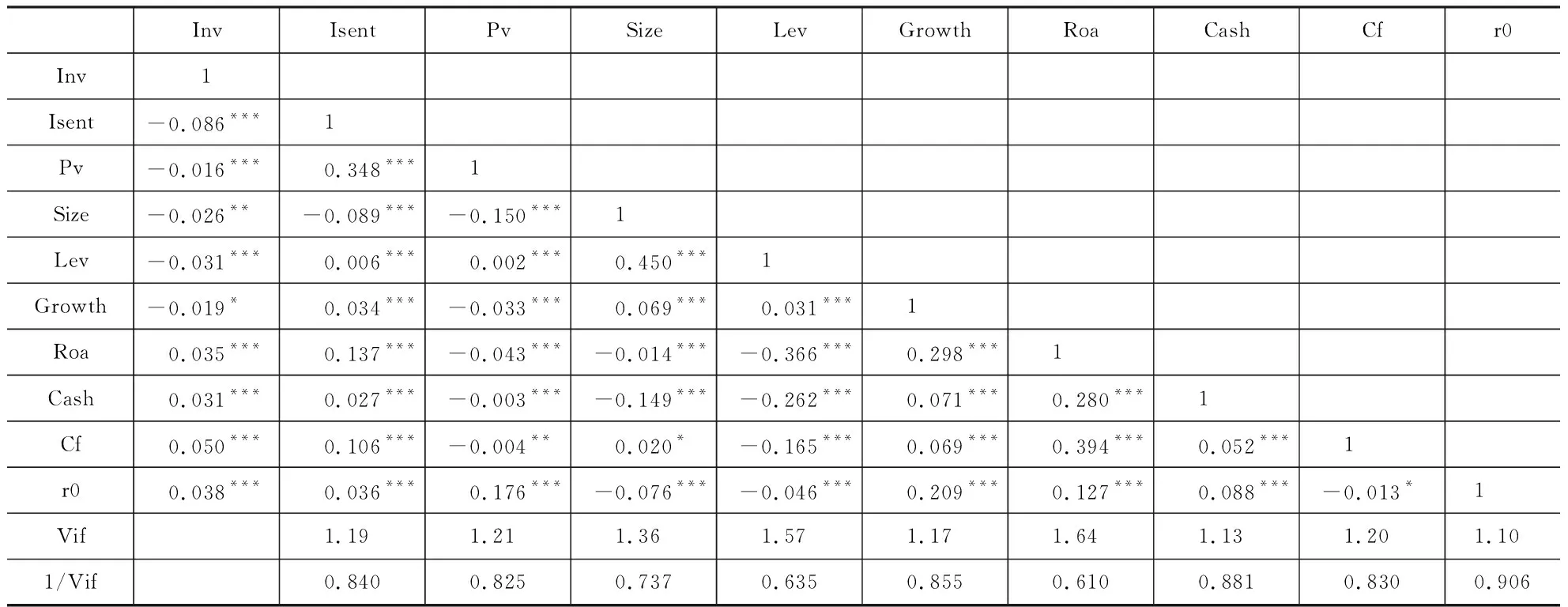

(四) 相关性检验及Vif检验

由表3,投资者情绪与股价波动呈正相关,投资者情绪、股价波动均与企业投资效率呈负相关,且均在1%水平下显著。各控制变量间、控制变量与因变量之间的相关系数值均小于0.5,且各变量Vif均小于2,说明模型各变量间不存在多重共线性。

表3 各变量Pearson相关性检验及VIF检验统计表

三、实证研究

(一)投资者情绪与股价波动的实证分析

为验证假设1构建模型(1):

Pvi,t=β+aIsenti,t+βnControlsi,t+∑Year+∑Industry+εi,t

(1)

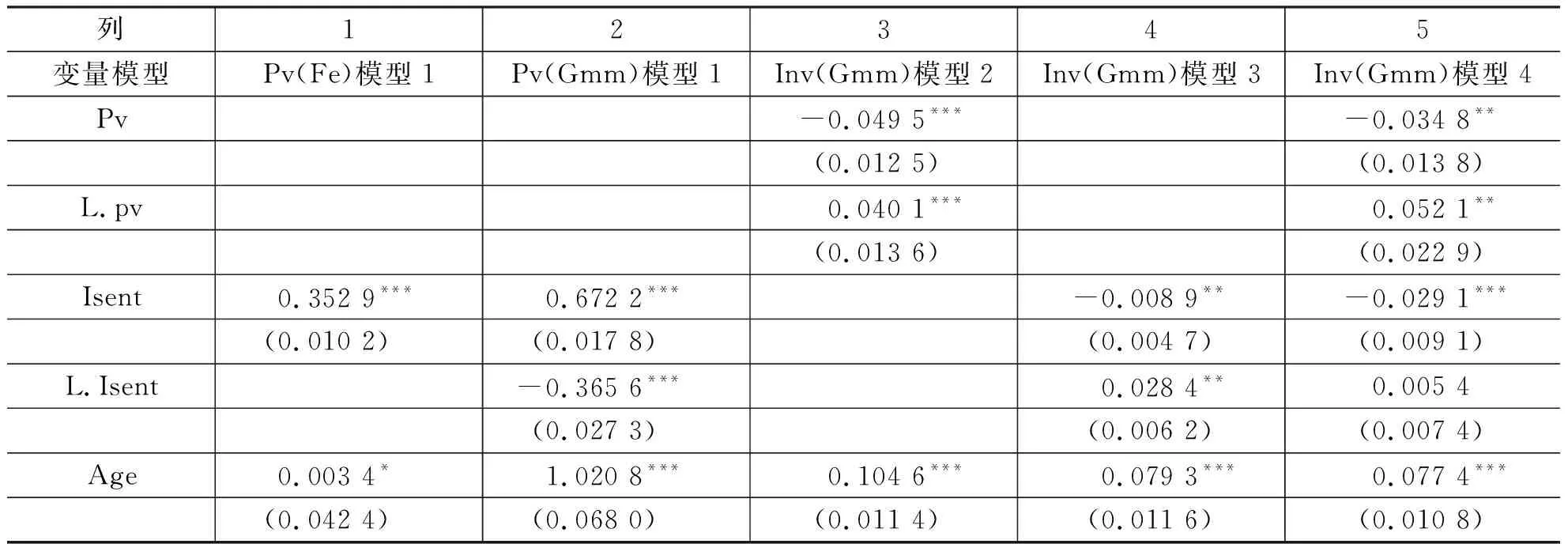

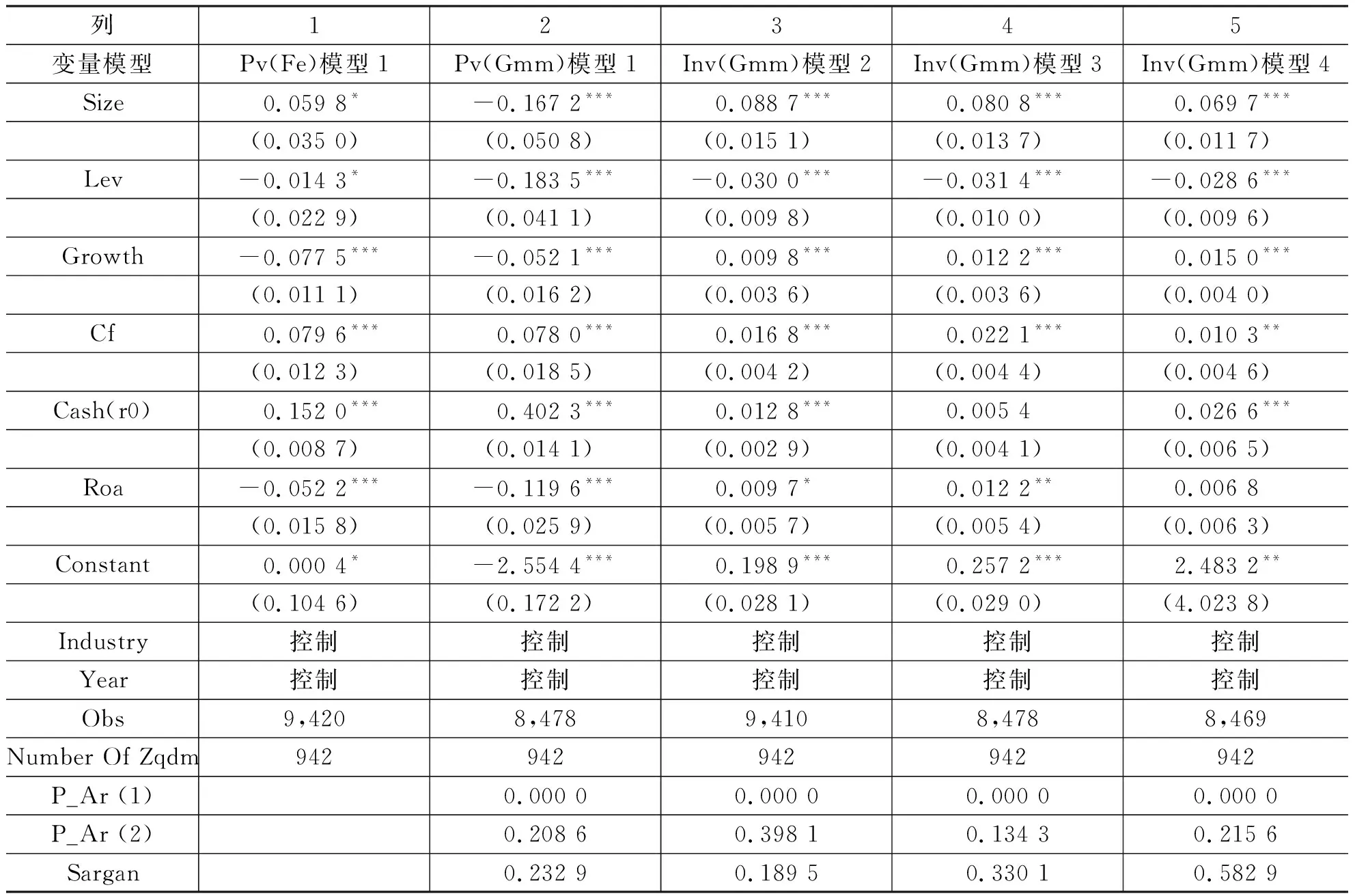

其中,Pv为股价波动,Isent为投资者情绪。相关性检验、异方差检验、Hausman检验后,进行固定效应回归(Fe)(结果见表4第1列)。模型1固定效应回归调整R方为0.201 6,表明模型拟合较好,投资者情绪系数在1%水平显著为正,说明投资者情绪对股价波动有显著正向影响。为保证回归结果稳健性,排除股市数据可能存在内生性问题,采用系统矩估计再次回归。将滞后一阶的投资者情绪设置为解释变量,股价波动及所有控制变量设置为内生变量,用公司层面稳健标准误(Bootstrap稳健性标准误)进行调整(见表4第2列),变量控制后投资者情绪系数仍显著为正,说明投资者情绪可导致股价剧烈波动。滞后一阶的投资者情绪系数在1%水平下显著,其系数为负说明滞后一阶的投资者情绪对市场股价波动呈反向影响,这与花贵如 等(2010)[28]研究结论一致,两次回归结果均验证研究假设1。

表4 投资者情绪对股价波动影响的回归分析结果

续表

列12345变量模型Pv(Fe)模型1Pv(Gmm)模型1Inv(Gmm)模型2Inv(Gmm)模型3Inv(Gmm)模型4Size0.059 8*-0.167 2***0.088 7***0.080 8***0.069 7***(0.035 0)(0.050 8)(0.015 1)(0.013 7)(0.011 7)Lev-0.014 3*-0.183 5***-0.030 0***-0.031 4***-0.028 6***(0.022 9)(0.041 1)(0.009 8)(0.010 0)(0.009 6)Growth-0.077 5***-0.052 1***0.009 8***0.012 2***0.015 0***(0.011 1)(0.016 2)(0.003 6)(0.003 6)(0.004 0)Cf0.079 6***0.078 0***0.016 8***0.022 1***0.010 3**(0.012 3)(0.018 5)(0.004 2)(0.004 4)(0.004 6)Cash(r0)0.152 0***0.402 3***0.012 8***0.005 40.026 6***(0.008 7)(0.014 1)(0.002 9)(0.004 1)(0.006 5)Roa-0.052 2***-0.119 6***0.009 7*0.012 2**0.006 8(0.015 8)(0.025 9)(0.005 7)(0.005 4)(0.006 3)Constant0.000 4*-2.554 4***0.198 9***0.257 2***2.483 2**(0.104 6)(0.172 2)(0.028 1)(0.029 0)(4.023 8)Industry控制控制控制控制控制Year控制控制控制控制控制Obs9,4208,4789,4108,4788,469Number Of Zqdm942942942942942P_Ar (1)0.000 00.000 00.000 00.000 0P_Ar (2)0.208 60.398 10.134 30.215 6 Sargan 0.232 9 0.189 5 0.330 1 0.582 9

(二)股价波动与企业投资效率的实证分析

为验证假设2构建模型(2):

Invi,t=β+β1Pvi,t+βnControlsi,t+∑Year+∑Industry+εi,t

(2)

对模型固定效应回归后再进行系统矩估计,实证结果没有实质性差异,考虑篇幅现只呈列系统矩估计回归结果。

1.股价波动对企业投资效率的影响

控制所有变量后,股价波动对企业投资效率的回归系数为-0.049 5,显著性水平为1%(表4第3列)。投资效率指标采用非效率投资绝对值的相反数表示,数值越低说明投资效率越低,回归结果表明股价波动幅度越大,企业投资效率越低。假设2“股价波动对企业投资效率有显著影响”得到验证。

2.股价波动对企业投资效率的分组回归

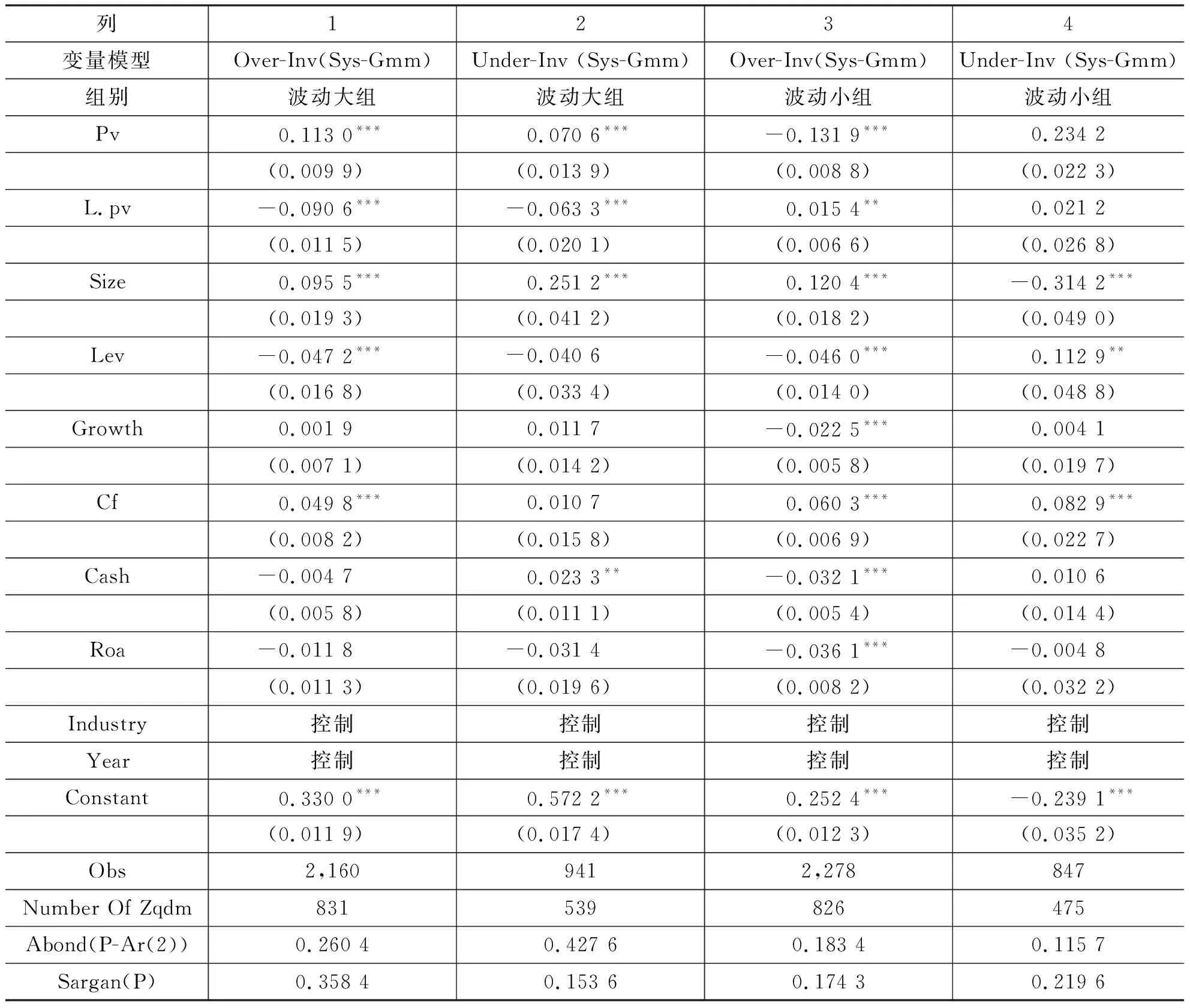

按股价波动数值的高低将动态平衡面板数据平均分为股价波动大、中、小三个组,为验证极值效应去掉中间组,将大、小两组分别与过度投资和投资不足进行系统矩估计(为便于理解,这里的投资不足取残差绝对值,数值越大则投资不足情况越严重)。波动大的组(表5第1和2列),股价波动对过度投资和投资不足均在1%水平下呈显著正相关,即股价波动既能加剧过度投资,也能恶化投资不足。波动小的组(表5第3和4列),股价波动与过度投资的相关系数为-0.131 9,并在1%水平上显著,股价波动对投资不足的相关系数为0.234 2,统计意义上不显著。这意味着股价波动幅度较小时,企业过度投资的情况在一定程度上得到抑制或缓解,股价波动越小,过度投资越少,但对投资不足的影响不并不显著。假设2得以部分验证,波动幅度越大,过度投资和投资不足的情况越严重,但股价波动幅度小仅能显著缓解过度投资,对投资不足并无明显缓解作用。

当股价向上极速攀升时,企业市场估值升高、股权融资成本低,企业管理者会充分利用低成本优势进行大量股权融资,并按投资者预期进行大规模投资,导致投资过度;股价向下极速回落时,企业市场估值降低,管理者为维护企业声誉使用资金回购股票,或受融资约束造成投资不足;当股价波动小或趋于平稳时,市场估值与企业内在价值基本符合,没有被高估或低估的市场影响;管理者投资决策会回归理性,考虑企业实际经营情况,科学分析投资项目可行性,放弃收益较差或净现值小于零的项目,过度投资减少。我国上市公司普遍存在融资约束问题,自身资金短缺又无法从外部市场获得低成本融资,所以投资不足的情况较多。

表5 分样本的SYS-GMM估计结果

(三)投资者情绪对企业投资效率影响路径的实证分析

投资者情绪影响企业投资效率的路径是经股价波动传导,即股价波动在投中介作用。借鉴温忠麟 等(2004)[29]中介效应检验程序进行验证。在模型(1)的基础上构建模型(3)和(4):

Pvi,t=β+aIsenti,t+βnControlsi,t+∑Year+∑Industry+εi,t

(1)

Invi,t=β+cIsenti,t+βnControlsi,t+∑Year+∑Industry+εi,t

(3)

Invi,t=β+c,Isenti,t+bPv+βnControlsi,t+∑Year+∑Industry+εi,t

(4)

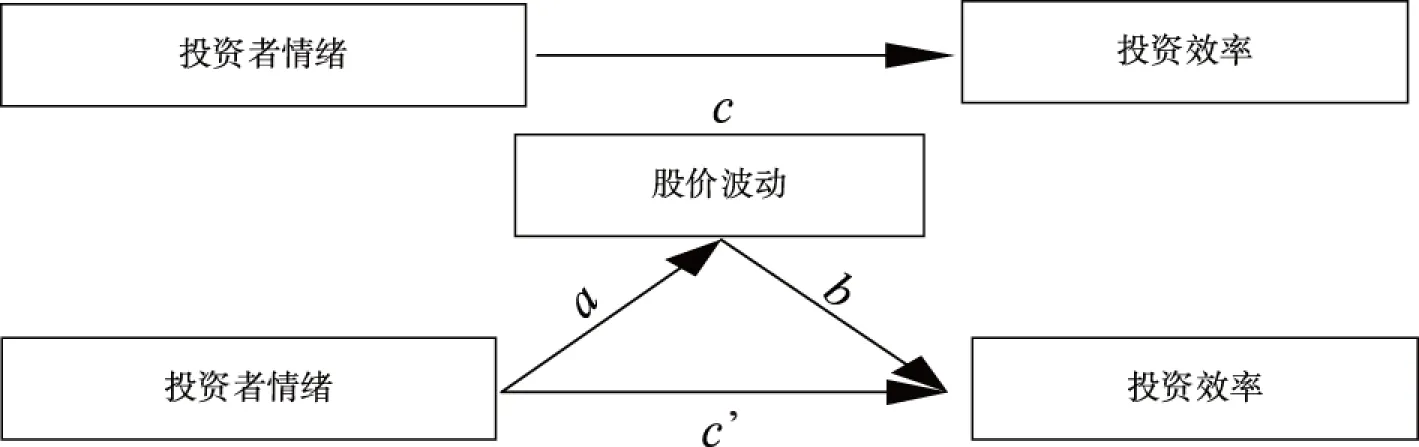

图1 股价波动的中介效应示意图

由图1,模型(1)(3)和(4)箭头都是单向且所有变量均为显变量,可依次对方程进行回归替代路径分析。模型3中,投资者情绪系数c代表投资者情绪对投资效率的总效应;模型1中,系数a与模型4中系数b的乘积表示投资者情绪经股价波动影响投资效率的间接效应;模型4中,系数c’ 为直接效应。依次检验系数c、a和b,若三者均显著则股价波动的中介效应成立,再检验系数c’,如果系数c’不显著则为完全中介,c’ 显著则为部分中介。

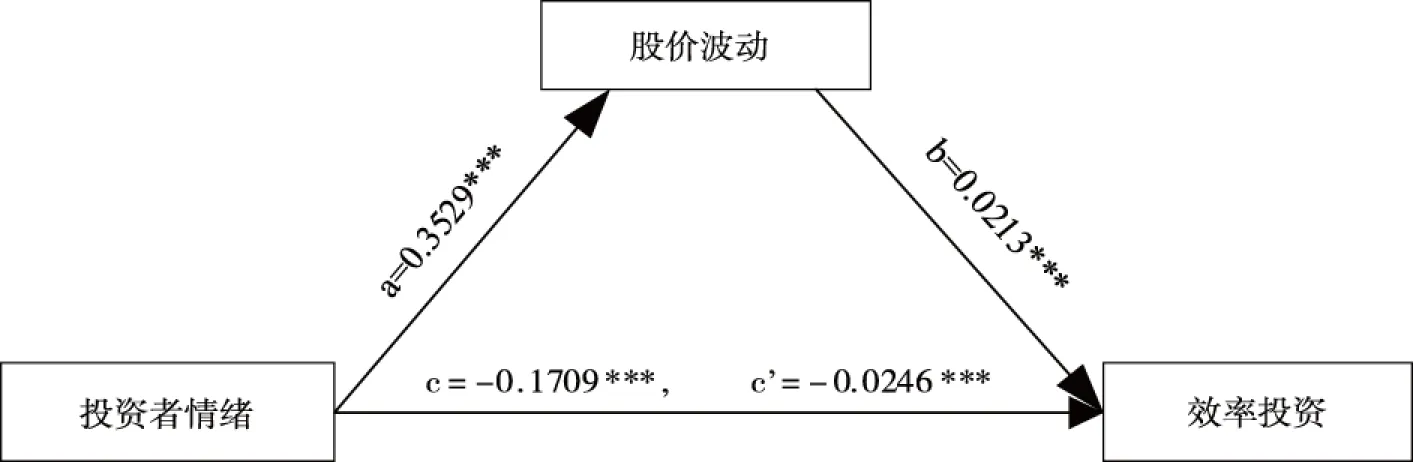

依次回归检验结果见图2,系数c、a、b和c’均在1%水平下显著,说明股价波动中介效应存在,且在投资者情绪与投资效率之间发挥部分中介作用。

图2 中介效应检验结果

综上,回归结果支持假设3“投资者情绪经股价波动影响企业投资效率,股价波动在二者间起中介作用”,投资者乐观或悲观情绪会使股价向上或向下剧烈波动,这种波动使企业管理者做出有限理性的投资决策。股价震荡幅度较大时,企业过度投资和投资不足情况较为普遍;股价震荡幅度较小时,企业管理者回归理性,投资决策时更科学合理,一定程度上会减少过度投资行为。但诸如资金短缺等融资约束的客观原因,投资不足情况仍普遍存在。股市投资者情绪是影响实体经济投资效率外部原因之一,该影响中至少有部分是经股价异常波动传导,即股价波动在其间扮演部分中介角色。

(四)稳健性分析

为检验上述结论的稳健性,参照刘学文(2019)[22]方法构建投资者情绪的综合测试指数,经过开放海选后再初选得到IPO首日收益率、股票换手率、消费者信心指数、市盈率和新增A股开户数等指标。用投资者情绪指标对上述模型进行敏感性分析,其回归结果与前述实证结果没有实质性差别,证明前述实证结果较稳健。

四、结论与启示

本研究突破代理理论和融资约束,实证投资者情绪与企业投资效率的关系,发现投资者情绪和企业投资效率显著负相关。投资者情绪越高涨,企业投资效率越低,这种相关关系有一部分是通过股价波动的中介作用实现。投资者情绪对企业投资效率的影响是由于股价偏离内在价值上下波动导致,也正是由于存在股价波动的中介作用,现有关于投资者情绪影响企业投资的三种研究路径才得以实现。股价向上波动有可能形成 “股权融资依赖渠道”,股价上涨,企业管理者才可能产生理性迎合的投资行为,“理性迎合渠道”才成立;股价围绕基本价格上下波动形成虚假信息,“虚假信息渠道”得以成立。上述实证研究补充了关于投资者情绪影响企业投资效率作用机理的路径支撑,也利于从微观角度思考股市异常波动对实体经济的传导机制。

我国投资者情绪变化已成为影响企业投资决策的重要外部环境因素,不仅可导致股市股票价格异常波动,也会使实体经济出现不同程度过度投资或投资不足,社会资源配置效率低下,严重影响实体经济经营。为减小股价波动对实体经济的冲击,要加强对股市投资行为的监管和控制,构建股市投资者教育体系,引导投资者尊重企业基本面实际价值进行理性投资,在投资者情绪高涨时减小股价过度波动给企业实体经济造成的影响。经营管理者在进行投资决策时也应理性看待股价异常波动,既不为迎合投资者情绪产生强烈投资欲望进行过度投资,也不因市场悲观就采取极端保守行为导致投资不足。应保持理性思维,科学分析投资可行性,减少非效率投资以提高企业投资效率。

注释:

①数据由作者根据万德资讯数据整理而得。