商业银行资产证券化动机差异研究

叶蜀君,吴 庭

(北京交通大学 经济管理学院,北京 100044)

一、引 言

资产证券化是商业银行作为发起机构将信贷资产信托给受托机构,由受托机构以资产支持证券的形式向投资机构发行受益证券,并以该财产所产生的现金支付资产支持证券收益的结构性融资活动,其作为重要的金融资源配置方式,在不同发展阶段资产证券化的动机和作用不尽相同。资产证券化的有效运用对商业银行流动性风险管理、信用风险管理和提升盈利能力具有重要作用,但滥用也可能导致类似次贷危机的系统性风险发生。因此,探究商业银行资产证券动机的差异性,促进资产证券化快速发展,有效防控风险是监管面临的突出问题。

2012 年 5 月下发的《关于进一步扩大信贷资产证券化试点有关事项的通知》标志着我国商业银行资产证券化重新启动。重启初期发行规模相对偏小,但2016年之后发行量快速增长,商业银行资产证券化意愿显著增强,且不同类型商业银行的发行频率和发行量呈现差异化特征。在此背景下,以我国商业银行资产证券化的发展为主线,研究商业银行资产证券化的动机、动机的变化和原因以及不同类型商业银行动机的差异有助于提升监管政策的适用性和有效性,对促进我国商业银行资产证券化健康、持续发展具有重要意义。本文力图对此进行深入分析和探讨。

二、文献综述

国外商业银行资产证券化发展成熟,关于其动机的实证研究文献丰富,研究的连续性、系统性强,为本文提供了研究基础和方法借鉴。国外学者针对美国市场的研究验证了资产证券化动机与商业银行财务指标的相关性(Obay,2014;Zhang,2005)[1-2],认为资产流动性、缓释信用风险、降低融资成本、提升盈利能力是美国商业银行资产证券化的主要动机,基于欧洲银行的实证研究也得出了相似的结论(Martin-Oliver and Saurina,2007;Affinito and Taliaferri,2010;Bannier and Hänsel,2008)[3-5]。我国学者在此基础上对国外不同类型商业银行资产证券化动机的差异性进行了延伸研究,发现资产证券化对于小型银行盈利水平的改善具有正面效应,但对于大型银行盈利水平的改善具有负面效应(刘琪林和李富有,2013)[6],资产证券化能够提高大型银行信贷资产的流动性,改善风险状况(李志辉等,2016)[7]。此外,资产证券化是短期融资行为,使用年度数据可能造成动机识别的误差,邹晓梅等[8](2015)使用美国商业银行的季度数据研究发现,资产证券化可以提高银行净资产收益率。

针对我国商业银行信贷资产证券化动机的研究主要始于2012年试点重启前后,研究文献相对较少,且未形成统一的观点。学术界主要通过衡量资产证券化的作用效果研究证券化动机,部分学者认为我国商业银行资产证券化有助于降低银行整体的信用风险,提升净资产收益率,改善银行流动性(聂广礼,2013;陈凌白,2014;刘红霞和幸丽霞,2016;郭江山和解亚,2019)[9-12];另一些学者则提出资产证券化仅能提高银行盈利性(陈小宪和李杜若,2017)[13],并不能改善银行流动性,反而增加了流动性风险(郭红玉等,2018)[14]。这些文献的研究主要是基于2017年之前的年度数据,而2017至2019年间正是我国商业银行资产证券化试点重启后的快速增长期,研究的连续性和系统性明显不足,也未针对不同类型商业银行资产证券化动机的差异及原因进行深入探究。另外,与国外相比我国商业银行的经营活动受宏观政策的影响更强,现有文献也较少关注外部因素对商业银行资产证券化动机的影响。

综上,本文根据我国商业银行资产证券化发行规模的变化趋势,以2017年为分界将我国商业银行资产证券化的发展划分为二个阶段,选取了度量商业银行流动性风险管理、信用风险管理和盈利能力的代表性指标,采用季度数据并引入外部货币政策变量,区分国有银行、股份制银行和城市商业银行三种类型,研究我国商业银行资产证券化的动机、动机的变化和原因以及不同类型商业银行动机的差异。

三、研究设计

(一)样本选择与数据来源

鉴于数据的完整性,本文以成功实施资产证券化的上市商业银行为研究样本,共计47家银行,包含国有银行5家、股份制银行8家和城市商业银行33家。样本期间为2013年一季度至2019年三季度,采用数据为季度数据,其中,证券化数据来源于中国债券信息网,银行财务数据根据万德(wind)数据库及各上市商业银行公告的季度报表进行整理。需要说明的是,资产证券化从发起到结束通常需要3-5个月时间周期,因此,解释变量均取前一期值。

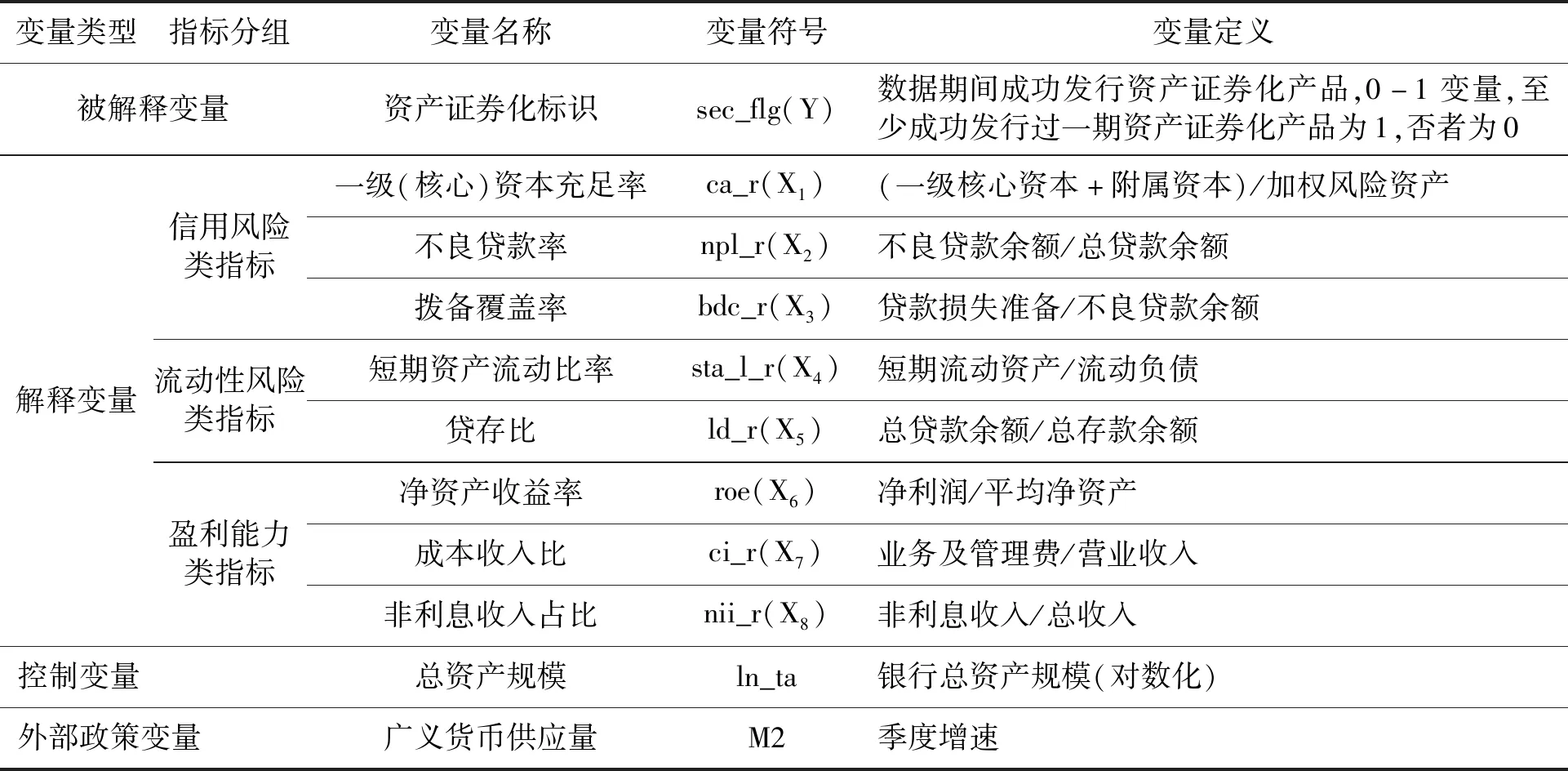

(二)变量设计

1.外部变量

货币政策是影响银行流动性的重要因素,银行信贷投放与货币供应量之间存在长期的协整关系(杨丽萍等,2008)[15],货币供应量与银行间债券市场之间存在显著非线性相关(陆虹,2012)[16],其中,M2对银行间债券市场的冲击力度最大(白静,2008)[17]。本文引入广义货币供应量增长率M2变量,以体现货币政策变化对商业银行资产证券化动机的影响。

2.内部变量

现有关于资产证券化动机的实证研究基本都是以商业银行主要经营指标为变量展开的,比较典型的是Stanton[18](1998)实证研究了资本充足率指标、流动性指标和风险类指标与表外业务的相关性;Obay[1](2014)利用回归分析方法研究银行中间业务手续费收入比率、资产收益率、坏帐冲销比率、储蓄贷款比率、易变存款比率、融资成本、可证券化贷款比率等财务指标与银行资产证券化总量的相关性,Zhang[2](2005)以及国内近年的实证研究(刘红霞和幸丽霞,2016)[11]都使用了类似的变量指标。本文借鉴上述学者的做法选取内部变量指标,实证检验流动性管理、信用风险管理和改善盈利能力是否是我国商业银行实施资产证券化的动机。

具体变量及定义见表1。

表1 模型变量定义

(三)模型构建

基于研究目标,本文构建Logistic模型如下:

其中,变量符号含义见表1,P(Yt=1|Xi,t-1)表示在变量Xi,t-1的状况下,商业银行在下一季度实施资产证券化的可能性;依照Logistic模型含义,β0为常数项,βi为优势比(odds ratio, 下文记作“OR值”)的对数,为使模型结果便于理解,本文将在拟合结果中直接呈现OR值。根据OR值含义,若某变量OR值大于1,则意味着当该变量增加时,商业银行实施资产证券化的相对可能性提高,反之则降低。

四、实证结果与分析

(一)描述性统计

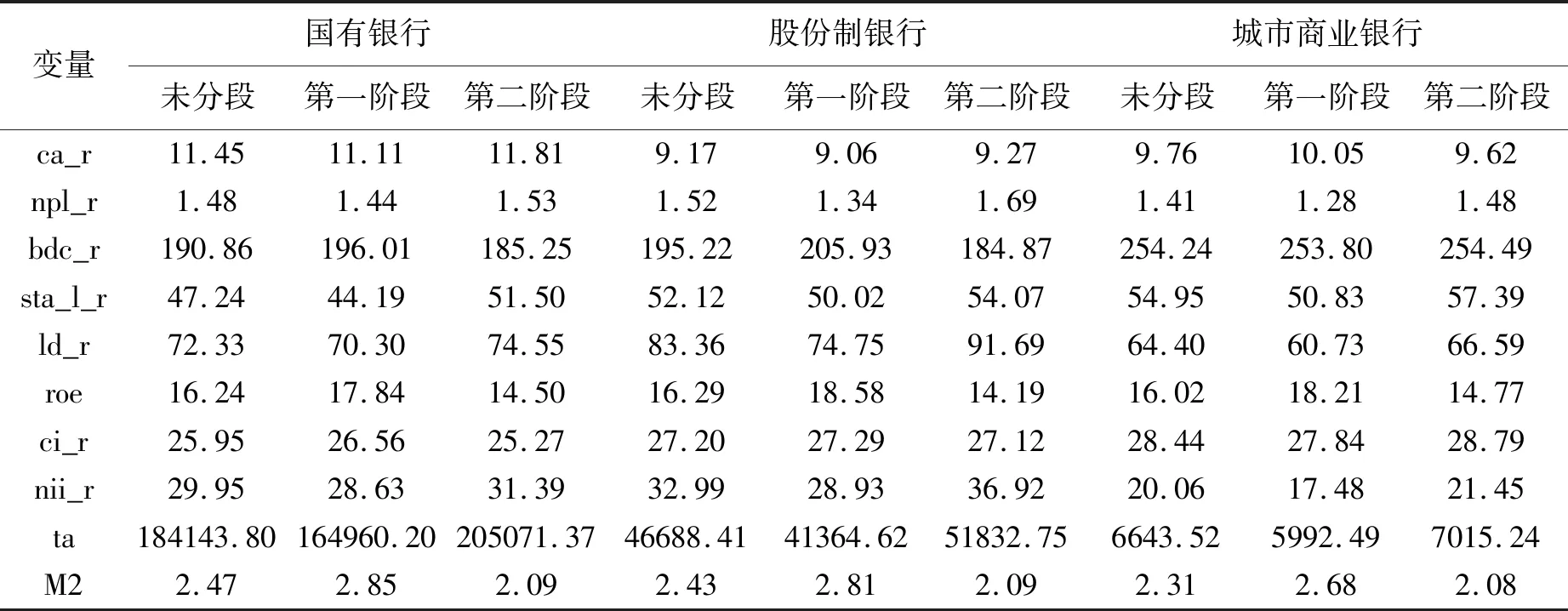

表2报告了外部变量和内部变量描述性统计结果,以2017年为分界,多数变量出现了较为显著的分段特征。值得注意的是,信用风险类指标存在一定程度的恶化;流动性风险类指标中,贷存比上升显著,商业银行可能存在信贷资产扩张趋势;盈利类指标中,净资产收益率呈显著下降趋势,非利息收入占比则明显提升。总资产规模极差较大且两阶段均值差异显著,样本银行总资产规模存在扩张趋势且银行间总资产规模差异较大。货币政策指标M2显示市场总体处于较为宽松的货币供应环境。

鉴于总资产规模(绝对值)的描述性结果,本文将按照我国银行体系分类进一步分析特定类型银行变量特征,表3报告了分银行类型的主要描述性统计结果。值得关注的有:信用风险类指标中,不良贷款率呈上升趋势,但国有银行和股份制银行拨备覆盖率均在下降,城市商业银行基本保持不变,城市商业银行可能相对更关注自身的抗风险能力;流动性风险类指标的特征显示,三类银行均提高了短期流动资产持有比例并同时降低了贷存比,其中,城市商业银行贷存比显著低于国有银行和股份制银行;盈利能力类指标中,三类银行净资产收益率水平整体相当,且均呈下降趋势,同期非利息收入占比均呈上升趋势,股份制银行平均水平最高,其次是国有银行,城市商业银行最低,表明我国商业银行表外业务收入能力逐步增强,股份制银行市场化程度更高,创新业务应用更广,非利息收入占比增长最快,城市商业银行相对最弱,两阶段非利息收入占比水平均远低于国有银行和股份制银行;成本收入比总体平稳,国有银行与股份制银行出现一定程度的下降,城市商业银行则小幅升高。

表3 银行分类描述性统计结果(均值)

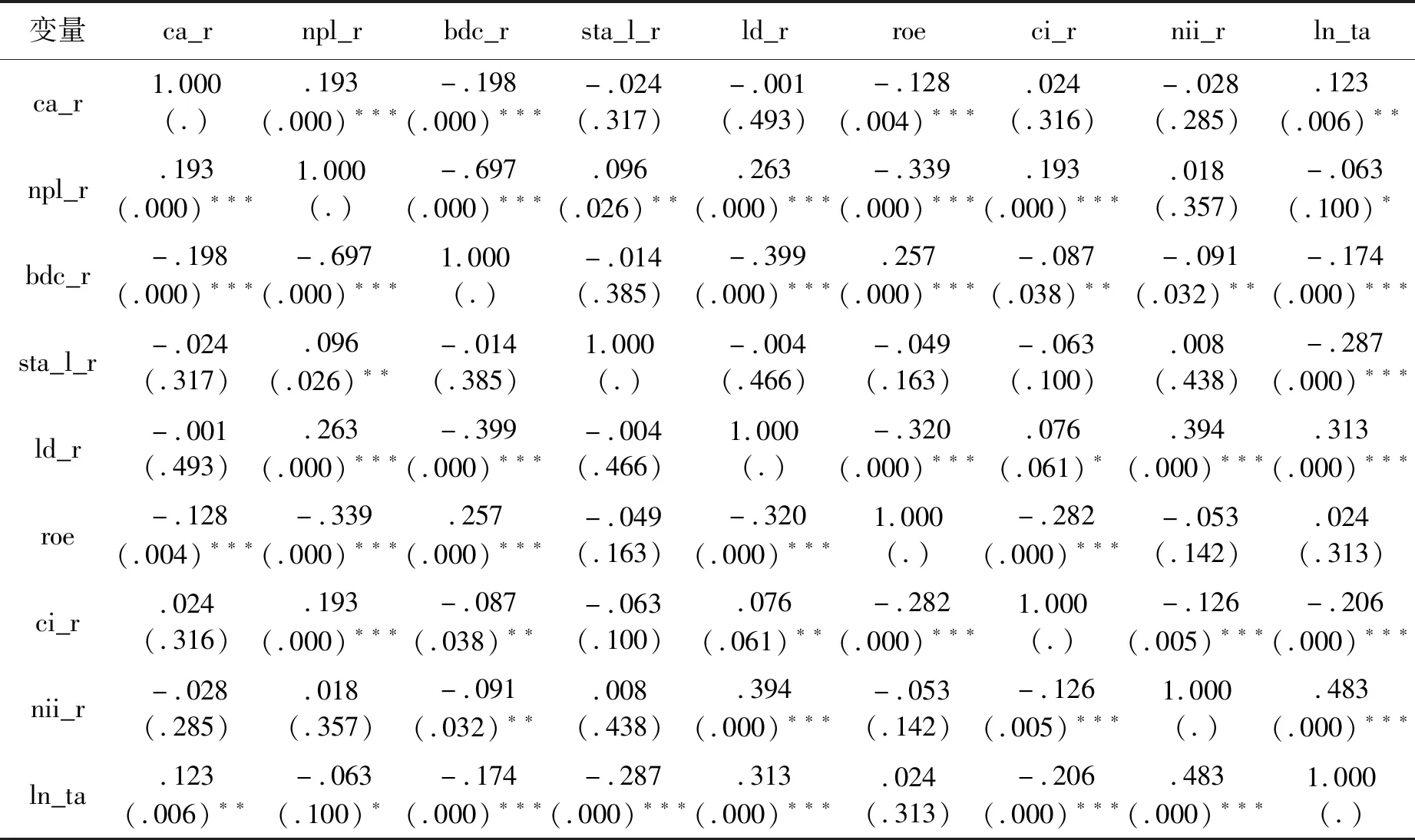

(二)多重共线性检验

变量多重共线性检验结果见表4。

表4 变量多重共线性检验

不良贷款率与拨备覆盖率存在一定程度的共线性。不良贷款率反映的是商业银行静态时点风险水平,拨备覆盖率反应的则是商业银行盈利能力、抗风险能力和风险管理意愿三者之间的平衡关系。主观意愿对动机的影响更为直接,因此,本文选择将拨备覆盖率纳入模型。

(三)回归结果及分析

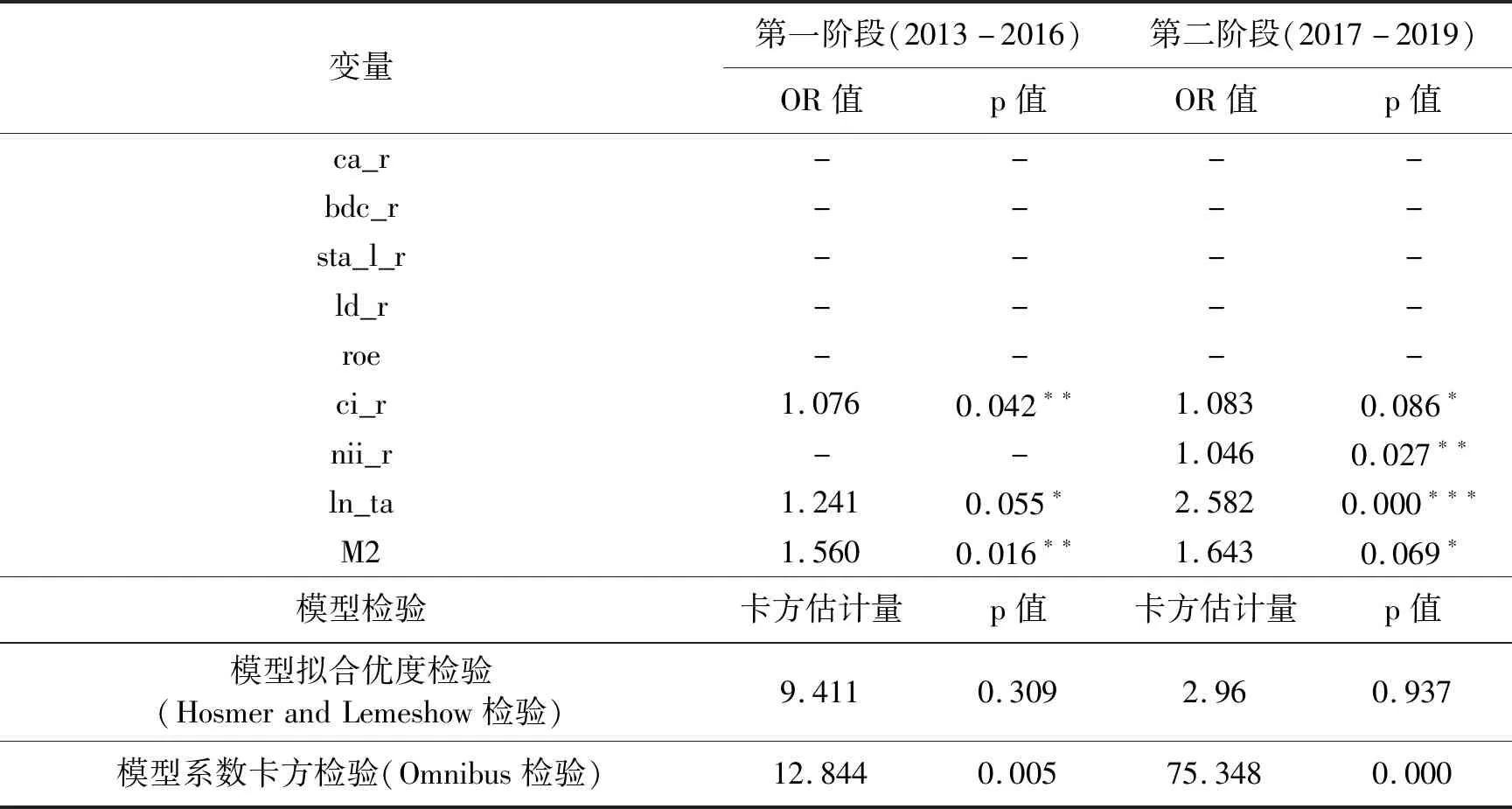

本文采用逐步回归法拟合,表5报告了我国商业银行在两个不同阶段资产证券化,动机的检验结果:(1)在第一阶段(2013-2016)模型仅有成本收入比变量(OR 值1.076)显著,在此期间,商业银行主要基于改善盈利能力的动机而实施证券化,且成本收入比的提高会导致证券化动机增强;在第二阶段(2017-2019)模型除成本收入比变量(OR 值1.083)显著外,非利息收入占比变量(OR 值1.046)也显著,非利息收入占比的提高同样也会导致证券化动机增强,商业银行仍然主要基于改善盈利能力的动机而实施证券化,但与第一阶段相比变量已经出现不同,意味着随着市场的发展动机可能也会随之变化。Hirshleifer[19](2001)指出,在资本市场刚刚起步的国家,资产证券化有助于融资方式从关系融资转变为资本市场融资,进而降低融资成本,改善盈利能力,我国信贷资产证券化市场正处于起步阶段的背景使得商业银行相对更加关注证券化改善盈利能力的功效。(2)模型未检验到流动性管理动机和信用风险管理动机,这与邹晓梅等[8](2015)认为资产证券化有助于提高银行资本充足率,刘红霞与幸丽霞[11](2016)净资产收益率与不良贷款率对证券化选择有显著影响等现有文献的研究结论存在不同。观察样本数据发现,样本期间的国有银行、股份制银行和城市商业银行总资产规模控制变量分别为184143.8、46688.41和6643.52,存在显著差异,模型对此给予了很好的识别,两个阶段回归结果总资产规模控制变量均显著,且在第一阶段(2013-2016)OR值较第二阶段(2017-2019)提高2倍,说明不同类型商业银行实施资产证券化的动机存在差异,这与Bannier and Hänsel[5](2008)银行实施资产证券化的动机可能会因为经营约束不同而产生差异的结论类似。综上,本文将继续根据中国银行业商业银行规模分类分别拟合,验证模型的稳定性,并进一步讨论不同类型银行实施资产证券化的动机。(3)在两个不同阶段模型的外部货币政策变量M2均敏感,表明当货币供应进一步宽松时,商业银行实施资产证券化的可能性会提高。

表5 银行资产证券化动机拟合结果

五、稳健性讨论

为保证模型的稳定性,避免银行规模差异造成的不可比问题,本文分别针对我国三类主要商业银行进行了重新拟合,相比分类前模型总体结论基本一致,但发现了不同类型银行资产证券化动机的差异,进一步丰富了模型结论。表6报告了相关结果。

(一)市场发展阶段差异

实证结果显示,在第一阶段(2013-2016)模型仅检验出改善盈利能力的动机,且只有城市商业银行成本收入比变量显著,国有银行和股份制银行所有变量均不显著。本文认为主要原因是该阶段银行实施资产证券化并没有明确的经营动机,而是对业务的尝试探索。在第二阶段(2017-2019)流动性风险管理、信用风险管理和改善盈利能力三种动机均在模型中得到检验,其中,国有银行成本收入比变量显著,股份制银行成本收入比和非利息收入占比变量显著,城市商业银行核心一级资本充足率、拨备覆盖率和贷存比变量显著,这与李志辉[7](2016)证券化能够提高信贷资产的流动性,改善商业银行收益状况和风险水平相符合。模型在两个阶段均检验出改善盈利能力动机与分类前模型结果一致,而在第二阶段检验出流动性风险管理和信用风险管理动机,验证了本文关于银行证券化动机会随着市场的发展而随之变化的判断。表6同时也报告了在第二阶段仅有城市商业银行表现出基于流动性风险管理和信用风险管理的证券化动机,原因主要是城市商业银行资产规模与国有银行和股份制银行的显著差异导致分类前模型拟合信息损失,分类后模型很好的补充和丰富了结论。本文根据上述两个阶段的不同特点,将其分别定义为“尝试期”和“起步期”。

(二)银行类型差异

拟合结果验证了分类前模型对不同类型商业银行资产证券化动机存在差异的判断,也对模型结果与部分现有文献结论存在不同给出了解释。

1.国有银行在“尝试期”所有变量均不显著,在“起步期”检验出改善盈利能力的动机,但仅成本收入比变量显著且OR值为0.724,说明成本收入比提高,国有银行证券化动机会下降。这与刘琪林和李富有[6](2013)基于美国商业银行数据得出资产证券化对于小银行盈利水平的改善具有正面效应,但对于大银行盈利水平的改善具有负面效应的结论相吻合。国有银行作为我国银行体系中规模最大的群体,当成本收入比提升时更关注主营业务成本的降低,而非起步创新阶段业务成本的降低。证券化发行规模占总资产的比重极小,不构成对财务数据的影响是导致国有银行未表现出明显证券化动机的主要原因。

2.股份制银行在“尝试期”所有变量均不显著,在“起步期”检验出改善盈利能力的动机,其中,成本收入比变量(OR 值1.334)和非利息收入占比变量(OR 值1.254)显著,说明成本收入比和中间业务收入占比提高,股份制银行证券化动机增强,这与陈小宪和李杜若[13](2017)所指出的证券化动机仅为改善盈利性,中间业务收入占比高的银行资产证券化频次更高的观点一致。主要原因是资产证券化可为商业银行提供多元化改善盈利能力的渠道(邹晓梅等,2016)[8],股份制银行作为我国银行体系中最具市场导向且规模和抗风险能力相对均衡的群体,盈利要求更高,创新意识更强。

3.城市商业银行在“尝试期”检验出改善盈利能力的动机,但也仅有成本收入比变量(OR 值1.18)显著,表面成本收入比提高,城市商业银行证券化动机增强;在“起步期”模型结果转变为流动性风险管理和信用风险管理动机,其中,贷存比变量OR值1.058,说明贷存比上升,城市商业银行证券化动机增强,核心一级资本充足率变量OR值0.306,说明资本充足率上升,城市商业银行证券化动机减弱,拨备覆盖率变量OR值1.008,说明拨备覆盖率提高,城市商业银行证券化动机增强。“尝试期”成本收入比提高,证券化动机增强,体现了我国证券化市场处于起步阶段商业银行更关注证券化改善盈利能力的特点,但城市商业银行是我国银行体系中规模最小、抗风险能力最弱的群体,监管对其风险状况更为关注,且城市商业银行可用于证券化的优质资产相对较少,证券化实施能力也相对较弱,这些因素促使城市商业银行证券化动机进入“起步期”后转变为信用风险管理和流动性风险管理,这与Benveniste和Berger[20](1957)认为风险较高的中小银行更倾向于实施资产证券化转移风险的结论一致。

资产证券化有助于提高银行资本充足率(邹晓梅等,2015)[8],我国银行体系中城市商业银行资本直接补充能力最弱,资本充足率下降会促使其实施资产证券化出表风险资产,弥补资本缺口,国有银行和股份制银行通常以直接融资方式补充资本。拨备覆盖率提高反映银行抵抗风险能力增强,则意味着利润扩张潜力提高,实施证券化扩大信贷规模的动机增强,贷存比上升表示银行流动性压力增大,通过实施证券化出表资产提高流动性的动机增强,这两个变量仅在城市商业银行回归结果中显著的原因是监管对城市商业银行风险状况更加关注,要求更加严格。样本数据显示,在不良贷款率上升的背景下,国有银行与股份制银行拨备覆盖水平下降,但城市商业银行拨备覆盖水平总体呈维持态势,贷存比指标情况类似,城市商业银行两阶段贷存比平均水平维持在64%,显著低于国有银行与股份制银行。本文认为,城市商业银行通过资产证券化维持拨备覆盖率和控制贷存比,这与刘红霞和幸丽霞[11](2016)监管推动是银行参与信贷资产证券化主导因素的结论相符合。

(三)政策影响差异

传统理论认为,宽松货币政策有助于扩大信贷投放,银行为满足信贷投放可能会加大杠杆使用。我国“货币供应量—银行信贷”过程的传导方向与货币政策调控方向一致,但资产规模大和盈利能力强的一类商业银行对货币政策变动的响应相对平稳(张艾莉和刘珺婷,2015)[21]。实证结果显示:国有银行仅在第二阶段表现出对M2变量的敏感性但OR值仅为0.002,表明在宽松货币政策下,国有银行明显倾向于选择通过表内贷款的增长实现规模扩张;股份制银行在两个阶段均未表现出对M2变量的敏感,可能意味着股份制银行在宽松货币政策下没有明显倾向性;城市商业银行在两个阶段均表现出对M2变量的敏感,表明在宽松货币政策下,城市商业银行更倾向于选择实施资产证券化,这主要是因为城市商业银行相对于国有银行和股份制银行资本融资能力较弱,表内贷款增长不能满足扩张需要,对证券化的杠杆作用有显著偏好。

六、结论与启示

(一)主要研究结论

本文基于2013至2019年间我国上市商业银行资产证券化样本数据,区分发展阶段和银行类型,采用Logistic回归模型对我国商业银行资产证券化的动机及差异进行检验和分析,结果表明:

1.在不同的发展阶段商业银行实施资产证券化的动机不同。我国商业银行在“尝试期”的动机为改善盈利能力,进入“起步期”后开始出现流动性风险管理和信用风险管理动机。

2.不同类型商业银行资产证券化的动机存在差异。目前,在我国银行体系中规模最大的国有银行证券化动机主要是基于阶段性特定目的或对新业务的尝试,因为证券化发行规模占其总资产的比重极小,不构成对财务数据的影响;规模中等且抗风险能力相对均衡的股份制银行证券化动机主要是改善盈利能力,因为股份制银行在我国银行体系中最具市场导向,盈利要求高,创新意识强;规模最小的城市商业银行证券化动机主要是流动性风险管理和信用风险管理,因为城市商业银行抗风险能力相对最弱,监管因素是其实施证券化的主要推动力量。

3.货币政策的变化会影响商业银行资产证券化动机,但政策对不同类型银行的影响度存在差异,规模小的银行对政策变动更敏感。在宽松货币政策下,我国城市商业银行相较于国有银行和股份制银行对证券化杠杆作用的偏好更显著。

(二)管理启示

1.加强政策引导。我国商业银行资产证券化总体处于起步阶段,未来发展空间广阔,应对信用评级高的商业银行给予鼓励政策,提升国有银行等大、中型商业银行资产证券化的意愿;同时,应根据不同的发展阶段,持续动态评估市场状况,及时调整相关政策,推动商业银行资产证券化快速发展。

2.实施分类监管。商业银行经营偏好不同会导致证券化动机的差异,应对不同类型的商业银行采取适度不同的监管政策,既要发挥资产证券化的积极作用,又要切实防范金融风险,避免类似“次贷危机”的事件在我国出现;可以在发行总量、发行频次、基础资产质量、信用评级、增信措施等方面细化监管约束,促进商业银行资产证券化健康发展。

3.推动管理提升。资产证券化的有效运用要求商业银行平衡好长期发展战略和短期经营目标以及风险和收益的关系,并充分评估货币政策等宏观因素的影响,因此,监管应推动商业银行根据自身经营特点建立常态化的资产证券化管理机制,优化融资策略,提高决策水平。