基金经理性别、信息依赖与风险承担水平

郭白滢 龙翠红

(华东师范大学经济学院,上海 200041)

一、引言

随着我国证券投资基金市场跨越式发展,基金已成为资本市场的主导力量以及个人投资的重要选项。在基金的管理与运作过程中,基金经理个人发挥着决定性作用。很多情况下,“选基金就是选基金经理”,基金经理的个体特征与其投资风格以及业绩表现之间的关系成为投资者非常关心的问题。在基金经理诸多个体特征当中,性别是一个基本而重要的因素。已有研究表明,性别与基金经理投资风格以及业绩表现紧密相关,而且与其他个体特征变量还具有显著的交互相应(Agnew et al.,2003;Barber and Odean,2001;Niessen-Ruenzi and Ruenzi,2013)[1][3][19]。

已有的社会学与心理学研究结果表明,由于对风险的度量、感知以及偏好的不同,女性相对男性更为谨慎和保守(Byrnes et al.,1999;Fang and Wang,2015;Malmendier et al.,2011)[7][12][18]。在投资领域,现有研究也普遍支持这种观点,认为女性基金经理在决策过程中更加厌恶风险,男性基金经理更加自信并且持有组合的风险也更高(Agnew et al.,2003;Barber and Odean,2001;Niessen-Ruenzi and Ruenzi,2013)[1][3][19]。这可能导致女性基金经理所持资产组合的风险承担水平低于男性同行。但是,在风险偏好(原因)与组合风险承担水平(结果)之间的中介变量值得进一步研究,尤其是决策方式方面的特征。本文期望检验基金经理的风险承担水平是否具有性别差异,并且从信息依赖的角度对这种性别差异给出一个行为方面的解释。

首先,本文对于基金经理组合的风险承担水平进行测度,并检验其是否存在性别差异。根据Kempf et al. (2009)[16],基金投资组合与市场中其他基金组合(以下简称市场组合)越接近,则其承担的风险也就越小。因此,可以用二者的接近(偏离)程度来反映组合的风险承担水平。本文基于基金持股数据建立了基金持股网络模型,设定规则如下:选定基金持股比例前10位的股票,如果两只基金持有同一只股票,则他们之间具有一个“连接”。这样,在网络中代表该基金节点的度(即它与其他节点之间“连接”的数量)就表征了其持股组合与市场组合的接近程度。检验发现,女性基金经理持股组合与市场组合的接近程度明显高于男性同行,即她们的风险承担水平更低。但是,如果进一步扩大选股范围,则风险承担水平的性别差异将逐渐消失。

其次,本文检验了基金经理信息依赖的性别差异。信息依赖这种决策方式特征可以作为风险偏好与组合风险承担水平之间重要的中介变量。基金经理在决策过程中使用的信息包括私有信息和公共信息。私有信息是指在基金经理之间小范围传播的信息,通常以社会关系网络为媒介;公共信息是指上市公司披露信息和分析师的评级与预测,市场的所有投资者都可以获得。私有信息和公共信息都是基金经理决策的依据,但它们在获取渠道、传播范围以及不确定性等方面存在明显差别。相比公共信息,私有信息具有更大的不确定性,对其的倚重将给基金经理的决策带来更大风险,因此,保守的基金经理倾向于更多依赖公共信息。同时,依赖私有信息使得基金经理的持仓组合偏离市场组合,而依赖公共信息的效果正好相反。本文参考了Pareek(2012)[22]提供的方法建立了基金信息网络,即基金经理之间交流私有信息的社会关系网络,通过检验基金与其信息网络成员持仓水平变化之间的关系以证实他们之间私有信息传播影响的存在性、程度以及性别差异。研究发现,相比男性基金经理,女性基金经理在决策过程对于私有信息的倚重更小,而对公共信息的倚重更大。这可以作为基金经理风险承担水平性别差异的一个解释。

最后,本文通过引入交互项进一步考察了市场行情与决策情形对于基金经理信息依赖性别差异的影响。研究发现,在牛市时基金经理对于两类信息的依赖都存在性别差异,女性基金经理对于私有信息的依赖更小,而对公共信息的依赖更大;在熊市时只有对于公共信息的依赖存在性别差异,而这时基金经理对于私有信息的依赖都普遍下降。此外,在调仓、建仓和平仓不同的决策情形下,女性基金经理对于私有信息的依赖都低于男性。在调仓时公共信息对于女性基金经理的影响更大。而在建仓和平仓情形下,公共信息对于基金经理决策的影响不存在显著差异。平仓时信息依赖的性别差异最大,而调仓时信息依赖的性别差异最小。

本文可能的贡献在于:第一,现有关于信息对于投资者决策行为影响的研究尚不能有效分离私有信息和公共信息各自的影响,本文将社会关系网络引入投资者行为的研究中,为此问题的解决提供了新的尝试;第二,不同于现有文献对于投资风格性别差异的解释止于社会心理与风险态度,本文从信息传播与决策过程的角度对于这种差异给出了进一步的行为解释;第三,本文采用网络结构特征变量表征不同基金持股组合之间的关系,为机构投资者持仓组合的相似性以及管理者决策保守性的测度提供了一种新的方法。

二、文献回顾

与本文研究主题最为相近的文献主要来自两个方面:其一是基金经理风险偏好与业绩表现的性别差异,其二是信息网络对于基金经理决策行为和资产价格的 影响。

(一)基金经理风险偏好与业绩表现的性别差异

关于基金经理风险偏好的性别差异,Agnew et al. (2003)[1]和Barber and Odean(2001)[3]研究发现,相比男性同行,女性基金经理对于风险更加厌恶,而且她们过度自信的程度更低;女性基金经理持仓组合的风险相对更低,她们对于风险控制比男性更好。Niessen-Ruenzi and Ruenzi(2013)[19]研究指出,女性基金经理一般不会采取极端的投资风格,且其投资风格的持续性强于男性,规模大和声誉好的公司更倾向于雇佣女性。史金艳等(2016)[32]研究发现,女性基金经理管理基金的风险承担水平显著低于男性,并且学历越高、任期越短,女性基金经理降低风险承担水平的作用越明显。高鹤等(2014)[27]利用配对样本方法研究发现,与男性基金经理相比,女性基金经理持有投资组合的市场风险水平更低,她们更适合为风险厌恶程度较高的投资者服务。

对于基金经理业绩表现性别差异的实证研究很多,但结果存在较大争议:一种观点认为,女性基金经理与男性同行在业绩方面存在显著差异。例如,Bliss and Potter(2001)[4]、Dwyer et al.(2002)[11]以及Hu et al.(2012)[15]都研究表明,女性经理管理基金的风险调整收益显著高于男性。雷卫与何杰(2018)[28]研究发现,在市场下降期女性基金经理的业绩强于男性,而在震荡期和上升期基金经理性别对基金业绩的影响不显著。另一种观点则认为,女性基金经理与男性同行在业绩方面不存在显著差异。例如,Kostovetsky(2009)[17]基于美国共同基金的研究发现,从调整后的收益来看女性基金经理和男性基金经理之间不存在显著差异。晏艳阳和邓开(2015)[34]研究表明,牛市中基金业绩的性别差异不明显,而熊市中女性基金经理的表现更好,这可能与女性基金经理风险厌恶程度较高、从而能够很好控制风险有关。

(二)信息网络对于基金经理决策行为和资产价格的影响

现有文献构建机构投资者信息网络主要有以下两种方法:一种是通过调查问卷的方式直接确定机构投资者之间是否存在信息交流,以此为基础构建他们之间的信息网络(Arnswald,2001;Shiller and Pround,1989)[2][24];另一种是通过检验具有某种共同属性(例如社会关系、地理位置以及资产配置等)机构投资者行为的一致性来验证他们之间是否存在信息交流(Butler and Gurun,2012;Pareek,2012;Pool et al.,2015)[6][22][23]。目前第二种方法的使用范围更广。

关于信息网络对于基金经理决策行为的影响,Pool et al.(2015)[23]研究提出,具有社交关系的基金经理拥有相似的资产配置和交易风格;Pareek(2012)[22]基于重仓持股关系建立了基金经理信息网络,发现在控制了投资风格和地理因素后,同一信息网络中基金的交易行为表现出显著的一致性。Colla and Mele(2007)[9]对于循环网络的研究发现,在网络中关系较为“紧密”的投资者的投资行为存在显著的正相关性,而在网络中关系较为“疏远”的投资者的投资行为存在负相关性。肖欣荣等(2012)[33]为Pareek(2012)[22]的发现提供了中国市场的证据,而且发现信息网络对于基金的影响在熊市和震荡市时显著,而在牛市时不显著。Ozsoylev et al.(2014)[21]研究发现,处于网络中心地位的投资者能够获得比其他投资者更高的回报率,并且他们对于信息的反应速度也要比非核心网络成员更加迅速。

关于信息网络对于资产价格的影响,H a n a n d Yang(2013)[13]建立了一个理性预期均衡模型,说明了在市场信息总量固定不变的情况下,社会网络中投资者的交流改善了市场效率,降低了资金成本,增加了市场的流动性和交易量;但在均衡状态下,其将减少信息的获取,从而对市场效率与资金成本具有负面影响。Ozsoylev(2011)[20]提出了一个理性预期模型(在这个模型中投资者通过信息网络进行社会学习),发现网络中心化程度的提高增加了金融市场的波动性。刘京军和苏楚林(2016)[29]研究显示,基金网络结构对基金的资金流量具有重要影响,同时也可以给基金带来显著的业绩增长,基金网络促进了基金经理行为一致性的提升。陈新春等(2017)[26]研究表明,基金之间信息分享网络的密度不仅会增加股票的总体和特质风险,而且会显著加大股票极端下跌和极端上涨的概率,尤其对极端下跌影响 更大。

现有文献主要基于基金净值增长率标准差、贝塔系数以及风险调整意愿等指标衡量基金经理风险承担水平。本文采用了新方法进行测度,即直接测度基金组合与市场组合的接近程度,因为组合与市场组合越接近,其所承担的风险就越小。此外,现有研究主要通过比较投资组合风险承担水平的性别差异来验证女性基金经理与男性基金经理风险偏好的不同,但在前者(结果)与后者(原因)之间存在着决策方式这个中间变量。本文引入了基金经理行为差异,建立了从性别差异到行为差异、再到结果差异的完整影响路径。具体来说,本文基于基金信息网络研究了基金经理在决策过程中对于能够带来不同决策风险的私有信息和公共信息的依赖。本文丰富了基金经理个体特征与其投资风格之间关系的研究,所采用的社会关系网络分析方法可以作为其他行为特征研究的借鉴。

三、研究设计

(一)基金持股网络与基金信息网络

假设在第t期市场中满足条件的基金构成集合N={1,2,3,…,n}。基金i∈N持仓市值占净值比例排名前m位的股票构成集合Si。如果对于基金i,j∈N,股票a∈Si∩Sj,即两只基金同时持有股票a,则两只基金之间存在一条边eij∈E。如果两只基金共同持有的股票超过一只,它们之间就存在多条边。这样,节点集合N与边集合E就构成了一个无向有环网络G(N,E),本文将其称为第t期的基金持股网络。

投资者在决策时通常都会通过社会关系获取私有信息(Cohen et al.,2008)[8]。社会关系网络是基金经理之间私有信息传播的主要媒介与有效范围,包括校友关系(Pool et al.,2015;申宇等,2016)[23][31]、地理相邻关系(Hong et al.,2005)[14]以及资产配置相似关系(Pareek,2012;肖欣荣等,2012)[22][33]等。本文将基金经理之间以私有信息交流为目的的社会关系网络定义为基金信息网络。

然而,根据社会关系网络来确定基金信息网络存在一定难度:其一,信息网络是多种社会关系网络相互作用和叠加的结果;其二,基金经理之间存在社会关系并不意味着他们之间会进行信息交流;其三,基金经理的社会关系难于确定。因此,本文用基金重仓持股网络来代替信息网络,理由如下:首先,如前所述,机构投资者重仓某项资产通常是因为拥有私有信息,因而重仓同一资产很可能是他们之间相互共享信息的结果(Bushee and Goodman,2007;Cohen et al.,2008)[5][8],且他们存在共享信息的激励(Crawford et al.,2017; Stein,2008)[10][25];其次,在控制了公共信息影响之后,重仓持有同一只股票的机构投资者的交易行为具有很强的一致性,说明他们之间大概率存在信息交流(Pareek,2012;陈新春等,2017;肖欣荣等,2012)[22][26][33]。

本文采用以下方法构建基金i的重仓持股网络Gi(Ni,Fi),其中集合Ni和Fi分别表示与基金i共同重仓持有相同股票的基金集合(节点集合)以及这些基金与基金i之间的连接集合(边集合):假设基金i在第t期重仓持有的股票构成集合Li,如果对于基金j∈Ni,存在股票a∈Li∩Lj,即两只基金都重仓持有该股票,则它们之间存在一条连接fij(两只基金可能共同重仓持有多只股票,但它们之间的关系只用一个连接表示)。满足条件的基金以及连接分别构成了集合Ni和Fi,且构成了一个有向无环网络Gi(Ni,Fi),即基金i的重仓持股网络。遵循相关文献,本文将重仓的标准设定为5%,即某一季度基金持有某只股票的市值占该基金净值的5%以上。如前所述,本文用基金重仓持股网络替代基金的信息网络。

(二)基本模型与方法

1.基金经理风险承担水平测度与性别差异检验

对于基金持股网络来说,节点的度(degree)是由基金与市场组合的接近程度决定的。具体来说,如果基金的持股组合与市场组合越接近(即选择了市场中越多基金共同持有的股票),则网络中节点的度就越大,基金经理风险承担水平就越低。目前,现有文献主要采用净值增长率标准差、贝塔系数以及风险调整意愿等指标从基金主动承担风险的角度间接衡量基金风险承担水平。本文引入基金持股网络,并且用节点的度来反映基金风险承担水平,从定义看这个指标相比传统指标更加直观。

在用基金持股网络中节点的度来代表基金经理风险承担水平的基础上,本文采用以下两种方法来检验基金经理风险承担水平是否存在性别差异。

(1)置换检验

本文采用以下步骤进行置换检验:(1)将基金分为观察组和对照组:在对照组中,基金管理团队成员均为男性,用变量fgender=0表示;在观察组中,基金管理团队至少包含一名女性成员,用变量fgender=1表示;(2)执行1000次随机置换计算,得到节点度组间均值之差的抽样分布;(3)计算实际两组均值之差的显著性水平,得出结论。由于这是以置换为基础的假设检验,因此不需要常规的样本独立性假设和随机假设,比较适合网络数据(刘军,2018)[30]。

(2)回归分析

本文构建方程(1)检验基金经理风险承担水平与其性别之间的关系:

其中,degree是基金持股网络中节点的度。fgender是基金管理团队性别变量,取值设定如下:(1)用mgender来表示基金经理的性别,mgender=0代表男性,mgender=1代表女性;(2)基金管理团队性别变量fgender为团队中所有成员性别变量mgender的均值(包含了基金管理团队只有一个基金经理的情况)。因此,团队中女性成员数量越多,则fgender取值越大。controls为控制变量,如表1所示。

2.私有信息与公共信息对于基金持仓决策的影响

根据Cohen et al.(2008)[8]和Hong et al.(2005)[14],信息互动对基金决策行为的影响表现为基金持仓决策的相关性。因此,本文通过检验基金与其信息网络成员持仓决策的相关性,来证明和测度私有信息交流的存在性及影响程度。为此,构建方程(2):

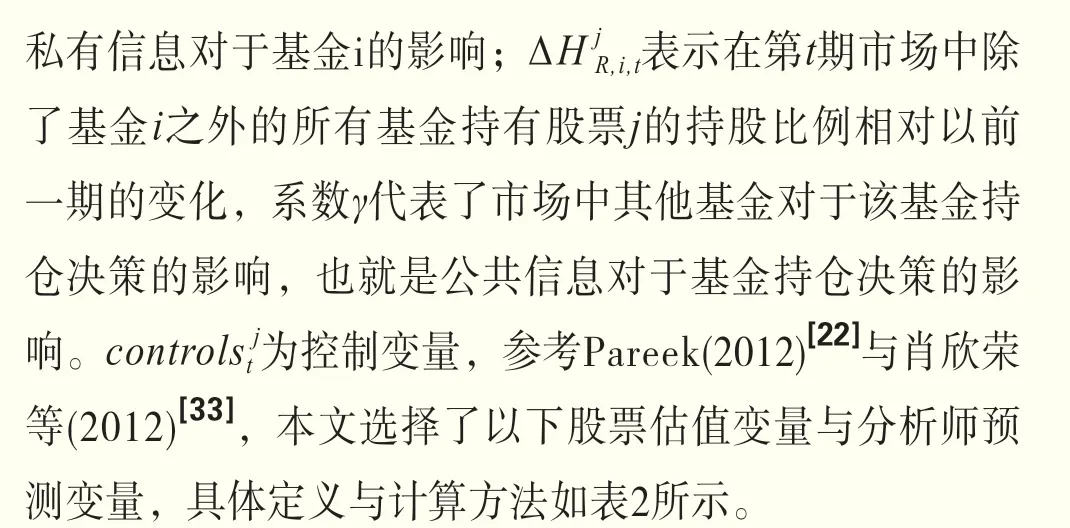

表1 控制变量定义(一)

3.私有信息与公共信息对于基金持仓决策影响的性别差异

在方程(2)的基础上,本文引入性别变量以检验私有信息和公共信息对于女性基金经理和男性基金经理持仓决策影响的差异,构建方程(3):

四、实证结果与分析

(一)数据来源与样本描述性统计

1.数据来源与处理

本文选取2005第一季度至2019年第四季度沪深两市所有A股上市公司股票以及公募证券投资基金作为样本。考虑到指数型基金缺乏主动性,本文遵循同花顺公募基金分类标准,去除了股票型基金和债券型基金中的指数型基金。基金重仓持股数据来自iFind数据库,上市公司财务数据、股票交易数据以及基金基本信息数据等均来自国泰安CSMAR数据库,基金经理信息来自和讯财经。本文基于样本基金季报中的重仓持股数据构建基金信息网络,并且据此计算基金持仓水平变化。这主要是考虑到虽然基金半年报包括了基金的持股明细数据,但我国基金具有较高的换手率,该频率的数据不能及时反映基金持仓水平变化情况。本文还选取样本基金半年报中的持股明细数据构建基金持股网络,因为季报中只披露基金前十位重仓股,不能满足对于基金经理更大规模组合风险承担水平的比较。

表2 控制变量定义(二)

本文对原始数据进行了如下常规处理:(1)剔除金融类上市公司;(2)剔除数据缺失的公司;(3)通过不同数据源比对修订有明显错误和补全缺失的样本数据;(4)剔除在基金构建组合时上市未满一年以及研究期间内退市公司的股票;(5)对所有连续型变量进行上下各0.5%的缩尾处理。

2.描述性统计

根据基金半年报数据,对于变量的描述性统计结果如表3所示。女性基金经理占比的均值为0.159,最大值为0.236(2019年第四季度),最小值为0.080(2015年第二季度),期间一直保持增长趋势。此外,完全由女性基金经理管理(包括女性基金经理单独管理和基金管理团队完全由女性构成)基金比例的均值为0.103,最小值为0.056(2006年第四季度),最大值为0.167(2018年第四季度),期间也一直保持增长趋势。管理团队包含至少一名女性成员的基金占比均值为0.113。由于完全由女性基金经理管理的基金与男性管理的基金在数量上差距较大,在分组比较时,将管理团队包含至少一名女性成员的基金与其合并。根据2019年第四季度的数据,基金持股网络度的均值为2392,标准差为1070,说明基金持股组合与市场组合相似度的个体差异较大。对于基金信息网络,除去了信息网络规模(即信息网络中节点数量)小于5的样本,这样信息网络规模的均值为77,标准差为41,说明基金在信息网络成员数量上存在较大差异。

表3 变量的描述性统计

(二)基金经理风险承担水平是否存在性别差异

1.置换检验

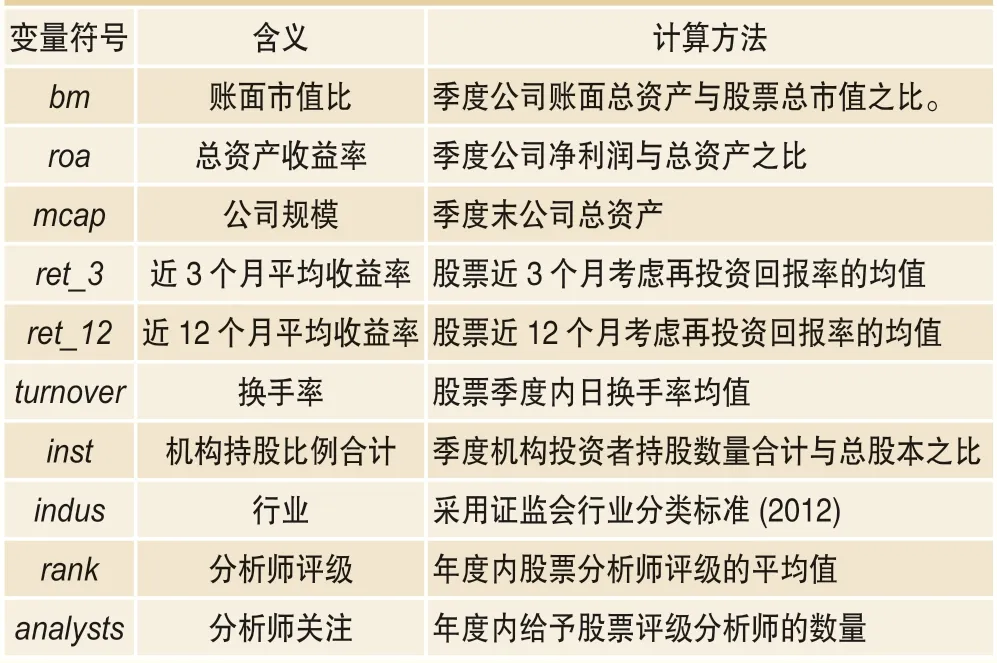

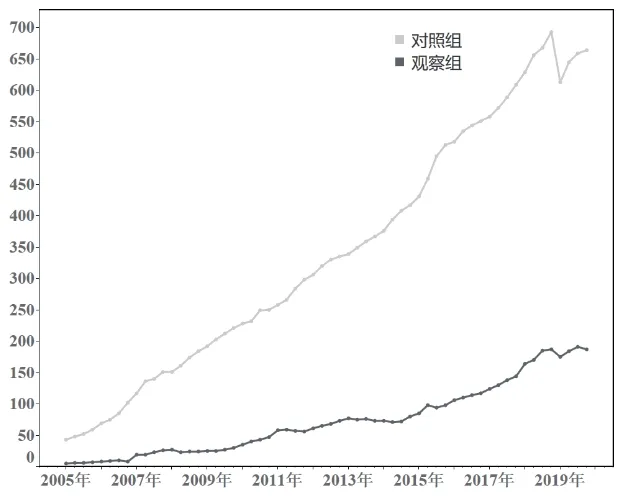

本文通过置换检验的方法分析每个季度基金持股网络中代表观察组(基金管理团队至少包含一名女性成员)和对照组(基金管理团队全部由男性组成)基金节点的度的均值是否存在显著差异,以检验基金经理的风险承担水平是否存在性别差异,结果如图1所示。从中可以看到,2014年第四季度后除个别季度外,检验得到的p值均小于0.10,说明两组均值的差异较为显著。也就是说,女性基金经理的风险承担水平显著低于男性。在2014年第四季度前,两组均值差异大部分情况下不显著,这可能是由于观察组样本过少的缘故,如图2所示。

2.回归分析

本文基于2015—2019年数据对方程(1)进行估计,以检验基金经理性别与风险承担水平之间的关系,结果如表4所示。从中可以看到,不同模型设定下的估计结果比较相近。在表4第1~3列中,fgender的系数显著为正,这意味着随着基金管理团队中女性成员数量的增加,基金持股网络中基金对应节点的度显著上升,即基金持股组合的风险承担水平下降。在第4列中,只保留管理团队只有一个基金经理的样本,用虚拟变量female代表基金经理的性别:female=0代表基金经理为男性,female=1代表基金经理为女性。可以看到,female的系数显著为正,说明女性基金经理的风险承担水平显著小于男性同行。以上的结果说明,相比男性同行,女性基金经理的风险承担水平显著较低,与之前置换检验的结果一致。

图1 基金经理风险承担水平性别差异的置换检验

图2 观察组与对照组样本量

表4 基金经理风险承担水平的性别差异

图3 基金经理性别变量的显著性

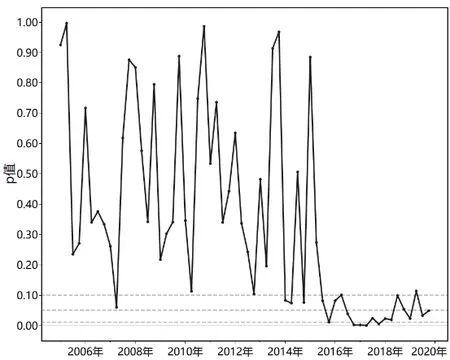

基于2005—2019年各年度的样本数据,本文采用面板数据固定效应模型对方程(1)重新进行估计,基金管理团队性别变量fgender系数估计的p值如图3所示。从中可以看到,fgender的系数在2014年第四季度后变得显著,即女性基金经理的风险承担水平显著低于男性同行,与之前置换检验的结果基本一致。

(三)基金经理持仓决策与信息依赖

本文对方程(2)进行估计,以检验基金经理持仓决策时对于私有信息和公共信息的依赖,结果如表5所示。从中可以看到,ΔHN与ΔHR的系数均显著为正,且后者大于前者,说明私有信息与公共信息对于基金经理持仓决策都具有显著的正面影响,且后者的影响相对更大。该结论与Pareek(2012)[22]、肖欣荣等(2012)[33]一致,基金经理对于公共信息的相对倚重使得股价具有较强的同步性。对比第1列的结果,第2列增加了股票估值变量(包括账面市值比bm、总资产收益率roa以及换手率turnover等)和分析师预测变量(包括分析师评级rank与分析师关注analysts)。值得注意的是,ΔHN的系数在加入这些控制变量前后并没有发生明显变化,说明代表市场中其他基金经理对于市场变化普遍反应的变量ΔHR已经能够较好地体现公共信息的影响。第3、4列、第5、6列估计结果的对比同样佐证了这个结论。

表5 基金经理持仓决策的信息依赖

(四)基金经理决策信息依赖的性别差异

本文采用面板数据固定效应模型对方程(3)进行估计,以检验私有信息和公共信息对于基金经理持仓决策的影响是否存在性别差异,结果如表6所示。从中可以看到,表的第3列中交互项fgender×ΔHN的系数显著为负,而交互项fgender×ΔHR的系数显著为正,说明相比男性基金经理,女性基金经理对于私有信息的依赖更小,而对于公共信息的依赖更大。在第4列中,只保留单个基金经理管理的基金样本,得到的结果与之前一致。以上结果说明,基金经理决策信息依赖存在显著的性别差异。这可能是由于女性基金经理相比男性同行风险厌恶程度更高,因此更加倚重不确定性相对较小的公共信息,而对于可能带来较大风险的私有信息倚重较小。

表6 基金经理决策信息依赖的性别差异

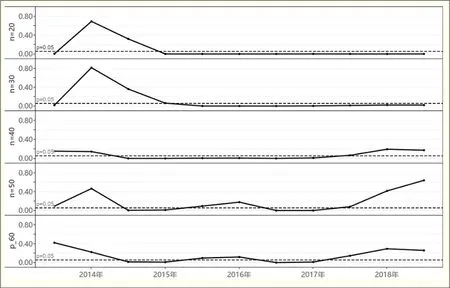

图4 进一步扩大股票组合范围的置换检验

五、进一步讨论

(一)基金风险承担水平的性别差异:扩大组合范围

前文将基金持股范围限定为持股市值占基金净值比例前10位的股票,以此建立基金持股网络模型,在此基础之上检验基金经理风险承担水平的性别差异。接下来,本文扩大选股范围,以检验之前结果的稳健性,同时观察基金经理风险承担水平的性别差异是否会受到组合规模的影响,结果如图4所示。从中可以看到,如果以p=0.05为限,当股票组合规模N∈{20,30,40}时,2015年第四季度至2019年第二季度,观察组和对照组均值的差异仍然是显著的,即女性基金经理风险承担水平低于男性;当股票组合规模N∈{50,60},在很多季度二者之间的差异不再显著,说明随着选股范围的扩大,这种差异可能变得不再明显。以上结果说明,当选股规模扩大到一定程度后,女性与男性基金经理风险承担水平的差异将减小或消失,这说明性别差异可能只体现在仓位占比居前的股票组合中。

(二)决策情形与基金经理信息依赖的性别差异

本文将基金持仓决策的情景分为以下三种:调仓、建仓和平仓。调仓是指当期和前一期股票均属于重仓股;建仓是指前一期股票不属于重仓股,而当期成为重仓股;平仓是指前一期是重仓股,而当期不再是重仓股。前文分析均考虑调仓这一种情形,因为这种情况最为常见。由于这三种情景下的决策对于基金后续操作以及整体收益的影响方式和程度不同,基金所持态度和应用策略也具有明显差异。因此,基金经理对于私有信息和公共信息的依赖程度可能存在差异,同样也可能存在性别差异。

表7 决策情形与基金经理决策信息依赖性别差异

为了检验在不同决策情形下基金经理信息依赖的性别差异,本文在方程(3)的基础上构建方程(4):

其中,interaction为其他交互项;scenario是决策情形虚拟变量:建仓时scenario=0,平仓时scenario=1,调仓时scenario=2。

本文采用面板数据固定效应模型和截尾回归模型对方程(4)进行估计,结果如表7所示。采用截尾回归模型是考虑到建仓和清仓基金样本的特点(在这两种情形下,基金仓位变化分别大于零和小于零)。从表7第1列、第3列以及第4列可以看到,在不同的决策情形下,fgender×ΔHN的系数都显著为负,说明女性基金经理对于私有信息的依赖程度都低于男性。而且从表7第2列可以看到,这种差异在平仓时最大,在调仓时最小,而建仓时居中。此外,在调仓时基金经理对于公共信息依赖的性别差异显著,而在另外两种情形下,性别差异并不显著。女性基金经理相比男性同行的风险厌恶程度更高,因此在进行持仓决策时对于不确定性较大的私有信息的倚重较少,而对不确定性较小的公共信息的倚重较大。这种倾向在基金经理调仓决策时表现得最为明显。

(三)市场行情与基金经理风险承担水平差异

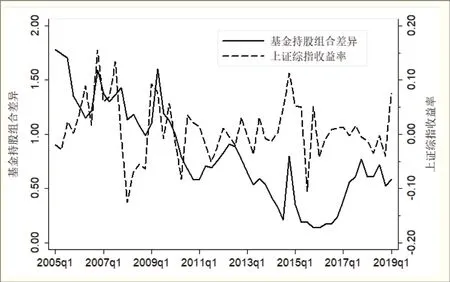

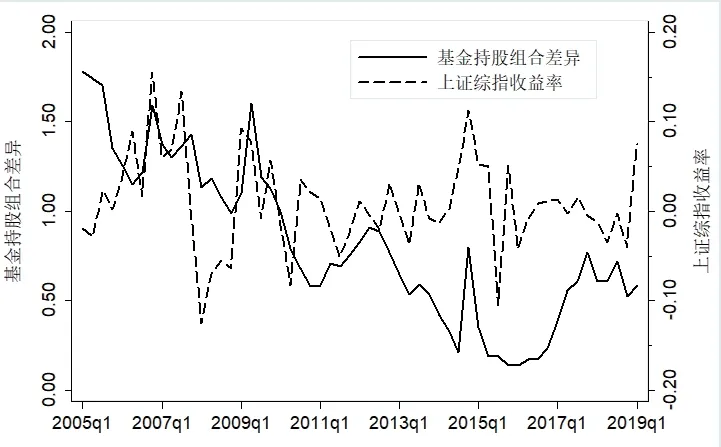

市场行情往往影响了基金经理的投资心理与策略,因此本文进一步关注基金经理风险承担水平性别差异与市场行情之间的关系。用基金持股网络中节点度的标准差来代表风险承担水平的个体差异,用fgender=0与fgender=1两组样本中节点度均值之差作为基金经理风险承担水平性别差异,将以上两种差异与上证综指收益率进行对比,结果如图5和图6所示。从中可以看到,基金经理风险承担水平个体差异与市场行情存在明显的正相关性,即市场行情较好时,基金经理风险承担水平的个体差异较大,二者的相关系数为0.188;而基金经理风险承担水平的性别差异与市场行情存在明显的负相关性,即市场行情较好时,基金经理风险承担水平的性别差异较小,二者的相关系数为-0.144。以上结果的一个解释是女性基金经理的风险厌恶程度变化对于市场行情更为敏感:市场行情较好时,女性基金经理的风险厌恶程度降低更多,此时基金风险承担水平的性别差异将减小;而市场行情较差时,女性基金经理风险厌恶程度提升更多,此时基金风险承担水平的性别差异将增大。同时,市场行情较好时,在机构投资者普遍看多的条件下个体的乐观程度存在较大差异,表现为基金风险承担水平差异较大;而市场行情较差时,在机构投资者普遍看空的条件下个体的谨慎态度比较一致,表现为基金风险承担水平差异较小。

图5 基金持股组合差异与市场行情

图6 基金持股组合性别差异与市场行情

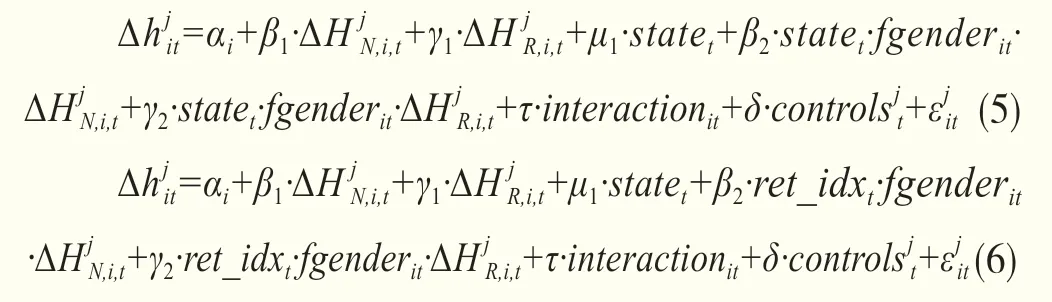

此外,本文将市场行情引入方程(3)中构建方程(5)和方程(6)以检验在不同市场行情下私有信息和公共信息对于基金经理决策影响的差异:

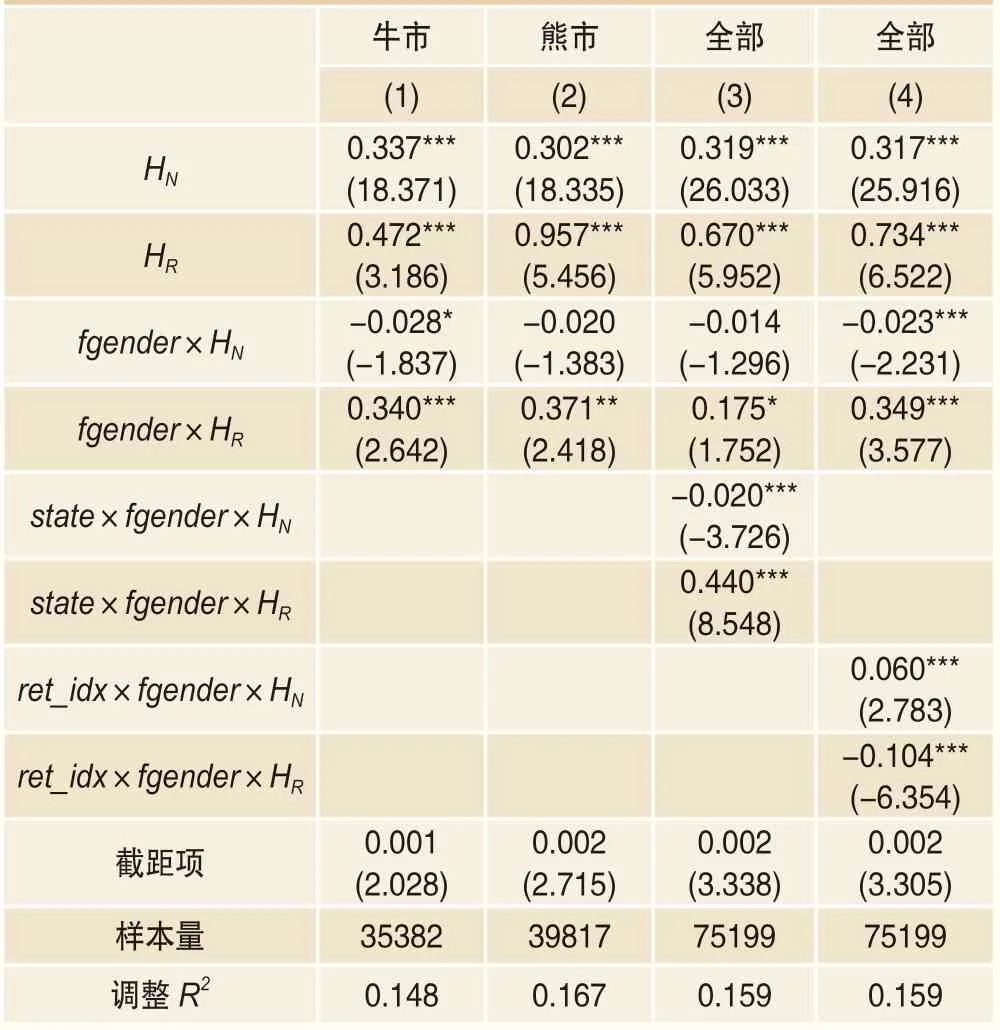

其中,interaction为其他交互项;state是市场行情变量,当市场处于上升期(牛市)时state=0,下降期(熊市)则state=1;ret_idx为上证综指收益率。对于方程(5)和(6)估计的结果如表8所示。从第1列和第2列可以看到,在牛市时基金经理对于两类信息的依赖都存在性别差异,而在熊市时只有对于公共信息的依赖存在性别差异。从第3列可以看到,熊市相比牛市私有信息依赖的性别差异下降,公共信息依赖的性别差异上升。以上结果说明,在牛市时,女性基金经理由于更加谨慎而比男性基金经理对于私有信息的倚重更小,而对公共信息的倚重更大;在熊市时,基金经理普遍比较谨慎,从而对于私有信息的倚重均有所下降,而女性基金经理更高的风险厌恶使其更加倚重公共信息。从第4列可以看到,ret_idx×fgender×ΔHN的系数为正,而ret_idx×fgender×ΔHR的系数为负,说明随着市场行情的向好,基金经理对于私有信息依赖的性别差异在增加,而对于公共信息依赖的性别差异在减小。反则反之。以上结果说明,女性基金经理相比男性同行更为谨慎的态度表现为在市场行情较好时对于私有信息的倚重更小,而在市场行情较差时对于公共信息的倚重更多。此外,女性与男性基金经理对于公共信息倚重程度差异的减小,使得基金风险承担水平的性别差异减小,与前文结论一致。

表8 基金经理风险承担水平与市场行情

六、结论与启示

基金经理的个体特征是其投资风格的决定因素。在基金经理诸多个人特征(如年龄、经验、性别以及教育背景等)中,性别是一个基本而重要的因素。已有研究对于女性基金经理在投资决策方面是否更加保守尚存在争议,且这些研究通常从女性基金经理与男性基金经理投资结果(如风险承担意愿、投资组合与投资业绩等)的差异判断性别因素的影响,没有对投资行为这个中介变量进行分析。本文期望在检验女性基金经理是否相比男性同行更加保守的基础上,进一步从信息的传播与基金经理对于不同渠道获得信息倚重程度的差异的角度分析他们投资行为的不同,为其保守性差异给出一个行为 解释。

基于2005—2019年我国A股与公募证券投资基金市场数据,本文利用基金持仓网络结构特征指标测度了基金经理持股组合的相似度,并且基于基金信息网络分析了不同性别基金经理在投资过程中对于私有信息和公共信息的依赖程度的差异。研究发现:第一,相比男性同行,女性基金经理的持股组合与市场组合的接近度更高,因此她们具有更低的风险承担水平;第二,女性基金经理在决策过程中对于私有信息的依赖程度更低,而对于公共信息的依赖程度更高,这可以作为其持仓组合具有较低风险承担水平的一个解释;第三,对于私有信息和公共信息依赖的性别差异受到决策情形(调仓、建仓和平仓)和市场行情(牛市和熊市)的影响。

本文将社会关系网络理论与方法引入机构投资者的行为分析中,采用基金持股网络的结构特征变量表征不同基金持股组合之间的关系,为机构投资者持仓组合的相似性以及管理者决策保守性的测度提供了一种新方法;同时,基于基金信息网络(基金经理社会关系网络的一种形式)分离了私有信息和公开信息对基金经理的影响。本文丰富了基金经理个人特征与投资风格之间关系的研究,所采用的社会关系网络分析方法可以作为其他行为特征研究的借鉴。