管理者过度自信与企业创新投资:融资约束和股权激励的作用

梁彤缨 陈昌杰

(华南理工大学工商管理学院,广州 510000)

引 言

自从Roll(1986)提出了管理者 “自大 (Hubris)” 假说以来,高管/CEO过度自信 (Overconfidence)或者乐观主义 (Optimism)逐渐受到国内外学界的广泛关注。在研究早期,学者普遍认为管理者过度自信这一非理性因素会损害公司价值,因为过度自信的管理者与过度投资[1,2]、更高的投资——现金流敏感性[3,4]、 更低质量的并购[5,6]、较少发放现金股利[7]和发行更多的债务[8]显著正相关。

上述研究结论引出了一个问题——既然过度自信的管理者是一个股东价值破坏者,为什么企业仍然愿意聘用这些过度自信的管理者呢?国内外学者从不同的角度尝试对这一疑问进行了解释。Gervais等 (2001)、 Goel和 Thakor (2008) 认为适度过度自信的管理者比理性管理者更能做出对股东有益的投资决策,因为适度的过度自信可以削弱理性管理者风险厌恶带来的负面影响,而极端过度自信或者过于保守的管理者会因为过度投资/投资不足损害公司价值[9,10]。 Campbell等 (2011) 通过实证研究验证了上述观点[11]。另外一些学者则尝试从创新的角度进行解释。其主要逻辑是考虑到创新活动具有投入规模大、产出的周期较长并且不稳定、前景不明朗特点,导致理性的经理人不愿意加大对创新的投资,而过度自信的管理者具有高估项目收益、低估项目风险的特征,因此可能会加大创新投入。如Simcoe和Galasso(2011)认为过度自信的管理者会低估失败的可能性和出于展示自身能力的考虑追求创新,并且这种影响在竞争性行业中更明显[12]。Hirshleifer等 (2012) 研究发现CEO过度自信与更多的创新投资相关联,但是只有在创新行业中过度自信的管理者才能实现更大的创新产出[13]。国内也有很多学者对管理者过度自信和企业创新之间的关系进行了研究,研究基本发现管理者过度自信与更多的研发投入相关 (王山慧等, 2013; 易靖韬等, 2015)[14,15]。

但是上述对管理者过度自信与企业创新投资关系的研究仍存在一些缺陷。(1)忽视了融资约束的影响。Heaton(2002)的理论推导表明过度自信管理者偏好内源融资,当企业面临良好投资机会而内部现金流短缺时,经理人可能放弃原本有利的投资机会,引发投资不足,而当现金流充足时,又会过度投资,即过度自信管理者投资的现金流敏感性较高[34], Malmendier和 Tate (2005,2015) 的实证研究也证实了这一观点[3,4]。 创新投资是企业投资决策的一种,而且需要更多的资金投入,回报的周期更长,因此企业面临的融资约束程度势必影响过度自信管理者的创新投资决策;(2)已有研究仅仅考虑管理者创新投资的内在动机——过度自信带来的探索冲动,而忽略了外部激励因素,如股权激励对企业创新投资的影响①。股权激励被认为是解决委托代理问题的主要工具 (鼓励风险规避的管理者勇于承担风险),虽然对股权激励与企业创新关系的研究文献可谓汗牛充栋,而且研究结论莫衷一是,但是不可否认的是股权激励制度在促进企业创新方面仍扮演着至关重要的角色。此外,管理者过度自信会影响企业对其进行股权激励的水平,如Gervais等 (2011)认为公司提供的薪酬契约的形式取决于管理者过度自信的程度[16], Malmendier等 (2011) 发现董事会会根据管理者的行为特征调整激励措施[17]。

因此,在已有研究的基础上,本文将融资约束和股权激励纳入研究框架,试图探讨以下问题:(1)融资约束会影响管理者过度自信与企业创新投资之间的关系吗?如何影响呢?(2)过度自信的管理者得到的股权激励更多吗?又会对企业创新投资产生怎样的影响呢?

1 理论分析和研究假设

由于创新项目一般包括开发新技术、提供新产品或服务和探索新商业模式,这也意味其风险较高,对管理者的风险承受能力提出了较高的要求。非过度自信的管理者 (包括理性经理人和悲观的经理人)是风险规避者,导致创新投资不足。而过度自信的管理者最显著的特征是高估收益、低估风险。所以在进行创新投资决策时,基于对自身能力和获取的信息绝对信任,过度自信的管理者会低估创新项目失败的可能性,从而对创新项目进行投资。另外,过度自信的管理者自视甚高,希望通过创新活动来彰显自身的能力和视野,突出自己的价值。因此本文也认为管理者过度自信会显著促进企业创新投资,与已有的研究看法一致,这也是本研究的基础假设。

1.1 融资约束的调节作用

按照经典的MM理论,企业的投资决策不受融资的影响,因为所有投资所需要的资金都可以通过资本市场获得,并且成本不会高于内部资金。融资约束理论则认为,在现实中,由于代理成本和信息不对称的存在,企业的外部融资成本远远高于内部融资成本。

企业创新投资需要持续不断的投入资金,对融资的需求较高,因此容易受到融资约束的影响。一般认为,融资约束的存在会降低企业研发投入的意愿。融资约束的存在限制了企业的资金来源,如果内部资源不足,企业就会放弃投资较大的创新项目,导致研发投入不足;另外,融资约束的存在使研发投资失败的可能性增大,从而增强了管理者的风险规避倾向,因为研发的失败不仅损害自己的收益,也会降低自己在经理人市场上的价值。Saviganc(2006)采用Probit模型估计了研发与融资约束的关系,发现融资约束强的企业进行研发的倾向较低[35]。 Canepa 和 Stoneman (2008)探讨了融资约束对创新的制约作用,结果发现,融资约束会减少创新投资,而且对高科技行业和小型企业的影响更为严重[18]。Ayyagari(2011) 研究发现外部融资,特别是银行信贷融资对企业研发有显著的促进作用。国内的研究也基本支持了融资约束会降低研发投资的结论[36]。如蔡地等 (2012)利用世界银行2005年对我国120个城市6826家民营企业的调查数据,验证了融资约束程度对其研发投入水平的影响,研究发现地区融资约束程度的降低有利于促进我国民营企业提高研发投入[19]。

对于过度自信的管理者来说,当企业内部现金流充足时,不需要进行外部融资,过度自信的管理者既有动机又有能力进行创新投资,已有研究已经证实了这一观点。但是当企业面临较强的融资约束时,过度自信的管理者会认为市场低估了公司的价值,而发行股票将会稀释现有股东的股权价值,所以不愿意进行外部融资。因此,相较于理性管理者,过度自信的管理者感受到的融资约束程度更大,从而降低了过度自信管理者创新投资的意愿。

因此,本文提出如下假设:

假设1:其他条件相同时,融资约束在管理者过度自信与创新投资之间起负向调节作用。

1.2 股权激励的中介作用

以往关于管理者过度自信与企业创新投资的研究是将股权激励作为外生变量,但是相关研究发现管理者过度自信会影响其激励薪酬契约。Gervais、Heaton和Odean(2011)(以下简称 GHO)对 CEO 过度自信与激励薪酬之间的关系建立了模型[16]。模型提供了两种假设,Humphery等(2014)分别将其称为 “弱激励假设” 和 “利用假设”[20]。GHO通过理论推导,发现如果管理者是适度过度自信的,对公司来说是一件好事,公司会通过减少其薪酬契约相对于理性管理者契约的凸度来增加公司的价值。在这种情况下,企业会对管理者的激励薪酬进行调整,更少的基于绩效发放薪酬 (如奖金、股票和期权),促使他们接受有价值的风险项目,因为过度自信的管理者感知到的风险更小。相反,如果管理者极端过度自信,则为过度自信CEO提供一个强激励契约是最优的。因为极端过度自信的管理者比公司还要高估激励性薪酬的价值,并且会过高估计收益的可能性和过于低估失败的可能性,对于公司来说,提供一个高期权与股票强度的薪酬契约就是相对便宜的。Humphery等 (2014)使用1992~2011年CEO薪酬数据检验过度自信是否影响CEO以及其他高管人员的薪酬结构,发现CEO过度自信会增加期权和股权占总薪酬的比例,并且这一结论同样可以推广到其他非CEO高管[20]。因此本文认为公司会提供给过度自信管理者更多的股权激励。

而针对管理者实施股权激励则可以显著促进企业创新投资,这一点在理论和实证研究中都得到了广泛验证。从理论上分析,股权激励的独特机制决定了其对创新投资的促进作用。(1)股权激励将管理者个人财富的增减变动与公司股价变动联系起来,从一定程度上解决了管理者的风险和收益不对等的问题,管理者有动机去承担更多的风险,一旦创新成功,公司股价大涨,管理者个人会获得很高的收益;(2)即便创新失败,被授予股权激励的管理者的个人财富的损失也较少,因为很多股权激励 (尤其是股票期权)都会为管理者提供股价下行保护,被授予股票期权的管理者可以选择不行权来规避创新失败带来的股价下行的损失;(3)股权激励的有效期一般较长,这在一定程度上避免了管理者对短期项目 (如并购)的偏好,而研发活动也具有一定的周期性,是比较好的投资项目。

在实证研究上,很多学者都验证了管理者股权激励对企业创新投资的促进作用。在早期,由于我国还没有出台股权激励相关规定或者股权激励实施数量过少等原因,学者们大多采用管理者持股比例作为股权激励的替代变量,并发现管理层持股对企业研发支出具有显著的促进作用 (刘伟和刘星,2007;王燕妮,2011;姜涛和王怀明,2012)[21-23],随着股权激励制度在我国不断得到应用,学者们开始验证上市公司股权激励计划与企业研发支出之间的关系,如孙菁等 (2016)使用2009~2013年上市公司数据,考虑了样本选择偏误和内生性问题,采用倾向得分匹配法探究了股权激励与研发支出的关系,结果发现企业对高管实施股权激励能有效促进创新投资[24]。田轩和孟清扬 (2018)为了克服股权激励的样本选择偏差,将倾向得分匹配法与双重差分法结合起来检验股权激励与企业创新投资的关系,为了进一步降低选择性偏误,还选择了外生政策冲击变量——2008年证监会发布的3个与股权激励相关的 “备忘录”,结果都发现股权激励对企业创新投资有显著促进作用[25]。

因此,本文认为高管过度自信对企业创新投资的促进作用有两条路径:(1)管理者过度自信自身对企业创新投资的促进作用;(2)通过股权激励发挥作用,即企业会授予过度自信的管理者更多的股权激励,从而进一步促进创新投资。所以,本文提出如下假设。

假设2:股权激励在管理者过度自信与企业创新投资关系中具有部分中介作用。

2 研究设计

2.1 研究模型

为了检验融资约束在管理者过度自信与企业创新投资之间的调节作用,本文构建了如下模型:

为了检验管理者过度自信通过股权激励影响企业创新投资的中介作用,借鉴Baron和Kenny(1986)[26]、 温忠麟等 (2004)[27]的方法, 本文构建以下模型:

其中,RD是企业创新投资,OC是管理者过度自信,EI是股权激励,β0是截距,βi是系数,εi是残差。上述模型都是线性回归模型。

针对假设1和假设2——股权激励的中介作用,具体检验程序如下:对模型 (1)进行回归分析,如果变量β1的系数显著为正,则表明管理者过度自信可以显著促进企业创新投资 (假设1得到验证);对模型 (2)和模型 (3)进行回归,如果β2、β3都显著,则假设2和3得到验证;对模型 (4) 进行回归, 根据温忠麟等 (2004)[27]提出的中介检验方法,如果β4和β5都显著,则表明管理者过度自信对企业创新投资的影响中有一部分是通过股权激励的中介渠道产生作用的。

但是近年来,很多学者发现Baron和Kenny(1986)[26]、 温忠麟等 (2004)[27]的因果逐步回归法存在如检验程序不合理、有效性不足等问题。为了克服传统因果逐步回归检验方法的局限性,本文将进一步使用 Zhao等 (2010)[28]、 Preacher和 Hayes (2013)[29]提出的 Bootstrap 法进行中介检验。

2.2 变量说明

(1)管理者过度自信。

管理者过度自信的衡量一直是相关研究的难点所在。目前在学术界应用比较广泛的主要有3种:①媒体评价法 (如 Malmendier和 Tate, 2008)[6];②期权法(如Malmendier和Tate, 2005; Campbell,2011)[3,11]; ③盈利预测偏差法(如 Otto, 2014)[32]。由于国内相关数据的匮乏,媒体评价法的可行性较差。对于期权法而言,我国2006年才开始实施股权激励制度,用于衡量过度自信的数据量不足。国内学者一般采用其变形——持股法——来衡量过度自信 (王铁男等,2017)[30],但是本文的研究涉及到股权激励,如果用持股法衡量过度自信可能会出现较大的偏误。因此,综合考虑上述因素和相关数据的可获得性,本文拟采用企业盈利预测偏差法衡量管理者过度自信。

具体来说,上市公司信息披露制度要求在第3季度的报告中披露本年度的业绩预告,业绩预告的预测一般分为区间预测和点预测。针对区间预测,本文将实际净利润与预测的最低净利润进行比较;针对点预测,将实际净利润与预测净利润进行比较。考虑到管理者过度自信是一种心理特质,具有非时变的特征,本文认为如果公司在2010~2017年间,出现2次实际净利润低于预测的 (最低)净利润的,将其高管团队视为过度自信,赋值为1;否则视为非过度自信,赋值为0。

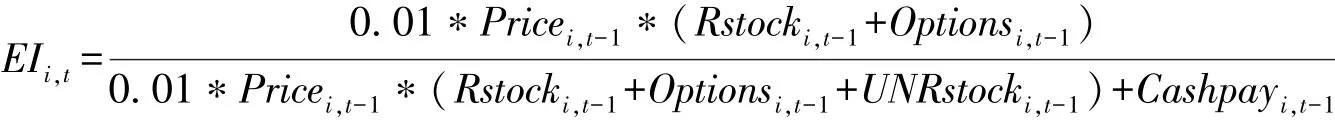

(2) 股权激励

借鉴 Humphery等 (2014)[20]的方法, 本文用公司股票价格每变化1%时,期权/限制性股票激励份额价值变动对高管当年财富变动的百分比来衡量期权/限制性股票激励的强度:

模型中Pricei,t-1为年初公司股票价格,Rstocki,t-1为t年年初公司所涉及限制性股票的激励份额,Optionsi,t-1为t年年初公司授予高管股票期权的激励份额,UNRstocki,t-1为公司全部高管在t年年初所持有的非限制性股票总数,Cashpayi,t-1为公司全部高管当年在公司所获得的现金薪酬总额。

(3) 融资约束

借鉴 Kaplan 和 Zingales (1997)[31]的方法, 用我国上市公司的经营现金流量净额、现金股利、现金持有、资产负债率和托宾Q构建KZ指数。

(4)企业创新投资

用研发强度即企业当年研发支出占营业收入的比例衡量企业创新投资。

(5) 控制变量

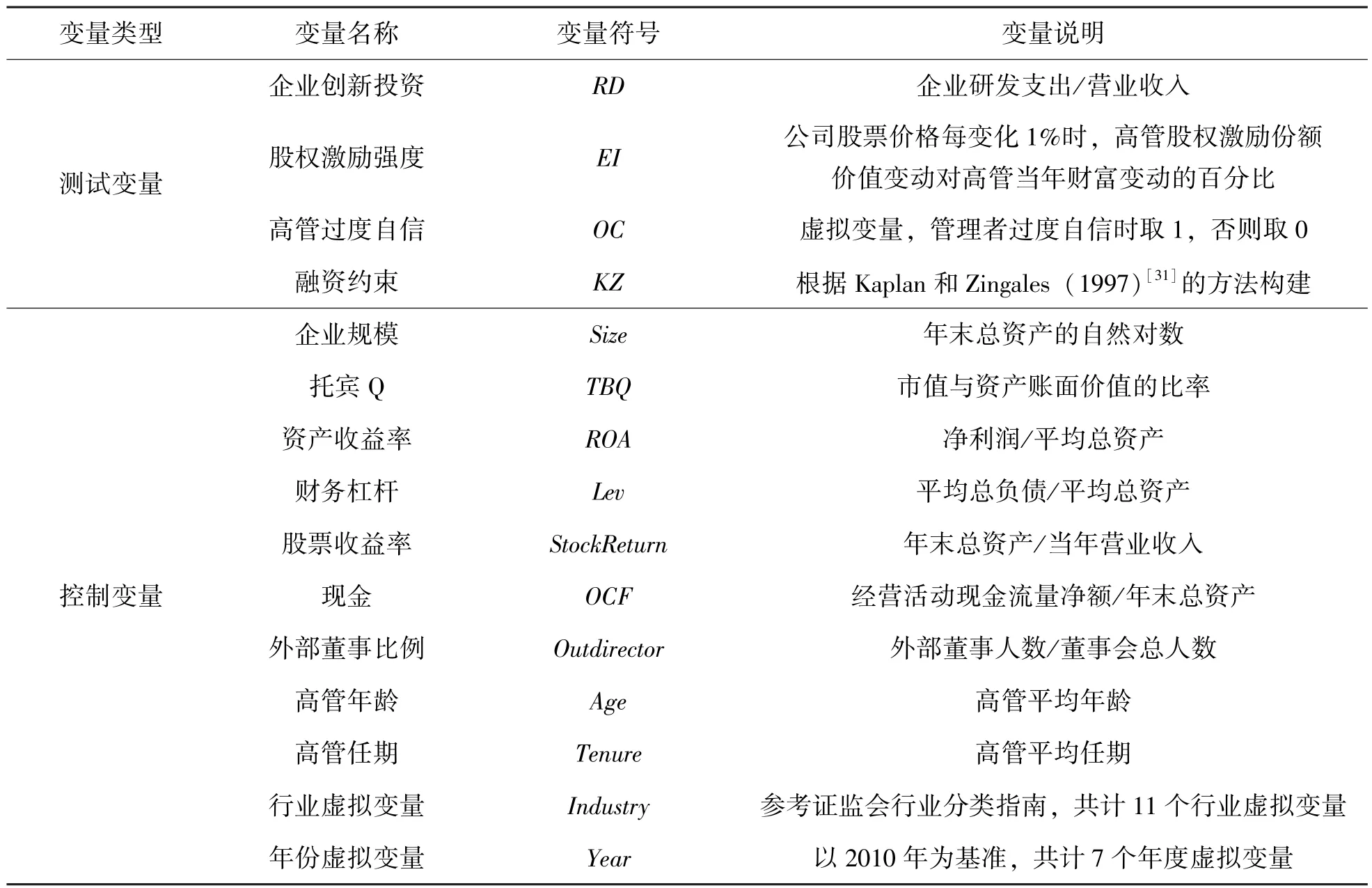

模型 (1)、 (2)、 (4) 和 (5) 中, 参照 Hirshleifer等 (2012)[13]的研究, 我们选取企业规模(Size),托宾Q (TBQ),销售收入增长率 (Sales-Growth),资产收益率 (ROA),财务杠杆 (Lev)和现金 (Cash)作为控制变量。模型 (3)中,参考 Otto (2014)[32]、 Humphery 等 (2014)[20]的研究,我们控制了企业规模 (Size)、托宾Q (TBQ)、财务杠杆 (Lev)、股票收益率 (StockReturn)、外部董事比例 (Outdirector)、现金 (OCF)。所有模型都控制了高管层面的年龄和任期,以及行业和年度效应。文中各变量具体定义和计算见表1。

表1 研究变量定义及说明

2.3 样本选择和数据来源

本文选取2010~2017年中国沪深两市所有上市公司为初始样本。按以下顺序进行筛选: (1)剔除金融保险行业的上市公司;(2)剔除被冠以ST、PT警示标记的上市公司; (3)剔除没有进行盈利预测的公司。最后确定的研究样本总数为4801个。本文所有数据通过WIND软件收集,高管股权激励相关变量通过手动搜集上市公司颁布的股权激励草案获取。此外,本文将所有样本视为混合截面数据进行后续处理。

3 实证结果分析与讨论

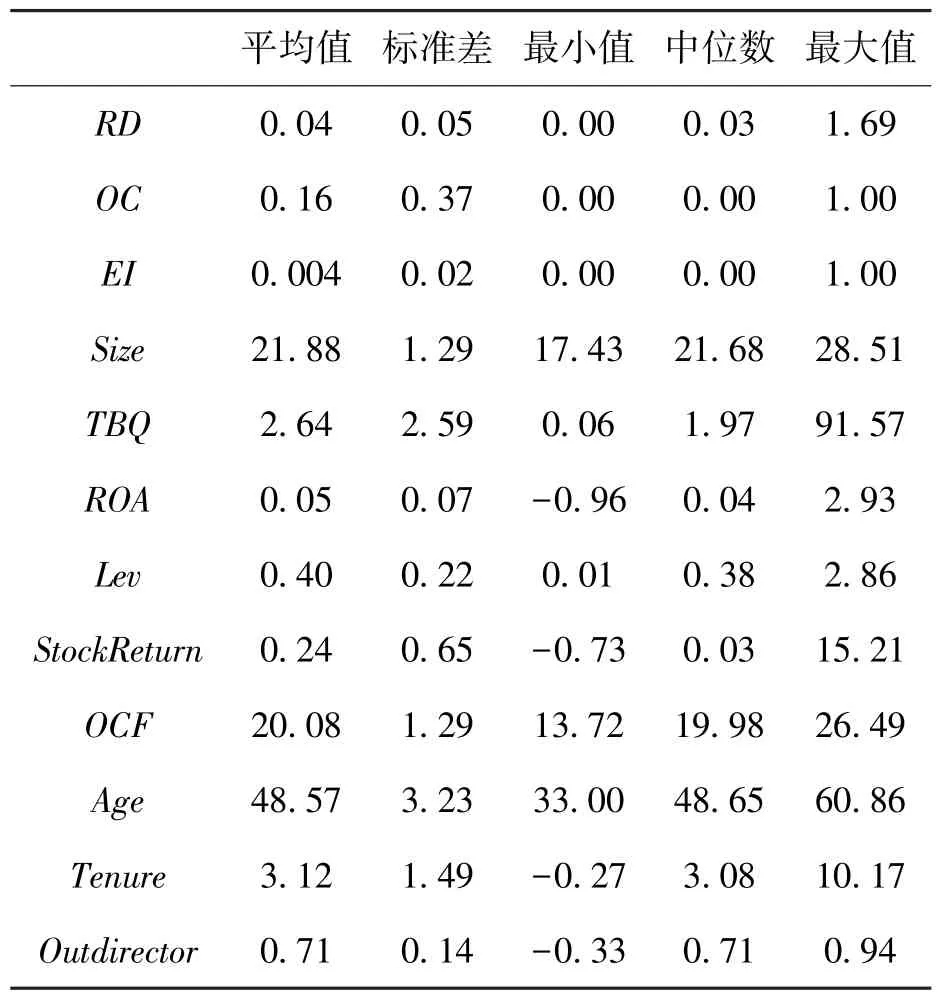

3.1 描述性统计

表2给出了主要变量的描述性统计结果。根据表2,样本企业研发投入强度的均值为0.04,中位数为0.03。样本中,仅有16%的企业管理者是过度自信的,比例较低,这主要是由于本文对管理者过度自信的认定标准较为苛刻。股权激励强度EI的均值只有0.004,说明目前在我国上市公司高管的个人财富中,股票期权或者限制性股票的占比较少。

3.2 构建KZ指数

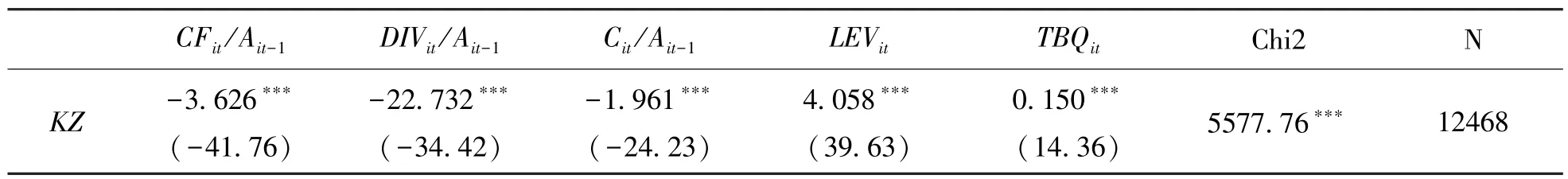

借鉴 Kaplan 和 Zingales (1997)[33]的方法,按照以下步骤构建KZ指数:(1)计算每个公司的经营现金流量净额/上期末资产总额(CFit/Ait-1),如果该值低于整体中位数,则令KZ1=1,否则为0;计算每个公司的现金股利/上期末资产总额(DIVit/Ait-1),如果该值低于整体中位数,则令KZ2=1,否则为0;计算每个公司的现金持有(货币资金)/上期末资产总额(Cit/Ait-1), 如果该值低于整体中位数,则令KZ3=1,否则为0;计算每个公司的资产负债率(LEVit),如果该值低于整体中位数,则令KZ4=1,否则为0;计算每个公司的托宾Q(TBQit),如果该值低于整体中位数,则令KZ5=1,否则为0;(2) 计算KZ指数,令KZ=KZ1+KZ2+KZ3+KZ4+KZ5; (3) 以KZ指数作为因变量,CFit/Ait-1、DIVit/Ait-1、Cit/Ait-1、LEVit和TBQit为自变量,用排序逻辑回归 (Ordered Logistic Regression)得出各个变量的回归系数;(4)利用第3步的回归结果,计算每个公司的KZ指数。实证结果见表3。

表2 主要变量的描述性统计

表3 中国上市公司融资约束程度估计模型的回归结果

根据表3,经营现金流量净额、现金股利和现金持有越低,资产负债率和托宾Q越高,公司面临的融资约束越强,这与已有的研究结论一致。

3.3 检验结果分析与讨论

(1)融资约束的调节作用

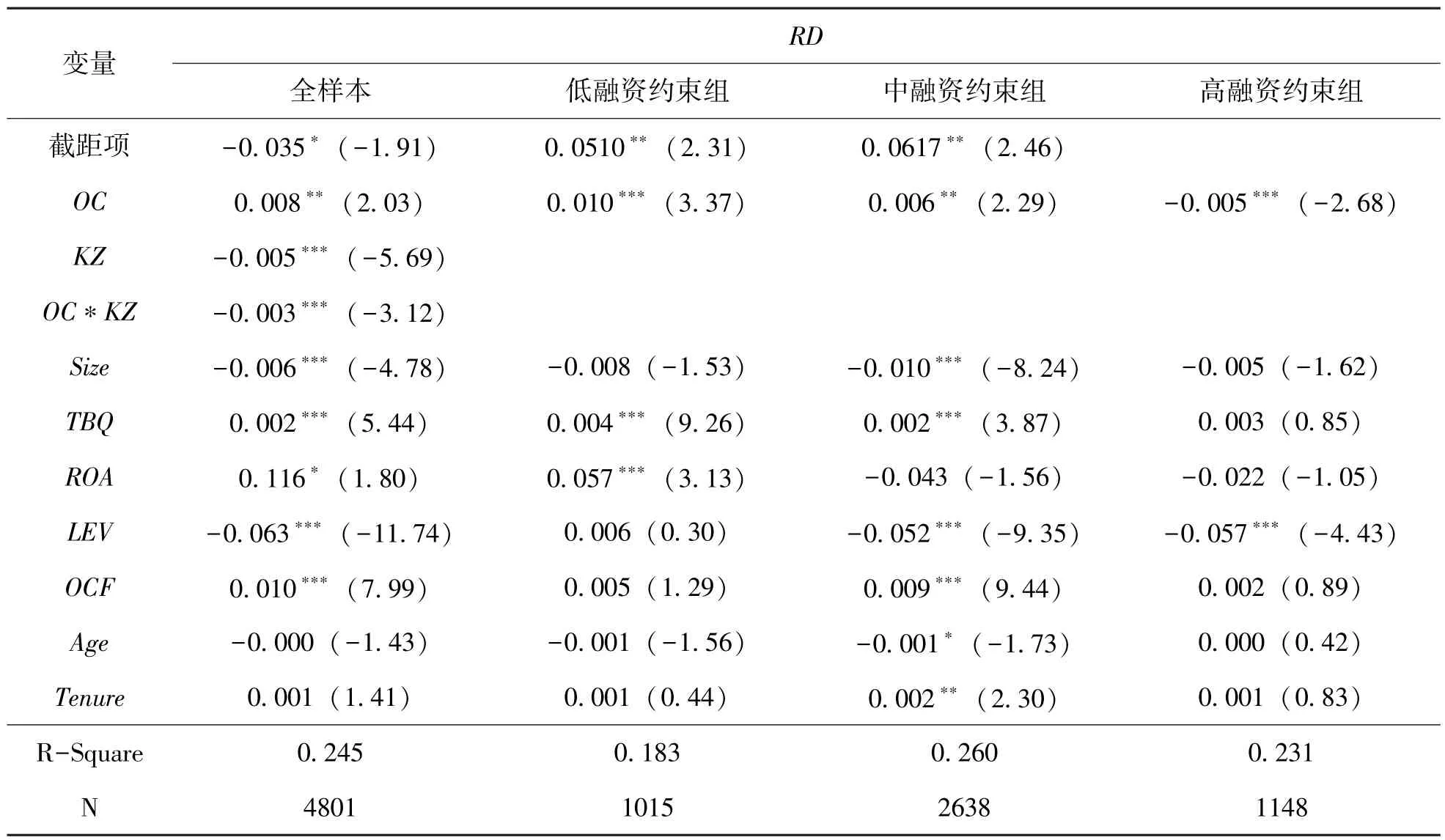

为了检验融资约束的调节作用,本文按照模型 (1)进行回归,然后对融资约束变量进行分组,上文构建的KZ指数取值为0、1、2、3、4、5,将KZ指数=0和1的划为低融资约束组,将KZ指数=2和3的划为中融资约束组,KZ指数=4和5的划为高融资约束组,然后进行分组回归。具体结果见表4。

表4 融资约束对管理者过度自信与企业创新投资关系的影响

根据表4,在全样本回归结果中,OC的系数为0.008,显著性水平为5%,说明在控制了融资约束后,企业创新投资仍然与管理者过度自信呈正相关关系,与已有研究结论一致。OC∗KZ的系数为-0.003,在1%的水平上显著,即融资约束程度越高,管理者过度自信对企业创新投资的促进作用越弱。假设1得到初步验证。

分组回归结果中,低融资约束组的企业创新投资与管理者过度自信呈显著正相关关系 (系数为0.010,显著性水平为1%);中融资约束组中,管理者过度自信 (OC)的系数为0.006,显著性水平只有10%;而在高融资约束组中,企业创新投资与管理者过度自信呈显著负相关 (系数为-0.005,显著性水平为1%)。以上结果表明企业面临较高融资约束时,管理者过度自信不仅不利于促进企业创新投资,反而由于自身的融资偏好 (认为公司股价被低估,不愿意进行外部融资)会导致缺乏足够的资金进行创新投资,从而造成创新投资不足。

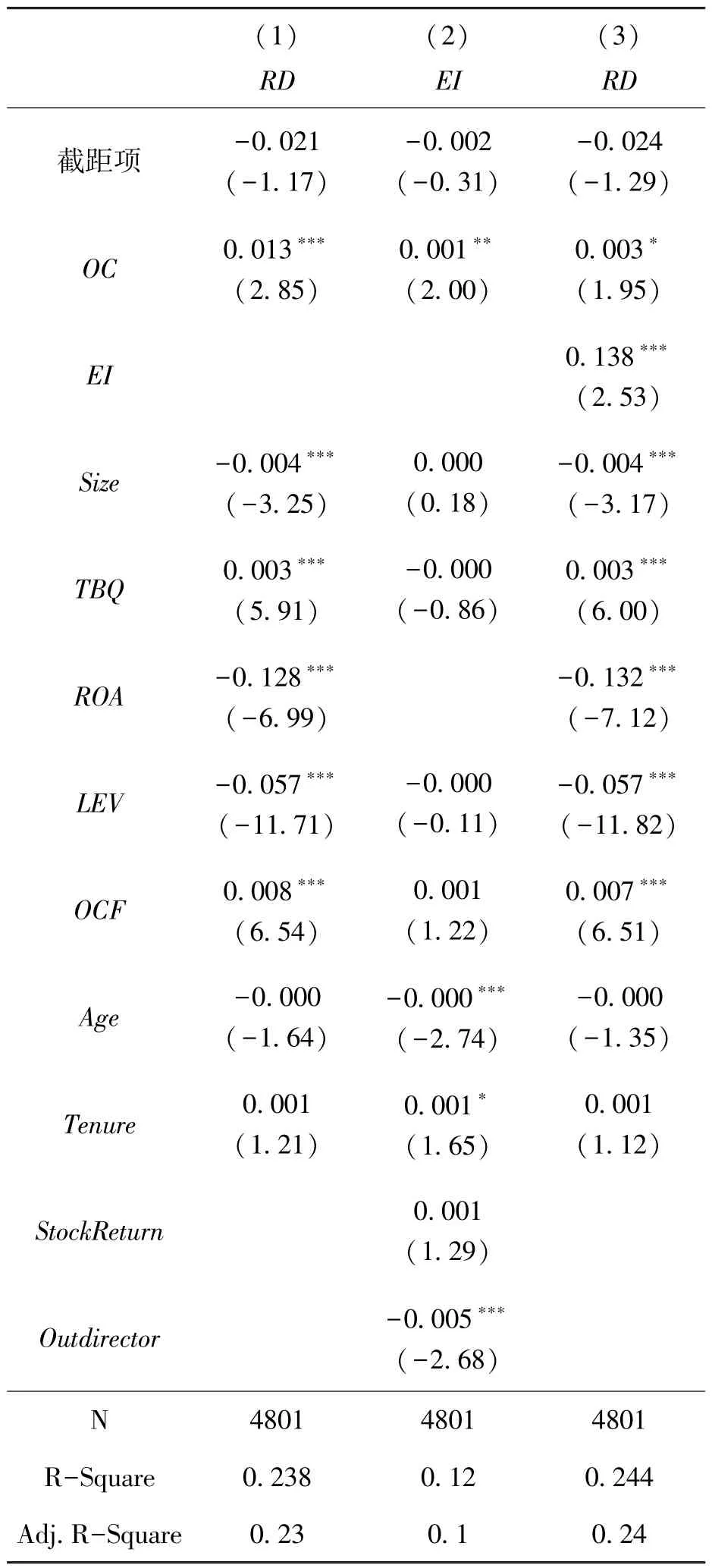

(2)股权激励的中介作用

股权激励对管理者过度自信与企业创新投资的中介作用的检验结果如表5所示。根据模型 (2)的回归结果,OC的系数为0.013,在1%的水平上显著,表明管理者过度自信可以促进研发投资,这与已有研究的结论一致。模型 (3)的回归结果显示,OC系数为0.001,显著性水平为5%,表明过度自信的管理者被授予更多的股权激励。而根据模型 (4)的回归结果,中介变量EI的系数为0.138,显著性水平为1%,而自变量OC的系数为0.003,小于模型 (2)的0.013,并且显著性水平只有10%,这说明股权激励对管理者过度自信促进企业创新投资具有部分中介作用。

表5 股权激励中介作用的回归结果

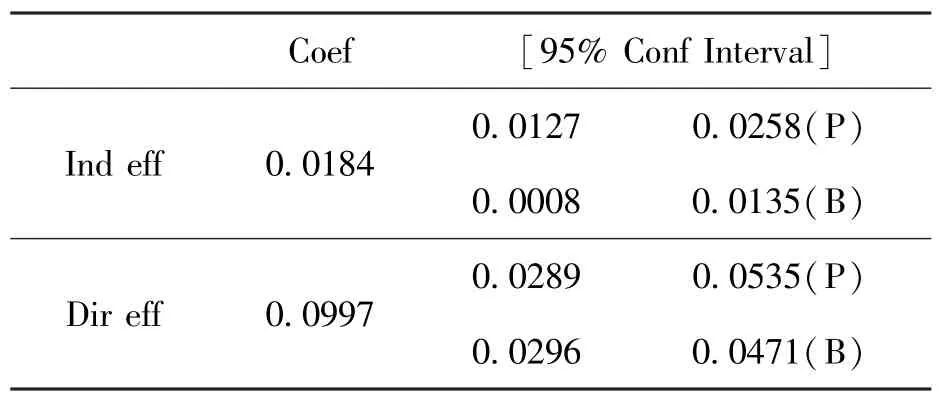

由于 Baron 和 Kenny (1986)[26]和温忠麟等(2004)[27]的中介检验方法存在诸多不足,因此本文继续采用 Preacher和 Hayes (2013)[37]提出的Bootstrap法对中介作用进行检验。样本量选择为5000,置信区间的显著性水平为95%的情况下,中介检验的结果见表6。

结果显示,中介检验的95%置信区间为0.0289~0.0535,区间不包含0,表明股权激励的中介效应显著,其大小为0.0977。同时,在控制了中介变量股权激励后,过度自信对企业创新投资的影响显著 (区间不包含0),说明股权激励在管理者过度自信对企业创新投资的关系中起部分中介作用,支持了假设2。

表6 利用Bootstrap法进行中介作用检验

3.4 稳健性检验

为检验上述结论的稳健性,本文进行了如下测试:

(1)改变关键变量的衡量方式

①改变管理者过度自信的衡量方法。Malmendier和 Tate (2005)[3]发现内部资源充足时, 过度自信高管会加大投资。因此企业投资水平可能反映了高管过度自信程度。我们用总资产增长率对营业收入增长率回归的残差减去行业平均残差后的残差值作为高管过度自信的代理变量,若该残差值大于0,则表示过度自信,OC取1,否则取0;②采用 “货币资金+短期投资/总资产”衡量现金持有水平。

(2)前文回归中采用的是混合截面数据,为了使结果更加稳健,继续采用面板数据进行回归。

(3)考虑到行业差异可能会对本文的结论产生影响,本文进一步将样本分为高新技术企业和非高新技术企业,分别进行回归。

经过上述检验后,基本结论仍然一致,结果是稳健的。

4 结 论

本文选取2010~2017年我国上市公司为样本,研究了管理者过度自信、股权激励与企业创新投资之间的关系。通过实证研究得到如下结论:(1)控制融资约束后,企业创新投资水平仍然与管理者过度自信正相关;(2)融资约束在管理者过度自信与企业创新投资之间起负向调节作用,当企业融资约束程度较高时,管理者过度自信甚至会不利于企业创新投资水平的提升;(3)股权激励在管理者过度自信与企业创新投资之间具有部分中介作用,管理者过度自信促进企业创新投资的路径有两个:①过度自信管理者本身所具备的创新投资的内在动机;②公司利用管理者过度自信的特征,为其提供更多的股权激励,从而进一步激发其创新动力。

本文通过考察融资约束和股权激励在管理者过度自信与企业创新投资之间起到的作用,进一步拓展了管理者非理性因素与企业技术创新的相关文献,也对深入理解管理者过度自信对企业技术创新的影响及其作用机理提供了新的经验证据。

本文的政策启示是:如果企业想通过创新投资提升企业核心竞争力,可以聘用过度自信的管理者,同时利用这一特征,为其提供更多的股权激励,从而更有利于企业创新投资水平的提升。但是对融资约束程度较高的企业来说,聘用过度自信的管理者并不是一个好的选择,因为管理者由于过度自信而不愿意进行外部融资,会导致创新投资不足。因此,过度自信的管理者在拥有良好现金流和股权激励制度的企业时,才能更好地发挥促进创新的作用。。

注释:

①大多数研究是将股权激励、管理者薪酬/持股作为控制变量。