全球铝土矿贸易格局及对干散货航运市场的影响

陈昱鸣

一、前言

铝土矿在传统上被归属于小宗散货,但近年来,作为需求端的中国,其铝土矿进口量保持强劲增长,而供给端的几内亚铝土矿项目集中开发投产,加之澳洲供给保持稳定增长态势,推动2017年全球铝土矿海运贸易量突破1亿吨。在2019年,仅中国一个国家的进口量就突破1亿吨。

铝土矿贸易量及运输量的快速增长,以及铝土矿贸易格局的变化,已经对干散货运输市场产生了较大的影响,预期未来将促进整个航运市场发生更深层次的变革。

二、全球铝土矿贸易格局的大数据分析

(一)全球铝土矿海运贸易量快速增长

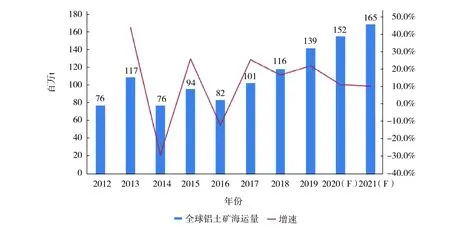

近年来,全球铝土矿海运贸易量持续增长,从2012年的7 600万吨升至2019年的1.39亿吨,年平均增长率为11.5%。近年来全球铝土矿海运贸易量变化如图1所示。

(二)全球铝土矿贸易流向情况

近期,我们对全球各主要国家的铝土矿海运贸易量情况进行了统计分析。据统计,2019年全球铝土矿海运量共计1.39亿吨,略高于克拉克森统计的1.34亿吨。其中供给端的国家以几内亚、澳大利亚等国为主,进口端的国家中中国贡献最大,中国铝土矿进口总量约占全球海运量的75%。

1.供给端:各主要出口国家出口量及占比

从供给量来看,2019年全球铝土矿海运出口量主要来自几内亚和澳大利亚,约占全球份额的77%,其中几内亚出口6 628万吨(全球占比49.5%)、澳大利亚出口3 700万吨(全球占比27.6%),其次是印尼出口1 400万吨(全球占比10.4%)。另外,美洲的巴西和牙买加分别出口711万吨和292万吨,共占全球出口总量的7.5%。2019年全球铝土矿出口情况如图2所示。

2.需求端:各主要进口国家进口量及占比

从需求端来看,2019年中国占据全球铝土矿进口量的四分之三,进口量高达1.005亿吨。欧洲是第二个主要的进口区域,铝土矿进口量在2 000万吨左右,进口国主要包括乌克兰、爱尔兰、德国和西班牙。此外,美国和加拿大分别进口371万吨和368万吨。2019年全球铝土矿进口情况如图3所示。

图1 近年全球铝土矿海运贸易量年度变化趋势图

图2 2019年全球铝土矿出口情况(单位:万t)

图3 2019年全球铝土矿进口情况(单位:万t)

3.铝土矿贸易主要流向情况

目前,中国、欧洲和北美是全球铝土矿需求的中心。几内亚铝土矿主要出口到中国和欧洲,其中2019年出口到中国4 440万吨,占其总出口量的67%。澳大利亚、印尼和马来西亚铝土矿的95%以上都出口到中国,巴西、牙买加铝土矿主要出口到美国、欧洲。今年全球进出口流向仍然维持着这一贸易格局。2019年铝土矿主要贸易流向如图4所示。

图4 2019年全球铝土矿贸易流向

4.全球铝土矿主要生产商

全球铝土矿生产商集中度较高,2019年生产量前十的企业总产量占全球总产量的66.6%,其中前三大铝土矿生产企业占比41.2%。全球最大的铝土矿企业力拓2019年产量为5 510万吨,占全球产量的15.9%。2019年全球铝土矿主要生产企业及产量如表1所示。

表1 2019年全球铝土矿主要生产企业及产量

各企业生产的铝土矿一部分用于供给附近的氧化铝厂,另一部分用于销售到其他国家或地区,产量与出口量之间存在一定的差异。

三、供给端主要产出国情况

目前,全球主要铝土矿的出口国家为几内亚、澳大利亚、印尼、巴西等。2018—2021年全球铝土矿出口量及预计增长情况如表2所示。

表2 2018—2021年全球铝土矿出口量及预计增长情况

(一)澳大利亚

1.产量及出口量情况

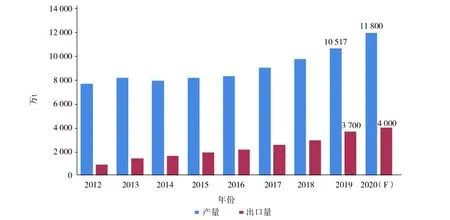

澳大利亚是全球最大的铝土矿生产国家,现有铝土矿产能达到1.0亿吨。近年来,澳大利亚铝土矿产量基本保持平稳增长态势,其铝土矿大部分供应国内氧化铝厂家生产,大概三分之一用于出口,其中绝大部分销往中国。2019年澳大利亚铝土矿产量1.05亿吨,同比增长8.9%。预计2020年澳大利亚铝土矿产量将增长到1.18亿吨,出口量达到4 000万吨。图5为近几年澳大利亚的铝土矿产量及出口量。

图5 近几年澳大利亚铝土矿产量及出口量

2019年澳大利亚铝土矿出口量约3 700万吨,出口商主要包括力拓和美铝,主要出口到中国,如表3所示。

表3 2019年澳大利亚主要铝土矿出口企业及出口量

2.产能及主要企业情况

澳大利亚主要生产商包括力拓、美铝、南32等,力拓在澳洲的铝土矿产能达到4 760万吨,美铝产能达到3 300万吨,两家企业的铝土矿生产量占据澳大利亚总产量的80%。未来几年,澳大利亚仍有新增铝土矿项目上马,促使澳洲铝土矿产能保持稳定增长。澳大利亚主要铝土矿山的产能情况如表4所示。

表4 澳大利亚主要铝土矿山产能 万t

(二)几内亚

1.产量及出口量情况

几内亚是全球第二大铝土矿生产国家,现有铝土矿产能约7 000万吨。2019年几内亚铝土矿产量同比增长17.8%,出口量约6 628万吨,同比增长14.2%。预计2020年几内亚铝土矿产量将达到8 000万吨,出口量增加到7 800万吨。近年来几内亚铝土矿产量及出口量如图6所示。

几内亚铝土矿出口公司方面,以赢联盟、美铝、俄铝和河南国际为主,2018—2019年主要出口商及出口量如表5所示。

2.产能及主要企业情况

随着中国宏桥、中铝、美铝、俄铝等国际铝业巨头在几内亚投资项目的增加,未来几内亚的铝土矿增产潜力巨大。按照已经投产的矿山测算,目前几内亚已有产能9 000万吨上下,预计在2025年潜在产能有望达到1.2亿~1.6亿吨。几内亚主要铝土矿山产能如表6所示。

图6 近几年几内亚铝土矿产量及出口量

表5 2018—2019年几内亚主要铝土矿出口商及出口量

表6 几内亚主要铝土矿山产能 万t

(三)巴西

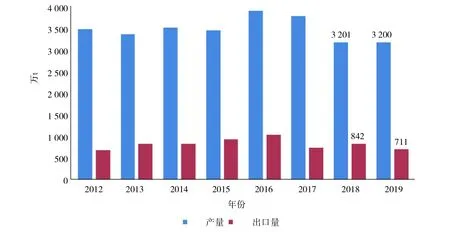

巴西铝土矿山投产较早,产量在2016年达到了3 924万吨的高位,2018年发生的Alunorte事件使得巴西政府对造成环境污染的矿业生产活动加强了约束和制裁力度,铝土矿产量逐步减少,2017—2019年基本稳定在3 200万吨左右。

出口方面,巴西每年的铝土矿出口量基本在800万吨左右,2019年下降到711万吨。预计2020年,巴西铝土矿产量和出口量保持稳定。

巴西帕拉州是铝土矿和氧化铝的集中产地,其资源储量占整个巴西的86%,基本为美铝、MRN、沃特兰亭、海德鲁等企业所拥有,所产铝土矿除了供当地氧化铝厂使用外,还有一部分用来出口。2012—2019年巴西铝土矿产量及出口量如图7所示。

(四)印尼

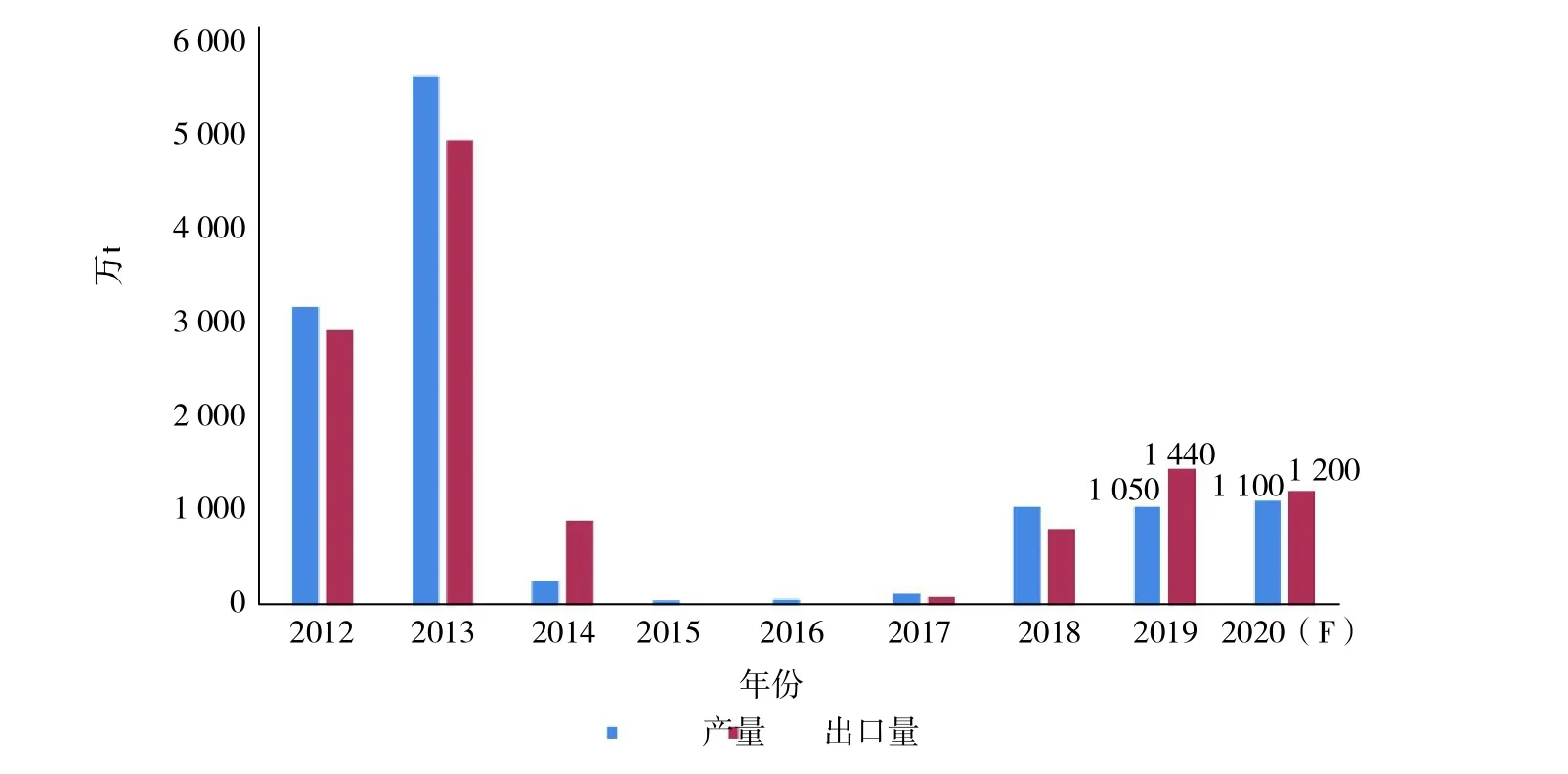

东南亚铝土矿出口受政策影响,不确定性较大。印尼铝土矿产量在2013年曾达到5 566万吨,出口量4 900万吨,但是此后受出口禁令影响,其铝土矿产量大幅下滑,出口量基本为零。2017下半年,印尼政府放开铝土矿出口禁令,采取配额制出口,印尼铝土矿产量和出口量有所恢复。2019年,印尼铝土矿产量为1 100万吨,加上前期库存共出口到中国1 440万吨。

图7 2012—2019年巴西铝土矿产量及出口量

目前,印尼能源矿产资源部证实,由于国内41家冶炼厂即将完成建设,并且在短期内就能投入运营,导致国内铝土矿需求大幅增长,业内预计印尼在2022年就会停止原矿石的出口,未来印尼铝土矿出口量或将呈萎缩态势,但不确定性仍然比较大。2012—2020年印尼铝土矿产量及出口量如图8所示。

图8 2012—2020年印尼铝土矿产量及出口量

(五)印度

印度铝土矿资源分布广泛,主要集中在东西海岸,尤其以东部海岸为主,铝土矿带总面积为2.5万平方公里。目前东部的奥里萨邦、西北部的古吉拉特邦和马哈拉施特邦都是重要的铝土矿生产地,绝大多数矿产为当地企业所采购,少部分出口至国外。

由于印度国内氧化铝产业发展较快,国产矿先供国内的铝生产企业使用,印度铝土矿出口量在2015年达到峰值之后,在近几年呈逐步下滑态势。2019年印度铝土矿出口仅有94万吨,同比下降16.8%,较2015年的峰值下降87.4%。随着印度工业的发展,人均铝产品的消费将向世界平均水平靠拢,未来印度将逐步转变成铝土矿净进口国家。2012—2019年印度铝土矿产量及出口量如图9所示。

(六)牙买加

2019年牙买加铝土矿产量约312万吨,同比上升44%,出口量为292万吨,同比上升10%,主要出口北美(5 0%)、欧洲(3 3%)、亚洲(17%)。2018—2019年牙买加铝土矿产量及出口量如图10所示。

图9 2012—2019年印度铝土矿产量及出口量

图10 2018—2019年牙买加铝土矿产量及出口量

(七)圭亚那

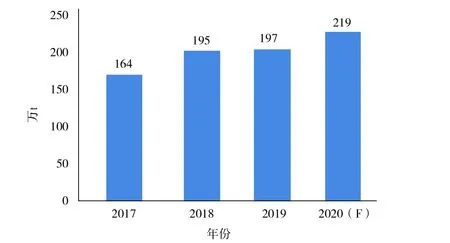

2019年,圭亚那铝土矿出口197万吨,同比增长1.0%。预计2020年出口量将增长11.2%,达到219万吨。圭亚那铝土矿主要出口至美国、加拿大和欧洲等国家。2017—2020年圭亚那铝土矿出口量如图11所示。

图11 2017—2020年圭亚那铝土矿出口量

(八)塞拉利昂

塞拉利昂铝土矿资源储量丰富,但由于内战频繁和基础设施落后,开采不稳定。2019年铝土矿出口量为173万吨,同比下降13.1%;2020年预计出口量为177万吨,同比微增。

塞拉矿业控股公司是其国内最大的铝土矿开采公司,拥有321.7平方公里的采矿租约,产出铝土矿主要出口到罗马尼亚的氧化铝厂,小部分出口到中国、加拿大。目前,有部分中国买家有意与该公司签署长期购销协议。未来随着政局稳定,塞拉利昂有望提振产能,尝试给潜在的外部买家供货。2017—2020年塞拉利昂铝土矿出口量如图12所示。

图12 2017—2020年塞拉利昂铝土矿出口量

四、需求端主要进口国情况

全球铝土矿主要进口国家和地区有中国、美国和欧洲,以中国为主,具体情况如表7所示。

表7 全球铝土矿主要进口国家及进口量

(一)中国

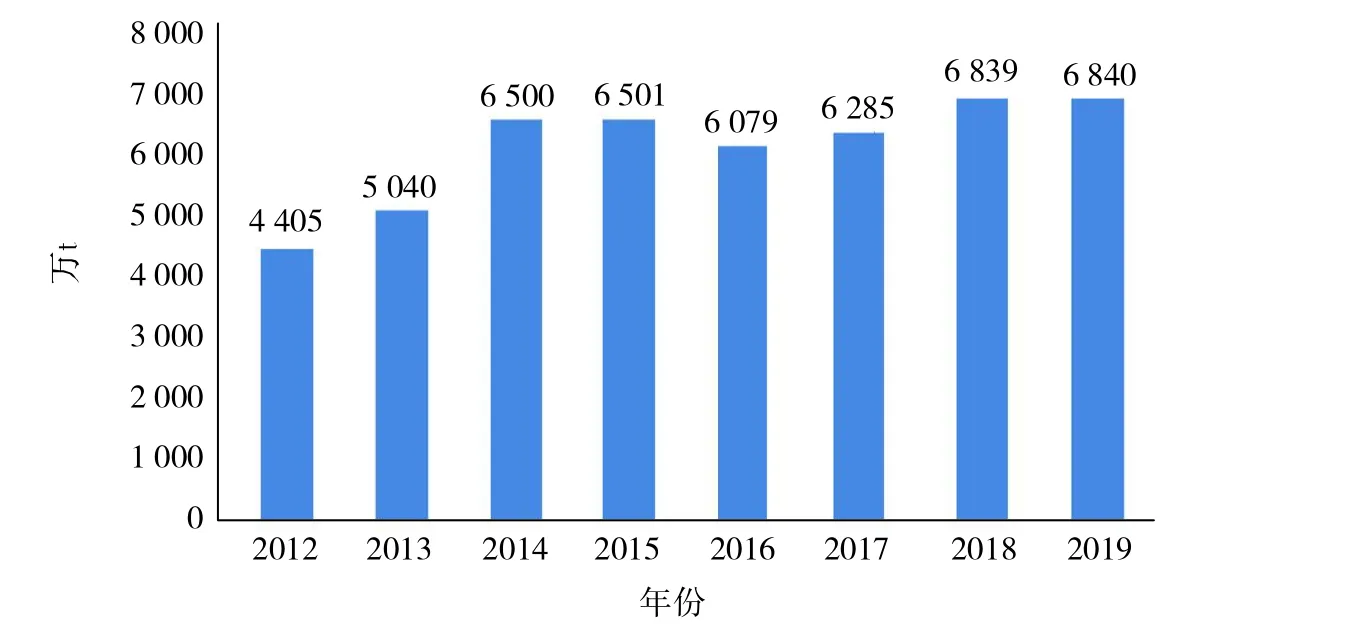

1.产量

中国铝土矿产量保持稳定。中国产的铝土矿质量较差,加工困难、耗能大的矿石占全国总储量的98%以上。2019年受环保限产、资源萎缩以及竞争力下降等因素影响,国内铝土矿产量为6 840万吨,与去年相比基本持平。2012—2019年中国铝土矿产量如图13所示。

图13 2012—2019年中国铝土矿产量

2.进口量

中国铝土矿进口量由2007年的2 328万吨,增长至2019年的1.01亿吨,年均增速接近15%,对外依存度不断提高。2019年中国铝土矿进口量占全球海运贸易量的比例高达72.4%。2012—2020年中国铝土矿进口量及在全球铝土矿海运量中的占比如图14所示。

图14 2012—2020年中国铝土矿进口量及在全球铝土矿海运量中占比

(二)美国

美国铝业发展较早,而且对环保要求严格,扩产潜力较小。美国主要从牙买加、巴西和土耳其进口铝土矿,进口量基本稳定,维持在每年300万~400万吨。2017—2020年美国铝土矿进口量如图15所示。

图15 2017—2020年美国铝土矿进口量

(三)欧洲及其他

在欧洲大陆,铝行业发展基础较好,加上欧洲铝业巨头加快在几内亚的布局,使得铝土矿的生产和运输更加便捷,乌克兰、爱尔兰、西班牙、德国、法国、罗马尼亚、希腊、比利时等欧洲国家的铝土矿需求将呈稳中有增的态势。

全球其他进口国家还包括加拿大、印度、韩国等。

总体来看,2020年全球铝土矿进口量预计将达1.52亿吨,其中中国进口1.17亿吨,占比提高到77.0%。2020年一季度美国铝土矿进口量大跌22%,至77.5万吨,预计2020年美国铝土矿进口增长能力不足,将维持在300万~400万吨。

五、铝土矿运输对干散货航运市场的影响

(一)铝土矿运输将成为全球第四大干散货运输业务

全球铝土矿资源储量非常丰富,近290亿吨,主要分布在非洲、大洋洲、南美以及东南亚,从国家来看,主要分布在几内亚、澳大利亚、巴西、牙买加和印尼等地,其中几内亚(储量74亿吨)、澳大利亚(62亿吨)、巴西(储量26亿吨)和牙买加(储量20亿吨)四国已探明铝土矿储量约占全球总储量的65%。未来数年,这些国家的铝土矿生产仍有巨大潜力,将为干散货海运市场带来可持续的增量。2017—2019年几内亚铝土矿项目呈爆发式增长,澳大利亚也继续保持扩产的态势。此外,几内亚、澳大利亚等国不少新建项目仍处于投产后产量扩张的上升期,牙买加、加纳等新兴供应国也将逐步增加产出,在未来将给海运市场不断带来新的增长。

克拉克森预计,全球铝土矿贸易量2020年将达到1.52亿吨,同比增长约9.4%;2021年将达到1.65亿吨,同比增长约8.6%。2020年、2021年增速虽有所放缓,但仍保持快速增长势头。随着铝土矿产量的快速增长,未来铝土矿将成为干散货航运市场除了铁矿石、煤炭和粮食外又一主要大宗货类,成为全球干散货运输市场货源结构调整的重要推手之一。

(二)西非铝土矿运输将丰富好望角型船的航线选择

好望角型散货船的传统货源以铁矿石为主,煤炭为辅,形成了澳洲及巴西、南非等几个主要航线。由于淡水河谷(VALE)长航线超大型矿砂船(VLOC)定制船规模逐步扩大,以及澳洲港口安全、船龄限制等因素,传统的好望角型船C3、C5航线的经营受到不少制约,阶段性供需失衡特征明显,市场波动性非常大。

铝土矿运输对船型的技术条件要求相对较低,对船型的适应度比较高,可以向上覆盖Capesize、Newcastlemax、VLOC等多种散货船型。几内亚铝土矿出口到中国的航线与C3航线航程和路径相似,需求量大,航次周期长,该航线货源的释放将为好望角船型的经营提供另一个可能的航线选择,为传统好望角型船舶包括VLOC船舶的经营打造新的盈利增长点,将极大提高传统好望角型船的运营效益和市场竞争能力。