我国艺术品投资收益率与通货膨胀率相关性研究

张志元 孙庆麟

一、引言

艺术品不仅具有消费属性,而且表现出了越来越明显的投资属性,这使得艺术品在一定程度上与股票、房地产等其他资产具有相似的性质,因此分析通货膨胀率与资产收益率相关性的费雪效应等传统理论,或许也可以用来分析通货膨胀率与艺术品市场投资收益率的相关性。费雪效应认为通货膨胀的变动将直接导致名义利率产生相同的变动,名义利率的变动与通货膨胀率变动是相等的,如果费雪效应同样适用于艺术品市场,那么艺术品资产收益率就会随着通货膨胀率的不断上升而提高。本文运用马尔可夫区制转换模型,根据我国不同通货膨胀率水平,研究在不同区制下通货膨胀率与艺术品投资收益率的相关性,并且考察我国艺术品市场是否存在费雪效应。

研究意义和创新之处在于:将我国2000年以来的通货膨胀率水平划分为通货紧缩、爬行式通胀和温和通胀三个区制,更加精确地分析了不同通货膨胀水平与艺术品投资收益率的非对称关系;通过构建三区制下的MSVAR模型分析我国不同通货膨胀率情况下艺术品收益率状况,以及不同区制下艺术品收益率与通货膨胀率的相关性;考察费雪效应与代理假说是否也适用于我国艺术品市场;利用MSVAR模型预测三区制各自的频率、平均持续期以及区制间转移概率,并利用脉冲响应函数分析在三区制下艺术品投资收益率对通货膨胀率变化的不同响应程度。

二、文献综述

(一)资产收益率与通货膨胀率相关性

(二)艺术品投资收益率

(三)文献述评

迄今为止,国内外对通货膨胀率与资产收益率相关性、艺术品投资收益率等领域的研究已经比较多,然而,关于通货膨胀率与艺术品投资收益率的关系具体如何的研究却很少。究其原因,笔者认为主要有以下三点:第一,与股市等传统资本市场以及房地产市场相比,艺术品市场相对较为小众,市场规模较小,因此公众比较容易忽略通货膨胀率对艺术品投资收益率的影响;第二,艺术品特有的审美愉悦价值,使得相当一部分购买艺术品的消费者是出于收藏与欣赏的目的而非投资,因此很多人认为艺术品并不像股票与房地产等资产一样具有较强的投资属性,通货膨胀率与艺术品投资收益率相关性的研究并不像其他资产那样具有吸引力;第三,艺术品资产流动性较差,持有周期长,且艺术品市场进入门槛较高,对投资者的经济实力与艺术品位、眼光都有较高的要求,这在一定程度上限制了投资者的进入。

在研究我国通货膨胀率与资产收益率相关性时,不少学者利用VAR等线性模型进行实证分析,忽略了不同通货膨胀率对资产收益率的影响是非线性的;即使考虑到了非线性影响,有些学者在通过马尔科夫区制转换模型刻画两者的关系时,没有充分考虑我国经济运行实际情况与所经历的通货膨胀率变动过程,将我国通胀水平只划分为通货膨胀和通货紧缩两个区制,忽略了爬行式通胀与温和通胀这两种重要状态。

CPI数据表明,2000年以来我国经济运行未曾出现高速通胀状态,有些时期出现了温和通货膨胀,而有些时期表现出轻微的通货紧缩,其他时间则处于通胀率较低的爬行式通胀状态,这意味着在我国通货膨胀率水平出现了显著的状态转变。因此,我们需要考虑不同通货膨胀率水平下艺术品投资收益率的具体情况,而MSVAR模型能较好地刻画两者之间的关系,因此本文将MSVAR模型首次运用到通货膨胀率与艺术品投资收益率相关性的研究中。

三、理论分析与研究假设

(一)艺术品投资收益率与通货膨胀率相关性分析

首先对通货紧缩以及通货膨胀的几种类型做一下界定。当通货膨胀率连续三个月小于0时就认为发生了通货紧缩。按照价格上升的速度的不同,通货膨胀可以分为爬行式通货膨胀、温和的通货膨胀、奔腾的通货膨胀与超级通货膨胀四种类型。其中,爬行式通货膨胀指年通货膨胀率在3%以内;温和的通货膨胀,指年通货膨胀率低于10%而又高于爬行式通胀;奔腾的通货膨胀指年通货膨胀率在10%~100%之间;超级通货膨胀指年通货膨胀率超过100%。由于2000年以来我国从未发生过奔腾的通货膨胀与超级通货膨胀,因此我们将我国通货膨胀率水平划分为通货紧缩、爬行式通胀和温和通胀三种情况,由此分析不同通货膨胀率水平下艺术品投资收益率和通货膨胀率的相关性。

1.通货紧缩对艺术品收益率的影响。首先,通货紧缩时社会物价水平全面持续下降,艺术品价格也缩水,而艺术品收益率根据其价格指数计算得到,因此收益率必将下降;其次,通货紧缩时社会总需求不足,投资和消费萎靡,公众对艺术品的需求也会下降,需求不足导致艺术品价格下降,促使收益率下降;最后,艺术品价格高昂且非生活必需品,而通货紧缩一般伴随着经济衰退,此时人们更愿意持有货币而尽量减少不必要的高昂消费,这也会使得人们对艺术品的需求下降,导致艺术品价格下降进而收益率下降。因此,通货紧缩时艺术品收益率为负。

3.温和通胀对艺术品收益率的影响。温和通胀时,社会总需求较大,投资和消费旺盛,流通中货币比较多,艺术品市场也吸纳了一部分货币,使得艺术品价格上涨,收益率提高;另外,温和通胀时通货膨胀率已经较高,会使社会形成较强烈的通胀预期,公众为了避免资产贬值会寻找保值增值的投资品,此时艺术品会吸引一部分投资者,艺术品需求上升导致价格提高,收益率也提高;然而,艺术品流动性较差,其流动性远不如股票与房地产等资产,而温和通胀时股票与房地产市场更加火热,吸引了市场上大量的流动资金,这会强烈挤压对艺术品的投资需求,影响收益率。

总体来看,艺术品的低流动性劣势不足以完全抵消温和通胀时货币因素和社会投资热情这两方面对艺术品需求带来的正向推动作用,这就说明此时对艺术品收益率的正向效应强于负面效应,因此温和通胀时艺术品收益率依然是正的。不过,此时艺术品投资收益率低于爬行式通胀时的收益率。

通过分析我国不同通货膨胀率水平下艺术品投资收益率和通货膨胀率的相关性,我们可以看出我国艺术品投资收益率与通货膨胀率之间的关系是非对称性的,认识到这一点,有利于我们更加精确地分析两者之间的相关性。

(二)假设的提出

根据2000年以来我国的CPI具体数据,我们选取2008年10月至2009年6月作为通货紧缩阶段,此时我国经济受2008年金融危机的冲击十分严重,全社会出现了明显的通货紧缩现象;选取2007年1月至2008年6月作为温和通胀阶段;其他时期则归为爬行式通胀阶段。当我国通货膨胀率大于0但处于低位时,艺术品收益率处于高位的频率较高,当通货膨胀率处于较高位时,艺术品收益率比物价平稳时要低但大多仍为正,而当通货膨胀率为负时,艺术品收益率也几乎为负。根据前文的理论分析,我们提出以下假设:

假设一:当我国经济处于通货紧缩状态时,艺术品收益率为负;

假设二:当我国处于爬行式通胀时,艺术品收益率最高;

假设三:当我国处于温和通胀状态时,艺术品收益率比爬行式通胀时要低,但整体为正。

四、模型构建

VAR模型是基于线性假设的,而艺术品收益率受到诸多因素的影响,尤其是当通货膨胀水平发生变化时,两者之间的相关性也可能会随之改变,MSVAR模型可以弥补VAR等线性模型的不足,精准地刻画出通胀率与艺术品收益率之间的这种非线性关系,更合理地体现经济变量之间的非对称特征与描述外界冲击的影响。

MSVAR模型的一般形式可以表述为:

yt-μ(st)=A1(st)(yt-1-μ(st-1))+…+Ap(st)(yt-p-μ(st-p))+μt

(1)

其中,μt|st~NID(0,∑(st)),参数转移函数μ(st),∑(st),A1(st),A2(st),…Ap(st)由区制变量st所处的状态来决定:

(2)

其中,区制变量st∈{1,…,M}服从马尔科夫链过程,该过程的时间与状态都是离散的。

各状态之间的转变通过转移概率表示,从区制i到区制j的转移概率为:

(3)

∀i,j∈{1,…,M}

同时,假设遍历性和不可约束性存在于马尔可夫链过程中。进而,转移矩阵可表示如下:

(4)

其中,p满足正则项约束,即piM=1-p1-…-piM-1,i=1,…,M

近年来,随着我国艺术品拍卖行、交易所等中介、经纪机构和市场投资者大规模的增长,以及相关行业监管制度体系与交易市场软硬件设施的不断完善,艺术品同股票、房地产一样表现出了一定程度的投资属性,艺术品市场也逐渐表现出金融化的趋势,一大批以艺术品投资为基础的金融服务开始涌现,为我们从金融视角来研究艺术品市场交易与投资提供了有利条件。因此,传统金融市场中被广泛应用的某些研究方法也可用于艺术品市场,对我国艺术品市场投资的研究也可以借鉴当代金融分析的计量经济学方法。

(5)

(6)

Et(lnft+1)为t+1期的通货膨胀估计值。

假设我们所估计的适应性预期的模型是随机的,那么式(5)可表示为:

(7)

其中,α1=1-β。

将式(6)带入式(7),可以得到:

Et(lnft+1)=α0+α1Et-1(lnft)+α2(lnft-1)+ωt

(8)

其中,ωt=εt-α1et-1+et。根据适应性预期理论,α1和α2为正数。

然后,根据我国通货膨胀率变化的实际情况,建立一个非对称性的模型来分析艺术品投资收益率与预期通货膨胀率之间的关系:

(9)

其中:

式(9)中,Rart表示艺术品收益率,虚拟变量D1和D2用来区分不同通货膨胀率水平与艺术品投资收益率的关系,(lnfl)*和(lnfh)*为设定的常数,当低于(lnfl)*时为通货紧缩,高于(lnfl)*且低于(lnfh)*时为爬行式通胀,高于(lnfh)*时为温和通胀。

式(9)是“费雪假说”的非对称性变换,费雪认为,如果市场强式有效,则市场能够处理所有前一期获得的信息,那么资产名义收益率就等于资产实际收益率与预期通胀率之和:

(10)

其中,Rt为资产名义收益率,rt为资产实际收益率,E*(lnft)为基于前期信息集Ωt-1的最佳通货膨胀预期的估计值。

Fama和Schwert提出了一个研究预期通货膨胀率和名义或实际资产收益率之间相关性的模型:

(11)

将式(6)带入式(11)中可得:

Ri,t=α+βEt-1(lnft)+(μt-βωt-1)

(12)

考虑到在不同预期通货膨胀水平下艺术品投资收益率与预期通货膨胀率的关系不同,对式(12)进行非对称性分析:

Rart=α+β1D1Et-1(lnft)+β2D2Et-1(lnft)+β3Et-1(lnft)+νt

(13)

由此可以通过式(13)估计在不同通货膨胀水平下艺术品投资收益率与通货膨胀率之间的关系。

五、实证研究

(一)数据选取与处理

ART=α×GI+β×OI

(14)

雅昌艺术网以每年的春季与秋季为主对艺术品拍卖数据进行观察与统计,且只有2000年以来的数据,为了更准确地反映艺术品价格的变化,采用转频方法对数据频率进行处理,将艺术品价格指数的半年度数据转换成季度数据。最后,考虑在此期间艺术品价格指数受通货膨胀的影响程度,对艺术品价格指数进行剔除物价上涨因素的处理。

2.通货膨胀率。我们首先将2000年1月的CPI定基为100,然后根据2000年1月至2018年12月的每月度CPI环比数据,依次计算出每季度的CPI数值。为了消除季节性因素,利用Census X-12方法对季度CPI数据进行调整。从而由季度CPI数值可以求出通货膨胀率的季度增长率为ln(CPIt/CPIt-1)。CPI月度环比数据来自RESSET数据库。

(二)MSVAR模型选择与估计

因为MSVAR模型可以有多种不同的具体表现形式,为了更好地对各种设定形式进行试验,运用OX-MSVAR包含的Give Win软件,根据相应的信息准则确定模型最优滞后阶数为3,并且发现在所有不同形式中,MSMH(3)-VAR(3)模型的Log Likelihood值最大,且LR值最大,在各种形式中拟合效果最好,所以我们选定MSMH(3)-VAR(3)模型,最优区制设置为3。在选定的MSMH(3)-VAR(3)模型中,chi(10)和chi(16)的值都为0,且Davies检验P值也为0,说明通货膨胀率对艺术品收益率的影响是非线性的,利用非线性模型进行分析是合理的。

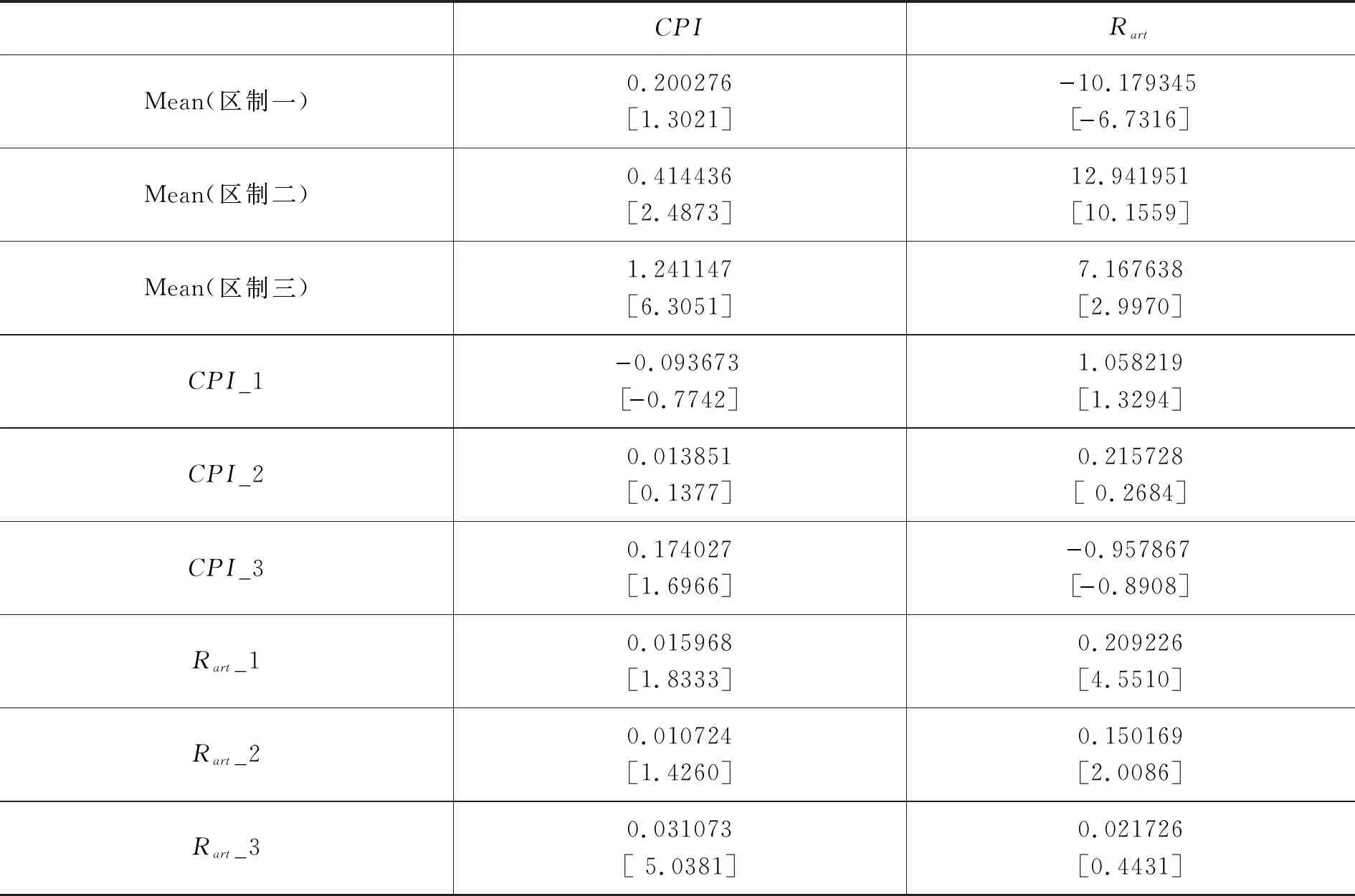

表1 模型参数估计结果

从Rart方程来看,艺术品收益率的变化受之前两期收益率的影响较为显著,滞后1期的艺术品收益率对当期收益率的效应为0.209226,且t值为4.551,滞后2期的艺术品收益率对当期收益率的效应为0.150169,且t值为2.0086,而滞后3期的收益率对当期的影响较小,为0.021726。由此可以看出前期艺术品收益率会对当期艺术品收益率带来正向影响。

表2 同步相关矩阵

(三)区制转移概率分析

以2000年第一季度至2018年第四季度数据为研究资料,采用MSMH(3)-VAR(3)模型得出区制分类结果。图1为该期间内不同区制下的滤波概率、平滑概率和预测概率图。区制一表示通货紧缩和负艺术品收益率,区制二表示爬行式通胀和最高艺术品收益率,区制三表示温和通胀和较高艺术品收益率。

图1 区制概率图

继续估计各个区制的样本数量、频率和平均持续时间以及各区制转移概率。在表3中,可以看到经济体维持自身状态的概率比较大。区制一为通货紧缩和负艺术品收益率状态,出现频率为35.55%,自身持续概率为69.54%,平均持续时间为3.28个季度,更重要的是,由区制一转换至区制二的概率明显高于其他区制间的转移概率,为30.46%,表明我国经济即使处于通货紧缩状态也会较易转变为物价较为稳定的爬行式通胀状态;区制一转换至区制三的概率几乎为0,表明由通货紧缩迅速转换至温和通胀的可能性极小,这基本符合我国现实情况。在表4中,区制二为爬行式通胀和高艺术品收益率状态,出现频率为33.87%,持续概率为62.8%,平均持续时间为2.69个季度。区制三为温和通胀和较高艺术品收益率状态,出现频率为30.58%,持续概率为85.96%,平均持续时间为7.12个季度。

表3 区制转移概率矩阵

表4 区制属性

由此可以看出,我国大多数时间都处于爬行式通胀和温和通胀的经济状态,这两种状态的总概率为64.45%,在这两种状态下艺术品投资收益率都为正,投资回报较为理想。当经济处于爬行式通胀时艺术品实际收益率最高,因为此时经济运行最为健康,整个社会处于稳定增长状态,有利于艺术品市场的稳定健康发展。当经济处于温和通胀时,如果股票等投资品收益率较低,而艺术品所特有的良好保值功能会吸引大量具有投资保值需求的投资者。当经济处于通货紧缩状态时,艺术品与其他投资品的收益率同样不太理想,但同另外两区制相比而言我国经济处于通货紧缩状态的概率较低,且较易从通缩状态恢复到爬行式通胀状态,因此艺术品在大多数时期具有较好的投资价值,投资回报率比较可观。

(四)脉冲响应函数分析

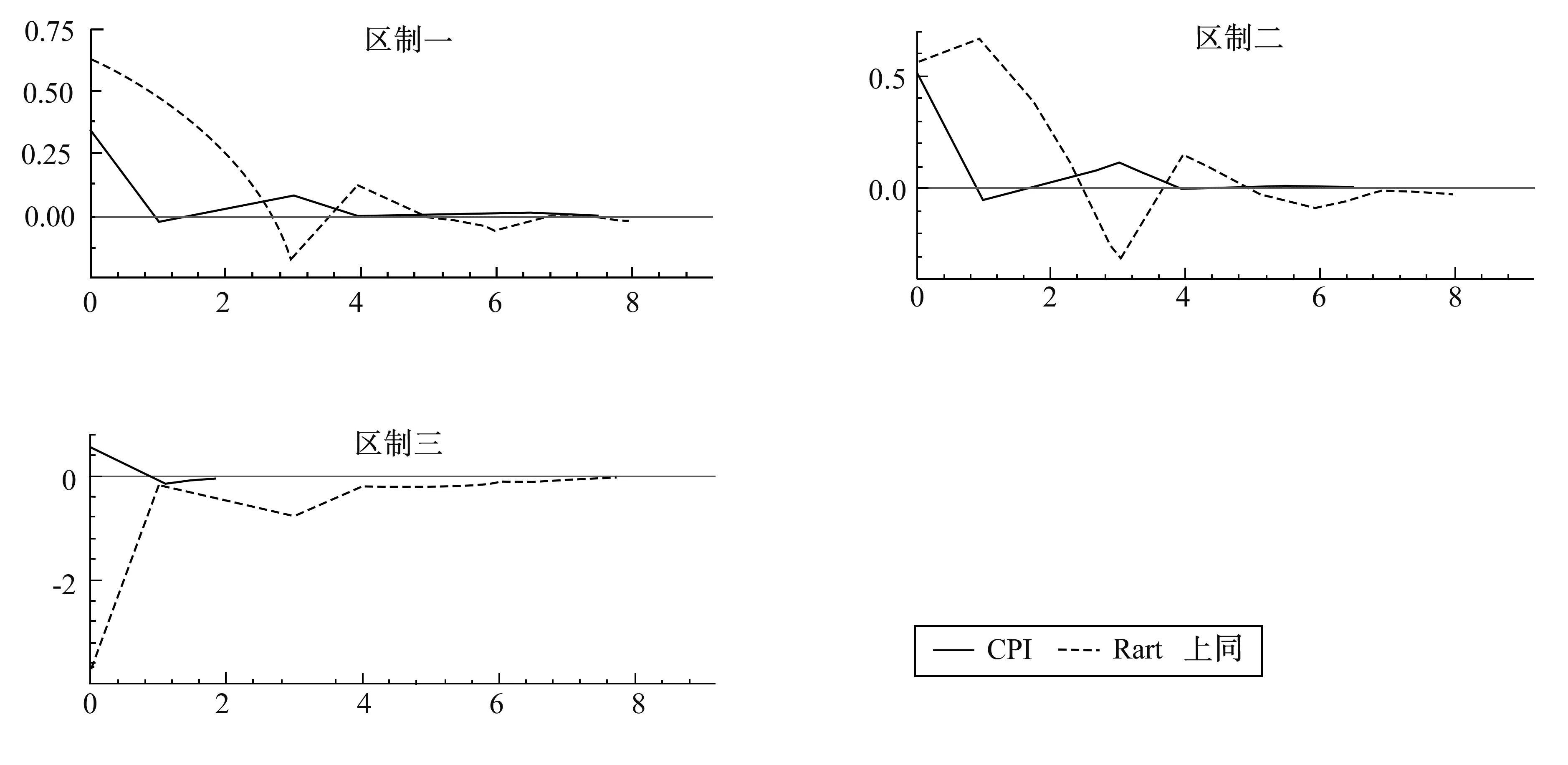

进行脉冲响应函数分析进一步揭示处于不同状态下通货膨胀率和艺术品投资收益率之间的动态关系。将冲击期设置为8期,每期对应一个季度,如图2所示。

图2 三区制下脉冲响应分析

在区制一(通货紧缩和负艺术品投资收益率)状态下,给定通货膨胀率一个标准差的正向冲击,艺术品收益率立即提高,随后冲击效应到第三期逐渐下降为0。这表明在通货紧缩的状态下,艺术品收益率伴随着通货膨胀率的改善而提高。这是因为,当整个社会的通货紧缩得到一定改善时,社会总需求逐渐恢复,投资和消费开始上升,人们对艺术品的需求增加,从而促进艺术品价格上升,进而使得收益率上升。

在区制二(爬行式通胀和最高艺术品投资收益率)状态下,给定通货膨胀率一个标准差的正向冲击,艺术品实际收益率也立即提高,且在一期后达到冲击效应的最大值,随后冲击效应开始逐渐下降,到第三期基本降为0。从响应结果可以看出,在物价平稳情况下,通货膨胀率的适当提高有利于艺术品收益率的提高,且物价平稳时艺术品收益率是最可观的。这是因为,爬行式通胀时物价最为平稳,经济运行健康、社会稳定,通胀率的小幅度上升会促使人们寻找良好的抗通胀产品,艺术品凭借自身优势吸引了大量投资者尤其是高净值人士抵御通胀,这导致艺术品价格上升,收益率也相应提高。

在区制三(温和通胀和较高艺术品投资收益率)状态下,给定通货膨胀率一个标准差的正向冲击,艺术品收益率在当期立即下降,这与区制一和二明显不同。这表明当我国处于温和通胀状态时,通货膨胀率的进一步上升会导致艺术品收益率下降。这是因为,此时通货膨胀率已经较高,其进一步上升会使社会形成较强烈的通胀预期,人们倾向于选择股票等流动性强、盘活能力好的投资品抵御通胀,而且此时艺术品价格已经居于高位,投资者对未来价格继续上升的预期减弱,这会使得对艺术品需求下降,导致艺术品价格以及收益率降低。

可见,三区制下脉冲响应分析结果与同步相关矩阵结果一致:在通货紧缩和爬行式通胀区制内,艺术品投资收益率和通货膨胀率正相关,通货膨胀率的上升会使得艺术品投资收益率提高;而在温和通胀区制内,艺术品投资收益率和通货膨胀率负相关,通货膨胀率的上升会明显降低艺术品投资收益率。

六、结论与展望

应用MSVAR模型将通货膨胀率水平分为通货紧缩、爬行式通胀与温和通胀三种情况,并建立了艺术品投资收益率与通货膨胀率之间的MSMH(3)-VAR(3)模型,从一个全新的角度分析了艺术品投资收益率和通胀率的相关性,研究结论如下:

第一,2000年以来,我国艺术品投资收益率与通胀率之间的相关性随着通胀水平的变化而改变,而并非一直保持正相关或负相关的关系,通货膨胀率对艺术品投资收益率的影响是非线性的。通货紧缩时,艺术品投资收益率最低;爬行式通胀时,艺术品投资收益率最高;处于温和通胀时,艺术品收益率较高,但低于爬行式通胀时期。

第二,我国艺术品市场并不完全符合费雪效应。通货膨胀率和艺术品收益率在三个区制内都存在同步相关性,但是相关性存在区别:当通货紧缩或爬行式通胀时,通货膨胀率与艺术品投资收益率相关性都为正,通货膨胀率的上升会使得艺术品投资收益率提高;而在温和通胀时,通货膨胀率与艺术品投资收益率的相关性为负,通货膨胀率的进一步提高会明显降低艺术品投资收益率。

第三,我国大多数时间都处于物价较为稳定的爬行式通胀和温和通胀的经济状态,在这两种状态下艺术品投资收益率都为正,且投资回报较为理想。而我国经济处于通货紧缩状态的概率较低,也较易由通货紧缩状态恢复到爬行式通胀状态,因此艺术品在大多数时期具有较好的投资价值,投资回报率比较可观。

第四,三区制下的脉冲响应分析结果显示,通货紧缩时,通货膨胀率的提高会显著改善艺术品投资收益率;在爬行式通胀时,通货膨胀率的适当提高有利于艺术品投资收益率的提高;然而在温和通胀时,通货膨胀率的上升会明显降低艺术品投资收益率。

本文运用马尔科夫区制转换方法分析中国艺术品市场收益率与通货膨胀率之间的非对称性关系,丰富了宏观经济对艺术品影响的相关研究。伴随着通货膨胀率变动对我国艺术品市场发展的重要性逐渐提高,建立长期有效的控制和引导、管理通货膨胀的机制势在必行,预防我国的经济运行由爬行式通胀或温和通胀转变为高通胀;另外也需警惕通货紧缩对我国艺术品市场稳定健康发展造成的不利影响,尽量防止我国经济再次陷入通货紧缩的不良状态。