招行高溢价持续性几何

方斐

10月30日,招商银行发布2020年三季报,前三季度实现营业收入2214.3亿元,同比增长6.6%,归母净利润766.03亿元,同比减少0.82%。三季度末资产余额较年初增长9.97%,存款和贷款余额分别较年初增长11.48%、13.43%;三季度末不良贷款率为1.13%,季度环比下降1BP;拨备覆盖率为424.76%,季度环比下降16%;资本充足率为16.19%,季度环比增长1.29%。

招商银行前三季度营收增速为6.6%,较上半年7.3%的增速略有所回落,主要是三季度非息收入同比下降0.8%的拖累,具体来看,主要是三季度公允价值变动以及汇兑损益等交易类收入同比大幅下降的影响,但三季度利息净收入和佣金手续费收入增速均有明显的回升,分别同比增长8.8%、15.5%,均明显超出上半年的增速水平。

三季度,招商银行总资产为81567亿元,同比增长11.65%,增速基本和中报保持一致;其中贷款总额47771.95亿元,同比增速12.3%。可以看到这个资产同比增速只高于M2 0.7%。总负债74469.73亿元,同比增长11.1%。其中,客户存款55291.32亿元,同比增长15.35%。负债中存款的增速高于资产和负债的同期增速,由此可见,招商银行在存款增速保持较快增长的前提下,存款结构较为良好。

三季报显示,招商银行口径存款日均余额中活期存款占比为59.74%,较2020年上半年提升0.92个百分点,比2019年全年的57.98%提升了1.76个百分点。如果再把这个数据和很多银行三季报的存款环比负增长对比,可以看出,招商银行是做到了依靠客户黏性而不是利率来留住客户存款,这也是招商银行一直能够维持较高的净息差的主要原因。

根据三季报,招商银行新增不良434.56亿元,中报同口径为279.32亿元,第三季度新生成不良155.24亿元。前三季度,招商银行新生成不良分别为91.01亿元、188.31亿元、155.24亿元。第三季度新生成不良开始环比回落。公司口径关注率为0.85%,和中报的1%相比又下降15BP,余额394.99亿元,比中报同口径的451.12亿元又下降了56.13亿元。逾期贷款余额604.75亿元,逾期率1.3%,比中报的637.65亿元和1.41%分别降低了32.9亿元和0.11个百分点。

目前来看,招行三个季度已经将关注贷款余额压缩了98亿元,逾期贷款压缩了4.51亿元,整个公司口径的不良数据水分已经基本榨干。可以预见,在经济逐渐转好的趋势下,招商银行未来资产质量会全面提升,信用减值计提2021年将出现显著下降。

净利润微降0.82%仍领跑同业

根据中国银河的分析与判断,受拨备计提力度减小的影响,招商银行净利降幅收窄且三季度单季净利增速同比转正。

2020年前三季度,招商银行实现营业收入2214.30亿元,同比增长6.6%,增速较上半年小幅放缓;实现归母净利润766.03亿元,同比下降0.82%,降幅小于上半年水平;年化加权ROE为17%,同比减少2.19个百分点;基本EPS为3.02元,同比下降0.98%。2020年第三季度,招商银行实现归母净利润为268.15亿元,同比增长0.71%;信用减值损失120.48亿元,同比增长1.48%,远低于二季度的增速。

值得一提的是,招商银行三季度单季净息差环比实现回升,零售贷款规模与占比恢复性增长,存款结构持续优化。2020年前三季度,招商银行实现利息净收入1385.35亿元,同比增长5.57%,增速较上半年有所回升,三季度单季同比增长8.78%,高于二季度的增长水平;净息差为2.51%,同比下降14BP,三季度单季净息差为2.53%,環比上升8BP,主要受益于信贷结构的优化和存款成本管控的影响。

从资产端看,招商银行信贷投放力度加大,零售贷款恢复性增长,占比较6月末有所回升。截至2020年9月末,母公司贷款和垫款总额4.66万亿元,较年初增长11.54%。其中,零售贷款规模2.58万亿元,较年初增长10.71%,占贷款总额比重55.32%,较年初下降0.41个百分点,但较6月末上升1.07个百分点,结构优化利好资产端收益率提升。

从负债端看,低成本存款平稳增长,存款结构持续优化,成本下降。截至2020年9月末,母公司客户存款总额5.27万亿元,较年初增长13.74%。其中,活期存款占比高达61.33%,成本优势明显;日均活期存款余额占比59.74%,较上半年提升0.92个百分点,结构持续优化,助力负债端成本下降。

三季度,招商银行中间业务收入增速回升,其他非息收入受累公允价值变动亏损和汇兑收益减少。2020年前三季度,招商银行实现非利息净收入828.95亿元,同比增长8.35%,增速较上半年有所放缓,三季度单季同比下滑0.77%,主要与其他非息收入减少有关。

2020年前三季度,招商银行手续费及佣金净收入632.77亿元,同比增长10.70%,优于上半年增速,三季度单季同比增长15.50%,较二季度实现较大幅度的回升,主要来自财富管理手续费及佣金收入的增长。其他非息收入受累公允价值变动亏损和汇兑收益减少。2020年前三季度,公司其他非息收入196.18亿元,同比增长1.4%,增速低于上半年,三季度单季同比下降40.64%。其中,公允价值前三季度和三季度单季分别亏损27.53亿元和15.85亿元,主要受基金投资分红导致公允价值变动损益减少的影响;汇兑收益前三季度累计和三季度单季同比分别下滑28.04%和78.7%,主要系人民币升值所致。

三季度,招商银行中高端零售客户财富管理业务在高基数前提下发展势头强劲,金葵花及私行客户的规模和AUM持续高增长,巩固招商银行在财富管理领域的龙头地位。

此外,截至三季度末,招商银行管理零售AUM为8.6万亿元,剔除零售存款后约为 6.8万亿元,相当于表内总资产的84%;而截至6月末,招商银行披露对公客户融资总量 FPA为4.2万亿元,其中非传统融资1.9万亿元,零售和对公两项加总后可认为招商银行表外管理资产规模已等同表内总资产。

而“投行+资管”模式下的表外资产经营,不仅有助于银行应对直接融资占比提升的冲击,更好地满足客户投融资需求,还可以较少的边际信用成本,撬动丰厚的中间业务收入回报和存款沉淀,通过双轻运营提升长期ROE。目前,招商银行凭借零售端成熟的客户管理体系和强劲的渠道销售能力,对公端丰富的投行业务经验,以及较为领先的金融科技的支撑,在表外资产经营方面率同业之先,享受高估值的同时有望进一步抬升溢价。

总体来看,招商银行零售业务优势明显,盈利能力强劲,ROE优于同业;资产端稳步扩张,负债端结构持续优化,存款占比逾七成,活期存款日均余额占比上升,成本优势增强;资产质量稳健,不良率和关注率下降,拨备覆盖率位居行业前列水平;公司积极推动战略转型,打造轻型银行,坚持“质量、效益、规模”动态均衡发展,金融科技应用行业领先,差异化竞争优势明显。

息差和中收共同提振营收

招商银行2020年前三季度营业收入、PPOP和归母净利润同比增速分别为6.6%、4.7%和 -0.8%;三季度单季营业收入、PPOP和归母净利润同比增速分别为5.3%、3.2%和0.7%,综合表现超出预期。息差环比走阔和手续费收入增速回升,共同提振招商银行营收增长10.1%。

三季度,招商银行单季净息差为2.53%,环比提升8BP,同比降幅显著收窄,主要受益于负债端成本率的下降。资产端,零售贷款恢复性增长,三季度单季新增貸款中信用卡占比高达32.4%,使得资产收益率环比降幅明显收窄。负债端,存款占比提升的同时结构进一步优化,前三季度存款日均余额中活期占比为59.74%,较上半年提升了0.92个百分点。

图1:招行净息差

资料来源:公司公告,万和证券研究所

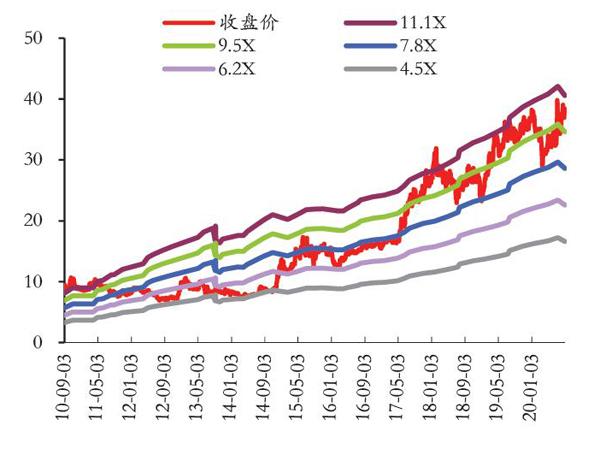

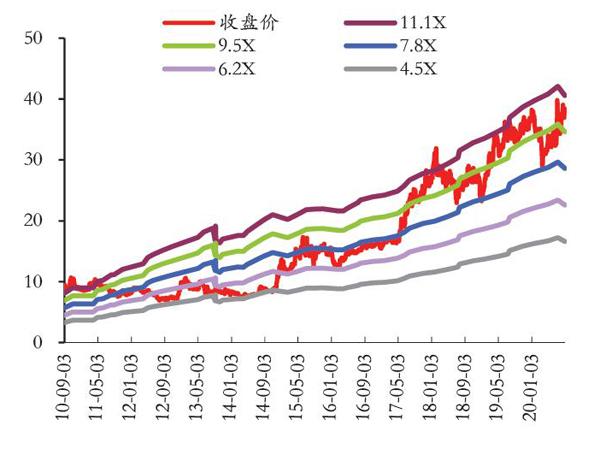

图2:招行PE BAND(过去10年)

资料来源:Wind,万和证券研究所

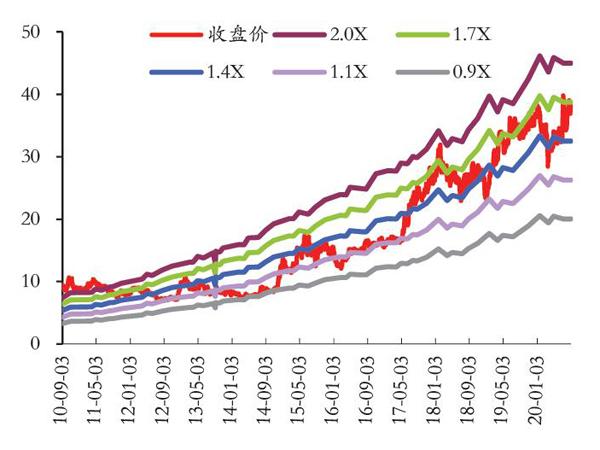

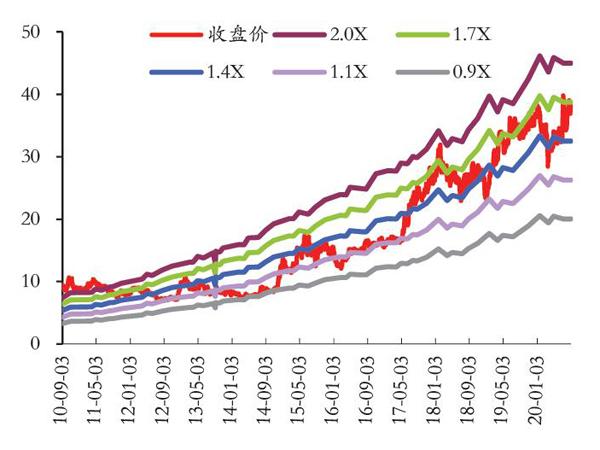

图3: 招行PB BAND(过去10年)

资料来源:Wind,万和证券研究所

展望四季度,招商银行净息差环比有望保持平稳,但重点支撑或将从负债端转向资产端。 一方面,随着宏观经济的复苏,实体融资利率趋稳;另一方面,三季度末,招商银行零售贷款(特别是信用卡)占比较年初仍有一定的距离,零售贷款恢复性增长仍有空间。此外,2019年四季度为公司净息差低点,低基数下四季度净利息收入同比增速或将进一步提升。

三季度,招商银行手续费净收入同比增长15.5%,主要受益于占比39.1%的财富管理业务收入同比增长42.9%。具体来看,三季度代理基金和信托收入增长较快,前者受益于投资市场的热情高涨,后者以线下营销为主,多是疫情控制后的需求释放。展望四季度,受前期社融较快增长后的财富效应推动和资本市场热情的延续,招商银行代理业务收入有望保持较快增速;同时,三季度其他中间收入同比增速已由负转正,未来将进一步恢复。

招商银行三季度净其他非息收入同比有所下滑,主要是债市偏熊导致部分资产账面浮亏(公允减值变动损益同比减少)和汇市波动引发汇兑损益同比负增长。后续仍有不确定性,但利率变化对净其他非息收入负面影响最大的时候料已过去,四季度同比降幅有望收窄。

在三季度营收和PPOP增速回升的同时,三季度单季信用损失计提力度边际下降,使得招商银行归母净利润同比增速由负转正,同比微增0.7%。

总体而言,三季报基本确立了招商银行拨备前利润增速的向上拐点,息差企稳是核心推力。2019年以来,招商银行提前释放了息差下行的压力。三季度息差环比提升8BP,边际企稳,同比降幅明显收窄,且有望延续这一趋势,持续提振营收的表现。

随着银行三季报的悉数公布,从9家上市股份制银行的业绩表现来看,总体呈现增收不增利的局面。其中,招商银行业绩领跑,营收实现2214.3亿元,归母净利润达到766.03亿元。

对于股份制银行整体营收增速转负,多数银行在三季报中表示是加大了拨备计提和资产处置的力度。2020年以来,上市银行加大坏账的确认和处置,有利于“净表”,从而奠定2021年业绩恢复性增长基础和估值提升空间。中信证券认为四季度之后看2021年存在较为确定的机会,行业当前逐步进入配置窗口期。

从股份制银行三季报情况来看,9家银行整体呈现增收不增利的局面。数据显示,股份制银行营业收入、归属于母公司净利润增速分别同比为7.3%、-7.1%,其中净息差环比回暖、中间业务收入的持续恢复带动其利润改善。其中招商银行领跑,实现营收2214.3亿元,同比增长6.6%;规模净利润766.03亿元,同比下降0.82%。

而在营收方面,同比增长幅度最大的为华夏银行,实现营收706.59亿元,同比增长14.19%。

华夏银行在三季报中表示,其营收增长得益于资产负债结构的不断优化,净利差和净息差均实现同比提高。由于坚持增收节支,强化成本管控,营业费用得到较好控制,拨备前利润增速快于营业收入增速;报告期内的成本收入比24.68%,同比下降3.71个百分点。

三季报显示,各家银行的手续费收入增速较上半年有所回升。国信证券分析认为,手续费收入核心来源是两大类:一是银行卡,二是资产管理及财富管理手续费(包括理财、代销、托管)。上半年手续费净收入增速回落主要是因为疫情影响导致银行卡手续费收入增速放缓,估计三季报手续费净收入增速回升主要是随着疫情冲击消退,银行卡手续费收入恢复常态导致。但考虑到这部分收入占比较少,因此其对净利润增速边际上不会有很大影响。

在归母净利润方面,9家银行均呈现负增长,多数股份制银行表示是由于报告期内加大了拨备计提和资产处置的力度。其中招商银行幅度最小,同比下降0.82%。

资产质量表现持续稳健

三季度,招商银行不良率微降,关注率和逾期率继续显著下行,风险认定进一步趋严。同时,整体贷款及除信用卡和消费贷以外的其他各类贷款,不良+关注的绝对规模均环比下降。经测算,招商银行前三季度单季不良处置规模分别为87.23亿元、162.46亿元、142.53亿元,三季度仍保持较大的处置力度。综合考虑不良处置和下迁后,三季度不良生成率环比大幅改善,对公、零售(不含信用卡)、信用卡单季不良生成率环比分别下降 42BP、11BP和91BP,公司整体不良生成率环比下降34BP至1.38%。

招商銀行三季度拨备覆盖率环比下降16.1个百分点至424.8%,根据安信证券的分析,一方面是因为不良处置需要消耗拨备;另一方面,新迁徙不良需要提升拨备计提比例,而三季度拨备计提力度有所放缓,综合后拨备覆盖率高位波动,但不影响实质性风险的抵御能力。

三季度,招商银行进一步强化不良认定,在此基础上不良生成率仍边际下降,资产质量基本无后顾之忧。关注类贷款率和逾期贷款率较中报进一步下降15BP、11BP至 0.85%、1.31%,不良前瞻指标在上市银行中处于较低水平,存量问题资产出清相对彻底。后续一方面存量不良认定的空间缩窄;另一方面营收增长的空间打开,预计利润增速与拨备覆盖 率有望实现更好的平衡。

股份制银行三季报显示,不良率均差异较大,5家银行在1.5%左右以及更低,4家银行在1.9%左右;其中,招商银行不良率最低为1.13%。

在资产质量方面,依然呈现分化的局面,三季报拨备覆盖率与2019年年末数据相比,其中招商银行、浦发银行等5家呈现下降的局面,而兴业银行、光大银行、平安银行、华夏银行、浙商银行出现上升。其中,招商银行拨备覆盖率最高达到424.75%。

招商银行三季报显示,该行不良贷款余额增加、不良贷款率下降,关注贷款和逾期贷款的余额和占比实现双降,受信用卡业务风险快速上升影响,新生成不良贷款额同比增加。

对于银行业部分银行不良率的回升,主要有以下三个原因:一是外向型企业的信用风险仍有可能上升;二是零售贷款方面,信用卡、消费贷的不良仍未出清,但随着经济回暖,居民生活恢复常态,资产质量将不断改善;三是经过近几年的资产结构调整,银行业对公不良易发行业占比有所降低,但考虑到延期还本付息的部分贷款将在一季度到期,部分可能转为不良,将会阶段性抬升不良贷款率,由于总体规模占比2%左右,影响相对可控。

从股份制银行的资本充足率来看,与2019年年末的数据相比,各家银行三季报披露的数据都有不同的表现,指标有升有降。截至报告期末,招商银行核心一级资本充足率为11.65% ,一级资本充足率为13.31% ,资本充足率为16.19% ,除了核心一级资本充足率有所下滑外,其余两项指标均有所提升;而浦发银行则全面下降,核心一级资本充足率为9.45% ,一级资本充足率为10.58% ,资本充足率为13.75%。

兴业证券认为,三季度,银行业呈现“营收增速小幅放缓/利润增速降幅收窄”+“资产质量小幅波动/拨备缓慢释放”的特征。以量补价仍是业绩增长核心逻辑,积极的因素来自息差环比已持平于半年度,中间业务收入保持平稳,略低于预期因素在于债市利率波动下投资收益等其他非息走弱,仅为一次性影响因素。

展望四季度至2021年上半年,宏观经济有望总体企稳回升,货币政策方面将保持中性,进一步宽松的可能性较小,但仍将维持流动性合理充裕;财政政策有望保持积极取向;银行业严监管的态势不变,同时,进一步加大差异化监管力度。

随着疫情对宏观经济金融的冲击逐步减弱,2021年,银行业整体经营环境相对宽松,营业收入增速有望有所回升,银行业再次大幅计提拨备的可能性减弱,但不良确认趋严的态势延续,净利润增速将迎来拐点,逐步由负增长转正,但利润增长仍在低位徘徊,增速取决于各家银行拨备计提策略,预计总体维持在-6%—3%之间。

与同业相比,招商银行资产质量稳健,不良率和关注类贷款占比均有所下降。

截至2020年9月末,集团不良率为1.13%,较年初和6月末分别下降0.03和0.01个百分点;母公司关注类贷款占比为0.85%,较年初和6月末分别下降0.33和0.15个百分点。拨备覆盖率有所下降但维持行业前列水平,风险抵补能力强。截至2020年9月末,集团不良贷款拨备覆盖率424.76%,较年初和6月末分别下降2.02和16.05个百分点。