哈药混改困局:GNC收购暴雷,保健品转型之路何去何从?

符胜斌

被誉为国企混改典型的哈药集团,因一笔损失近20亿元的境外并购,再次成为市场关注的焦点。2017年,哈药集团安排哈药股份以3亿美元现金投资世界保健品巨头GNC,以图挽救后者的债务危局。3年时间过去,GNC还是因经营不善向法院申请破产重整。哈药集团在3亿美元投资基本“颗粒无收”的情况下,又准备拿出7.6亿美元继续收购GNC资产。这与哈药集团在研发投入上的“吝啬”相比,可谓天壤之别。

这起暴雷的境外并购,由中信资本控股助力哈药集团运作,其主要目的是帮助哈药集团实现从医药制造向保健品行业的转型。二者的渊源可以追溯至2004年极受瞩目的哈药集团混改。但十余年时间过去,哈药集团的混改难言成功。在此背景下,即便哈药集团最终成功收购GNC,能否帮助后者走出经营困境,亦属难料。

中国企业境外并购暴雷的情况屡见不鲜,但由一家老牌大国企和一家顶级投资机构共同操盘的项目,在短时间内暴雷还是第一次。

2020年6月,世界保健品龙头企业GNC(健安喜)宣布,因受新冠疫情影响,公司上半年资金入不敷出,正式向法院提出破产保护。此时距离哈药股份(600664)以3亿美元现金投资健安喜不到3年时间。哈药股份的投资面临全部损失的风险。

哈药股份是中国医药行业首家上市公司,曾以独创的“哈药模式”,打造了“哈药”、“三精”、“盖中盖”等知名品牌,2000-2010年营收一直稳居中国医药企业前列,曾有辉煌的历史。

2018年3月,在中信资本控股有限公司(简称“中信资本控股”)的协助下,哈药股份以3亿美元对价,认购了健安喜约30万股优先股。这笔优先股转为普通股后,哈药股份将持有健安喜40.1%股份,成为其第一大股东。协议约定,转股前,哈药股份将享受每年6.5%的优先股息。无论是从交易条款设计,还是从交易双方的雄厚背景来看,这笔境外并购似乎都“稳赚不赔”。

但仅过了两年多时间,健安喜就因经营不善申请破产保护。这个由中信资本控股和哈药股份操盘项目的命运,也迎来了未知变数。

曲线布局,三次混改终成“经典”

中信资本控股与哈药股份及其控股股东哈药集团的缘分,还得从2004年说起。那时的哈药集团,正处于发展巅峰,在当年的中国医药企业百強中排名前列。

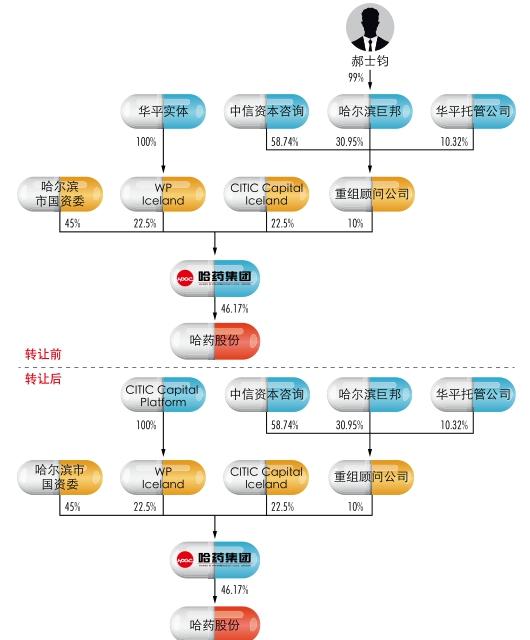

2004年底,哈药集团实施混改,引入了中信资本控股、美国华平、辰能风投3家新股东。3家新股东分别以8.325亿元、8.325亿元、3.7亿元,合计约20.35亿元现金,共同对哈药集团增资扩股。增资完成后,哈药集团原实际控制人哈尔滨市国资委的持股比例下降至45%,中信资本冰岛(CITIC Capita Iceland)、华平冰岛(WP Iceland)、辰能风投三者的持股比例分别为22.5%、22.5%、10%。

此次改革,从长远目标来看,是为了解决哈药集团体制性、结构性问题;从现实意义来看,是为了促成哈药集团海外上市。

但这次改革,在当时也引起了非常大的争议,哈尔滨市以不到40亿元的估值,就将当时的行业龙头企业出售给外资,是否存在国有资产流失问题?有着“哈药教父”之称的哈药集团原董事长刘存周,也在引资大局已定的情况下提出辞职申请,为这起瞩目的改革,添加了不一样的“注脚”。

为平息争议,哈尔滨市国资委在哈药集团新股东的选择上花费了不少心思。新股东辰能风投的实际控制人是黑龙江省国资委。入股后,国资在哈药集团持有55%股权,仍保持绝对控制权,但这只是权宜之计。

2007年1月,辰能风投将其所持哈药集团10%股权,转让给哈尔滨国企重组管理顾问有限公司(简称“重组顾问公司”)。当时重组顾问公司的股权架构可能是中信资本咨询持股58.74%,哈尔滨巨邦持股30.95%,华平托管公司持股10.32%。

哈尔滨巨邦是自然人郝士钧控股的公司,除这位新入局者之外,重组顾问公司的另外两家股东均是此前参与哈药集团混改的关联方。经过这一番复杂的操作,哈药集团的控股权可能已经在2007年转移到中信资本控股和华平投资手中。哈尔滨巨邦的董事长郝士钧也在后来担任了哈药集团的总经理。

2017年6月,中信资本控股进一步提高了在哈药集团的持股比例。中信资本平台(CITIC Capital Platform)以9.9亿元对价,收购华平冰岛全部股权,实现对哈药集团22.5%股权的间接收购,美国华平退出。也许,在经历13年的等待之后,美国华平已不再对哈药集团整体上市抱有期望。相较于8.325亿元投资成本而言,9.9亿元的出让价意味着美国华平几乎没有获得任何投资收益。

从哈药集团此时的股权架构来看,中信资本控股的直接持股比例达到45%,与哈尔滨市国资委相当。如果考虑到通过重组顾问公司间接持有的10%股权,中信资本控股的持股比例应还高于哈尔滨国资委(图1)。

但中信资本控股却坚持认为,哈药集团的控制权仍未发生变化,并且表示不谋求对哈药股份的实际控制权。

中信资本控股的“表态”,很快就被“打脸”。

仅半年时间后的2017年底,哈尔滨市国资委主导哈药集团二次混改,并让渡其控制权。中信资本医药以29.2亿元现金增资哈药集团。混改完成后,中信资本控股旗下的中信资本冰岛、华平冰岛、中信资本医药将合计持有哈药集团60.86%股权,成为实际控制人,而哈尔滨市国资委持股比例下降到32.02%,成为第二大股东。

中信资本控股对其短期内成为哈药集团控股股东,与此前对市场的“表态”相冲突所给出的解释是,哈尔滨市国资委认可中信资本控股,“主动”向其让渡控股权。

图1:2017年美国华平退出哈药集团

图2 :哈药集团第三次混改后的股权架构

由于涉及国企控制权转让,哈药集团二次混改方案须报送至国资委审批。“不凑巧”的是,此时国资委、财政部、证监会等部门正好联合出台了《上市公司国有股权监督管理办法》(简称“36号令”)。

36号令对哈药集团混改最关键的一条约束是,哈药集团持有的哈药股份、人民同泰两家上市公司的股权价值,应该参照市值计算。根据中信资本控股增资金额及所占股比计算,哈尔滨市国资委确定的哈药集团增资前估值约72亿元。但这一价值的确定方式并没有完全按36号令执行,交易也因此终止。

尽管如此,哈尔滨市国资委推进哈药集团混改的决心丝毫没有动摇。2019年5月,哈药集团第三次混改拉开帷幕。通过公开征集战略投资者,重庆哈珀、黑马祺航两家投资机构最终入围。二者分别以8.05亿元、4.03亿元现金对哈药集团增资,分别获得10%、5%股权。时隔1年半后,哈药集团的估值仍约为72亿元,与上次混改估值相当。

重庆哈珀背后的投资者是后来积极参与格力混改的厚朴投资。黑马祺航的投资者虽是3名自然人股东,但其与中信资本控股早有合作关系。二者曾共同投资了西藏瓴达信投资公司。

合作各方约定,哈药集团增资完成后,哈尔滨国资委将向哈药集团董事会派出2名董事,中信资本控股派出2名,重组顾问公司和重庆哈珀各派出1名,黑马祺航不委派董事。此时,中信资本控股已退出重组顾问公司。哈药集团的董事会构成,意味着其已成为无实际控制人的公司,或者说是被哈尔滨市国资委与中信资本控股共同控制的公司(图2)。

从2004年到2019年,历时15年时间,哈药集团的混改告一段落,哈尔滨市国资委不再是哈药集团的实际控制人,而是与中信资本控股并列的第一大股东。在这15年里,为避免成为国退民进、国有资产流失的质疑焦点,混改各方在控股权设计、董事会安排上煞费苦心地布局,比如中信资本控股通过重组顾问公司实现曲线控股等。

更为关键的是,虽然从股权变动的结果来看,哈药集团达到了混改的目的。但混改的效果,究竟如何?哈药集团有没有实现脱胎换骨?美国华平退出哈药集团,是不是明智之举?

混改难成,路径依赖的哈药逐渐没落

中信资本控股入主哈药集团的15年,是哈药集团从辉煌到没落的15年。

2004年完成第一次混改后,哈药集团业绩保持高速增长态势。以哈药股份为例,2004年,其营业收入71.75亿元,2010年达到125.35亿元,归母净利润从2.63亿元增长至11.3亿元。哈药集团也在2010年实现营业收入161.6亿元,利润19亿元,创历史新高,并连续五年蝉联“中国制药工业企业百强”第1名。

但自此之后,哈药股份却陷入了利润下滑的通道。比如2011年,哈药股份实现营业收入135亿元,较2010年增长7.6%,但归母净利潤仅为5.79亿元,较2010年下跌48.76%。2013年后,哈药股份的营业收入和归母净利润开始呈现同步下滑趋势。到2019年,哈药股份归母净利润仅5581.21万元,不足亿元(图3)。

利润下滑同时,哈药股份的行业地位也逐渐下滑。

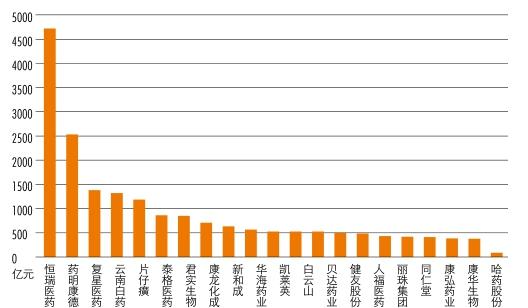

根据Wind数据,截至2020年8月13日,A股制药类上市公司共有362家,总市值3.87万亿元,平均市值106亿元。而哈药股份市值仅91.51亿元,排名第91位,不仅低于行业平均值,更与同为国企混改“经典”、市值超过1300亿元的云南白药差距明显(图4)。在工信部中国医药工业信息中心公布的2019年度中国化药企业百强排名中,哈药股份位列第46位。

从行业老大跌至行业中游,哈药集团的命运令人嗟叹。其混改的效果,很难说令人满意。究其原因,主要在于路径依赖。

哈药集团创造辉煌业绩,主要得益于市场营销的成功。多年来,哈药集团将资源主要投向了广告推广、市场宣传等方面,2000年投入宣传费12亿元,采用“广告+地推”的模式,在国内率先塑造了药品销售的“哈药模式”。

与营销的大力投入相比,哈药集团对企业研发投入一直未给予足够的重视,研发投入一直不足。

2017-2019年,哈药股份的销售费用分别为7.61亿元、6.2亿元、8.61亿元,但同期的研发费用仅为1.42亿元、1.37亿元和1.25亿元。研发费用占营业收入的比重约为1%。而恒瑞医药同期研发费用分别为17.59亿元、26.7亿元和38.96亿元,占营业收入比重约为15%。

图3:2004-2019年哈药股份营业收入和归母净利润变化情况

图4:截至2020年8月13日,国内前20名制药类上市公司市值

哈药集团对营销的重视,还体现在2015年哈药股份推出的股权激励方案上。此次股权激励,使哈药股份获得“医药国企改革第一股”的称号。在这份方案中,哈药股份第一次确定的激励对象几乎全部是其销售人员,虽然后来将范围扩大至主要管理人员和业务骨干,但从人员构成比例上看,仍以销售人员为主。

在哈药股份最终确定的1162名激励对象中,销售人员984名,占84.68%;其余178名员工,主要是管理团队、采购人员及审计监察骨干,其中似乎并没有研发人员。

随着中国医药行业外部环境的变化,哈药集团这种模式难以为继。

自2011年以来,中国医药行业相继出台了基药招标、药品降价、抗生素限用等政策,对药品宣传的管理也越来越严格和规范,这给擅长营销的哈药集团带来巨大的销售压力。深陷路径依赖的哈药集团,始终未能找到突围良方。对此,有人戏称哈药股份非常精准地踩中了近些年医改的各种“雷”。

哈药股份有两大业务板块,医药工业和医药商业,前者主要负责药品的研发和制造,后者主要负责药品的销售和流通。两大板块均因政策变化承压不小。

在医药工业板块,抗生素限用政策给相关生产企业带来压力,哈药股份恰好是一家以生产抗感染药物为主的制药公司,2019年抗感染药物的销售收入占医药工业板块收入的29%;慎用中药注射剂的大环境,令哈药股份中药板块销售承压,而中药业务占其医药工业板块业务收入的16.6%;实施带量采购政策,但哈药股份的生物制剂类等产品却鲜有中标。

在医药商业板块,受“两票制”(即药品生产企业到流通企业开一次发票,流通企业到医疗机构开一次发票,以压缩药品流通环节,降低药品虚高价格)、药品零加成等政策的影响,哈药股份的零售、医药商业也遭遇发展瓶颈。

但毋庸置疑的是,行业政策的变化,不只是针对哈药集团一家,所有的制药、医药销售企业都受影响。但在这一时期,中国医药行业相继涌现了药明康德、恒瑞医药等新的一批龙头。因此,从这个意义上讲,哈药集团的落后应当在于自身无法摆脱传统老国企种种制度、习惯、文化和理念的桎梏和束缚,而进行彻底的改革和战略调整却有心无力。哈药集团的混改,最终也只流于表面和形式。

“彷徨”的改革,不仅影响企业的发展,也影响到员工的利益。

以前述的哈药股份2015年股权激励为例,哈药股份共向激励对象授予发行了5771万股限制性股票。这些股票主要是在2016年授予(这或许是哈药股份2016年业绩暴增的原因),授予价格是4.36元/股(考虑后续分红,激励对象获得股份的成本降至3.36元/股)。

但在随后的2017-2018年,因没有完成当初制定的盈利目标(2017-2018年分别实现扣非后净利润10.31亿元、14.89亿元),哈药股份按授予价赎回了4341.92万股,目前仅剩1400万股。截至2020年8月12日,哈药股份的收盘价为3.73元/股,股权激励效果几乎为零。

尽管哈药集团在产品市场上乏善可陈,但在资本市场上,却有些许亮点。哈药集团在中信资本控股的帮助下,主要完成了两项运作。

一是推动哈药集团内部资源整合。哈药集团有2家上市公司:哈藥股份和哈药股份控股的人民同泰(原名三精制药,600829)。哈药股份在2005年获得人民同泰的控制权后,便承诺解决二者之间的同业竞争问题。

但直至2015年,哈药集团才开始实质性解决该问题。哈药股份将其持有的哈药集团医药有限公司(简称“医药公司”)98.5%的股权,与人民同泰持有的全部医药工业类资产进行置换。重组完成后,哈药股份的业务将集中在抗感染药物、保健品、中药等5个医药工业;人民同泰的业务将集中在医药的批发、零售等医药商业,二者的业务边界变得清晰。

二是投资世界保健品龙头健安喜。2017年9月,哈药集团委托中信资本控股代表其参与健安喜的竞购。经过大约5个月的时间,哈药集团或其指定的第三方,以约3亿美元价格认购健安喜发行的约30万股可转换优先股。

此次交易的规模虽然不大,但折射出的交易逻辑意味深长。

一是哈药集团的转型方向是开拓保健品领域。健安喜是一家以保健品、营养品著称的公司,2017年实现营业收入约25亿美元,超过哈药股份。但保健品严格来说属于食品范畴,不属于药品。哈药股份收购健安喜后,无疑将成为一家以生产、销售保健品为主业的公司。

二是研发投入将会更少。哈药股份2017-2018年经营活动产生的现金净流量分别为1.5亿元、6.93亿元。在一次性拿出近20亿元现金用于收购后,能够投入研发的资金更加捉襟见肘。

转型之路尚在探索,但这起由老牌国企和中国顶级投资机构携手促成的并购交易,不久却出了问题。

抽血式回购,压垮世界保健品巨头

从经营状况看,健安喜还比较稳健。在哈药集团投资前,2013-2017年,健安喜每年的营业收入都在26亿美元左右,毛利率在32%以上,经营性利润最高曾达4亿美元。公司的现金流也比较充沛,每年经营活动产生的现金净流量在2亿美元以上,最高曾达到3.55亿美元。作为一家保健品公司,每年资本性支出很少,财务费用每年仅6000万美元左右(表1)。

表1:2013-2017年健安喜收入及现金流情况(亿美元)

到2018年2月,经历多轮协商的合作方案最终确定。该合作方案包括如下要点。

一是哈药股份以约3亿美元现金,认购健安喜增发的约30万股可转换优先股,每股购买价格1000美元。哈药集团可在任意时间按每股5.35美元的价格,将优先股转换为健安喜的普通股(1股优先股可转换约187股普通股)。若哈药集团未实施转换,健安喜将按照年化6.5%的利率,按季度支付现金或实物(发行优先股)股利。

根据这一约定,哈药集团若实施转股,将持有健安喜约40.1%股权,成为健安喜的控股股东。当时健安喜第一大股东FMR LLC仅持股8.91%。

值得注意的是,5.35美元/股的换股价,高于双方达成协议前健安喜的股票市价(3.35-5.12美元/股),这主要是因为哈药股份既可以在持股期间享受固定的优先股息,还拥有未来转股的选择权。

二是双方在中国设立一家合资公司,20年独家代理健安喜产品在中国内地的制造和销售,健安喜将获得特许权使用費。哈药集团后以2000万美元现金出资、健安喜以中国内地业务相关的资产、权利、义务和财产出资,共同在上海设立了一家合资公司。二者分别持有合资公司65%、35%的股权。

三是改组健安喜董事会,将健安喜董事会人数提高至11人,其中哈药集团提名5名,健安喜原董事会提名5名;另外1名由健安喜现任行政总裁担任。根据健安喜的《股东协议》,其大多数关键事项需要董事会2/3以上多数通过,这样的安排使得哈药集团无法实现对健安喜的实质性控制。

四是赋予健安喜赎回可转换优先股的权利。在哈药股份认购可转换优先股4年后,若健安喜普通股的股价连续20个交易日达到或超过5.35美元转股价的130%(即达到或超过6.955美元/股)时,健安喜有权全部赎回。

五是禁止招揽的惯例安排。在获得健安喜股东大会批准前,健安喜不得主动在市场上寻找新的投资方,除非其获得更优的报价。

六是设置分手费和反向分手费:如果哈药集团终止协议,将向健安喜支付1800万美元分手费;如果健安喜终止协议,健安喜将视终止的原因,向哈药集团支付1000万美元或1800万美元分手费。

此外,健安喜还对哈药集团转让股权、认购新股权、表决权限安排等事项做出了一系列的安排。

从中信资本控股代表哈药集团前后两次递交的竞标方案,以及最终成交的方案来看,哈药集团“拿下”健安喜的决心非常大,投资价格不断加码,甚至一度考虑私有化健安喜。但最关键的问题是,哈药集团在没有获得健安喜控制权的情况下,如何确保其投入的3亿美元资金安全。

健安喜此时已资不抵债,哈药集团投资的方式最好是债权投资,比如购买健安喜发行的可转换债券,或者直接购买健安喜资产等。可转换债券与可转换优先股在利率(股息)、转股价格、转换期上都可以进行相似的安排,但可转换债券的优势在于,健安喜一旦破产,其受偿顺位要高于可转换优先股。

因此,哈药集团为何最终采取可转换优先股这一形式,实在令人不解。难道采取可转换优先股的主要原因,只是为了降低健安喜的资产负债率,使其下降到100%以内?

收购完成后,哈药集团对健安喜的债务重组采取的主要措施有两项:偿还债务和展期。

健安喜用哈药集团增资的资金偿还了部分债务。截至2018年底,健安喜有息债务从2017年的12.97亿美元下降至11.52亿美元,下降1.45亿美元;2019年进一步下降至8.63亿美元。

借助哈药集团的“东风”,健安喜对剩下的债务偿还做了展期安排:2019-2022年分别偿还1.58亿美元、1.89亿美元、5.72亿美元和2.75亿美元。与2017年底的还款安排相比,无论是偿债金额,还是偿债期限,健安喜都在较长时间内进行了平滑。

健安喜的债务问题得到缓解,但经营却越来越差。2017-2019年,健安喜的营业收入和经营活动现金净流量呈逐年下滑趋势,尤其是经营活动产生的现金净流量在2019年仅有0.97亿美元,仅占当年20.68亿美元营收收入的4.69%。健安喜之前面临的经营困境仍未得到实质性的改变。

表4:2017-2019年健安喜经营情况(亿美元)

健安喜营业收入下降的表面原因,主要在于三方面:一是以640万美元价格出售Lucky Vitamin,导致收入减少约0.66亿美元;二是将中国区业务剥离至哈药集团控股的合资公司,导致收入减少0.27亿美元;三是大幅关闭门店,健安喜的门店数从2017年的8955家下降至2019年的7532家,下降近16%(表4)。

但进一步分析可以发现,健安喜经营能力弱化的根本原因还是在于变革能力不够。具体体现是电商业务发展滞后,未能及时填补门店关闭后留下的市场空间,导致收入和现金流大幅下降。2017-2019年,健安喜的电商业务收入分别为1.28亿美元、1.55亿美元、1.6亿美元,增长并不明显等。

健安喜的股价也因此继续走低。截至2020年6月底,健安喜股价为0.55美元/股,市值较哈药集团入股时又跌去九成。

随着哈药集团3亿美元增资资金耗尽,2020-2022年偿债高峰期到来,健安喜再一次走到了“生死关头”。这一次,健安喜不再考虑引进“战略投资者”,而是于2020年6月直接申请破产重整:保留主体,重组资产负债或者出售资产偿还债务。