Fama-French三因素模型对我国绿色基金的适用性研究

胡美祺 林风言

摘要:在可持续发展战略下,发展绿色金融是推动我国经济结构转型的必然选择,绿色基金在推动绿色产业发展过程中更是具有举足轻重的作用,因此,需要选择合理的模型对绿色基金的绩效进行评价。本文以我国22只绿色基金为样本,首先基于Fama-French三因素模型对绿色基金收益率进行回归分析,然后用分位数回归方法研究市场因素、规模因素和账面市值比因素在不同分位点处的影响程度及差异。结果表明:Fama-French三因素模型具有较强的解释能力,绿色基金市场存在规模效应和账面市值比效应,分位数回归结果显示模型在低分位点的解释能力强于高分位点。

关键词:绿色基金 Fama-French三因素模型 分位数回归

一、引言

党的十八大以来,我国贯彻落实绿色发展理念,国家引导和激励资金进行绿色投资,我国绿色金融市场蓬勃发展,绿色金融市场规模稳步增长。其中,作为促进绿色投资、加快绿色资产周转的重要工具,绿色基金规模呈现回升态势。截至2018年第三季度,全国公募发行的环境、社会责任类证券投资基金共71只,按发行份额合计规模1395.13亿元。对绿色基金投资绩效作出合理评价,有利于了解我国资本市场对于绿色投资的认可程度及绿色投资的有效性,还可进一步为基金经理或其他投资者的投资决策提供参考依据。

目前国内三因素模型的实证检验主要基于传统基金,对绿色基金的适用性研究较少。韩立岩等(2017)以绿色概念股为对象,在FF模型基础上引入绿色因子,验证中国证券市场存在绿色激励。谢会丽等(2016)发现三因素模型能够很好地拟合我国环保主题基金。高宏霞等(2018)以绿色基金为样本,运用FF模型研究结果表明,绿色基金的绩效可以通过市场因子、规模因子和账面市值比因子得到解释,但账面市值比因子解释力度相对较弱。危平等(2018)基于Carhart四因素模型的分析结果显示,市场风险因子、价值因子和动量因子可以客观地解释绿色基金的收益。

本文将运用Fama-French三因素模型对我国绿色基金的绩效进行实证研究,探索三因素模型对我国绿色基金的适用性问题,与前述学者不同之处在于,本文将采用分位数回归的方法对2016-2018年绿色基金的表现进行研究,分位数回归可以更加全面地描述因变量的条件分布,研究在各个分位点处三因素模型对绿色基金收益的解释能力。

二、研究设计

(一)Fama-French三因素模型概述

CAPM用贝塔值作为解释证券收益率的唯一变量,认为只有承担市场风险才能获得期望收益,但实证检验与资本资产定价模型存在较大差距。一些学者引入了市场组合以外的其他因素对资产的收益进行解释。法马和弗伦奇1993年正式提出三因子模型,模型认为,一个投资组合的超额回报率可由它对三个因子的暴露来解释,这三个因子是:市场因素、规模因素、账面市值比因素。回归模型如下:

其中,代表第i只基金在第t期的收益率,为第t期的无风险收益率,为第t期的市场平均收益率,为截距项,SMB表示由于规模因素造成的收益率差异,HML表示由于不同的账面市值比因素所产生的收益率差异,分别为市场因素、规模因素和账面市值比因素的回归系数。

(二)样本基金选取与数据来源

本文选取的样本基金,参照危平、舒浩(2018)在研究绿色投资的收益与风险时,剔除了数据不全的样本,最终筛选出来22只基金。研究期间为2016年1月1日至2018年12月31日,使用基金的周收益率进行实证分析,每只基金都有152个有效周收益率数据(001590因基金终止只有130周的周收益率),周收益率能有效避免异常值的影响。本文所用的样本基金、市场收益率及无风险收益率的数据均来源于国泰安数据库。

(三)变量的测度

1.样本基金收益率Ri。基金收益率计算公式:,其中NAVt为t期周份额累计净值。

2.市场收益率Rm。选取的22只绿色基金为股票型或偏股混合型,主要投资于A股市场。因此,本文选取综合A股市场的周收益率作为市场回报率,即考虑现金红利再投资的综合周市场回报率,是整个A股市场所有股票的加权平均回报率。相比于沪深300指数,更能代表市场组合的收益率。

3.无风险收益率。国内研究中,无风险利率主要采用银行的存款利率来衡量,本文使用经调整为周收益率的一年期定期存款利率。公式如下:,其中r为一年期定期存款利率。

4.规模因素SMB和价值因素HML。在构造因子时,本文首先从国泰安数据库中下载所选取的22只绿色基金在2016、2017、2018年末的期末基金资产总值、期末所有者权益、期末总份额、期末基金份额净值。然后计算每年期末的账面价值比。

进一步,将22只綠色基金在t年末(t=2016、2017、2018)按照期末基金资产总值进行排序,将所有基金平均分为两组,S组(小规模组)和B组(大规模组);每组再按照t年末账面市值比的高低继续排序,前30%为L组(账面市值比低的组),中间40%为M组(账面市值比中等的组),后30%为H组(账面市值比高的组)。最终形成六组,即S/L组、S/M组、S/H组、B/L组、B/M组、B/H组。

根据分组结果,对每一组内的绿色基金周收益率进行加权平均,权重的计算方法为,该只基金的期末资产总值与组内所有基金期末资产总值和的比,可以求出每个组的加权组合周收益率,各组均有152个观测值。以此为依据,计算每周的SMB和HML值。二者计算公式如下:

三、实证结果与分析

(一)面板数据单位根检验

对于时间序列数据,首先要进行平稳性检验。本文所用面板数据为非平衡面板,在Stata中使用Xtfisher对模型中的每个变量进行检验,在原假设存在单位根的前提下,各变量均在1%的显著性水平下拒绝原假设,即不存在单位根,各时间序列均为平稳序列。

(二)分位数回归方法选择

对于面板数据,常用的模型有三种:混合回归、固定效应和随机效应模型。在选择模型时,经常通过F检验、LM拉格朗日乘子检验以及豪斯曼(Hausman)检验,来确定最终模型。

运用Stata软件检验结果如表2所示,F检验的原假设为个体间截距项都相等,P值为0.49,10%的显著性水平下仍不拒绝原假设,可以认为个体间截距相等,不存在显著的个体效应,即混合OLS模型优于固定效应模型。LM检验结果也无法拒绝原假设,表明不存在显著的随机效应,因此,本文使用混合OLS模型进行分析。

(三)分位数回归结果及分析

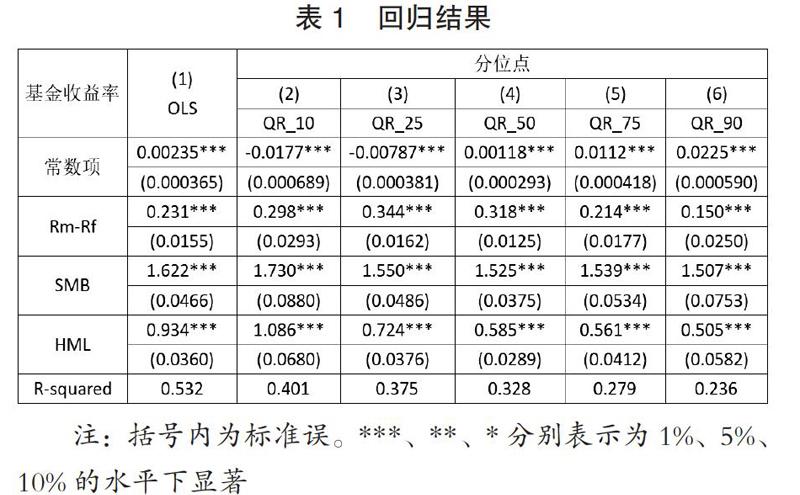

用Stata软件完成混合回归和各个分位点处的回归,所得结果见表3,不同分位点回归系数的变化趋势如图1所示。

表1第(1)列混合OLS结果显示,R2为0.532,表明三因素模型对绿色基金的表现具有一定的解释能力,常数项在1%的显著性水平下显著不为0,说明仍然有一些没有被考虑的风险因素影响着绿色基金的超额收益率,即三因素模型无法完全解释绿色基金的表现。

从市场因子的回归系数β来看,其显著大于0,表明市场因素是影响绿色基金表现的重要因素,并且我国绿色基金与市场走势呈显著的正相关关系,且β小于1说明绿色基金的收益波动小于市场的波动,系统性风险较低。在经济新常态下,我国更加注重质量导向的经济增长方式,国家政策不断强调发展“绿色经济”,鼓励“绿色投资”,因此,受到政府大力扶持的绿色产业,被视为朝阳产业,系统性风险较低。

从规模因子的回归系数s来看,其显著大于0,说明规模因素对绿色基金的收益率有显著影响,小规模绿色基金的超额收益率显著大于大规模绿色基金超额收益,对于基金规模与基金绩效的负相关关系,主要有两种理论进行解释:一是流动性假说,认为规模较大的基金流动性不如小规模基金,难以迅速调整投资组合,因此收益较低;二是边际收益假说,随着基金规模的逐渐增加,基金投资的边际收益在递减,从而大规模基金的表现不如小规模基金。除此以外,李翔等(2009)提出了管理能力假说,实证结果表明新基金的规模普遍较小,而为了向市场传递管理能力的信号,基金管理公司会执行基金家族偏爱策略,将有限的资产管理能力配置到新的基金上,使新基金有高额的回报,吸引投资者投资于基金管理公司旗下的其他基金。基于前述研究,本文认为绿色基金仍处于发展初期,大部分样本基金成立时间较短、规模较小,并且由于绿色产业本身存在较大的不确定性,对于基金家族(基金管理公司)而言,需要发挥其全部资源优势,在成立初期将其有限的资产管理能力配置在新基金上,使得新基金获得较高的超额回报,进而向市场传递其管理能力的信号,吸引基金投资者关注该基金家族的所有基金,最终實现基金家族的利益最大化。因此,会出现小规模基金业绩表现超过大规模基金。

从账面市值比因子的回归系数h来看,其显著大于0,说明账面市值比因素显著影响绿色基金的表现,高账面市值比的绿色基金业绩好于低账面市值比的绿色基金。账面市值比高表明市场对该基金的估值低于基金自己的估值,这通常是表现不佳的基金,其财务状况较脆弱,具有额外的财务困境风险,投资者要求更高的风险补偿,因此高账面市值比的绿色基金超额收益率高于低账面市值比的绿色基金。

从表3和图1的分位数回归结果分析发现,随着分位数的提高,可决系数R2逐渐减小,在0.1分位点为0.401,在0.9分位点仅为0.236,表明三因素模型在低分位点解释能力强于高分位点。常数项在全部分位点都显著不为0,表明存在三因素模型无法解释的风险因素。随着分位数的提高,市场因子的回归系数大致为先上升后下降,在0.4分位点附近达到最大,说明市场因素对绿色基金收益率的影响具有分位异质性,低分位点呈递增趋势,高分位点呈递减趋势,表明市场表现对绿色基金收益率的条件分布的两端之影响小于对其中间分布的影响,即中间分布的绿色基金系统性风险较大。规模因子的回归系数在低分位点处有递减趋势,中高分位点基本稳定,说明规模因素对收益率低的绿色基金影响更大。账面市值比因子的回归系数随着分位点的提高不断下降,说明随着绿色基金收益率的不断提高,账面市值比因子的影响越来越小。

四、结论

本文以我国证券市场上的绿色基金为样本,基于Fama-French三因素模型对绿色基金收益率进行实证检验,分析市场因素、规模因素和账面市值比因素对绿色基金业绩的影响,并运用分位数回归研究模型在不同分位点处的解释能力。

研究结果表明:基于三因素模型混合回归的可决系数较高,且回归系数均显著,说明模型适用于解释绿色基金的表现。绿色基金收益与市场表现有显著的正相关关系,系统性风险较低。我国的绿色基金存在规模效应,小规模基金可以获得更高的超额回报,原因在于初设的绿色基金规模小,基金管理公司配置了公司的优势资源,实现了超额回报。账面市值比效应也显著存在,高账面市值比的绿色基金有更高的风险,因此提供了风险补偿,其收益率高于低账面市值比的绿色基金。分位数回归结果表明,三因素模型在低分位点的解释能力强于高分位点,市场因素、规模因素、账面市值比因素对绿色基金收益率的影响具有异质性,即不同分位点影响的大小不同。

参考文献:

[1]罗晓蕾.中国A股市场股票收益率实证研究——基于Fama-French三因素模型[J].中国物价,2016(12):34-37.

[2]谢会丽,张超慧,金辉.我国环保主题基金绩效及其持续性分析——基于Fama-French三因素模型[J].生产力研究,2016(04):55-59.

[3]屠新曙,朱梦.FF“三因素”模型对我国基金绩效进行评价的实证研究[J].公司治理评论,2010,2(04):81-92.

[4]仪垂林,黄兴旺,王能民,杨彤.中国证券市场的三因素模型分析[J].南京经济学院学报,2001(05):43-47.

[5]韩立岩,蔡立新,尹力博.中国证券市场的绿色激励:一个四因素模型[J].金融研究,2017(01):145-161.

作者单位:广东外语外贸大学金融学院