基于ARMA-EGARCH-M模型的公募FOF基金投资风格漂移研究

庄越 姚金伟

摘 要:本文利用ARMA-EGARCH-M模型,对我国86只公募FOF基金进行了投资风格漂移的实证检验。结果表明:(1)我国公募FOF基金存在着投资风格漂移现象,其中平衡混合型FOF基金更易漂移;(2)市场上行期相对于市场下行期、市场缓慢变化期相对于市场快速变化期,投资风格更易发生漂移;(3)利好消息对大部分公募FOF基金的刺激程度比利空消息更大,而利空消息更易引起收益率的大幅波动。(4)基金经理能力也是引起投资风格漂移的因素之一。

关键词:公募FOF基金;投资风格漂移;ARMA-EGARCH-M模型

中图分类号:F832.5 文献标识码:A 文章编号:1674-2265(2020)09-0013-08

DOI:10.19647/j.cnki.37-1462/f.2020.09.002

一、引言

投资风格漂移易引发代理人的道德风险问题,不利于个人投资者的利益保护、成熟机构投资者的培育和资本市场的繁荣与开放。近年来,随着我国基金行业快速发展,公募FOF基金这类新投资产品发展迅速,发行数量由2017年的10只快速成长到2019年的105只,净资产规模也从130.3亿元发展为287.66亿元。同时,投资风格漂移带来的风险不容忽视。短期来看,投资风格漂移不仅使基金市场的价格发现功能失效,损害个人投资者的利益,也会加剧证券市场的“羊群效应”,放大证券市场的波动风险;长期来看,投资风格漂移不仅不利于建立投资者与基金管理人之间的信任关系、培育成熟的机构投资者、进一步促进资本市场繁荣,也不利于中国资本市场良好声誉的形成,进而降低对外资的吸引力,不利于我国金融市场的对外开放。

与美国相比,我国公募FOF基金尚处于起步期,成立发行时间仅3年左右。基金市场发展的不成熟加剧了基金管理人和投资者之间的信息不对称问题,使得投资风格更易发生漂移。而我国股票市场牛短熊长、振幅较大的走势特征也使得基金管理人在市场环境变化时,很可能受业绩压力影响而无法坚守投资风格。另外,截至2019年底,我国公募FOF基金经理的平均任职年限仅1.91年,其中累计单位净值前30名的公募FOF基金经理的任职年限为2.11年;而美国至今成立的1200只公募FOF基金中,市值规模排名前30的公募FOF基金经理的平均任职年限为16.86年,远远高于我国基金经理的平均任职年限。我国基金经理任职年限较短也使得基金管理人在投资的经验和策略成熟度上尚有不足,投资风格漂移的风险更易出现。

目前国内关于公募FOF基金投资风格漂移的实证分析尚处少数,本文丰富了这一领域的研究。本文选取公募FOF基金作为研究对象,主要研究以下三个问题:(1)我国公募FOF基金成立发行以来表现如何,是否存在投资风格漂移问题;(2)若存在投资风格漂移,发生投资风格漂移的基金有什么分布特征,形成风格漂移的原因是什么;(3)监管层应如何在促进资本市场繁荣开放的同时通过政策监管措施有效规避投资风格漂移。

二、文献综述

投资风格漂移成为近年来的研究热点。苏木亚等(2018)[1]基于多尺度谱映射的思想,提出了一种基金投资风格显著特征识别方法,对2012年以来我国24支开放式基金进行了投资风格显著特征的识别,发现这24只基金出现比较严重的风格漂移和趋同现象。周率等(2018)[2]选取20支位于牛熊不同时期的典型开放式股票型基金为样本,运用Fama-French三因子模型和詹森指数来识别基金的“投资风格漂移”现象,发现:绝大多数基金无论在熊市或牛市时期均出现了趋同性“投资风格漂移”现象,熊市时期倾向于价值型风格漂移,牛市时期倾向于成长型风格漂移。邹鹏飞等(2018)[3]构建业绩基准调整收益的四因子模型,检验公募基金是否偏离业绩比较基准约定的投资风格,研究发现:基金偏离业绩比较基准,主要表现为偏离其约定的大盘或价值型风格、超额配置小盘或成长型股票,基金偏离业绩比较基准的“违约”行为并不能带来更高的风险调整后回报,产生了新的委托—代理问题。

一般来说,对投资风格漂移的技术识别方法有两种:基于持仓股票因子特征建立的PBSA识别法和基于收益率波动特征的RBSA识别法。在PBSA法上,Sharpe(1992)[4]建立了首个与投资风格相关的分析模型,通过匹配与资产收益率特征相近的风格指数进行风格识别。Daniel等(1997)[5]则根据投资组合中持有股票的规模、账面市值比和动量基准的特征匹配出投资风格,从而建立了基于特征的共同基金投资组合基准DGTW。随后,Berk和Green(2004)[6]、Lan等(2013)[7]则提出了资金流动对基金交易策略影响的理论模型,从理论上将资金流动因素考虑到基金策略风格模型中。然而,由于我国公募FOF基金市场尚不成熟、风格投资不完备和信息披露不及时,使得PBSA法在我国公募FOF基金投资风格识别上并不适用。因此,本文采用基于收益率波动特征的RBSA法。彭耿(2014)[8]曾用此方法对中国市场上的基金投资风格漂移进行识别,他构建了基于收益和风险两个维度的投资风格漂移识别模型,基于收益的部分用EGARCH-M中均值模型表示,基于风险的部分用EGARCH-M中方差模型表示,两者共同监测基金经理的投资行为。这种基于EGARCH-M的均值模型与方差模型的风格识别不仅在数据可获得性上更强,也不会出现PBSA法的多重共线性。

从实证研究角度,GARCH-M族模型被广泛应用于各国各地区的股票、利率、汇率、股指期货等投资风格分析和预测。在模型选取上,闫志刚(2005)[9]、Khan等(2019)[10]、Bonga(2019)[11]均發现在GARCH族模型中,根据AIC准则,EGARCH模型的拟合效果最好。张超(2015)[12]则以上证指数为研究对象,分析了基于广义误差分布、T分布和正态分布的GARCH模型的拟合效果,结果发现,基于广义误差分布的GARCH模型拟合效果最好。另外,廖伟珍等(2010)[13]则以台湾地区股票市场发行的加权股价指数TAIEX为样本对比了GARCH、T-GARCH和EGARCH模型的拟合效果,发现5分钟观测频率模型的预测能力最佳。因此,本文采用ARMA-EGARCH-M模型,用广义误差分布的方法,选取公募FOF基金收益率目前披露的最高频率数据(周数据),对公募FOF基金收益率和其波动序列进行拟合。

对投资风格漂移的原因目前已有一定的分析。Brunnermeier等(2004)[14]、Kumar(2009)[15]、Horst和Salganik(2014)[16]、李学峰等(2010)[17]、钱淑芳等(2015)[18]、顾海峰和吴剑明(2018)[19]均證明了宏观市场环境是导致投资风格漂移的重要原因。Brown等(2001)[20]、O 'Connell和Teo(2009)[21]均证明了历史业绩同样是导致投资风格漂移的原因。郭文伟等(2010)[22]、Getmansky(2012)[23]、唐元蕙(2013)[24]则共同说明了基金管理人的技能以及学历等个人特征也是导致投资风格漂移的原因之一。在信息披露上,Titman等(2011)[25]则发现信息更灵通的对冲基金波动更小,更不易发生投资风格漂移。纵观上述文献,虽然对基金或者股票市场投资风格漂移的研究较多,但鲜有从公募FOF基金视角进行投资风格漂移研究,对公募FOF基金投资风格漂移成因的分析同样属于研究空白。就分析路径来看,同样鲜有从市场环境变化角度(市场快涨期、市场慢涨期、市场快跌期、市场慢跌期)分阶段研究比较投资风格漂移差异。本文填补了这一领域的研究空白。

三、数据描述

(一)样本和区间选取

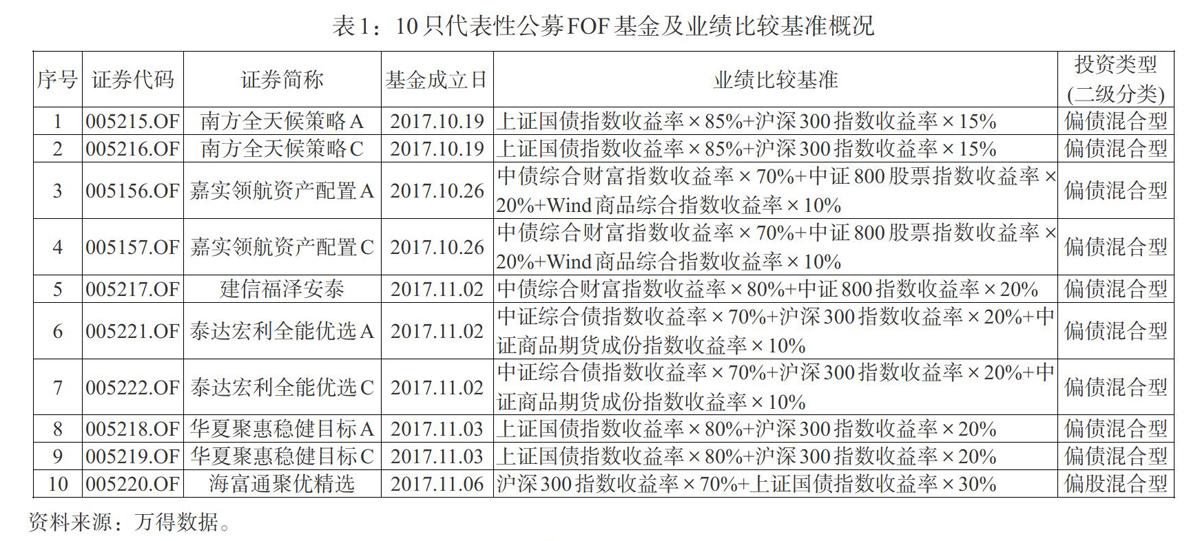

我国第一支公募FOF基金成立于2017年10月19日。由于一般基金有1—3个月的建仓期,建仓期内FOF基金对各类资产的持仓比例可能会有较大幅度的变化,因此本文选取了2017年至2019年第三季度末期间成立的86只公募FOF基金,研究区间覆盖了2017年10月20日至2020年1月23日。由于文章篇幅限制,表1仅报告10只代表性公募FOF基金及其业绩比较基准情况。本文中公募FOF基金和相关基准指数收益率数据均来自万得基金数据库。

另外,由于我国的公募FOF基金均为混合型基金,所以单纯的股市或债市走势不足以反映FOF基金的市场全貌,所以本文构建了风险溢价指标:万得全A指数累计收益率-中债10年期国债总财富指数累计收益率,将从2017年10月19日为基点的风险溢价走势划分为4个子研究区间,以描述公募FOF基金在市场波动各个时期的投资风格漂移情况。根据图1,将整个研究区间划分为两大阶段:市场环境快速变化期(2017.10.19—2019.4.19)和市场环境缓慢变化期(2019.4.19—2020.1.23),其中每个大阶段又可再划分为两个小阶段,分别对应的是市场快速下跌期(2017.10.19—2019.1.3)、市场快速上涨期(2019.1.3—2019.4.19)、市场震荡下行期(2019.4.19—2019.8.9)和市场震荡上行期(2019.8.9—2020.1.23)。

(二)描述性统计

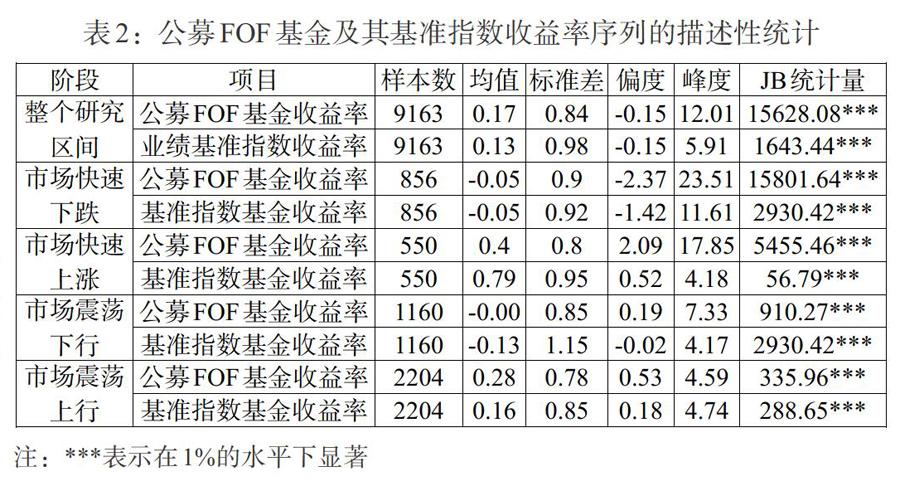

如表2所示,从整个研究区间的均值看,公募FOF基金收益率和业绩基准指数收益率序列的均值都大于0,且公募FOF基金收益率在该时间段内跑赢基准,这说明我国公募FOF基金管理人有一定的资产配置能力;从分阶段的均值来看,公募FOF基金收益率在除市场快速下跌期外,收益均值均大于基准指数收益率。从标准差来看,公募FOF基金在整个研究区间及分阶段的标准差均小于业绩基准,这说明公募FOF基金在各阶段均表现出一定的抗风险能力,风险配置效率较高,收益率的波动更加平稳。而从整个研究区间和分阶段的偏度、峰度和J-B统计量来看,均说明我国公募FOF基金收益率和业绩基准指数收益率均存在着显著的“尖峰厚尾”特征。

(三)数据检验

1. 平稳性检验。本文采用单位根(ADF检验)对样本基金及其比较基准的收益率序列进行平稳性检验,受篇幅所限仅报告检验结果如下:86只样本基金及其基准指数收益率序列均呈平稳或者差分平稳状态。数据平稳性较好。

2. ARCH效应检验。本文对所选取的公募FOF基金收益率与风格基准指数收益率进行ARMA(1,1)回归,并将结果进行ARCH-LM检验。受篇幅所限,在此仅报告结果如下:部分公募FOF基金收益率不具有ARCH效应,部分公募FOF基金收益率具有ARCH效应。因此可对不存在ARCH效应的公募FOF基金收益率序列建立ARMA(1,1)模型,对存在ARCH效应的公募FOF基金收益率序列则建立EGARCH-M模型。基于目前研究样本的数据结构特征,本文进一步优化了模型设定。

四、模型分析与结果讨论

(一)模型设定

本文选取ARMA-EGARCH-M模型对投资风格漂移现象进行识别。主要原因是:(1)根据样本的数据检验结果,存在ARCH效应和不存在ARCH效应的收益率序列均可在此模型进行回归;(2)从前期文献综述可发现,在描述时间序列的非对称效应时,大部分EGARCH模型比TGARCH模型的拟合度更好;(3)引入外生变量风格基准指数收益率有助于判断投资风格是否发生漂移;(4)在均值模型中加入GARCH项,可以使模型估计精度更高。

本文通过比较发现,对于不存在ARCH效应的公募FOF基金,大部分在ARMA(1,1)模型下AIC值最小,因此为了简化结果,假设不存在ARCH效应的模型均服从ARMA(1,1)分布。则不存在ARCH效应的公募FOF基金收益率的模型为:

[Yt=γYt-1+δσt-1+θ1Xt+μt] (1)

其中:[γ]为AR项的系数,[δ]为MA项的系数,[θ1]为风格基准指数收益的系数,刻画的是风格基准指数与公募FOF基金收益率之间的相关关系。[Yt]为以公募FOF基金单位累计净值的周度数据计算出的收益率,[Xt]为以公募FOF基金在招募说明书中披露的风格基准指数点数计算出的收益率。

而对于存在ARCH效应的公募FOF基金,本文比较了每只公募FOF基金的EGARCH-M(1,1)、EGARCH-M(1,2)和EGARCH-M(2,1)的AIC、HC和SQ值,将两项值最小的设为该基金的EGARCH-M(p,q)模型。在测试过程中,发现在整个研究区间内,若在条件均值模型中加入GARCH项的标准差形式,拟合效果更好,因此设定EGARCH-M(p,q)模型为:

[Yt=λσt+γYt-1+δσt-1+θ1Xt+μt] (2)

[lnσ2t=ω0+12αμt-1σ2t-1-2π+12?μt-1σ2t-1+12βlnσ2t-1+ω1ε2t] (3)

其中:公式(2)为EGARCH-M模型中的均值模型,公式(3)EGARCH-M模型的方差模型。均值模型中,[λ]为均值模型中以标准差形式表示的GARCH项的系数。而方差模型中,[ω0]为截距项,[α]为EGARCH模型中对称效应的系数,[?]为EGARCH-M模型中非对称效应的系数,[β]为EGARCH模型中GARCH项的系数,[ε2t]为风格指数收益的条件方差,[ ω1]刻画的是基准指数收益率与公募FOF基金收益率之间的风险相关性。

由于分阶段分析时,公募FOF基金收益率的条件方差易产生负值,因此在分阶段设立ARMA-EGARCH-M模型时,加入均值模型的GARCH项用方差形式拟合:

[Yt=λσ2t+γYt-1+δσt-1+θ1Xt+μt] (4)

[lnσ2t=ω0+12αμt-1σ2t-1-2π+12?μt-1σ2t-1+12βlnσ2t-1+ω1ε2t] (5)

对投资风格是否漂移的判定基于以下标准:若公募FOF基金收益率没有ARCH效应,则直接通过公式(1)ARMA(1,1)模型中[θ1]的正负号来判断是否发生投资风格漂移,若系数为正,则表明未发生漂移;若系数为负,则表示发生漂移。若公募FOF基金收益率存在ARCH效应的,则在整个研究区间内,通过公式(2)和公式(3)EGRCH-M模型中[θ1]和[ω1]的正负号来判断是否发生投资风格漂移。若二者都为正,则未发生投资风格漂移;若其中一项为负,则表示发生投资风格漂移。若在分阶段区间内,则用公式(4)和公式(5)来判断。

(二)模型结果报告

表3报告了整个市场阶段公募FOF基金投资风格漂移情况。受文章篇幅所限,在此仅报告发生投资风格漂移的18只公募FOF基金的回归结果及特征,而投资风格未发生漂移的68只公募FOF基金的回归结果和特征在此不做报告。具体发生投资风格漂移的18只公募FOF基金的回归统计结果见表3。

统计发现,在整个研究区间内,公募FOF基金存在投资风格漂移现象,漂移基金占公募FOF基金总数的比例为20.93%,也就是说平均每5只基金就有1只存在投资风格漂移现象。表4报告了18只存在投资风格漂移的公募FOF基金分布特征,为了加强对比分析,提升研究结论的可靠性,在表5报告了其余68只不存在投资风格漂移的公募FOF基金分布特征。对比表4和表5,这18只存在投资风格漂移的基金在投资标的、费率、收益率、基金经理能力(平均任职年限和学历)这四个方面呈现以下特征:

1. 从投资标的来看,平衡混合型FOF基金更易发生漂移。18只发生投资风格漂移的公募FOF基金中有9只为平衡混合型基金,而其余不发生投资风格漂移的68只公募FOF基金则以偏债混合型基金为多,占不漂移基金的47.06%。

2. 从收益率和费率角度来看,可发现存在投资风格漂移的公募FOF基金收益率为8.37%。从基金收益率绝对值看,整体不如全部FOF基金的收益率均值9.66%;但在费率上,发生投资风格漂移的公募FOF基金费率为0.76%,低于全部FOF基金的费率均值0.81%。这说明,投资风格漂移在整体上给投资者带来了负效用,降低了收益率,损害了投资者利益。而存在投资风格漂移FOF基金费率偏低的现象可能与不漂移基金中偏债型FOF基金较多有关,由于偏债型FOF基金比偏股型和平衡型FOF基金风险更低,因此管理费率更低。不过偏低的费率也易鼓励基金管理人利用旗下公募FOF基金进行关联交易与利益输送,从而损害投资者的利益,因此也要防范此情况下因代理人的道德风险导致的投资风格漂移现象。

3. 从基金经理的能力看,发生投资风格漂移的公募FOF基金经理平均任职年限为1.85年,低于全体FOF基金经理的平均任职年限1.98年。发生投资风格漂移的公募FOF基金经理中博士学历及以上的比例为11.11%,也要低于全体FOF基金中博士学历及以上的比例18.60%,这也说明基金经理的能力和投资风格漂移之间是存在一定的相关性的:公募FOF基金管理人的平均任职年限越高、高學历的人越多,公募FOF基金越不容易发生漂移。

4. 整个市场区间内大部分公募FOF基金均存在着非对称效应,且大部分公募FOF基金的非对称效应系数为正。大部分公募FOF基金受到利好消息刺激的程度比利空消息更大,这意味着,利好消息更易引起投资风格漂移。然而,从非对称效应系数的绝对值来看,负对称效应的绝对值更大,且主要出现在偏股混合型FOF基金和平衡混合型FOF基金中,这说明利空消息更易引起收益率的大幅波动,且此时间段内偏股型FOF基金和平衡型FOF基金更易出现收益亏损现象。

紧接着,再分阶段对发生投资风格漂移的公募FOF基金进行特征统计。由于分阶段中,对投资经理的任职年限和学历的分析意义不大,因此分阶段中主要从发生投资风格漂移基金的投资标的类型、收益率及费率角度进行分析。受篇幅限制,各阶段检验结果在此不做详细报告。

如表6和表7所示,按照不同市场阶段投资风格漂移发生的比例排序:市场震荡上行期(15.12%)>市场快速上涨期(7.50%)>市场震荡下行期(4.00%)>市场快速下跌期(3.57%)。整体而言,在市场上涨期,公募FOF基金投资风格更易发生漂移。这同整个市场研究区间内对非对称效应系数研究的结论一致,即利好消息更易引起投资风格发生漂移。发生这种现象的原因可能和市场上投资风险偏好的变化有关:当市场上涨时,基金经理可以通过变更投资风格的方式为投资者获得更高的收益率,从而提升自己所获得的管理费,因此无论是投资者还是基金管理人,均有足够的市场激励进行投资风格漂移。在市场快速上涨期和市场震荡上行期,之所以偏债混合型FOF基金发生漂移的比例要远大于偏股型FOF基金和平衡型FOF基金也是出于同样的原因。而在市场下行期,基金管理人可将自己所管理的FOF基金的低收益率归咎于市场大环境,因此没有动力变更投资风格,所以下行期投资风格漂移的比例明显要低于上涨期投资风格漂移的比例。

对比表6和表7,当市场环境快速变化时,公募FOF基金投资风格更不容易发生漂移。无论是市场震荡上涨期还是市场震荡下行期,其投资风格漂移的程度均分别大于市场快涨期和市场快跌期。这是因为,当市场环境快速变化时,基金管理人来不及变更旗下持仓基金的份额,因此表现出快速上涨期和快速下跌期的投资风格漂移程度没有市场震荡上行期和市场震荡下行期的投资风格漂移程度高。而在市场震荡上行期和市场震荡下行期时,基金经理有充分的时间消化市场利好与利空消息,从而做出仓位调整,在市场环境缓慢变化时,公募FOF投资风格漂移的概率较大。

五、研究结论与政策建议

(一)研究结论

本文选用ARMA-EGARCH-M模型,对我国自2017年成立发行以来的86只公募FOF基金进行了投资风格漂移的实证检验,深化了对资本市场道德风险的研究。基于扎实的实证分析,能够得出以下基本研究结论。

从本研究整个市场研究区间来看,我国公募FOF基金存在着投资风格漂移现象,86只公募FOF基金中有18只FOF基金表现出显著的投资风格漂移,占比21%,投资风格漂移会降低公募FOF基金的收益率,给投资者带来负效用。具体而言,从投资标的来看,平衡混合型FOF基金更易发生漂移。从费率来看,发生投资风格漂移的公募FOF基金的费率整体上较低。这可能是与该基金结构组成中以费率更低的偏债型基金为主有关,不过偏低的费率也易诱导基金管理人利用旗下公募FOF基金进行关联交易与利益输送,因此需要防范此情况下代理人道德风险的出现。从非对称效应的系数来看,大多数公募FOF基金中非对称效应的系数为正,说明大部分公募FOF基金受到利好消息刺激的程度比利空消息更大,但负对称效应系数的绝对值更大,说明利空消息更易引起收益率的大幅波动。此外,从基金经理的能力来看,基金经理的能力越高(平均任职年限和学历越高),公募FOF基金的投资风格越不容易发生漂移。

从市场各阶段分布看,市场环境变化对投资风格漂移程度的影响是深刻的,其中市场震荡上行期对投资风格漂移的影响表现最为显著。考虑到基金管理人对市场信息反应的滞后性,相比起市场环境快速变化期,市场环境缓慢变化期更容易激励公募FOF基金发生投资风格漂移。因此,监管层尤其要注意在市场震荡上行期加强对投资风格漂移的有效监管。

(二)政策建议

基于上述研究结论,本文提出以下政策建议:对监管层而言,要根据投资风格漂移程度建立市场预警指数。由于投资风格漂移程度在市场震荡上涨期>市场快速上涨期>市场震荡下行期>市场快速下行期,因此监管层可以根据投资风格漂移程度的大小对市场风险进行预警,及时发布有效反映投资风格漂移的市场预警指数。要加强市场上行期对公募FOF基金投资风格漂移的监管,尤其是对震荡上行期投资风格漂移的监管,建立多层次、分阶段的投资风格监测体系。对公募FOF基金管理公司而言,注重对基金管理人的筛选,建立长效考核机制。由于基金经理的能力(任职年限、学历)与投资风格漂移存在一定的相关性,因此基金管理人的选拔和任用应考虑其任职年限和学历水平。与此同时,建立公募FOF基金的长效考核机制,减少基金经理因短期业绩压力而不得不变更投资风格或被更换的可能,注重基金管理人的长期发展,提高其任职年限。对基金管理人而言,加强契约意识和从业道德,克服机会主义。基金经理要严格按照契约规定操作,减少投资风格漂移现象的出现,在市场上树立良好的口碑和声誉,靠扎实稳健的投资业绩积累人气和声望。

参考文献:

[1]苏木亚,杨晓光,郭崇慧. 基于多尺度谱映射的基金投资风格显著特征识别方法 [J].管理评论,2018,(3).

[2]周率,程勇,周孝华. 我国开放式股票型基金的“投资风格漂移”现象研究 [J].管理世界,2018,(6).

[3]邹鹏飞,李涛,肖俊,谢凤鸣. 公募基金严格遵守合同约定的投资风格吗?——基于业绩比较基准的视角 [J]. 金融与经济,2018,(7).

[4]Sharpe W F. 1992. Asset Allocation:Management Style and Performance Measurement [J].Journal of Portfolio Management,18(2).

[5]Daniel K,Grinblatt M,Titman S,et al. 1997. Measuring Mutual Fund Performance with Characteristic-based Benchmarks [J].The Journal of Finance,52(3).

[6]Berk J B, Green R C. 2004. Mutual Fund Flows and Performance in Rational Markets [J].Journal of Political Economy,112(6).

[7]Lan Y,Wang N,Yang J. 2013. The Economics of Hedge Funds [J].Journal of Financial Economics,110(2).

[8]彭耿.基金投資风格漂移识别——基于收益和风险双维度 [J].财经理论与实践,2014,35(3).

[9]闫志刚.上海证券市场GARCH效应检验和模型选择 [J].统计与信息论坛,2005,(1).

[10]Khan,MS,Khan,KI,Mahmood,S.,&Sheeraz,M. 2019. Symmetric and Asymmetric Volatility Clustering via GARCH Family Models:An Evidence from Religion Dominant Countries. [J].Paradigms,13(1).

[11]Bonga W G. 2019. Stock Market Volatility Analysis Using GARCH Family Models:Evidence from Zimbabwe Stock Exchange [C].MPRA Paper.

[12]张超.基于不同分布假设GARCH族模型对上证指数波动性分析的比较研究 [J].科技和产业,2015,15(1).

[13]廖伟珍,雷立芬. 不同样本频率之股市波动性估计——GARCH,TGARCH与EGARCH之比较 [J].台湾银行季刊,2010,61(4).

[14]Brunnermeier M K,Nagel S,Brealey R,et al. 2004. Hedge Funds and the Technology Bubble [C].Journal of Finance,59(5).

[15]Kumar A. 2009. Dynamic Style Preferences of Individual Investors And Stock Returns [J].Journal of Financial and Quantitative Analysis,44(3).

[16]Ter Horst J,Salganik G. 2014. Style Chasing by Hedge Fund Investors [J].Journal of Banking&Finance,39.

[17]李学峰,徐华, 李荣霞.基金投资风格一致性及其对基金绩效的影响 [J].财贸研究,2010,21(2).

[18]钱淑芳,许林,吴栩.宏观经济环境对股票型基金投资风格漂移的影响研究 [J].投资研究,2015,34(9).

[19]顾海峰,吴剑明.基金投资风格漂移加剧了我国股市波动风险吗?——来自2006年至2016年期间沪深股市的证据 [J].金融监管研究,2018,(1).

[20]Brown S J,Goetzmann W N,Park J. 2001. Careers and Survival:Competition and Risk in The Hedge Fund and CTA Industry [J].The Journal of Finance,56(5).

[21]OConnell P G J,Teo M. 2009. Institutional Investors,Past Performance, and Dynamic Loss Aversion [J].Journal of Financial and Quantitative Analysis,44(1).

[22]郭文偉,宋光辉, 许林.基金经理的个人特征对基金风格漂移的影响研究 [J].软科学,2010,24(2).

[23]Getmansky M. 2012. The Life Cycle of Hedge Funds:Fund Flows,Size,Competition,and Performance [J]. The Quarterly Journal of Finance,2(1).

[24]唐元蕙.风格飘移与基金业绩——基于选股能力与择时能力的视角 [J].中国经贸导刊,2013,(35).

[25]Titman S,Tiu C. 2011. Do The Best Hedge Funds Hedge? [J].The Review of Financial Studies,24(1).

Research on the Investment Style Drift of Public FOF Fund Based on Arma-Egarch-M Model

Zhuang Yue1/Yao Jinwei2

(1.School of Economics,Huazhong University of Science and Technology,Wuhan 410074,Hubei,China;

2.School of International Economics,Beijing 100091,China)

Abstract:In this paper,the ARMA-EGARCH-M model is used to empirically test the investment style drift of 86 publicly offered fund of funds in China. The results show that:(1)China's publicly offered fund of funds has the phenomenon of drifting investment style,among which the balanced mixed FOF fund is more likely to drift;(2)compared with the downtrend period and the slow change period in the market,the investment style is more likely to drift;(3)positive news can stimulate most public offering fund of funds to a greater extent than the empty ones,while bad news is more likely to cause large fluctuations in rate of return;(4)the ability of fund managers is also one of the influencing factors that cause the drift of investment style.

Key Words:public placement FOF,investment style drift,ARMA-EGARCH-M model

(责任编辑 耿 欣;校对 LY,GX)

收稿日期:2020-04-16 修回日期:2020-05-12

基金项目:中央高校基本科研业务费(青年教师科研培育)“政治商业周期及其中国化:溯源、理论发展与经验检验”(3262019T69)。

作者简介:庄越,女,广东广州人,华中科技大学经济学院,研究方向为证券投资;姚金伟,男,山东临沂人,清华大学公共管理学院博士,国际关系学院国际经济系讲师,研究方向为中国经济与金融。