国际信用评级机构主权评级上限规则研究

詹 健

(中国人民大学 财政金融学院,北京100872)

一、论题缘起

伴随经济全球化进程的深入,全球债券市场规模不断扩大。根据世界银行相关统计数据,新兴市场国家发行外债规模已从1997年的8 000亿美元快速增长至2017年的15万亿美元。在新兴市场扩张境外债券融资渠道的同时,投资人、监管机构对信用评级的依赖程度日益增强,标普、穆迪、惠誉三大国际信用评级机构对债券定价的影响力显著提升。在此背景下,国际信用评级机构评级决策的合理性、公正性,对新兴市场的海外融资成本产生巨大影响。以标普10年期企业债券为例,一个子级的差异将大约影响100个基点左右的债券收益率,如果新兴市场主权和企业信用评级整体被低估一个子级,按照2017年末新兴市场的发债规模测算,每年付息成本将大约增加1 500亿美元左右。

另一方面,新兴经济体内部债券市场也同样发展迅猛,作为最重要的新兴经济体国家,我国债券市场规模在2018年末已达到86万亿元人民币。我国正在逐步放开境内信用评级市场,2019年中国人民银行批准标普公司在中国债券市场执业①中国人民银行:《美国标普全球公司获准进入中国信用评级市场》,(2019年1月28日发布)http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/3753780/index.html,2020年3月20日访问。,标志着中国国内评级市场正式向境外评级机构开放。近期,在与美国的贸易谈判中,也有一系列进一步开放评级市场的意向性协定。因此在当前背景下,国内学术界应更加关注国际信用评级行业的动态,加强对其运作模式、评级方法和制度层面的研究。

在国际评级机构的影响力不断增强的同时,市场及学术界对国际评级机构的质疑声也在增加,特别是在2008年全球金融危机期间,三大国际信用评级机构给予以住房抵押贷款为基础资产的结构化产品虚高的评级,对次贷危机起到了推波助澜的作用②Ashcraft A.,Goldsmith-Pinkham P.,Hull P.,Vickery J.,“Credit Ratings and Security Prices in the Subprime MBS Market”,Amer ican Economic Review,Vol.101,No.3,2011,pp.115-119.。学术界对于评级机构的质疑主要集中在评级机构的主观性、评级方法的合理性以及评级付费机制等方面①夏凡,姚志勇:《评级高估与低估:论国际信用评级机构“顺周期”行为》,《金融研究》2013年第2期,第184-193页。②Bolton P.,Freixas X.,Shapiro J.,“The Credit Ratings Game”,Journal of Finance,Vol.67,No.1,2012,pp.85-111.③Fracassi C.,Petry S.,Tate G.,“Does Rating Analyst Subjectivity Affect Corporate Debt Pricing?”,Journal of Financial Economics,Vol.120,No.3,2016,pp.514-538.。本研究从评级机构的主权评级上限规则入手,研究该政策的背景及演变,并讨论其对企业评级的影响。核心结论主要有以下三方面:第一,本文通过1997年至2017年标普公司的评级数据,发现尽管国际评级机构在1997年以后名义上放开了主权评级上限规则,但只有极少数企业能够突破该限制,主权评级仍然对企业评级有很强的抑制效应;第二,评级机构对主权评级上限规则的设定是以偏概全的,在没有充分考虑主权风险“溢出效应”影响的有效性和外汇管制化解渠道的替代性等前提下,对该规则进行了普遍性适用;第三,主权评级上限规则对企业评级的影响是非对称的,该政策对于发达经济体的影响较小,主要影响的是新兴经济体国家中的优质企业。

二、信用评级相关理论及主权评级上限规则背景

(一)信用评级及主权评级上限规则理论基础

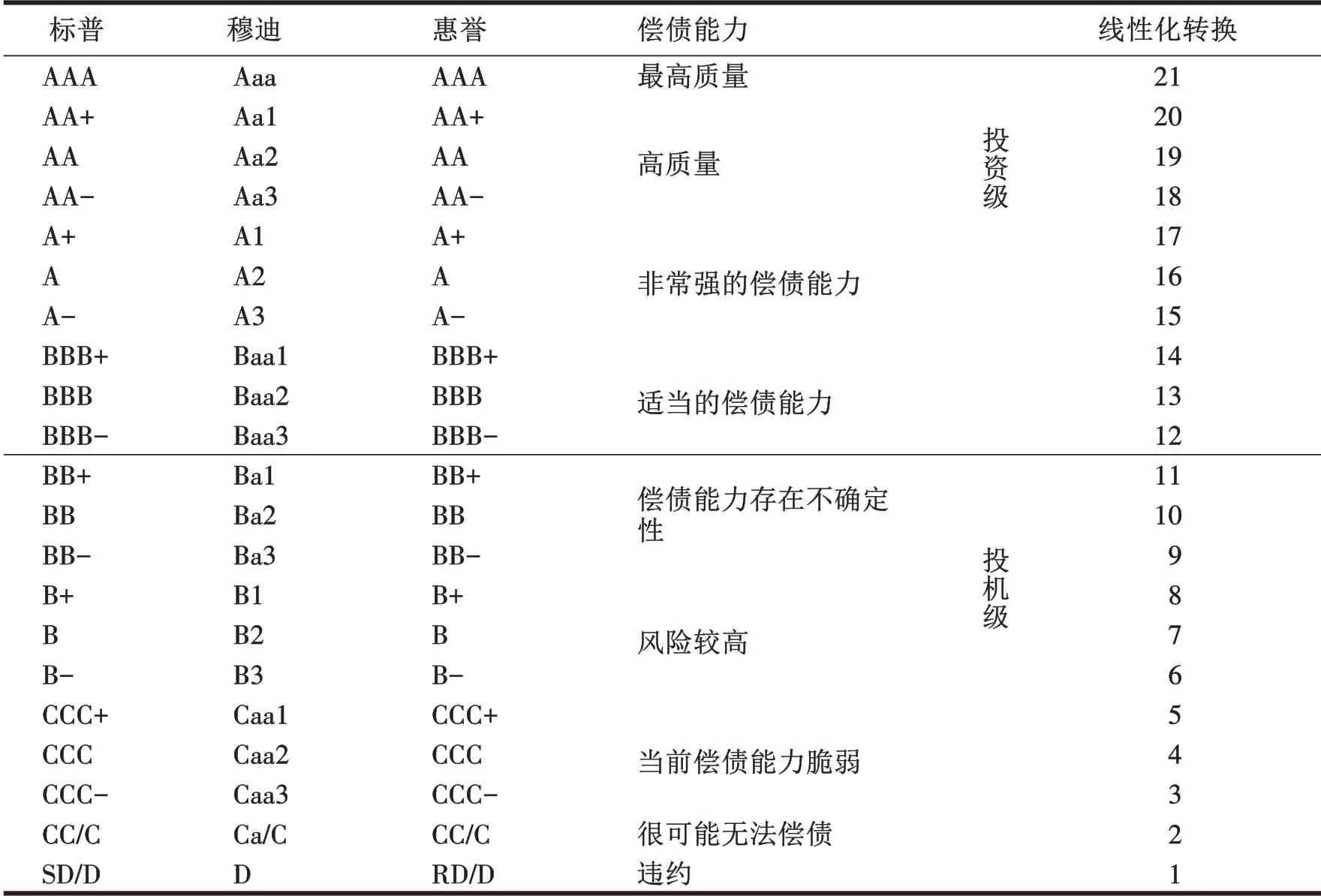

1.信用评级行业背景及基本理论 全球信用评级行业经过近百年的发展,目前已经形成由标普、穆迪和惠誉三大评级机构构成的寡头垄断格局,主权国家、企业如拟在国际市场发行债券,通常需要聘请三大国际评级机构之一对其进行评级。三大国际评级机构评级符号及对应的偿债能力如表1所示。由于全球资本市场结构日趋复杂,信息不对称性日益增强,市场对信用评级的依赖程度不断增高,比如多国监管机构只允许保险资金投资于信用等级为“投资级”的债券,巴塞尔新资本协议更是引入债券的信用评级结果,将其作为计算商业银行风险加权资产的依据,这些举措无疑都进一步提升了信用评级对资产定价的影响。

表1 三大国际评级机构评级符号及对应的偿债能力

信用评级的决策过程是一个系统性工程,包括以客观指标建立模型,辅之以分析师的主观判断,并通过评级委员会讨论等一系列方法和流程。主权评级与企业评级理论上是两个相对独立的评价体系,主权评级的主要考量因素包括主权国家或地区的经济增长、财政实力、汇率稳定性以及货币政策的有效性等。企业评级主要考量因素包括企业的资产实力、盈利能力、负债情况、经营战略以及管理层的经营能力等。

2.主权评级上限政策起源、理论基础及变迁 伴随信用评级的全球化扩张,三大国际评级机构授予主权评级的数量逐年增多,且评级结果产生分化,三家机构在20世纪80年代分别引入了主权评级上限规则,即授予企业评级的水平不能超过其所在国家或地区的主权评级水平,该政策将主权评级与企业评级建立起了直接联系。根据评级机构相关评级政策以及学术界的理论研究,主权评级上限规则的设定主要有以下三方面理论基础:首先,主权风险状况代表企业所处的宏观经济环境,当主权风险上升时,比如经济出现下行,会对企业的经营产生直接的负面影响,可能带来的货币贬值也将削弱企业偿还外债的能力;其次,在政府的偿债能力出现危机时,可能会采用一系列货币、财政政策来缓解自身的债务压力,甚至会通过监管措施和行政手段将自身的债务压力转嫁至实体经济中的企业,从而对企业的债务清偿能力产生影响;第三,当政府出现偿债能力不足时,政府极有可能通过极端手段隔离风险,比如关闭外汇转换通道,这将使得企业无法获得外汇以偿还外币债务。

1997年,标普公司考虑到部分主权国家已经实现货币美元化,率先在阿根廷等四个国家放开了主权评级上限政策,随后穆迪、惠誉也参考标普,声称其已经不再对主权评级上限进行限制。然而,根据各评级机构实际实施的评级政策,企业突破主权评级上限的条件设置十分苛刻,因此仅有极少数企业能够突破上限,在大部分新兴经济体国家,该政策仍然普遍适用。以我国为例,目前我国已有逾500家企业获得了三大国际评级机构评级,没有一家企业的评级水平超过我国主权评级水平。

(二)主权评级上限规则研究现状

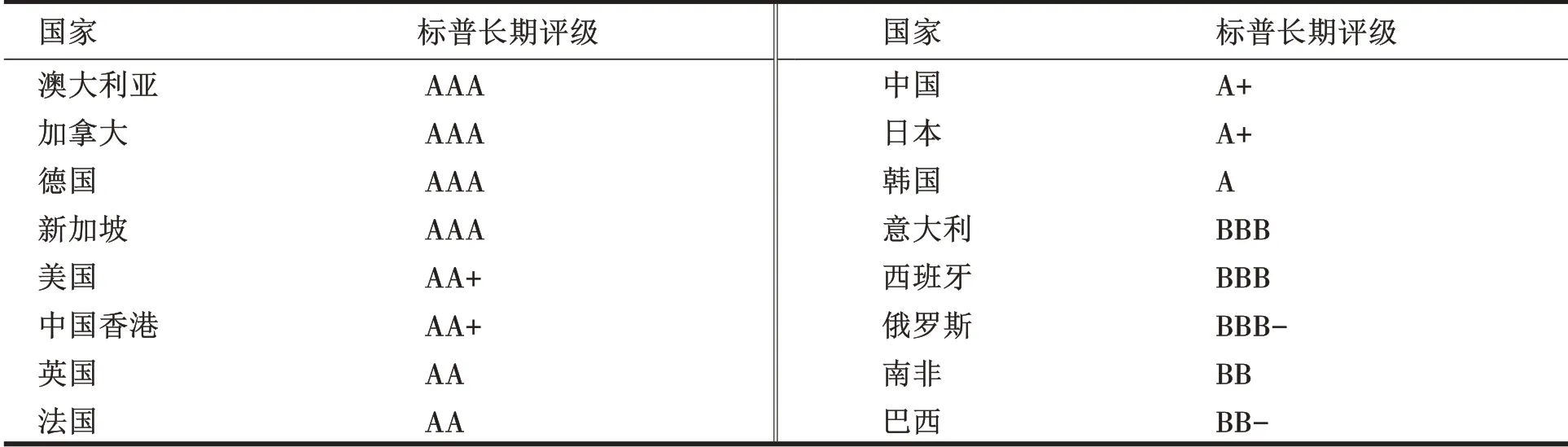

由于发达国家的主权评级水平相对较高,因此主权评级上限规则的约束效应长期集中在新兴市场国家,从而导致相关学者早期对该研究问题的忽略。随着欧债危机的爆发,三大国际评级机构于2010年前后相继对希腊、冰岛、意大利、西班牙、葡萄牙等发达国家的信用等级进行了下调,使得欧美国家主权评级水平产生了分化①李明明,秦凤鸣:《主权信用评级、债务危机与经济增长——来自欧元区国家的经验证据》,《金融研究》2016年第10期,第16-31页。。在主权上限规则的影响下,发达国家企业出现了基本面类似,但评级水平差异扩大的现象,并由此引发了相关学者对主权上限规则的关注。2019年末世界主要经济体标普评级结果如表2所示。

表2 2019年末世界主要经济体标普评级结果

在早期的研究中,相关学者已经发现主权评级会对企业评级产生压制效应,Borenztein等人在控制企业基本面和宏观经济变量的基础上,发现主权评级对企业评级的影响系数仍然显著为正②Borensztein E.,Cowan K.,Valenzuela P.,“Sovereign Ceilings‘lite’?The Impact of Sovereign Ratings on Corporate Ratings”,Journal of Banking&Finance,Vol.37,No.11,2013,pp.4014-4024.。Williams等人首次将主权风险的“溢出效应”纳入到评级关联性的研究框架中,探讨了主权评级上限规则对新兴市场银行业评级的影响,发现在经济自由度越高的国家,主权评级变动对银行评级的影响越小③Williams G.,Alsakka R.,Gwilym A.,“The Impact of Sovereign Rating Actions on Bank Ratings in Emerging Markets”,Journal of Banking&Finance,Vol.37,No.2,2013,pp.563-577.。Almeida等人则将主权评级调整视为外生事件,采用倾向匹配和差中差法研究了主权评级调整对于控制组(评级低于主权的企业)和实验组(评级相当于或高于主权的企业)之间的差异化影响,该研究发现评级相当于或高于主权的企业更容易受到主权评级调整的影响,这不仅显著提升了此类优质企业的融资成本,其融资结构也随之发生了显著的变化①Almeida H.,Cunha I.,Ferreira M.,Restrepo F.,“The Real Effects of Credit Ratings:The Sovereign Ceiling Channel”,Journal of Finance,Vol.72,No.1,2017,pp.249-290.。

总体而言,上述研究均存在一定的局限性,Borensztein等人并未考虑“溢出效应”的作用机制,忽略了上限规则影响效应的本质特征,另外该研究以1997—2005年的数据开展实证,时间跨度较短,并相对已经过时。Williams等人虽然对主权风险的“溢出效应”进行了初步分析,但由于其所锚定的银行业与系统性风险有高度的相关性,使得该研究结论并不具备普遍性,也无法对现有评级制度的合理性进行论证。Almeida等人仅将主权评级上限规则作为一个通道去研究主权评级对企业评级的影响,未从主权评级上限规则合理性的角度讨论。

(三)主权评级上限规则的影响因素分析

关于在对企业评级时是否以及应在何种程度上引入主权评级上限规则,本文认为应从以下三方面进行分析:首先,主权风险是企业风险的重要组成部分,在衡量企业的风险及违约概率时,应充分考虑其所处环境即主权风险因素,这是合理且普遍的风险评估程序,但该过程应避免过度评估主权风险影响。另一方面,主权风险与企业风险高低是否具备可比性,主权风险是否一定低于企业风险,这在学术研究中仍然存在较大争议,Ismailescu等人就发现企业信用违约互换(CDS)价格比其所在主权国家信用违约互换价格更低的情况普遍存在②Ismailescu I.,Kazemi H,“The reaction of emerging market credit default swap spreads to sovereign credit rating changes”,Journal of Banking&Finance,Vol.34,No.12,2010,pp.2861-2873.。因此,如果评级机构在评估企业评级的过程中已经考虑了主权风险的影响,则再通过主权评级上限规则对企业评级进行限制,存在重复考虑主权风险因素的情况,并且主权评级上限规则的设立不应简单建立在主权风险低于企业风险的假设基础上。

第二,“溢出效应”是主权风险对企业风险产生间接影响的主要机制。当政府出现偿债危机时,可能会采取一系列的举措以缓解自身的风险压力,由此对企业的偿债能力产生负向影响。按照相关学者的研究,政府采用的措施包括以下几个方面:通过增加税收、提高利率、增发货币等财政和货币政策,增加政府收入③Graham J.,Leary M.,Roberts M.,“A century of capital structure:The leveraging of corporate America”,Journal of Financial Economics,Vol.118,No.3,2015,pp.658-683.;增加国内政府债券的发行量,并通过正式、非正式的渠道说服或迫使本国的金融机构来购买政府债券,从而对企业的融资产生“挤出效应”。一方面,实证研究发现企业的杠杆率与政府的借贷水平之间存在显著的负相关关系。另一方面,由于部分企业所发行的债券与政府债券之间的替代性更强,因此政府债券供应的增加会对企业的间接融资产生更大的影响。政府在自身出现危机时会通过加强监管来防止系统性风险的蔓延,加强监管的措施包括限制金融创新产品的发行,对企业的投资加强合规性审查等。这些监管措施也将在一定程度上抑制企业的投资,从而对企业经营产生负向影响。在产权制度不完善的国家,政府可能会侵占或没收企业资产,尽管此种情况发生的概率较低。因此,“溢出效应”的有效性,应在主权评级上限的设置中予以充分考虑,评级机构应根据不同国家的运行效率、治理状况,判断主权评级上限规则的适用与否及适用程度。

第三,根据评级机构的理论假设,外汇管制效应是评级机构实施主权评级上限规则的重要依据,即当在主权风险上升时,政府为防止外资流失和控制风险蔓延有可能强行对外汇进行管制。在外汇支付通道关闭的情况下,企业的海外融资将直接面临违约风险。然而,外汇管制并非是实行主权上限规则的充分条件。首先,政府采取外汇管制的概率主要会受到经济、政治结构,经济发展水平和金融系统开放性、稳定性的影响。即使在主权违约的前提下,政府并不一定会采取极端的外汇管制政策。其次,由于其对国内经济的影响较大,主权国家可能会从长期战略角度出发允许这些企业购买外汇以支付其境外债务。此外,在经济全球化的背景下,一些企业已经实现了全球化经营,海外外汇收入、海外资产在其财务报表中已占有一定比例。最后,由于企业发行境外债券的规模一般是根据其海外项目所需的融资程度而制定的,因此即便政府实施外汇管制,其海外项目的收益仍可用于偿还外币债务。

此外,1997年至今已有二十多年时间,在过去的二十多年间全球经历的区域性、全球性危机包括亚洲金融危机、互联网泡沫、次贷危机和欧债危机等,在这些危机中,外部监管机构对评级公司的监管不断加强,其中最有影响力的包括美国多德弗兰克法案等,该法案对评级机构提高评级方法透明度、提升评级质量等方面制定了一系列详细规定,评级机构在该法案颁布后均采取了更加谨慎的评级行为①Dimitrov V.,Palia D.,Tang L.,“Impact of the Dodd-Frank act on credit ratings”,Journal of Financial Economics,Vol.115,No.3,2015,pp.505-520.,尽管监管并没有直接干预主权评级上限规则这一政策,但评级机构在根据监管调整的评级策略、方法和透明度等方面应对该政策做出更加合理的设定。

三、数据及研究设计

(一)数据来源

本研究采用年度数据,从标普Capital IQ数据库获取了标普公司1997年1月1日至2017年12月31日全样本评级数据,涵盖136个国家的23 651家企业,由于仅考虑主权评级上限规则的影响,首先剔除了美国、加拿大、丹麦、德国、列支敦士登、挪威、荷兰、卢森堡、瑞士、瑞典和新加坡等11个主权评级一直保持在最高评级或接近最高评级的国家。由于金融行业与主权风险的关联性过高,参考Borensztein等人和Almeida等人的研究,剔除了金融企业样本。由于非上市企业的财务数据不易获得,本文予以剔除。再剔除按上述标准筛选后,仅有一个样本的25个国家,最终保留45个国家的1 185个样本,其中27个新兴经济体和18个发达经济体。

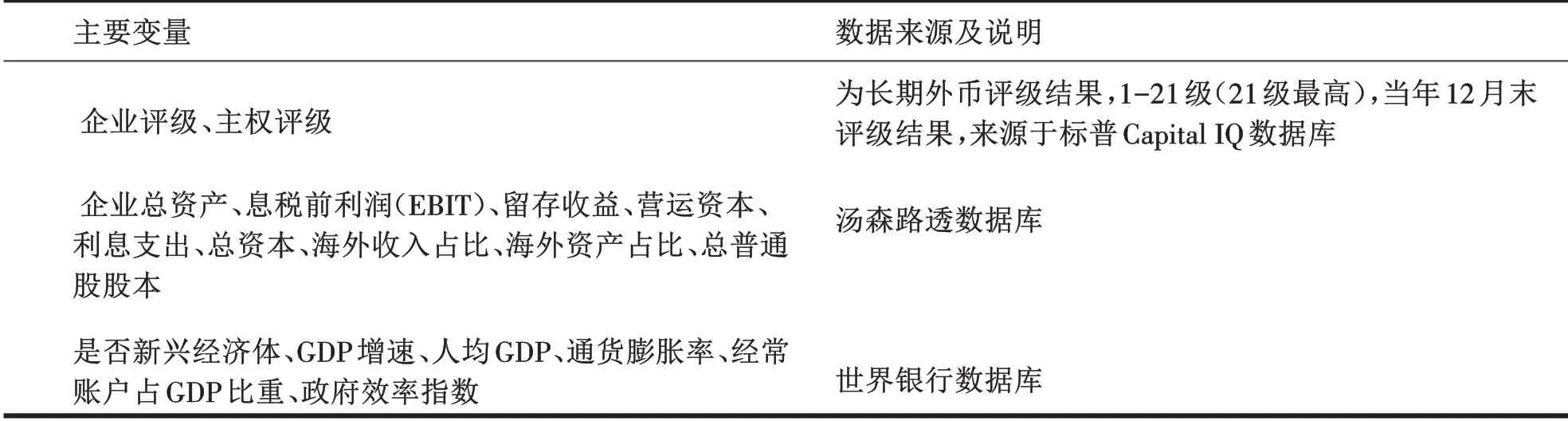

通过汤森路透数据库获取了上述企业样本的基本面数据,再通过世界银行数据库获取主权国家宏观经济层面数据。根据文献,影响企业评级的主要变量包括企业总资产、息税前利润(EBIT)、留存收益、营运资本、利息支出、总资本;影响主权评级的宏观经济变量,包括GDP增速、人均GDP、通货膨胀率、经常账户占GDP比重等变量。主要变量及来源见表3。

表3 主要变量及来源

(二)模型设计与研究假设

本研究通过控制影响企业评级的因素,将企业评级作为被解释变量,测量主权评级对企业评级的影响来进行回归实证分析。我们假设在时期t,国家c的企业信用评级由下式表达:

Rtgict=α+A c+B t+λX it+γZ ct+δSov_Rtgct+μict,

其中,Rtgict是指国家c的企业i在时间t的信用评级。A c、B t分别代表国家和年份。X it是企业层面变量,Z ct是主权层面的宏观经济变量,Sov_Rtgc t是主权信用评级水平。

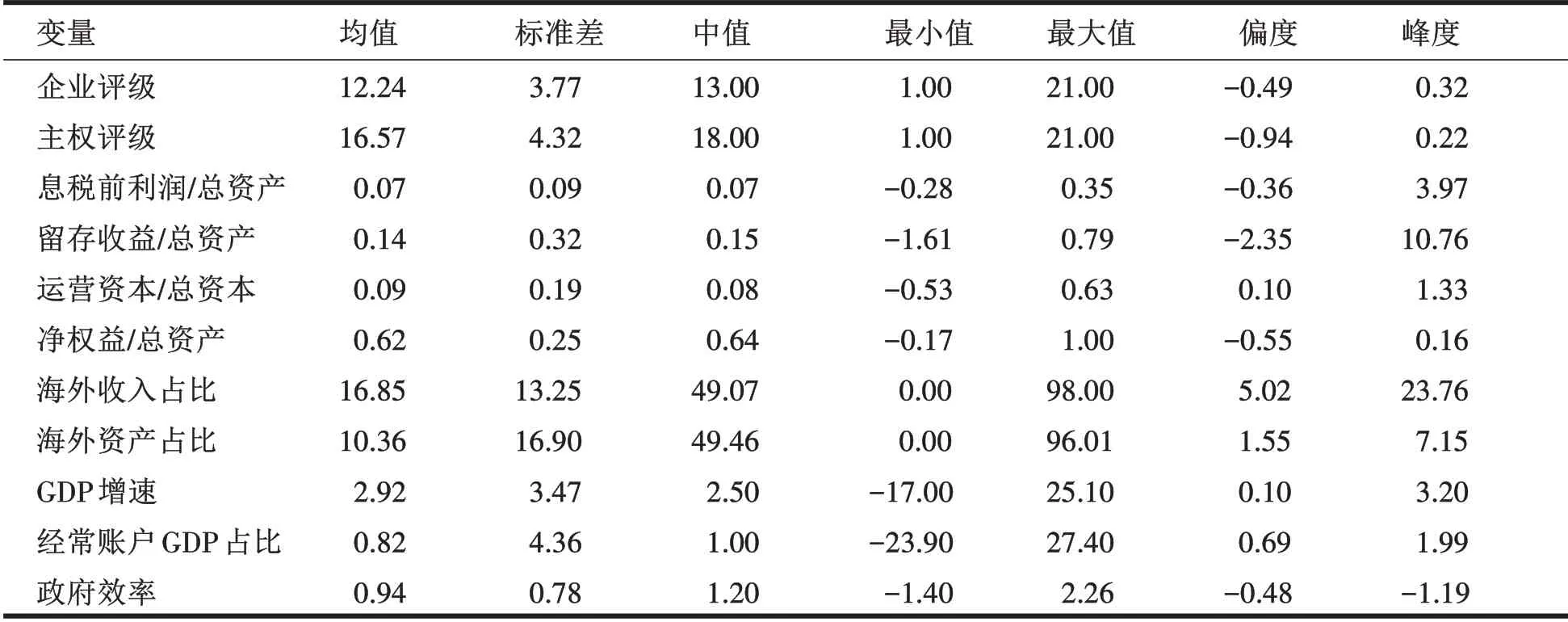

如前所述,标普于1997年放弃了主权评级上限规则,本文对影响企业的基本面数据变量进行了控制,包括企业盈利能力和反映企业资产状况的息税前利润/总资产、息税前利润/利息支出、留存收益/总资产、运营资本/总资本、净权益/总资产等。另一方面,考虑主权风险对企业经营风险的影响,本文在控制变量中涵盖了代表宏观经济指标的变量,包括GDP增速、经常账户GDP占比等。具体的主要变量描述性统计数据见表4。

表4 主要变量描述性统计

如理论部分所述,主权风险在宏观环境、外汇通道以及溢出效应等层面影响企业评级,因此在控制上述主权风险对企业风险的合理影响因素后,主权评级对企业评级的解释系数可以作为对主权评级上限规则影响程度的测量。主权风险向企业风险传递主要通过“溢出效应”,根据文献对信用违约互换价格的研究,主权的运行效率可以作为影响“溢出效应”传递有效性的代理。主权评级上限规则另一重要的设定假设是评级机构认为主权违约后,国家极有可能关闭外汇转换通道,导致企业无法换汇以偿还外币负债。本文采集了样本企业的海外资产和海外收入占比,海外收入占比可以很大程度上替代外汇通道关闭后企业的外汇来源,海外资产占比则减小了企业对其母国外汇转换通道的依赖。综上所述,研究假设如下:

假设1:1997年以后,由于标普公司已经放弃主权评级上限规则,在控制影响企业评级的主要外部因素后,主权评级不再对企业评级的影响起决定性作用;

假设2:评级机构已考虑主权差异性,使得在纳入影响主权风险“溢出效应”的变量后,主权评级对企业评级的影响显著下降;

假设3:评级机构在设定主权评级上限规则时已考虑企业外汇来源因素,使得在控制海外收入占比、海外资产占比两个变量后,主权评级对企业评级的影响下降;

假设4:主权评级对企业评级的影响在新兴经济体和发达经济体之间无显著差异。

四、实证结果分析

(一)回归结果

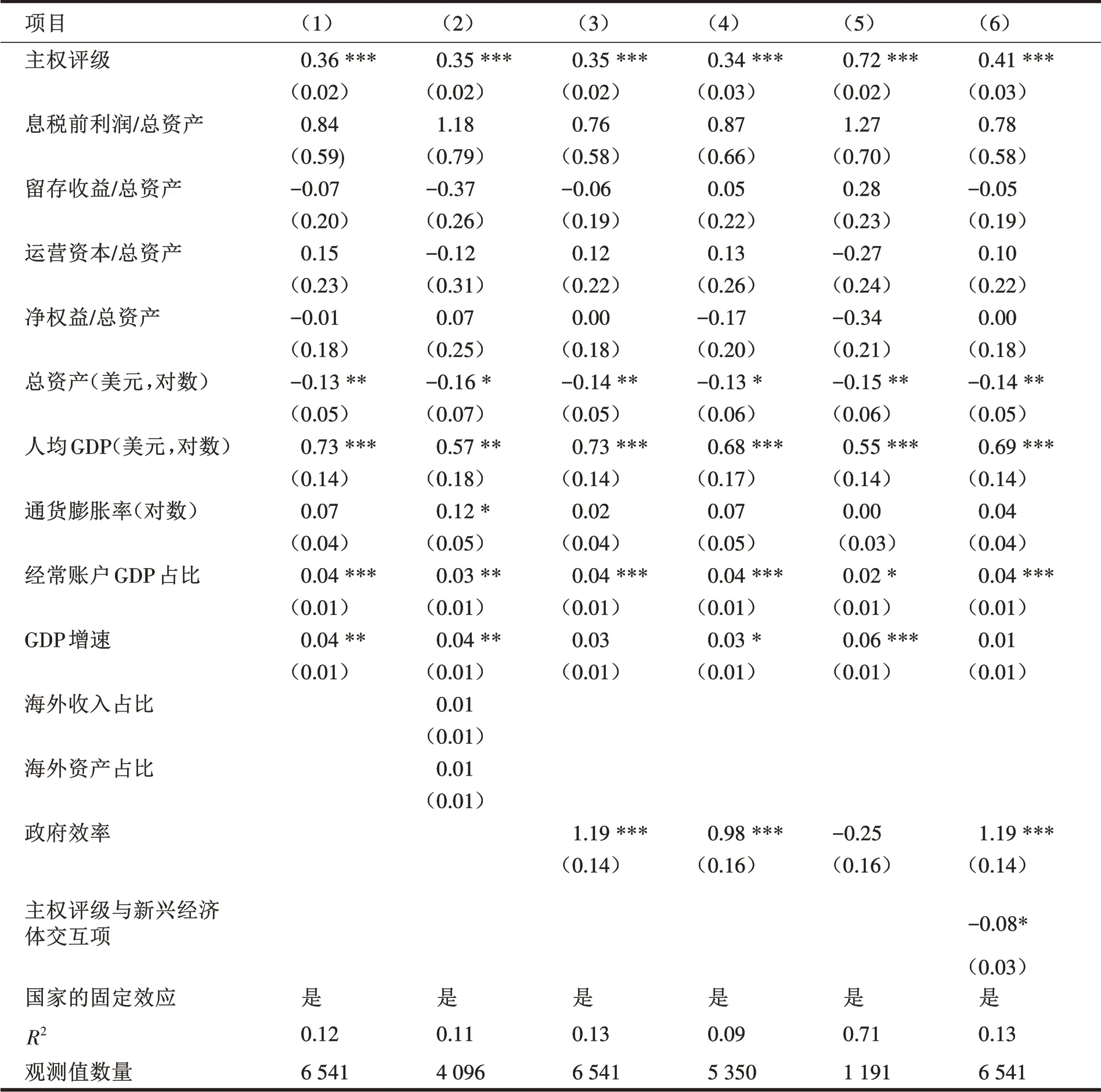

通过表5回归结果第1列可观察到,在控制直接影响企业和主权评级的相关基本面变量后,主权评级和企业评级之间存在显著的正相关性,在全部影响企业评级的因素中,主权评级每上升一级,企业评级上升约0.36级。上述证据表明,标普公司在1997年以后仍然坚持着主权评级上限规则。在第2列,将海外收入、海外资产占比纳入到回归中,由于企业自身的外汇收入可以缓解主权违约导致的外汇通道关闭影响,本文假设评级机构已将相关因素纳入到主权上限政策的考量中。但是,结果发现主权评级对企业评级的影响程度尽管微降,但并未产生实质性变化,这证明评级机构在评级决策过程中,并未充分考虑到海外业务资产及收入对企业外汇收入可获得性带来的对外汇偿债能力的正面影响。在第3列中,加入政府效率变量,在讨论主权风险的相关文献中,政府效率直接影响主权风险传递的“溢出效应”,假设评级机构已充分考虑政府效率的差异性影响。但是,实证结果表明在纳入政府效率变量后,主权评级对企业评级的影响程度并未显著下降。

(二)非对称性

本文进一步研究了主权评级上限规则的非对称性影响。参考Almeida等人的研究,本文根据主权及其内部企业的评级水平,将评级与主权评级相当或高于主权评级的企业定义为“受限企业”,它们通常是主权内部最优质的企业,将评级低于主权评级的企业定义为“非受限企业”。表5第4列、5列,我们分别对“非受限企业”和“受限企业”进行了分样本回归,通过对比可以看到,在第5列“受限企业”的回归中,主权评级对企业评级的影响更大,如前所述,受限企业往往都是一个国家中的龙头企业,证明主权评级上限规则对不同特征企业影响的非对称性。

本文进一步研究了主权性质受主权评级上限规则影响的非对称性,根据世界银行对全球主权国家的分类,将新兴经济体国家定义为1,发达国家定义为0。在表5第6列引入了主权评级与新兴经济体的交互变量,从回归结果看,交互项的系数为负,这说明在发达经济体中,主权评级对企业评级的影响要小于新兴经济体,进一步说明了该政策主要影响新兴经济体国家,这与新兴经济体国家整体评级水平不高的实际情况直接关联。

表5 回归结果

(三)模型检验

本文进一步对模型进行了检验,对比了混合效应、随机效应、固定效应三个模型主权评级变量的系数情况。在选择混合效应和随机效应模型方面,利用F检验,结果拒绝了混合效应模型。在选择混合效应和固定效应模型方面,利用拉格朗日乘子检验,结果拒绝了混合效应模型。在固定效应和随机效应模型方面,利用豪斯曼检验,结果拒绝了随机效应模型。此外,通过特征根判定法判断了决定企业评级的特征变量间是否存在多重共线性,特征根检验值为3.57,经验上该值小于100,即可认为不存在多重共线性问题。

五、结论与建议

由于缺乏对国际评级机构评级体系的全面认识,主权评级上限规则在国内学术界的关注度不高,比如2017年标普、穆迪两家评级机构下调了我国的主权评级,此次下调看似对我国整体经济运行并未产生实质性冲击,但是如果考虑主权评级上限规则的影响,此次下调压低了我国主权评级水平的上限,在主权评级下调后,直接导致两家评级机构共下调近60家我国优质企业的评级,正是由于对该政策的缺乏关注,可能导致市场对国际评级机构评级行动不准确的理解。

信用评级制度的核心是解决信息不对称,信用评级结果的指导性意义在日趋复杂的金融架构中逐渐提升,因此国际信用评级机构应更加重视其评级质量,确保其评级信息的合理性、准确性和公允性。主权评级与企业评级是两个相互独立的评价体系,在经济全球化发展的当今,主权评级上限规则不但已不合时宜,相反对一些企业还产生了负面的反作用,使得评级机构不但没有发挥减少信息不对称的作用,反倒带来了更多“杂音”,类似的问题应引起监管机构、投资人和评级机构本身的关注。更进一步看,主权评级对企业评级的影响还受到国家特征、企业特征以及传导机制等多种因素的影响,因此更加不能一概而论,评级机构应该在评级方法的改良和实践操作中,纳入对主权国家差异性导致主权风险的传递有效性以及企业全球化经营与主权风险的关联性等因素,设定更为公平合理的评级政策,相关领域也值得学术界进一步展开深入研究。