贷款利率的市场化之路

贺斌

“民营企业融资在整个融资总量中的占比,我们认为是在合理的区间,或者说合理的范围内。也可以说,从融资总量角度来讲,民营企业融资难的问题不存在。”上海新金融研究院副院长刘晓春说。

8月30日,由中国金融四十人论坛(CF40)主办、CF40资深研究员肖钢牵头负责的《2020·径山报告》正式发布,主题为《“十四五”时期经济金融发展与政策研究》,这也是CF40连续第四年发布《径山报告》。

这份报告从发挥超大规模市场优势、储蓄率变化、宽货币低利率、金融支持民企发展、房地产金融、金融防风险等角度,对“十四五”时期重大经济金融问题展开系统研究,提出政策建议。

其中,刘晓春负责的课题是“建设金融支持民营企业发展的长效机制”。一般谈到民营企业融资困境,经常被概括为“融资难融资贵”。刘晓春认为,“难”和“贵”需要分开来看,前者是融资的可获得性问题,后者是融资的价格问题。要同时解决这两个问题有一定矛盾,允许“贵”,金融机构风险定价覆盖成本,会更好地解决“难”。

“民营企业‘融资难融资贵,主要体现在高杠杆基础上的再融资难、具体融资过程复杂和融资成本相对较高,我们认为这是一个市场现象,是市场参与者及市场规则相互作用的结果。”

贷款“指标”之下的供需失衡

为解决小微企业融资难、融资贵问题,这些年,监管部门对银行提出“三个不低于”(小微企业贷款增速、户数和申贷获得率不低于上年)、“两增两控”(小微企业贷款同比增速不低于各项贷款同比增速,贷款户数不低于上年同期水平,合理控制小微企业贷款资产质量水平和贷款综合成本)要求。

近两年的政府工作报告更是对小微企业贷款增速提出了量化指标,2019年要求国有大型商业银行小微企业贷款要增长30%以上,2020年要求大型商业银行普惠型小微企业贷款增速要高于40%。

在刘晓春看来,这些举措积极的一面是有效缓解了小微企业的融资难和融资贵,但也在一定程度上导致定价体系扭曲,不能完全贯彻风险定价原则。数据显示,2020年上半年五家大型银行新发放普惠型小微企业贷款平均利率4.27%,较2019年全年平均利率下降0.43个百分点,已经低于一些大中型企业贷款利率。

而在实际操作中,也出现一些银行贷款给“关系户”,再由其转贷出去,中小企业并未拿到低利率的贷款。对此,刘晓春认为某种程度上,银行是在为储户负责。“我们始终不要忘记银行是靠吸收储蓄存款来放贷款的,所以他首先要为储蓄存款负责。”

“现在的问题是,给银行下达对特定贷款对象的具体贷款指标,银行自身反而缺乏了市场的选择余地,找不到符合贷款要求的放贷目标,只能去找那些‘安全的‘放心的企业。”刘晓春向《中国新闻周刊》表示,因为放给这些企业可以收回本息,才能保证储蓄的安全。“所以,现在的矛盾是,银行找不到好资产、好企业,贷款的有效需求不足。”

从经济学角度,有效需求是指有支付能力的需求,“比如我们说肚子饿了就会有需求,但如果没钱买食物,就不能算有效需求。从信贷角度来讲也一样,有效需求是指有还款能力的需求,所以银行要把贷款数字做上去,只能给予有还款能力的企业。”刘晓春认为,只要政府不干预银行借贷行为,由银行来确定自身的战略定位,以及在这个战略定位下的客户群体,并针对客户群体予以支持,就会有更好的市场调节效用。在这一过程中,只要不违反监管要求,不违反法律规定,政府不要过多地干预。

(资料图片)浙江温州的一家民间借贷服务中心。图/中新

在今年的《径山报告》中,刘晓春团队指出,解决民营企业融资长效机制,不能单纯从供给端寻找原因,应当从供给端和需求端两方面来分析。公共政策、突发性危机等外部环境,也会对民营企业的经营和融资产生影响。

“国家当然希望融资更多向生产型企业倾斜,生产能力提升了,就能够创造就业,创造效益,但实际上现在没有那么多有效需求。”刘晓春说。

规范了市场,还是干预了市场?

最近,最高法發布新修订的《关于审理民间借贷案件适用法律若干问题的规定》,取消了2015年版本中“两线三区”的概念,即以24%、36%两条利率分割线划分的无效区、司法保护区和自然债务区三个区域,以1年期贷款市场报价利率4倍作为民间借贷利率司法保护上限。

按照最高人民法院审判委员会专职委员贺小荣的解释,此举旨在通过大幅降低民间借贷利率保护上限,促进金融和民间资本服务实体经济,纾解企业融资难、融资贵,从源头上防止“套路贷”“虚假贷”。

对于这一司法解释,有观点认为这是由最高法通过法律层面对利率进行管制,而此前都是由央行进行利率管制。

对此,刘晓春认为目前大家对司法保护上限问题可能有所误解,“我并不认为最高法的司法解释是利率管制,它只是规定了民间借贷利率的司法保护上限,并没有规定利率的上限。”刘晓春举例,比如两个人发生一个借贷关系,作为民间借贷,约定收30%的利息,超过目前的司法保护上限,但只要双方愿意,也是可以的。

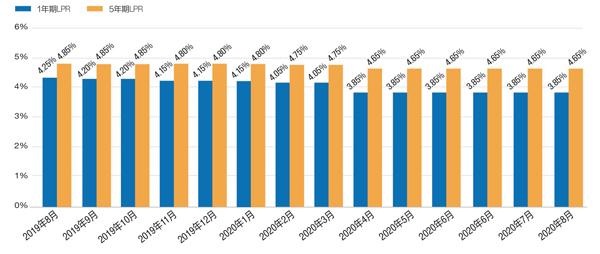

而且,在刘晓春看来,这次司法解释只是改变了司法保护上限的计算方式,或者说挂钩方式,并非简单地降低保护上限。“也就是说LPR如果往上涨,司法保护上限势必也往上涨,所以它是一个计算方式的问题,至于这个计算方式导致的结果是不是合理,那是另外一说。”

改革以来每月贷款市场报价利率(LPR)

资料来源/中国人民银行官网。制图/韩春燕