新能源汽车市场的发展与预测

阿江佑宜

摘要:以纯电动汽车(EV)、混合动力汽车(HV)、插电式混合动力汽车(PHEV)及燃料电池汽车(FCV)为代表的新能源汽车市场,在世界各国的支持下得以稳定发展。汽车市场的现状及未来趋势仍在持续转变。总结了日本、中国、美国和欧盟等国家和地区的政策法规,并对2030年的新能源汽车市场的情况进行了预测。

关键词:环境;能源;排放;燃油经济性;政策法规;气候变化

0 前言

汽车行业相关研究人员于近期提出了新观念:每100年将会迎来1场重要变革。当前,汽车行业的变革将围绕“互联网”、“共享”、“电动”等领域而持续发展。这就意味着未来汽车行业的发展将从针对现有车辆的传统销售服务逐步转变为汽车出行服务(MaaS)。随着汽车行业大环境的调整,以及发展中国家经济水平的逐步提升,气候变化和空气污染等环境问题日益凸显,汽车行业的相关研究人员迫切需要通过新能源汽车的发展与普及来解决上述问题。本文研究了日本,欧洲,美国和中国4个主要国家和地区的新能源汽车普及过程中所面临的环保法规变化与政府的优惠政策,进而展望了2030年的汽车行业市场前景。

1 日本国内新能源汽车市场趋势

根据日本汽车经销商协会的数据,2018年日本国内的汽车销量为527万辆,相比2017年增长了0.7%,但与1999年日本国内高达777万辆的峰值销量数据相比,当前日本国内汽车市场正呈现持续萎缩、停滞不前的局面,并且在未来一段时间内,几乎不存在可预见性的增长因素。在该情况下,由混合动力汽车(HV)和纯电动汽车(EV)构成的新能源汽车规模将得以继续扩大。2018年,日本国内包括商用车在内的汽车总保有量为7 848万辆,新能源汽车约占其中的9.7%。在新车总销量中,新能源汽车约占27.5%,是传统家用汽车的十分之一。同时,丰田和本田将会继续引领日本国内HV市场的发展,日产和三菱汽车也迅速推出了全新的EV车型。因此,日本通常被认为是世界范围内新能源汽车普及率较高的国家。

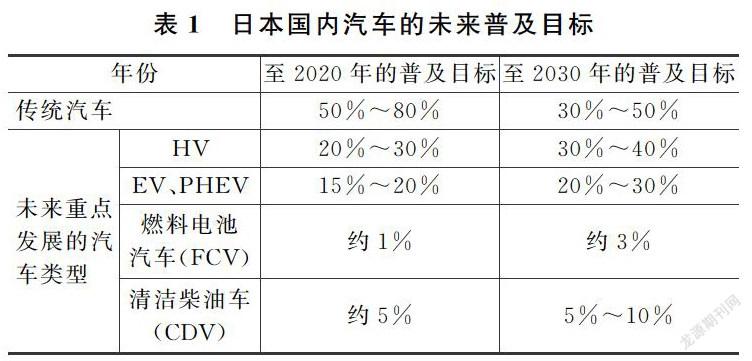

此外,由日本政府批准的《2017年未来投资策略》还宣布了1项政策。到2030年,新能源汽车在日本国内新车销量中的比例将提高到50%~70%(表1)。日本政府计划在2019年预算的基础上增加30亿日元,并确保其能达到160亿日元,因此新能源汽车有可能在未来继续得以推广和普及。但是,该项举措并非是要日本相关车企完全投身于新能源汽车的普及工作中,而是要根据实际情况进行具体评估,并获得社会的广泛认可。由于行驶里程为200 km及以下的EV并不符合补贴条件,而研究人员对插电式混合动力汽车(PHEV)的行驶距离要求为不小于30 km。在实际开发过程中,研究人员将该数值逐步提高到40 km。

2019年6月,日本国土交通省和经济产业省设定了至2030年乘用车燃油效率标准的目标,将其平均基准值设定为25.4 km/L。与2016年的实际性能相比,车辆的燃油效率提高了32.4%。该标准的评估模式已从传统的日本机动车燃油排放标准(JC08)调整为国际通用的全球轻型汽车测试循环(WLTC)。根据试验结果,随着怠速时间所占比率的降低和冷机状态下车辆行驶时间所占比率的增加,与JC08模式下的测量过程相比,部分HV和轻型车辆的恒定燃油耗值有所下降。新规定的不同之处在于,EV和PHEV均受日本政府监管,由此可使EV、PHEV和HV与传统的内燃机汽车进行比较。当前更受关注的是针对车辆能源供应链的能源消耗率的评价模式(从油井到车轮(WTW)的生命周期评价方法)。

就新能源汽车的CO2排放量而言,世界各国各有不同。日本国内自2011年的地震事件以来,核能发电所占的比例逐步下降,液化天然气和燃煤发电的比例有所增加。根据经济合作与发展组织(OECD)的报告,早在2013年时,日本国内的CO2排放量为572 g/(kW·h),该数值比欧美等国家和地区更高。这意味着即使用户在欧洲和美国使用相同型号的EV,由于可再生能源及电源配置的不同,最终的使用结果必然有所不同。因此,EV和PHEV不再被政府视为最佳解决方案。上述法规的变化使新能源汽车有望继续成为日本国内汽车市场的主流车型。目前,日本新能源汽车的海外销量已超过日本国内销量的2倍,日本汽车产业通常会根据海外需求而逐步推进新能源汽车的研发进程。因此,日本的EV和PHEV在海外市场才能真正实现其技术优势。

2 欧洲新能源汽车市场的发展趋势

欧洲地区已开始实施全球最严苛的排放制度。到2021年,将使CO2排放量降至95 g/km或更低,并要求至2030年再降低40%,从而达到59.4 g/km的排放目标。为了满足此类严苛的标准,前提是要普及CO2排放小于50 g/km的低排放和零排放车辆(LZEV)。研究人员对此提出,到2025年LZEV的销量应占新车总销量的15%,至2030年,该数值需要提高到30%。为了应对这一趋势,欧洲各国纷纷对内燃机汽车的销售过程进行限制。挪威政府已宣布其决定在2025年前禁售所有新型内燃机汽车,并将EV所占的车型比率提高至100%。德国将于2030年执行禁售内燃机汽车的规定,英国和法国也决定到2040年开始禁售内燃机汽车。由此可知,尽管执行时间各有不同,但未来禁止销售该类车型已成为欧洲各国的共识。就2018年而言,欧洲地区的新能源汽车销量为99万辆,同比增长了33.0%(表2),HV同比增长了33.0%,达到60.6万辆。以外,综合EV和PHEV的电动可充电汽车(ECV)的销量为38.4万辆,较上年度增长了28.9万辆。

不過,细分数据依然有所变化。PHEV的构成比例从2018年的1.0%增加到了1.2%,而EV的构成比例从0.9%增加到1.3%,改变了2017年以前PHEV保有量一直领先的局面,这与全球轻型车测试规程(WLTP)的推广密切相关。WLTP以大众“柴油门”事件为契机,对长期以来一直采用的燃油效率测量标准进行了调整,并通过新欧洲行驶循环(NEDC)测算出最接近实际行驶的状态结果,同时将其用作全新的燃油效率测量标准。该标准从2017年9月开始执行时,仅应用于即将发布的新车型,至2018年9月则推广至所有新注册的车型。WLTP方法与传统方法相比,可使整车燃油耗降低10%~20%,但相应使CO2的排放提高了10%~15%。在许多将CO2排放作为奖励条件的国家中,由于政府采用了新标准,致使购车用户将不再享受部分辅助奖励。例如在德国,用户在购买CO2排放量低于50 g/km的乘用车时可免缴汽车登记税。但在新标准的影响下,许多车型都超出了限值要求。此外,法国与英国分别在2017年与2018年终止了对PHEV市场的优惠政策。这也是造成PHEV市场发生变化的重要原因。

由欧洲汽车制造商协会(ACEA)于2018年6月发布的《向零排放过渡》报告中指出,新能源汽车的普及进程存在三大障碍,分别是“相对内燃机汽车的高昂价格”、“充电基础设施的匮乏”及“缺少投资”。报告称,ECV总销售量的85%主要来自西欧的6个国家,在人均国内生产总值(GDP)不到18 000欧元的国家中,ECV在车型中所占的份额几乎为0%。国家经济实力将会是制约新能源汽车普及的最大难关。报告中同时提到,目前的10万台基础充电设施中,荷兰、德国、法国和英国等国已成功安装的充电基础设施仅为整个欧盟的27%。在这种不平衡的情况下,很难使整个欧洲地区实现覆盖率于2025年达到15%,并于2030年达到30%的目标。研究人员曾期望用ECV替代传统柴油车。从图中可以看出,尽管2018年柴油车与上一年相比减少了81.6%,但与ECV相比,相关销量的下降仅能用于填补汽油车销量的增加(2018年销量为2017年的112.4%)。事实证明,考虑到汽油车的价格,ECV对用户的吸引力正在逐步提升。如果政府没有提供补贴,EV和PHEV很难与传统内燃机汽车实现同台竞技。

如果综合考虑上述条件,可以肯定的是新能源汽车的开发、引进与普及工作将从2030年开始。各国政府将以59.4 g/km的排放指标为目标,并逐步禁售内燃机汽车,HV同样也将被各国政府排除在目标政策之外。研究人员认为,EV和PHEV的普及率将会有所提高,但由于补贴情况及内燃机产品价格的差异,预计其增长趋势将比预期更缓慢,特别是PHEV的增长速度。

3 美国新能源汽车市场的发展趋势

在2018年的美国新能源汽车销售市场中,EV和PHEV的销量均得以显著增长。在EV方面,特斯拉宣布其将推出比传统车型更实惠的Model 3车型,其EV销量已从1 770辆增长至13.9万辆,实现了高达数倍的增长。在HV方面,本田的Clarity PHEV及三菱汽车的Outlander PHEV等车型已开始正式销售。丰田普锐斯Prime和BMW 530e车型的销量仍与去年持平。联邦政府针对电池容量大于4 kW·h的新能源汽车,根据其技术特点,采用了2 500~7 500美元的税收抵免政策。由于受到此项政策的推动,该市场自2014年以来一直处于稳定增长状态。但是,此类激励措施的要求是当每个汽车制造商的EV销售量达到20万辆时,在后续的2个季度内须呈阶段性地减少退税金额。据研究人员预测,退税额的减少将影响到EV和PHEV的未来销售进程。

由于美国国内汽车工业的强劲反弹,与欧洲和日本相比,美国的燃油经济性法规得以大幅放宽,并将长期维持11.7 km/L的燃油耗目标。同时,美国政府于2007年颁布了《综合能源法案》,目标是到2020年实现15 km/L 的燃油耗目标。根据2012年发布的新目标,截至2025年,所有乘用车和轻型货车的平均燃油耗应为23.2 km/L,CO2排放目标为101 g/km。而早在2018年5月,特朗普政府宣布2020年的燃油耗要求将沿用至2026年,但政府方面依然担心高昂的汽车价格和逐渐延长的车辆更换周期会产生负面影响。对此,研究人员普遍认为,美国的汽车行业政策比其他国家和地区更为宽松。

尽管当前汽油成本稳定在较低价位,并且美国的燃油经济性法规比世界其他国家和地区更为宽松,但根据当前标准,预计美国政府将于数年后逐步收紧法规限值,使其最终达到与其他国家和地区相同的水平。包括加利福尼亚在内的10个州正在逐步推行零排放汽车(ZEV)计划,并宣布将遵守当时由奥巴马政府设定的标准。

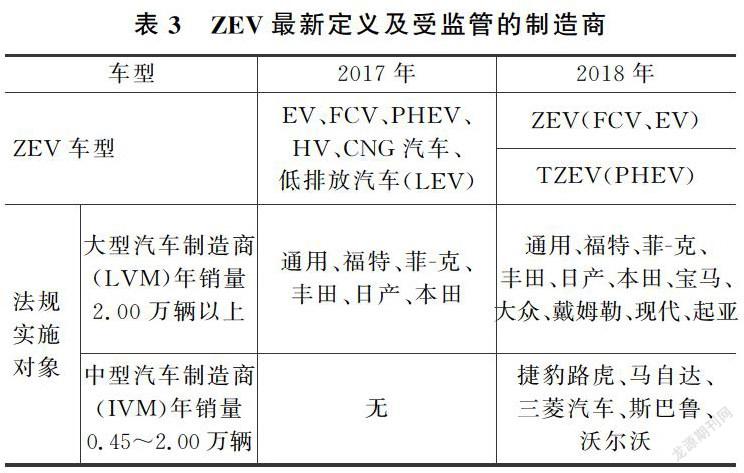

加利福尼亚目前仍是美国最大的新车市场。如果采用联邦和州政府的双重政策,汽车制造商将承受巨大的成本压力。自2018年以来,加利福尼亚的ZEV法规已得以重新修订并且更为严格,如表3所示。通过修订,HV和压缩天然气(CNG)汽车等排放量较低的车型已被政府从符合条件的车型中删除。此外,研究人员对ZEV的定义进行了调整,PHEV和增程式车型被定义为瞬態低排放车辆(TZEV),由此与ZEV进行区分。

此外,作为法规管控的对象,美国政府对IVM的定义进行了调整。以加利福尼亚州为例,汽车销量原来必须达到6.00万辆以上,而目前只需达到2.00万辆以上,即可被视为IVM。对应年销售量在0.45~200万辆的制造商也必须受到针对IVM的全新法规约束。如果制造商无法满足对ZEV的销售要求,则必须向加利福尼亚州空气资源委员会(CARB)上缴一定数额的罚款。

特朗普政府目前仍在继续调整加利福尼亚州的零排放汽车法规,该法规正在沿着原有的路线不断发展。据报道,2019年2月该地区曾出现了违约行为。由于加利福尼亚州政府仍可向法院提起诉讼,该问题可能会得以长期持续下去。

4 中国新能源汽车市场的发展趋势

2018年,中国汽车销量在28年以来首次出现下降。虽然中国目前为全球最大的汽车市场,其销量在过去的28年间得以稳步上升,但自2018年来,其销量首次比2017年下降了2.8%,降至2 808万辆。新能源汽车的销量虽然仍在持续增加,但整个汽车市场却在逐渐萎缩。中国汽车工业协会的数据显示,EV、PHEV的总销量增长了61.7%,增加了125.6万辆。其中,乘用车EV的销量增长了68.4%,增加的总量为78.8万辆,而PHEV则增长了139.6%,增加的总量为26.5万辆,商用EV增长了6.3%,增加的总量为19.6万辆,而PHEV则下降了58.0%。上述成果是中国汽车制造商积极研发新能源汽车产品,并严格遵循政府补贴政策等综合因素所导致的结果。

与其他国家及地区一样,针对中国国内新能源汽车的优惠政策法规也正日趋严格。早在2015年,针对不符合乘用车燃油效率标准的汽车制造商,中国政府已对其生产过程采取强制措施,并公布其名称,而制造商自身则需要提交业务整改计划。从2019年起,中国政府已开始采用由《企业平均燃油效率(CAFC)和新能源汽车积分并行管理办法》设定的双重积分法则。

自2009年以来,针对生产和销售新型节能汽车的制造商,中国政府为其提供了巨额补贴,但从2013年4月開始,补贴金额在逐步降低。从2019年起,续航里程小于250 km的EV将不再获得补贴。此外,中国政府还宣布了1项计划,即从2021年开始,从第5阶段的燃油法规开始,其测试周期将从常规NEDC转为WLTP模式。采用WLTP之后,会与前文提到的欧洲地区一样,PHEV的行业竞争力将有所降低。

中国政府打算作出上述调整,表明中国计划将新能源汽车从补贴型产业逐步转型为由制造商主导的产业。在《中国制造2025》路线图中,提到了打造整个汽车行业链及提高国产新能源汽车产销量的目标。中国政府在《汽车产业中长期发展计划》中也提到,要于近年来培育出一批能跻身世界前列的汽车零部件公司,并制定了提高中国国内汽车制造商影响力的目标。2018年7月,中华人民共和国商务部公布了《外商投资准入特别控制措施》,取消了对外国投资商参与新能源汽车行业的限制,并鼓励国内制造商持续提高其产品开发能力。

如上所述,在整个汽车市场发展趋势逐渐放缓的情况下,中国地区的新能源汽车产业仍得以持续发展。虽然其增长比例只占全部车型的4%,但是增量巨大。在瞬息万变的汽车市场发展潮流中,无法实现大批量生产或不具备较强竞争力的制造商可能正被逐渐淘汰。在中国从汽车制造大国向汽车制造强国的转变过程中,正面临着这一局面。

5 新能源汽车市场的发展前景

从上述4个主要国家和地区的发展现状来看,新能源汽车的推广将伴随强而有力的监管措施。其中,汽车动力总成的构成将会因所在国家和地区的不同而迥然相异。2018年,全球汽车销量约为9 400万辆,据日本矢野研究所测算,4个主要国家及地区的新能源汽车市场销量规模约为460万辆(约占总量的4.9%)(图1)。而在2016年的调查中,总销量约为245万辆(约占总量的2.6%)。2017年,市场总销量稳步增长至约335万辆(同比增长3.2%)。

在日本国内的460万辆新能源汽车中,HV占比最高,约占30%。长期来看,由于人口的减少,预计日本国内市场的汽车总保有量将继续下降。根据日本的道路状况,以及在2017年汽车总保有量已达到650万辆的现状来看,由于HV的高普及率,预计PHEV的增长速率不会超过其他国家或地区。

在欧洲,由于补贴制度的终止等原因,PHEV的增长正处于停滞状态。柴油车的销售增长情况不如预期。就目前欧洲地区的汽车市场状态而言,新能源汽车在即使在没有补贴的情况下,也能与内燃机汽车一较高下,并以此推动其研发进程。

在美国,研究人员应密切关注加利福尼亚州等地区的新能源汽车及其后续发展情况。由于HV并不包含在ZEV的车型范围内,因此当地政府可能会重点发展EV和PHEV。不过,从车型构成情况来看,小型EV的增长空间较小。由此可以想象,与其他地区相比,HV、PHEV和EV的构成比例依然相对较少。

中国的EV保有量约为98万辆,其全球占比约为21.3%。由于新能源汽车信贷政策的实施,预计未来中国地区的EV保有量将得以大幅增长。同时,中国政府近年来也在重点关注关注FCV。中国地区针对EV和PHEV的补贴正逐年下降,技术要求也越来越严格,但目前针对FCV还保持着较高的补贴力度。此外,2019年4月,中国政府与日本政府共同成立了联合研究所,宣布共同开展针对FCV的技术研发。此类研发进程需要投入大量的资金,但由于FCV的总成本比石油更为稳定,因此FCV依然被认为是用于解决能源问题的有效方案。同时,仍须注意到FCV的推广速度比其他新能源汽车更慢,但在中国地区仍会得到进一步发展。

随着未来法规变化和基础设施建设,电力成本及内燃机汽车成本等因素的变化和发展情况会因所在国家和地区而异,但新能源汽车的普及性将会得以提升。基于上述预测,日本矢野研究所指出,到2030年,新能源汽车的销售量将会逐步增加到2 300万辆,占汽车总销量的20%。这只是上述4个国家及地区的指标,尚不包括以印度等国为代表的新兴市场。对于此次尚未纳入研究体系的发展中国家,即使到2030年,具有较低成本的内燃机汽车(主要是汽油车)仍将保持强劲的发展势头。因此,在未来一段时间内,汽车动力来源的主要类型仍将是内燃机。但总体而言,以上国家及地区的市场未来约有20%的车型将会是新能源汽车。

6 结语

新能源汽车的普及将对环境保护和工业发展产生积极影响。随着EV的普及,汽车对发动机和变速箱等传统零部件的依赖性将逐步降低,零件数量也将大幅减少,这对于无法提供新能源汽车所需零部件的中小型供应商而言,可能是1项重大挑战。此外,随着EV的普及,汽车对电子产品的需求也在逐步增加,未来将出现类似于电力行业的劳动型产业结构变化,并且可能会颠覆传统劳动方式。在汽车售后服务市场中,除经销商以外的其他维修活动也会受到限制,这对于车辆维修保养及零部件销售商而言,是1项会产生重大影响的不利因素。由于车辆电动化发展对各领域都产生了重要影响,研究人员必须持续关注其未来发展趋势。