渴盼牛市下的对冲风险

西蒙

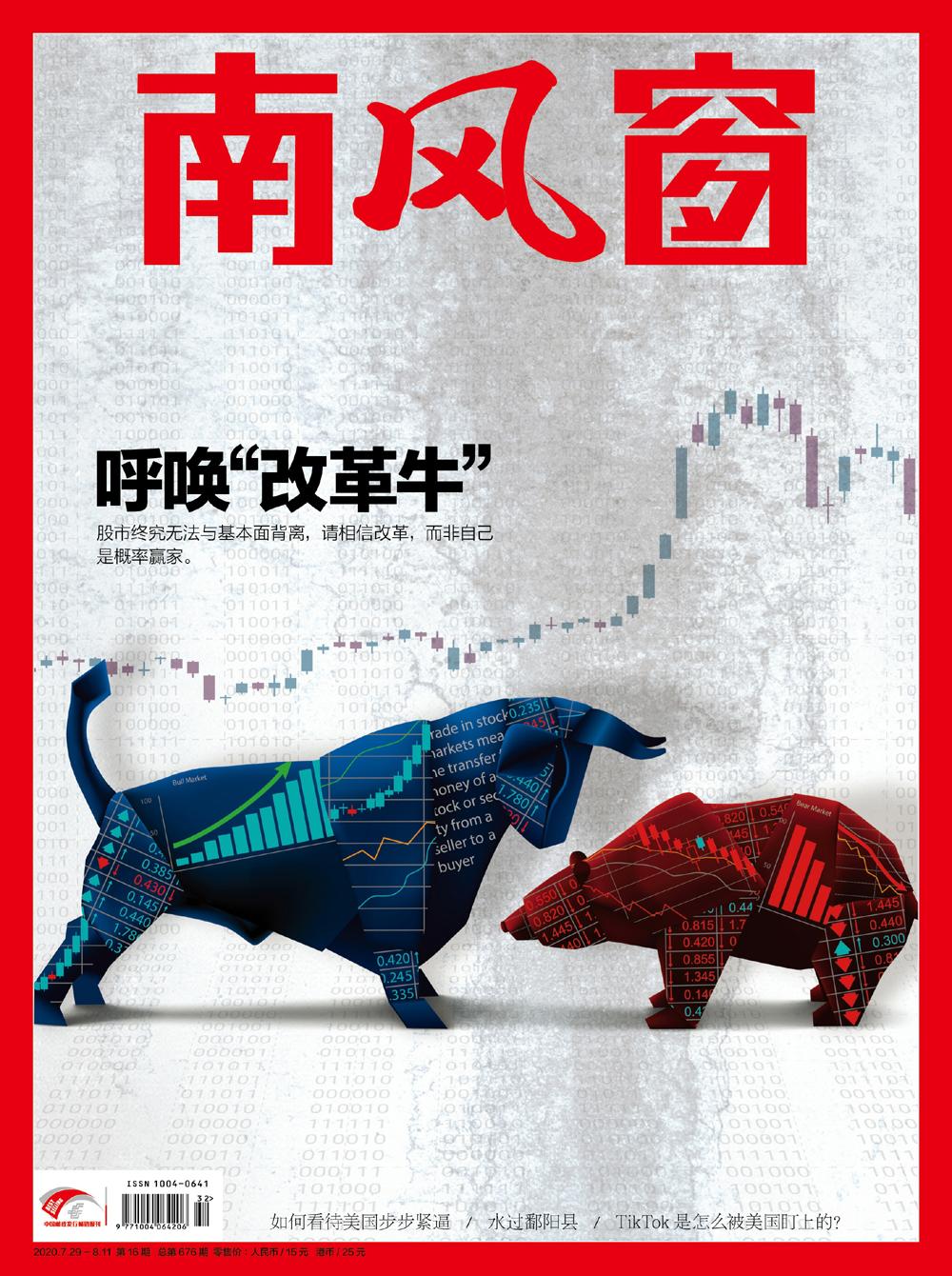

近期上证指数突破3000点,让不少股民惊呼牛市“又回来了”。相比之前剧烈震荡的股市而言,这段看似上升的趋势,的确令人眼前一亮,但明眼人都清楚,相比2015年一度出现的真正的牛市,如今的形势依然不能让人盲目乐观。

与房地产不同,股票市场本身就具备很强的波动性,而且受到经济之外的现实因素影响很大。今年席卷全球的新冠肺炎疫情,给金融市场增加了更多不确定性,即便是一时雄起的股市,也未必就能说明“投資春天”“大牛市”就会长期存在。尽量预估风险、对冲风险,已经是当前所有理性投资者应当遵循的原则,盲目乐观反而会导致不可控的风险发生。

股市的变动当然与投资者的信心有关,但除此之外,还有很多难以量化的因素在起作用。暂且不提宏观经济层面的趋势,单从散户投资上讲,能赚到钱的依然是少数,很多人或在观望,或已经遭受损失,不愿意再轻易涉足股市,对所谓的牛市也只能保持审慎的乐观。

此前,金融学家朱宁在《投资者的敌人》中曾分析散户在股市中亏损的原因:“27%的损失源于选择错误的股票和进行错误的交易,32%源于券商的佣金,34%源于政府征收的税收和费用。”在这其中,散户个体的判断失误,依然是亏损的重要原因。而且,中国的股市十分受制于政策的突变,因此,政府的任何一个决策的变化,都有可能对股市产生“蝴蝶效应”式的影响,而作为个体的散户是很难及时捕捉这些关键讯息的。

从这个意义上讲,虽然很多分析股市的专家喜欢从宏观经济走向的层面来谈“牛市”话题,但对个人投资行为而言,何时买入与卖出,其实更是一个技术层面分析的过程。而在实践中,那些过度迷恋“专家建议”与所谓“大盘走势”的散户,反而未必能获得可观的收益。在股市形势不佳的时候,能赚到钱的则是少数,多数人选择火中取栗,其实是一条风险极大的道路。

但这背后还有一个问题:如果在其他理财投资渠道尤其是房地产增值受阻的情况下,除了进入股市,还有什么可行的渠道呢?今年年初,不少股民将目光投向美股,却遭遇了史上空前惨烈的暴跌,投资落空者大有人在。如果说这些人中有不少是对国内A股失去了信心,难道美股就一定能给他们带来足够丰厚的报酬?

相比其他理财投资渠道,股票本身就是风险与收益都很大的渠道,选择股票就需要承担风险。只是对散户而言,多一些理财渠道,也能从侧面对冲股票的风险,在股市风云激荡而牛市很难长期维持的现状下,审慎理性地进行投资,才是必要之举。如果无法保证自己有足够的智慧与运气,盲目追逐所谓的牛市,其实是一种激进的投资理念。在疫情对经济影响结果尚不明朗的当下,稳健慎重地投资理财,才是更加稳妥现实的做法。