企业承担增值税税负的研究分析

摘 要:企业的增值税税负问题一直广受关注。尽管从理论上来说,增值税税负可以由企业完全转嫁给消费者,我国增值税实践中的复杂情况和证据却指向企业也可能是增值税的负担者。本文持中国企业实际上承担了增值税负的观点,从理论和实践两个角度就企业承担增值税税负原因进行了探究。具体来说,供求弹性从根本上决定了增值税税负可以转嫁,同时价格结构影响着企业增值税税负的变动趋势。销项税额挤压利润、进项税额抵扣不完全、包括免税政策和小规模纳税人等在内的税制因素均是导致企业承担增值税税负的原因。

关键词:增值税税负;供求弹性;价格结构

一、研究背景

随着税制改革历程的推进,2016年5月1日全面“营改增”之后,我国告别营业税,迎来增值税时代。深入分析企业增值税税负问题,对企业的健康发展、增值税本身积极作用的发挥,以及推动我国税制改革的进程都有积极意义,这也是本文具有的现实意义。

二、理论分析与实证分析

目前,我国有关企业增值税税负的成因分析多集中于理论分析,大致可以分为以下两类。一类是有关弹性与结构的相关研究,较为代表的是赵迎春(1995)基于流转税的角度分析增值税转嫁条件对于企业增值税税负影响的研究。另一类研究主要是集中在进项税获取、视同销售行为等其他因素的对企业增值税税负的影响。此外,其他因素中有关小规模纳税人和一般纳税人的税负探讨较为广泛。虽然目前对于增值税税负的理论分析较为完善,但仅仅是从弹性、价格结构、进项税获取等角度的理论分析并没有深入剖析造成企业增值税税负的根本因素,还亟待从实证角度进一步分析税负成因。在增值税税负的实证分析方面,学者主要将不同类型企业增值税税负与行业税负进行对比来衡量增值税税负。而本文在上述探讨进项税额的基础上,又创新性的引入了的相关分析,并且将国内外增值税进行对比,深入探究了我国企业增值税税负存在的原因,并给出了切实可行的改善意见。

1.弹性角度

市场供求弹性是决定税负转嫁程度的根本原因。在不同的市场结构下,企业实际承担的增值税负比例也将有所不同。

第一,完全竞争市场。

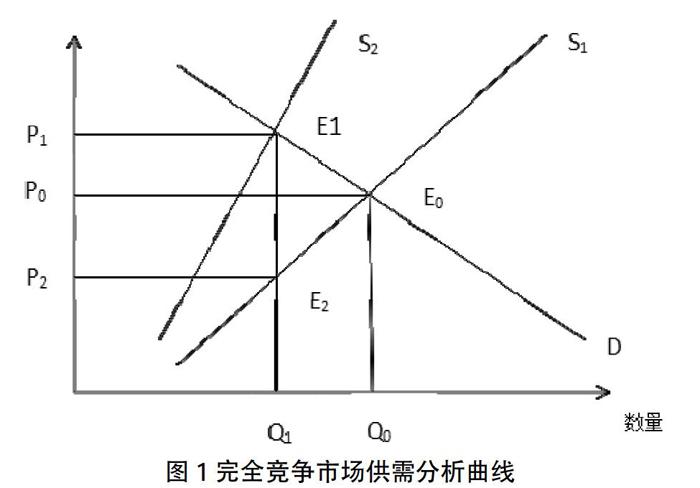

假设某商品的供给和需求弹性是一定的,市场供给与需求曲线如下图所示:

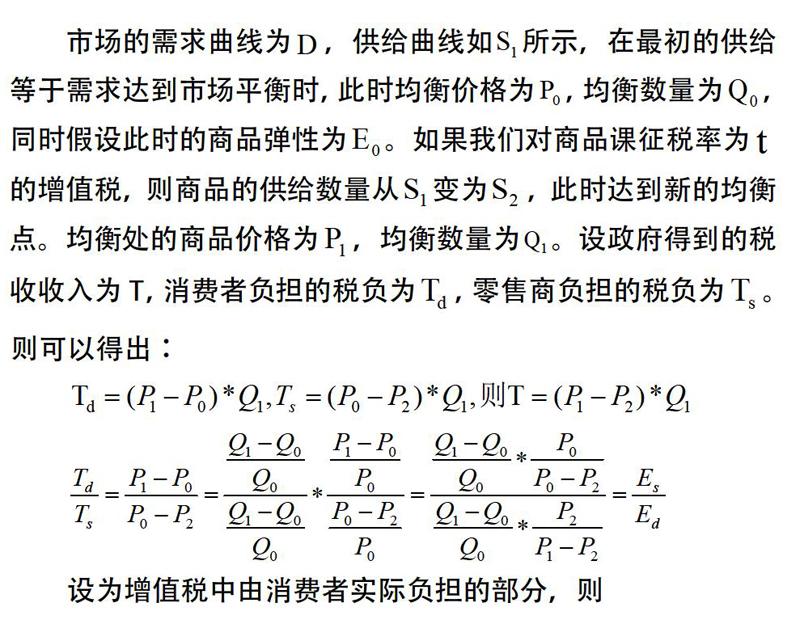

市场的需求曲线为,供给曲线如所示,在最初的供给等于需求达到市场平衡时,此时均衡价格为,均衡数量为,同时假设此时的商品弹性为。如果我们对商品课征税率为的增值税,则商品的供给数量从变为,此时达到新的均衡点。均衡处的商品价格为,均衡数量为。设政府得到的税收收入为T,消费者负担的税负为,零售商负担的税负为。则可以得出:

设为增值税中由消费者实际负担的部分,则

由数据可知,只有在需求弹性为零和供给弹性为无穷大的情况下,才是由消费者承担百分之百的增值税税负。而在这两种情况之外,企业都会负担一定比例的增值税,特别是在需求弹性无限大和供给弹性为零的情况下,消费者完全不用负担增值税税负,由企业全部负担。

第二,完全垄断市场。

在完全垄断市场中,价格由销售方决定。若企业所销售的商品为必需品,假设该商品需求弹性为零,则企业可以完全将增值税额加入商品售价,从而将增值税负完全转嫁;但若商品具有一定弹性,则税负无法完全转嫁。从整体来说,处于垄断地位的企业比竞争市场中的企业更容易转嫁增值税负。

2.价格结构

价格结构是决定企业增值税税负的基本因素。无论是价外税还是价内税,只是计算方式的不同,税都是商品价格的组成部分。进而将增值税重新纳入价内:

企业考虑增值税税负时的净利润

= 营业收入 - 营业成本-各项费用扣除

= 含增值税收入 - 含增值税成本 -(销项税额 - 进项税额)- 各项费用扣除

= 含增值税收入 - 含增值税成本 - 含增值税税收入*实际税负率 - 各项费用扣除

综上,增值税通过价格机制来影响损益,企业因此也会承担税负。

实际运用

1.销项税额

根据会计报表的设计及会计科目的规定,企业增值税是通过“应交税费——应交增值税”科目进行核算,并未进入企业的利润表。从表面上看,增值税由于不计入企业的成本费用,从而不直接影响企业的利润。但增值税的设计正是通过影响其他科目,从而淡化对利润表的直接影响。

2.进项税额

在我国现行增值税计算机制中,由于扣税制度不尽合理,抵扣联链条中断也会导致企业承担增值税税负。本部分假设在销项税额不变情况下,从税制本身特点和征收管理两方面,将进项税额分为以下几种情况:

第一,税制因素。随着“营改增”全面实施,多档税率并存,“高征低扣”现象日益突出,许多行业中的企业进项税额抵扣不足,产生留在企业內部的超额税收。

第二,征管因素。增值税的抵扣制度以凭票抵扣为核心,因此例如企业购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务等无法取得增值税专用发票的现象会造成企业增值税税负加重。

3.其他角度

免税政策。免税政策分为非最终环节免税和最终环节免税。非最终环节实行免税,免税产品中包含的以前环节已交增值税将不能向下一环节转移,使得免税环节的纳税人负担了全部的进项税额;而免税环节不得开具增值税专用发票,也使得下一环节的纳税人无法抵扣进项税额。所以,对于非最终环节免税,一方面免税环节未能抵扣的进项税额将直接体现为本环节的税负增加,另一方面下一环节无法抵扣的进项税额,也相应地加重了下游企业的增值税税负。而如果在最终环节实行免税,以前环节的进项税额都可以得到抵扣,免税政策可以减轻纳税人的负担。

四、结论与建议

本文在前人探究企业增值税税负问题的基础上,首先提出了企业承担增值税税负的观点。从理论和实践两个角度出发,本文就我国企业增值税税负存在的原因进行了深入探究。

理论分析表明市场供求弹性是决定税负转嫁程度的根本原因:在不同的市场结构下,企业面对的供求弹性不同,实际承担的增值税负比例也有所不同。价格结构是决定企业增值税税负的基本因素:在我国实践中,作为价外税的增值税常常连同收入一并向购买方收取。增值税通过影响收入最终影响了损益。具体来说进销项税额、销售额、和税率的变动使得企业增值税税负是非稳定的。

从实践角度来说,尽管增值税不被计入企业的成本费用从而看似不影响企业利润,但我国以价税合计的方式销售商品压低了企业的利润,间接使企业负担了增值税。我国增值税抵扣制度不够完善,抵扣链条的中断、营改增后多档税率并存催生“高征低扣”现象、无法取得合规的扣税凭证等也导致企业实际负担了增值税税负。此外,免税政策、小规模纳税人处购买可抵扣进项税额偏低、坏账损失等税制因素也加重了企业承担的增值税税负。

参考文献

[1] 干福钦,新税制实施后工业企业税负变化的成因与对策[J].涉外税务.1994(12).17-19

[2] 王建平,设计合理的增值税税率结构[J].税务研究.1997.33-34

[3] 赵迎春,浅析增值税改革对企业税负变化的影响因素[J].税务与经济.1995(5).22-24

[4] 白景明,值税税负与价格的基本关系[J].价格理论与实践.2013(2).12-14

[5] 刘圆圆,增值税税负评价指标设计及影响因素研究[J].中国总会计师.2016(4).85-87

[6] 谢卫,企业增值税税负率的影响因素[J].企业改革与管理.2015(16).110

[7] 潘文轩等,“营改增”试点中部分企业税负“不降反增”现象分析[J].财贸研究.2011(1),95-100

作者简介:赵淑芳,女,1994年12月21日,汉族,山东省,硕士研究生,现代公司理财。