企业股权激励对创新的影响研究

张美娟

摘要:经过大量的研究证明,股权激励对企业的创新和发展产生较大的作用,能将被激励人员的薪酬和企业的股票价格牢牢地绑定在一起,能够在一定程度上鼓励他们做出更好的绩效,除了提高公司的生产效率外,还会激发被激励人员的工作创新积极性。本文以股权激励能够激励公司的创新活动为理论基础,运用实证研究方法,研究了股权激励对公司创新活动的影响。

关键词:股权激励;创新;影响

现代企业所有权和经营权的互相分离,导致了委托者和代理者之间存在不可避免的矛盾,即管理者为了自身的利益,例如,为了达成短期的业绩目标,会做出一些短视行为,不愿意冒险去创新为公司创造更多的长期价值,从而在长远看来会对公司股东财富的最大化产生不良的影响。这就是由Jen-sen等提出的代理理论。2005年12月31日,为了进一步促进上市公司建立健全激励和约束机制,我国出台了《上市公司股权激励管理办法(试行)》。从此,我国开始不断有上市公司实行公开的股权激励计划。2015年,在政府工作报告提出要通过鼓励企业进行自主创新活动来改善经济发展质量水平后,相关响应的政策也在全国各个地方得以实施。例如财政部、国资委在《国有科技企业股份和分红激励暂行办法》总则第一条中指出了:为了鼓励国有的科技型企业积极投入到自主创新研发活动,可以采用股权激励的办法。另外,国家税务总局也通过对股权激励实行递延纳税,并延长股权激励纳税期限的政策来鼓励上市公司实行股权激励的制度。这说明了政府希望股权激励计划在上市公司中得到广泛的实施,以此来鼓励我国企业更加投入到创新活动中去,提高我国企业的创新实力。

一、文献研究

相关研究早就开始,尤其国外的专家和学者积累了大量的研究成果。Kuang等人研究了在实行股权激励计划时,对管理者参与盈余管理倾向的影响。他们的实证结果指出了,当实施股权激励时,管理者会更积极地参与盈余管理,并且管理层想要通过操纵出更好的盈余水平来提升自己的绩效水平,从而让自己获得更高的薪酬回报。Bizj ak、Haves等人实证研究指出,从超过盈余目标的角度来看,以业绩考核为基础条件的股权激励会让高级管理层和股东们的目标更加不一致,这使管理层更多地为自己达成短期的绩效考核而考虑,而不是从一个更长远的角度去做出更多能为公司带来长期价值的决策。而Bennett、Copaland等人从管理层对盈余管理的层面,证实了实施股权激励计划的公司,他们的年度研发支出的费用(R&D)会比较低,同时盈余水平很高,这表明了高管们为了完成股权激励规定的绩效考核目标,会做出更多的管理盈余的行为,并且这种行为会给企业带来不良的影响。

Chi、Johnson等人的研究发现,相比较于持有已经有归属权的公司股票和期权,当管理层持有未归属期的股票和期权时,更加激励他们去为公司创造更好的经营业绩和长期价值,并且指出了具有较长行权限制的股权激励的潜在利益超过其潜在成本,所以行权时间限制較长的股权激励对公司的长期价值的创造有更深的影响。因此说明了股权激励中行权时间条件的限制是激励合同的一个重要考虑方面。股权激励中行权时间条件的限制使得管理层无法在短期内行使权力,要求他们在一定的时间限制年限等待后才能行权,这能够有效地鼓励管理人员和公司共同承担更多的风险,有效地减少管理层的短视行为,并在一定程度上,帮助企业保留核心的管理人员和核心员工,从而有助于创造企业的长期价值。这能够在一定程度上解决现代公司普遍存在的代理问题。

张雪彤、朱琪的实证研究认为,高级管理人员为了获取更高的薪酬奖励,会进行更多的盈余管理行为,并且这些盈余管理行为会让公司支付超额的薪酬费用。并且张雪彤、朱琪从管理层盈余管理的各个动机出发,研究了由盈余管理行为引发的对管理者酬劳的影响,以及这种影响对企业的真实业绩的作用是积极的还是消极的。该研究结果表明当管理层出于机会主义去操控公司盈余的时候,公司支付给高管们的超额酬劳会对公司真实业绩带来不良影响。

Sautner等人的研究也指出了,短期的股权激励会让管理层愿意降低在研发活动上的费用支出,这将大大地破坏了公司的创新能力,从长远来看不利于创造企业的长期价值。刘宝华、罗宏等人研究发现了,相比较与短期的股权激励,实施长期的股权激励计划能够明显地抑制管理层的盈余管理行为。更指出了真实活动的盈余管理会明显的损害企业长期价值的创造,因此得出了长期的股权激励能够有效地抑制高级管理层的短视行为。

二、研究设计

1.样本选择与数据来源

本文以A股沪市的上市制造企业为原始样本,采用了样本公司披露的专利申请的原始数据。研究使用到的所有数据均来自国泰安中国股票市场交易和会计研究数据库( cs-MAR)。

2.变量定义

(1)创新产出水平。该变量为被解释量(因变量),借鉴相关领域文献的研究方法的一般做法,以创新产出指标专利申请数( Patent_T)来衡量,公司年度的专利申请数量包括发明、实用新型、外观设计专利这三种专利数量。

(2)股权激励的强度。该强度为解释变量(白变量),参照以往相关文献的做法,用发行激励总数占总股本比值来衡量股权激励计划的强度( Emp_op)。该比值是年度发行股权激励总数占总股本的比值。

(3)行权等待期。该变量为解释变量(白变量),行权等待期( Vest_period)是指股权激励完全行权需要等待的最短时间年限。

(4)控制变量。其中包括了行权有效期(ValidPeriod)、公司规模(Size)、董事会规模(Boardsize)、独立董事比例(indedir)、盈利能力(ROA)、财务杠杆(Lever)、权益乘数(Equity_multiply-er)。模型设计为考察股权激励计划的强度对公司创新产出的影响,本文设计以下模型:

Patent_ T=aO+aIEmp_op+a2Validperiod+a3Size+a4Board -size+a5indedir+a6ROA+a7Lever+a8Equity_multiplyer

其中,Patent_T是公司年度的专利申请数量,是公司创新产出的衡量指标,

Emp_op为股权激励的强度,Vest_period为行权等待时间,其他控制变量包括:行权有效期Validperiod;公司规模Size,等于公司总资产的自然对数;董事会规模Boardsize,对董事会总人数取自然对数;独立董事人员的占比indedir;公司的盈利能力ROA,总资产收益率;财务杠杆Lever;权益乘数Equity_mul-tiplyer。

本文运用模型对股权激励的相关观测值进行了分析,验证提出的假设。

三、实证结果和分析

1.描述性统计

根据表1,我们可以看到样本公司的专利申请数量的最小值为1,这是因为原始样本经过筛选剔除了没有披露股权激励相关信息和专利申请信息的公司,剩下的有效公司的样本都进行了专利申请,因此最小值为1。另外,专利申请数量( Pat-ent—T)的平均值为66.30,而标准差为162.492,标准差是平均值的2.5倍,两者相差很大,这说明了不同公司之间的创新产出差异很大,创新水平存在较大的差距。股权激励强度的最小值为0,这是有的样本公司存在某一年度的没有实行股权激励计划造成的,最大值是平均值的5倍,说明由于有的公司股权激励的强度太大,而有的公司某年度完全没有实施股权激励计划造成的。还显示了强度极端的公司还是比较少的,实行股权激励计划的公司把激励强度都控制在一个比较普遍的范围内。行权等待期的最大值和最小值只相差了1,从数字上看来相差很小,因此行权等待期的标准差的值很小。再看公司规模的最大值、最小值和平均值但这之间差距并不大,而且标准差只有1.2155,这说明选取的样本的公司规模差距不大,更有利于控制变量。

2.相关性分析

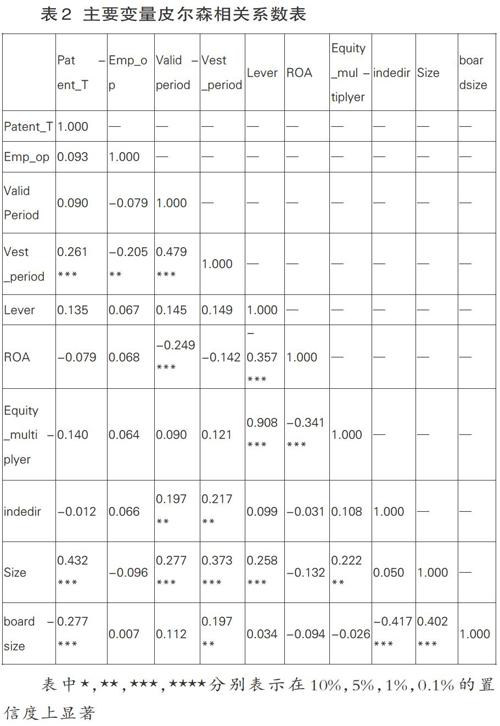

表2报告了主要变量的皮尔森相关系数,数据显示f1)公司的专利申请数量CPatent_T)和股权激励的强度(Emp_op)的相关系数为0.093,说明股权激励的强度与公司的创新产出水平呈正相关的关系。(2)股权激励计划的行权等待时间(vest_pe-riod)和公司专利申请数量的相关系数为0.261,并且在1%水平上显著,说明股权激励计划的行权等待时间与公司的创新产出水平呈正相关关系。(3)虽然本文不单独研究行权有效期对公司创新产出的影响,但是通过上表可以看到,股权激励的行权有效期( validperiod)和行权等待期(vest_period)之间的相关性系数为0.479,并且在1%的水平上显著,说明行权限制期限下的这两个变量之间具有一致性。因此,可以初步得出,股权激励的强度、行权等待期都分别与公司的创新产出水平呈正相关的关系。

3.回归分析

(1)股权激励的强度与公司创新

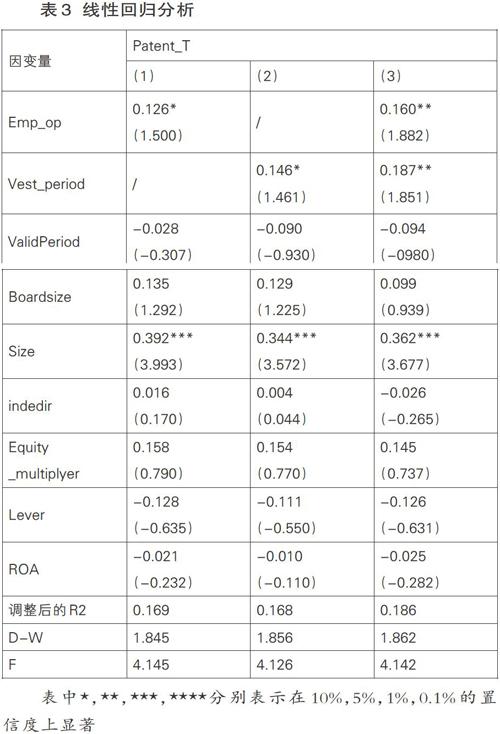

本文首先考察了股权激励强度对公司创新的影响,根据上文提到的模型1,得到的回归结果如表4第(1)列所示。姜英兵等的实证研究分别考察了高管股权激励强度、核心员工股权激励强度对企业创新产出的影响,结果验证了针对这两类员T的股权激励强度都能够促进企业创新产出水平的提高。

本文不对高管和核心员工的股权激励进行区分,把两者的数据结合到一起,得出的股权激励强度是整个公司的总强度。得到的回归结果如表4第(1)列显示了,被解释的变量为专利申请数量(Patent_T),股权激励强度的回归系数为0.126,并且在10%的水平上显著,说明股权激励的强度与创新产出呈正相关,随着股权激励强度的增加,公司的创新产出水平也会上升。由此本文假设H1得到验证。

(2)行权等待期与公司创新

根据刘宝华等人的实证研究表明,股权激励计划的行权时间限制时间较长,能够在一定程度上抑制管理层的短视行为,有效地鼓励管理层与企业共同承担风险,并且有助于保留核心员工,拓宽管理者的决策视野。本文假设了股权激励的行权等待期加长能够促進公司的创新。

四、研究结论与建议

实证结果分析得到非管理层核心员工的股权激励强度对企业的创新能力的影响更加显著。通过设计结构合理的股权激励机制,有效地提高公司的创新投入和创新产出的水平。

因此,本文建议实务界应该关注实施股权激励计划的对象,鼓励管理层与企业共同承担风险,有助于管理层做出有利于创造公司长期价值的决策,多投入到创新研发的活动中。

参考文献:

[1]唐清泉,夏芸,徐欣.我国企业高管股权激励与研发投资[J]中国会计评论,2011(09)

[2]姜英兵,于雅萍.谁是更直接的创新者[J]经济管理,2017,39(3)