调整不改牛市预期银行、地产估值修复逻辑受机构认可

林伟萍

7月16日的暴跌,让此前浓郁的牛市气息再度受到市场质疑。不过本周《红周刊》随机问卷调查的46家私募机构(含外资机构)投资者中,依然对未来前景偏乐观,认为是“结构牛行情”或“健康牛行情”的机构,合计占比高达91.3%。参与调查的机构中,高达87%持仓在六成以上,其中26家机构持仓在80%~100%。46家机构投资者持仓主要集中在消费、科技和医药股,银行、地产和基建也受到部分机构的追捧。

调整不改私募机构牛市预期

高仓位低杠杆布局优质资产

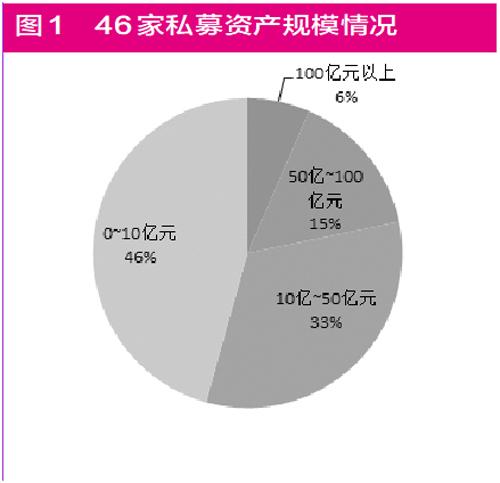

为保证样本多样性和准确度,此次参与《红周刊》调查的46家机构中,既有资产规模100亿以上的国内外大型私募,也有资产规模在0~10亿的小规模私募机构(见图1),其中11家机构为纯A股配置策略,其他35家均为多市场配置。A股资产占比在60%~90%的机构为26家,占比74.3%。

在46家参与问卷调查的私募机构中,29家机构认为A股为“结构牛”,13家机构认为A股有望迎来“健康牛”。仅有2家机构认为7月份以来的市场上涨仅是短暂反弹。

“2020年肯定是结构牛的概率更大。”中海富林执行董事马喆对《红周刊》说。他认为,虽然7月份的上涨让部分板块估值大幅上涨,但市场整体估值较2007年“全面泡沫”仍有距离。

对于13日以来的市场持续调整,广东潮金投资投资总监刘跃对《红周刊》表示,政策导向要求慢牛非“疯牛”;机构抱团获利盘丰厚;北上资金流出和公募募集速度放缓;担忧7月底政治局会议收紧货币政策等因素合力导致市场调整。“如果月底的政治局会议继续保持货币政策宽松,后续市场慢牛行情更确定。”刘跃分析说。

而从持仓调研看,87%参与调研的机构持仓在六成以上,其中26家机构持仓在80%~100%。仅6家机构持仓比例在60%以下,其中持仓在30%~60%的机构为5家,持仓30%以下的仅1家。7月份以来,多数机构持仓未动,部分机构小幅加仓,大幅调仓机构占比并不多(见图2)。值得注意的是,参与调查的46家机构对于使用杠杆态度都相对谨慎,仅6家机构使用两融杠杆,无机构使用场外配资。

“6月底以来我们对科技和医药等估值较高超出盈利预期的个股做了部分减仓,但总体上仓位仍比较重。”八阳资产董事长王志文对《红周刊》记者表示。

温莎资本投研总监魏新元则坚持“满仓”策略,他说:“市场调整是情绪原因,牛市初期都会出现暴涨暴跌,而熊市的特征是阴跌。投资者可以提前测算出自己对持仓个股市值的心理极限预期,当个股股价仍处于自己心理价位区间,就可以安心持有。”

消费、医药和科技

后市分化加剧 个股机会仍存

虽然在近期的市场调整中,消费、科技和医药板块个股领跌。但作为近两年来A股市场的“明星板块”,依然备受私募机构追捧。从此次问卷调查看,46家机构持仓个股中消费(33次)、科技(32次)和医药(29次)的出现频率最高。对于下半年上述三大板块的投资机会,20家私募机构持全部“看好”的态度,另有6家机构仅看好科技股、1家机构仅看好医药股。12家机构对上述三大板块的下半年行情持观望态度。仅7家私募机构对下半年消费、科技和医药股的市场行情明确给出“不看好”的态度。

“估值高企是近期消费、医药和科技板块个股调整的主要因素,下半年白酒等消费板块龙头股仍是业绩增长比较确定的板块,考虑到前期涨幅,在近期市场调整中调整幅度可能会大于指数,但深度回调可能性不大。”刘跃分析说。

而参与调研的北京某中型私募则认为,茅台和五粮液当前仍处于估值合理区间,心理预期市值分别为2.6万亿和1.2万亿。“茅台正从经销商体系向自营体系转变,原本对经销商出厂价为969元/瓶,而对商超出厂价为1299元,茅台今年利润仍有望两位数增长,35倍市盈率以下是可以考虑适当建仓的。”

对于科技股的未来走势,刘跃分析说:“半导体短期内估值较高,获利盘较多,此次调整幅度可能会更深。一方面受益于海内外短期需求的抑制,外围一些不确定因素都会压抑估值。但调整过后,可能在8月下旬前后,我们会重新关注该领域潜在的投资机会。例如,国产替代,5G产业链中增长比较明显的个股。”

医药股方面,在采访过程中,虽然有部分机构在16日的剧烈调整中逢低建仓了部分医药股,但估值过高,以观望为主仍是受采访机构的主流。

银行、地产估值修复逻辑受认可

乐观机构认为银行将迎翻倍行情

在此次问卷调查中,在7月以来市场上涨中“异动”的银行和地产股也逐步受到了部分机构的认可。在46家私募机构中,分别有8家机构持仓中配置有银行股,7家机构持仓中配置有地产股。但对银行和地产板块下半年行情走势,分歧较大,21家机构持“观望”态度;有11家机构明确看好,另有3家机构仅看好地产股,2家机构仅看好银行股。

Wind数据显示,截至7月16日收盘,申万银行板块的市盈率(TTM,整体法)仅为5.9倍,在所有行业中垫底。在否极泰基金经理董宝珍看来,银行股的低估是“被误杀”。全球银行的合理估值在10倍~15倍之间,中国银行股估值也应该在此区间,这意味着银行股或将存在翻倍收益。“银行是经济的心脏,百业之母。很多投资者看好中国经济,却又看坏中国经济的心脏,这种看法本身就是矛盾的。”董宝珍说。在他看来,当前是建仓银行股的好机会,考虑到银行股的同质化,估值修复将是行业整体性的机会,投资者可以结合自己能力圈来选择具体标的。

“银行股我主要以阶段性配置为主,预期今年下半年也将存在阶段性布局机会。例如,当16日工商银行跌到5元/股附近的时候,考虑到估值修复以及分红预期超过国债收益,我会觉得是比较不错的投资机会。因为在宽松流动性下,银行贷款量增加,未来一两年利润将得到释放。”刘跃分析说。

王志文则代表了多数观望私募机构的态度,“银行、地产等低估值板块,理论上是值得关注和配置的,这个逻辑我也比较认同。但考虑到我们的投资风格和理念,我们仍希望专注于配置高成长性或者投资回报更好的品種。”

地产股未来走势以及投资机会方面,刘跃分析说,“大逻辑在于全球量化宽松,而当利润的增长达到2%以上,股市上房地产板块的估值将得到进一步修复。我们看到,在经济低迷期,龙头企业的竞争优势非常明显。个人配置上,可能还是倾向于A股市场上的龙一和龙二。”

基建、家电家装、猪肉等

被认为是市场忽视的机会

在此次问卷中,《红周刊》设置了一个问题为“下半年存在哪些被忽视的投资机会?”其中基建、周期、港股等被提及次数较多。值得注意的是,在此前机构持仓品种调查中,基建板块已经被9家私募机构纳入持仓中。

灾后重建以及疫情好转带来的基建复工是私募机构看好基建股的主要逻辑。“受疫情影响,基建复工有限,全国各地很多农民工目前仍处于在老家待业的状态。从我们调研来看,目前政府正在加大基建项目的审批。而随着基金项目的复苏,水泥等相关行业将迎来行业景气度修复。”刘跃分析说,“此外,我们调研发现,广东各地出现温氏股份、正邦科技、新希望等生猪养殖公司扩张布局的现象,市场份额进一步向龙头集中。”

此外,刘跃表示,下半年地产和家装等行业将逐步恢复常态,这意味着对家电的需求量一定会有提升,家电板块估值合理的龙头股的投资机会下半年也值得大家密切关注。

谈起对未来投资潜在风险的理解,在46家私募机构中中美关系走向(27次)、流动性(26次)和监管政策(25次)被认为是三大市场潜在风险所在,此外,全球市场波动也是部分机构关注的潜在风险所在。 (本文提及个股仅做分析,不做投资建议。)