磷复肥行业运行现状与发展思考

王 臣,王 莹,方俊文,李 博

(中国磷复肥工业协会,北京 100013)

0 引言

2019 年全球经济呈多国同步放缓之势,国内经济下行压力进一步加大,供给侧改革深入推进,农业产业结构进一步调整,安全环保趋严常态化。2019 年我国磷复肥行业整体运行稳健,但在稳健运行中遇到的压力前所未有,行业在终端消费乏力、出口下降、成本上涨、利润下跌等不利因素下,依靠行业强大的自身免疫力,保证了行业的健康运行。面对到来的2020 年,尽管经济下行压力有增无减,但机遇与挑战并存。

1 2019年我国磷复肥行业运行特点

1.1 供给侧改革与环保持续发力,产能继续出清

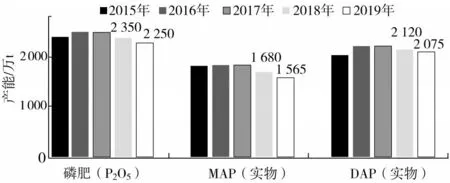

2015—2019年我国磷肥产能变化情况见图1。

我国磷肥工业经过20多年的快速发展,2016年产能(折P2O5,下同)达到顶峰,为2 470 万t。在供给侧改革、资源环境约束及市场因素共同作用下,产能连续3 年呈下降趋势。据中国磷复肥工业协会(以下简称协会)统计,2019年有内蒙古齐华矿业有限责任公司、中化重庆涪陵化工有限公司、四川蓥峰实业有限公司等13 家企业共100 万t 产能退出;另有山东奥宝化工集团有限公司、合肥四方磷复肥有限责任公司、珙县中正化学工业有限公司等15 家企业115 万t 产能处于闲置状态。2019 年磷肥产能降至2 250万t,年均递减3.1%,优势产能进一步显现。新旧产能转换加速,产业发展的周期性、市场调整的阶段性同时存在,相互叠加,粗放式发展时代结束,行业进入成熟期的深度调整阶段。

图1 2015—2019年我国磷肥产能变化情况

1.2 磷复肥产量与消费再创新低

随着化肥零增长政策的深入实施和资源环境约束进一步趋紧,磷复肥产量与消费再创新低。2010—2019年磷肥产量及分品种情况见图2。

图2 2010—2019年我国磷肥产量及分品种情况

由图2 可以看出,磷肥产量2015 年达到顶峰,在市场及政策因素叠加影响下,连续4 年呈下降态势。据协会统计,2019年磷肥产量为1 580万t,是近10年同比降幅最大的一年。其中高浓度磷肥产量1 505万t,同比下降6.5%;低浓度磷肥产量75.0万t,同比下降13.1%。从各品种来看,除重过磷酸钙和硝酸磷肥产量同比增长以外,其余产品产量都呈现下降态势,其中磷酸二铵和磷酸一铵降幅较大,分别下降8.1%和7.3%。2016—2019 年磷肥产量年均下降3.5%,下降速度高于产能下降速度,将会进一步推动行业供给侧改革。

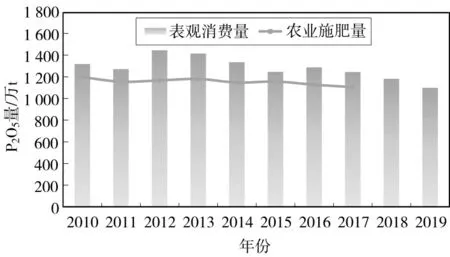

2010—2019 年我国磷肥表观消费量和施用量对比见图3。

图3 2010—2019年我国磷肥表观消费量和施用量对比

由图3 可知,2019 年我国磷肥表观消费量降至1 100 万t 以下,同比下降7%,磷肥表观消费量2012 年达到顶峰(1 442 万t),后呈下降趋势,年均递减3.8%,年递减速度高于产量递减速度,市场承压进一步加剧。行业进入深度调整期,从另一方面也促进了新型肥料的快速发展,产品差异化成为企业增强竞争力的重要手段。

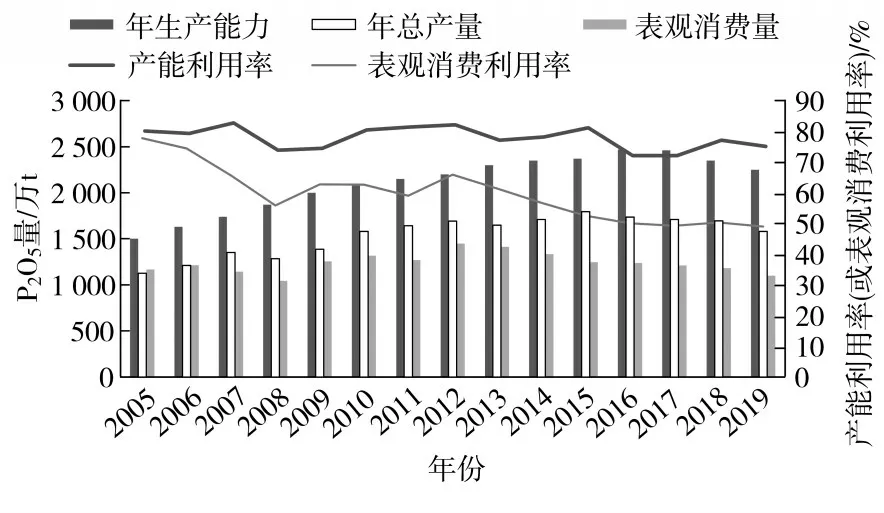

我国磷肥产能、产量、表观消费量及产能利用率见图4。从年均增长情况来看,产量降幅大于产能降幅,消费量降幅大于产量降幅,两者递减的比例失调,在一个较长时间内形成“鳄鱼口”的形状,吞噬着行业健康,同时也将促进行业的调整更加深入。所以进一步优化产能,提高开工率,仍是行业今后最重要的工作。

图4 2005—2019年我国磷肥产能、产量、表观消费量和产能利用率

1.3 国际市场消费下降与优势磷肥产能释放,我国磷肥出口量价双跌

2010—2019 年我国磷肥进出口情况见图5。2015—2019年,国际磷肥产能增加近1 000万t,供应量亦随之增加。我国磷铵贸易量占世界贸易量比重从2015 年的41%下降到2019 年的29%。从竞争力方面来看,我国磷肥除了对主要出口国的地域占优势外,质量、成本等方面均不占优势。加之目标出口国印度和东南亚市场2019 年年初库存高位以及政策调整和气候影响,导致2019年我国磷肥出口量降至508.5万t,同比下降6.7%;进口磷肥25.1万t,同比下降13.2%;净出口量为483.4 万t,同比下降6.3%;我国磷铵主要出口国印度和巴基斯坦,出口实物量同比减少115.45万t。

图5 2010—2019年我国磷肥进出口情况

1.4 在终端消费低迷与产能过剩持续影响下,营收与利润创历史新低

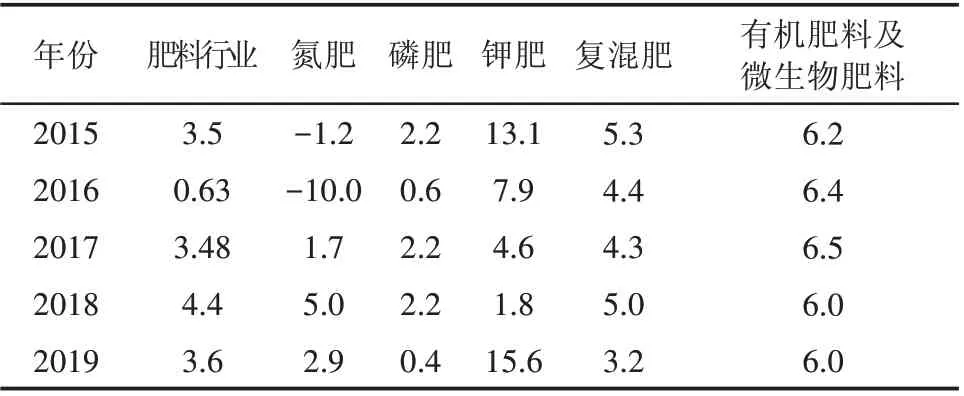

2015—2019 年我国肥料行业主营业务利润率见表1。

国家统计局数据显示,2019 年磷复肥行业主营业务收入同比下降6.1%,全行业利润总额同比下降35.9%。规模以上磷复肥企业亏损面增至21.2%,同比增长5.4 个百分点。磷复肥行业利润率仅为2.6%,其中,磷肥行业利润率为0.4%,复混肥行业利润率为3.2%,均创新低。

表1 2015—2019年我国肥料行业主营业务利润率

2 行业发展新变化

2019 年,我国磷复肥行业在艰难中前行,在创新中发展,正是这些发展中的新变化支撑行业稳健运行。

1) 产能持续下降,产业集中度进一步提升

在市场需求萎缩、行业效益下降、企业整合加快、叠加环保精准治理常态化的影响下,行业产能下降,产业集中度提升。2019年前10名磷肥企业的产量占行业总产量的67.5%,同比提升了2个百分点。

2) 产品结构调整加快,提质增效加速

结合市场需求与发展趋势的变化,部分企业同时借助化工企业入园与危化品企业搬迁机遇,在新品研发、科技创新等方面均投入大量的人力、物力和财力。高品质磷复肥产品如工业磷酸一铵、磷酸二氢钾、聚磷酸铵等发展迅速;配方肥伴随着农化服务的逐步深入迅速崛起,成为减肥增效的重要产品;肥料增效措施(如各种肥料助剂产品的发展)和手段(如精准施肥、测土施肥、水肥一体化等)更加科学化、多样化,提质增效成为行业共识。

3) 坚持绿色发展,打造核心竞争力

资源循环利用和节能减排成为企业可持续发展的必要条件,行业中的领军企业已经在提高氟回收利用率、半水-二水法磷酸技术以及磷石膏资源再利用方面取得了非常大的成就。至2020 年我国无水氟化氢产能将达到20 多万t,采用半水-二水法磷酸绿色生产工艺技术新建和改建磷酸产能达到近50 万t;2019 年全国新建、在建及规划的磷石膏项目磷石膏综合利用量达到近1 000 万t,2019 年磷石膏的综合利用率预计将超过40%。同时环保从严给企业带来的阵痛也已被消化吸收,绿色发展成为企业核心竞争力的重要组成部分。

4) 行业兼并重组步伐加快,国际竞争力增强

我国磷复肥行业大而不强已经困扰行业多年,在国际话语权方面,与体量不相匹配,这是因为体量虽大,但个体相对弱小,资源分散,在国际上缺乏具有核心竞争力的优势龙头企业,这是我们近十几年来偏重规模性扩张的结果。随着行业深度调整,企业间兼并重组,实现强强联合,增强竞争力成为必然。2019 年,贵州开磷控股(集团)有限责任公司和瓮福(集团)有限责任公司实现强强联合,中国中化集团有限公司控股山东省鲁西化工股份有限公司,中国化工集团有限公司旗下安道麦股份有限公司、江苏扬农化工集团有限公司、安徽荃银高科种业股份有限公司与中国中化集团有限公司旗下中化化肥控股有限公司合并成立先正达集团股份有限公司,通过整合重组,企业优化资源配置,进一步提高了行业在国际市场上的综合竞争力。

这些新的变化,将会在“十四五”期间持续发力,促进我国磷复肥行业健康、可持续发展。

3 行业发展面临的问题

1) 产能未有效发挥仍然是行业发展的羁绊

尽管近几年我国的磷复肥行业在供给侧改革与环保整治提升的双重作用下,部分落后产能出清,但行业整体产能利用率仍仅有70%,远低于国际公认的正常水平,造成的资源浪费和市场的不正当竞争,仍在影响行业健康发展。

2) 资源综合利用不高仍然是行业发展的瓶颈

氟回收、磷石膏和尾矿的综合利用技术方面虽然走在世界前列,但整个行业氟的利用率(以氟硅酸计)仍不到40%;2019年磷石膏利用率预计虽然超过40%,但离产用平衡仍有很长的路要走;尾矿利用率更低,不到10%;资源综合利用不高仍是行业可持续发展的瓶颈。

3) 行业利润低,影响了科技创新发展

科技创新需要人力、财物、资源的长期持续投入,且具有风险性,需要有雄厚的资金做后盾。磷复肥产品长期的低利润使得企业处在“求生求存”的境地,既要面临资金“造血能力”不足的尴尬局面,又要面临成本攀升“失血”过快的难题,在一定程度上阻碍了科技创新发展步伐。

4) 国际优势产能持续释放,行业压力有增无减

近5 年,我国磷肥年均出口量在520 万t 左右,占年产量的1/3 左右,占世界贸易量的30%以上,对外依存度相对较高。近5 年间国际新增磷肥产能的陆续释放,特别是中东和北非地区具有资源优势的磷肥产能的释放,进一步挤压了我国磷肥的出口空间。

5) 生产经营模式及产品结构与现代农业发展的矛盾进一步显现

资源环境约束、规模化农业发展、新的农业生产服务方式、人口结构的变化等,将会促使行业从生产方式到营销模式、从产品结构到利用率提升等方面都要做出与之相适应的改变。

这5 方面的问题也是“十四五”期间行业必须面对和着力解决的问题。

4 发展趋势预测

4.1 稳中向好趋势不会改变

中国农业展望报告预测未来10 年主要口粮品种消费量和价格均处于增长状态。中短时期内,随着经济下行压力进一步加大,保民生更显重要,相应的国家对保证粮食收购价格、提高种植强度等方面的利好政策会逐步出台,国家把耕地面积作为各省考核指标,化肥的刚性需求依然存在。

4.2 产业结构进一步优化

我国磷复肥行业产能利用率低于全球平均水平,2019 年行业亏损面加大,环保从严常态化与精准治理叠加疫情影响因素,落后产能将进一步淘汰,产业结构进一步优化。

4.3 行业竞争力和发展质量进一步提升

化工入园、危化品搬迁改造和供给侧改革成果开始发力,行业领头羊企业和优势企业集群更加凸显,不断提升的行业竞争力将推动行业的高质量发展。

4.4 出口市场向多元化发展

2020 年年初突发的新型冠状病毒性肺炎疫情对供应链的冲击,将会改变世界贸易格局和游戏规则,也势必影响到我国的肥料出口。面对外部的不确定性,既要应市场之变,也要谋长远发展。一方面不要轻易放弃传统市场,另一方面要大力培育开拓新兴市场。

5 后疫情时代面对的问题与思考

新冠疫情将深刻影响到我们生活中的方方面面,会催生新常态出现,对行业来讲,认真思考疫情造成的影响,如何应对后疫情时代行业新常态,是实现行业可持续发展的重要保障。

(1) 疫情对供应链的影响,体现在对物流和供应商的影响上,应引起我们对供应链布局的重新思考:供应商实力、信誉度、所处地域,甚至是否有相同价值观都要重新定位。

(2) 疫情对生产组织的影响,体现在企业应急管理和人员组织上,应引起生产组织的重新思考:建立适应人散与人聚的组织体系和预防保证体系,建立起适应于生产高度自动化与信息化的生产体系。

(3) 疫情对市场的影响,体现在对交通运输、销售模式与品牌的影响上,应引起对销售体系的重新思考:生产方式与布局、销售模式的多元化以及品牌信誉度的重塑等要重新思考与定位。

(4) 疫情对产品的影响,主要体现在对产品内在质量提升和质量可追溯上,应引起对产品效能的持久性和生态性的思考:产品更加绿色高效、长效施肥频率更低、缓控释更精准;农产品品质化控制趋严,将会加速行业质量可追溯体系建设。

(5) 疫情对融资方面的影响,主要体现在企业的抗风险能力方面,应引起我们对融资渠道的思考:企业融资渠道可能会收紧,特别是对于互保借贷企业的选择会重新评估,会更加慎重!

(6) 疫情对管理的影响,主要体现在组织管理与创新方面,应引起我们对应急管理与管理创新的思考:下次飞来的“黑天鹅”,我们如何应对?