钢铁产能置换政策及其对行业的影响

□ 黄 维 邢 娜 曲余玲 梁 磊

自2016年供给侧结构性改革以来,钢铁行业用3年时间去除过剩产能1.45亿吨,淘汰“地条钢”落后产能超1.4亿吨,钢铁去产能总量超2.85亿吨,产能严重过剩矛盾得到缓解,供需状况得到改善。从产能置换政策看,2018年1月正式实施《钢铁行业产能置换实施办法》,中国粗钢产能进入存量置换时代。但是国内粗钢产量连创新高,加之未来2~3年置换产能的集中投产,钢铁有效供给能力进一步提高,供需失衡风险加大,产能置换也未达到结构调整升级和优化产业布局的目的,影响了行业的健康发展。对此,2020年1月23日,国家发改委发布了《关于完善钢铁产能置换和项目备案工作的通知》,要求暂停钢铁产能置换和项目备案,同时开展现有钢铁产能置换项目自查,项目情况落实后需在2020年4月30日前上报,将在征求相关意见后对政策进行修订,预计新政策将对产能置换规范性及未来产能总量控制方面产生积极影响。基于此,本文对钢铁产能置换相关政策进行解析,对近期产能置换项目进行分析,同时思考产能置换对钢铁行业的影响。

一、钢铁产能置换和产业转移政策解析

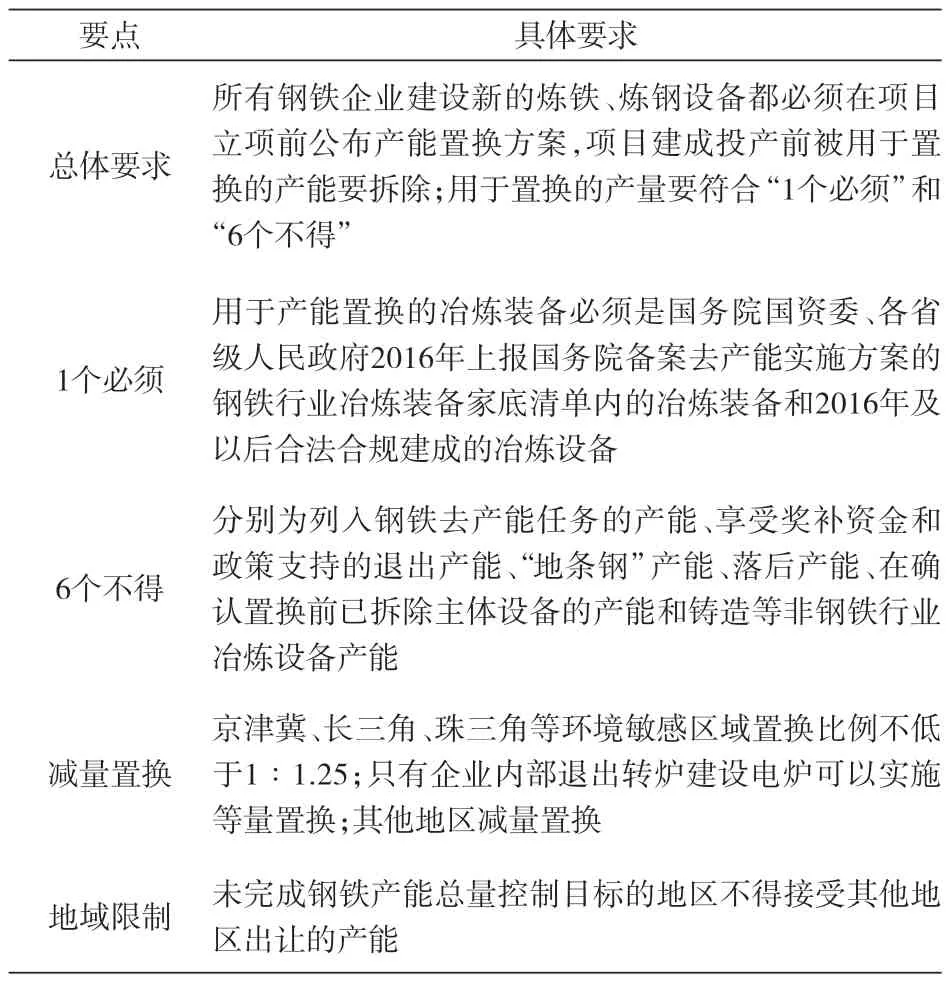

随着2018年工信部发布的《钢铁行业产能置换办法》和《产业转移指导目录(2018年本)》相继出台,国家已经对未来几年钢铁产能优化有了明确的指导意见(具体要点见表1)。

表1 《钢铁行业产能置换办法》要点

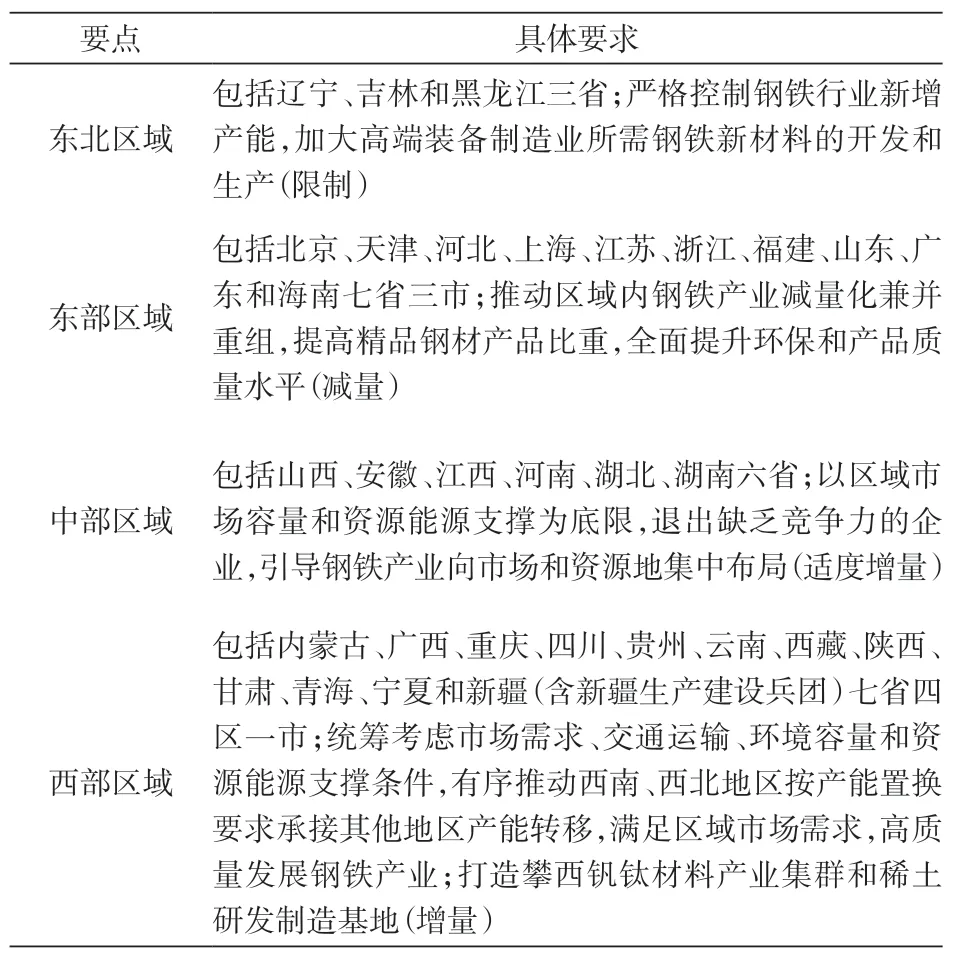

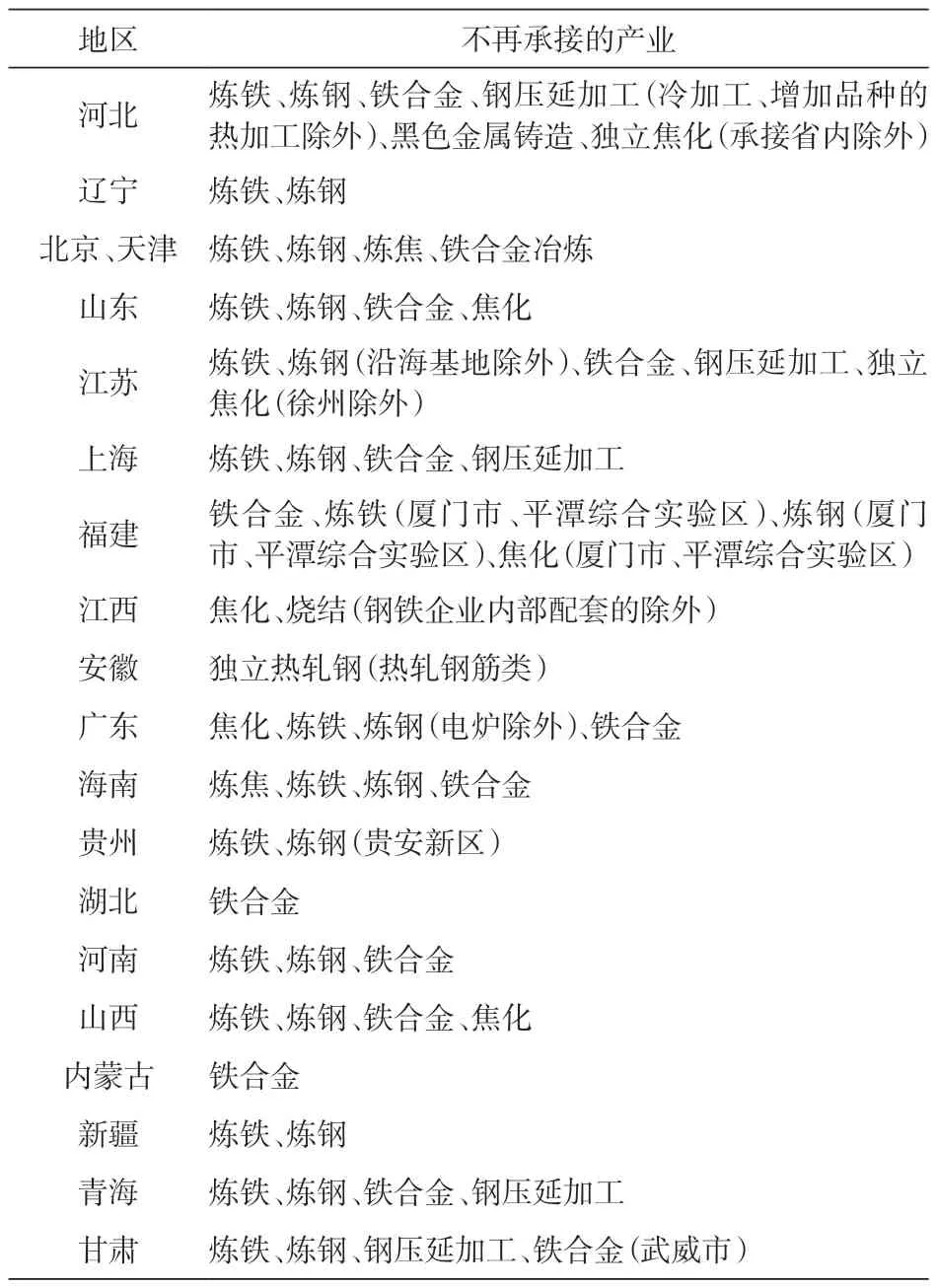

《产业转移指导目录(2018年本)》将全国分为东北、东部、中部和西部4个区域。其中,东北区域严禁增量,东部区域为减量优化,中部区域是布局优化为主可适度增量,只有西部区域鼓励承接产能转移(见表2)。表3列举了此项政策中全国各地区不再允许承接的钢铁及相关产业情况。

表2 《产业转移指导目录(2018 年本)》各区域要求

表3 全国各地区不再承接的产业(2018年产业转移指导目录)

但《钢铁行业产能置换办法》在执行过程中由于手续简化、权限下放等使钢铁产能置换过程中出现手续不完善、打“擦边球”、借机扩大产能、项目备案过多过快、缺乏科学论证等问题,导致行业供需失衡风险进一步加大,也没有达到结构调整升级和优化产业布局的目的。对此,2020年1月23日发改委发布了《关于完善钢铁产能置换和项目备案工作的通知》,“一刀切”式叫停了钢铁产能置换,并将在征求相关方意见后修订产能置换政策。

未来新的产能置换政策或在以下方面进行修订:一是提高减量置换比例,规范管理减量置换,切实实现实际产能减少;二是科学认定和换算产能,置换炉型炉容规范化;三是以产业布局优化为目的提高产能置换门槛,同时支持跨地区、跨所有制的重组型产能置换,提高钢铁产业集中度。修订后的产能置换新政策对钢铁行业的发展将产生积极影响,可使新项目集中投产时间延后,严格监管也会使对钢铁新项目的投资冲动降低,促使企业更加科学合理地选择重组对象,实现科学决策,有效降低新一轮产能过剩风险。

二、钢铁产能置换进展及结构性分析

1.钢铁产能置换整体情况

据不完全统计,截至2019年12月4日,全国共有21个省(区、市)公告钢铁置换项目,累计179项,涉及新建炼铁产能2.69亿吨、炼钢产能3.04亿吨,退出炼铁产能3.2亿吨、炼钢产能3.48亿吨。其中,炼铁产能平均置换比例为1.19∶1,炼钢产能平均置换比例为1.14∶1。置换动因集中于环保搬迁(例如河北、江苏、山东、山西等地)、落后高炉淘汰和扩产(例如广西、福建、四川、内蒙古等地)。同时,考虑到部分用以置换的旧产能长期关停,或在新产能投产之前已提前停产,实际上有部分闲置产能通过置换的方式转为有效产能,导致未来2~3年全国有效粗钢产能仍将有少量的增长空间。

2.置换产能结构性分析

(1)产能置换区域布局分析

从各省份产能置换情况看,截至2019年,全国共有16省65家钢铁企业公示产能置换方案。拟新建炼钢产能12 463万吨、炼铁产能11 717万吨,其中80%以上集中在华北和华东地区。从具体产能置换项目情况看,主要集中在河北和山东两省,约占2019年新增产能总量的60%。此外,虽然《产业转移指导目录》鼓励钢铁产能置换从布局上向中西部地区转移,但从实际置换项目看,鉴于区位、物流方面的便利条件,钢厂搬迁置换项目大多数还是向东部沿海集中,由资源型布局向临港临海型布局转型,未来沿海钢铁产能仍将持续增加,全部项目建设完成后,中国沿海钢铁产能将达2.5亿吨,约占全国钢铁总产能的23%。

(2)炼铁置换项目以新建高炉为主

此次通过2~3年的产能持续置换,全国高炉平均容积将明显提升。据中钢协统计,2001年全国高炉单炉平均容积仅为420m3。通过十多年的持续建设,2018年高炉平均容积已超过1 000m3,而此轮大规模产能集中置换的重要特点便在于“以小换大”。产能置换后,2020—2021年高炉单炉平均容积将提升至1 280m3。

(3)产品结构更倾向于高端板材

从已公布的产能置换项目看,只公布了炼铁、炼钢需要置换的产能,而对后续的产线及产能配置并没有相关的数据报道。通过与多方专家交流了解,此轮产能置换后的产品特点主要体现在:长材向板材转变、窄带向宽板卷转变、热轧向冷轧转变,同时都瞄准高端品种,做精品化基地,未来中高端品种板材市场竞争将更加激烈。特别是置换产能较大的项目,都规划了高端板材生产线,表明未来以板材为主的钢铁生产企业将会面临更大的竞争挑战。

三、产能置换对行业及企业的影响

《关于完善钢铁产能置换和项目备案工作的通知》发布将对未来钢铁产能置换进度和钢铁产能总量控制起到积极作用,也会对当前不合规的产能置换项目有一定抑制,但是已公布的绝大多数产能置换项目不会受到太大影响,未来2~3年行业仍存供大于求风险,行业和企业面临的形势仍十分严峻,新建项目的不确定性风险加大。

1.区域竞争形势更加严峻

未来2年内,随着钢铁产能置换项目逐步投产,我国钢铁有效产能释放空间将进一步增加。从某大型钢铁企业所在的东北区域分析,东三省铁水产能合计8 733万吨,而该区域年钢材市场需求约3 900万吨,且板材需求仅占总需求量的34%左右,属于钢材净流出量较大的区域。同时,河北、山东、江苏新建产能置换项目以向沿海布局为主,且均包含建设精品板材基地。因此,鞍山钢铁板材向南方流出的市场形势将更加严峻。从某大型钢铁企业所在的西南区域分析,包括重庆、四川、贵州和云南四省铁水产能合计5 986万吨,该区域年钢材市场需求超7 000万吨,板材需求占比约为26%,属于钢材净流入区域。从新建产能来看,2019年1—8月,仅四川3个项目新建炼钢产能462万吨,2020年底云南计划将有349万吨粗钢产能投产,同时考虑区域产品结构错配等因素,未来3年西南区域仍为钢材净流入区域,但随着中部区域新建产能置换项目的增加,西南区域钢材供应渠道也逐步趋于稳定。

由此来看,东北和西南区域的钢铁产业未来发展形势均不乐观。因此,应在重点考虑钢铁产业沿海布局的同时,也要进一步明确各生产基地的产品定位和目标市场,保证产品质量稳定的同时,做好差异化营销和服务,稳固好自己的市场份额和利润空间。

2.板材产能增加,竞争更加激烈

产能置换后的产品特点主要体现在:长材向板材转变、窄带向宽板卷转变、热轧向冷轧转变,同时都瞄准高端品种,做精品化基地,特别是置换产能较大的项目,都规划了高端板材生产线。此外,从国内某热轧设备供应商供货业绩看,共新建热轧项目约20项,按单项400万吨产能换算,总产能约8 000万吨。就具体项目看,长转板趋势明显,如宝钢湛江1 780和柳钢防城港1 780都定位于热轧高强钢、冷轧高强钢基板、高强酸洗钢等;河北太行钢铁新建的ESP生产线也定位于高端薄板产品,该产线将补齐其没有板材产品的短板;重庆攀华新建的2条热轧生产线将进一步完善其产业链,减少外购热轧基板;江苏扬州恒润海洋重工1 780热连轧机产品定位于高端工程机械钢板和海洋工程用钢等,未来板材市场竞争将更加激烈。从国内钢材市场需求来看,房地产和基础建设仍是拉动钢材需求的主要支撑点,占全国钢材需求量超50%,尤其是2019年下半年房地产和基建投资的拉动,使得螺纹钢市场价格一直处于相对比较坚挺的状态。由此建议,大型钢企在考虑产业转移和结构调整时,研究适度配套增加螺纹等建材产品生产线的可行性,尤其是在西南区域,要注意符合国家新增产能的政策需要,并能辐射区域周边市场。