债市走弱拖累券商业绩

刘链

近期,券商陆续公布5月月报业绩,5月,受A股震荡行情的影响,指数增速放缓,叠加五一假期效应,投资者活跃度有所下降,A股38家上市券商中超九成营收环比出现下滑。5月股权融资合计募集金额891亿元,环比下降27%;债权融资合计募集金额8149亿元,环比下降22%,投行业务承压。

在营收方面,广发证券5月实现营收17.12亿元,排名第一。国泰君安、申万宏源、海通证券、招商证券排名二到五位。在可比的37家券商中,仅1家券商营收环比实现正增长;在可比的35家券商中,共有17家券商营收同比上升,其中,3家同比增幅超过300%。

在净利润方面,广发证券实现净利润8.95亿元,排名第一。申万宏源、海通证券、国泰君安、中信证券排名二到五位。在可比的37家券商中,仅两家券商单月净利润环比正增长;在可比的35家券商中,共21家券商净利润实现同比增长,其中,共有5家券商同比增幅超过500%。

业绩增速分化

5月,A股38家上市券商合计实现营收165.19亿元,合计实现净利59.67亿元,环比分别下滑50.56%、57.17%,同比(可比口径)分别增长8.30%、33.53%;1-5月,累计实现营收合计1190.28亿元,累计实现净利合计493.45亿元,累计同比(可比口径)分别增长14.63%、14.84%。

总体来看,5月,券商环比下滑同比上升,头部券商竞争激烈。5月业绩环比下降主要是投资与股权融资转弱,低基数下业绩同比向好,券商板块2020年上半年业绩大概率预增。

5月,权益市场弱势整理,债市回调导致券商自营承压,沪深300指数单月下跌1.16%(4月上涨6.14%,2019年同期下跌7.24%),中债总财富指数下跌1.51%(4月上涨1.54%,2019年同期上涨0.77%),IPO定增融资额环比下降20.85%,同比上涨76.76%,债权承销规模环比下降39.70%,同比上涨24.36%。4月成交额较上月微降,环比下降0.73%,同比增加26.93%,两融日均余额环比增加1.6%,同比增加15.23%。

2020年前5个月,券商资管规模与股票质押规模仍在压缩,新发行集合资管产品份额下滑58.05%,股票质押规模下滑37.26%。前5个月,券商板块业绩累积同比增长14.84%,叠加2019年6月业绩的低基数,2020年上半年券商板块业绩大概率正增长。

国泰君安、广发证券、招商证券5月单月业绩排名前三。从5月单月业绩看,中信证券单月净利滑落至第六位,国泰君安拔得头筹,广发证券、招商证券位列第二、第三。不过,从前5月累计数据看,中信证券净利仍稳居第一,二至四名差距很小,头部券商之间竞争激烈。从增速来看,中信建投前5月净利同比增加77.62%,排名第一,其他头部券商中,中信证券、申万宏源、招商证券业绩增幅靠前。

债市下跌是拖累券商5月业绩环比回落的主因,1-5月,经纪、投行和资管业务保持升势。受节假日的影响,5月交易日环比少3天,5月总股基成交额、日均股基成交额分别为1.20万亿元、6660亿元,环比分别下降14.9%、0.8%,环比降幅趋缓。1-5月,日均股基成交额同比增长26%。5月日均两融余额环比增长1.6%,同比增长15.2%。5月,IPO、再融資和债承规模环比均有所下降,1-5月,IPO和债承规模分别同比增长127%、35%,再融资规模同比持平,呈改善趋势。

与此同时,5月股市涨幅环比回落,沪深300指数、创业板指数分别下跌1.2%和上涨0.8%,4月分别为上涨6.1%、10.6%;5月中证综合债指数下降0.9%,比4月上涨1.4%,环比下降明显。4月和5月,债股波动明显,造成券商5月投资收入环比回落较大。从8家披露数据的券商资管子公司来看,1-5月合计实现净利润19.3亿元,同比增长14.5%,延续增长势头。

尽管5月业绩增速分化明显,但头部券商整体业绩表现较好。5月净利润(调整后)前五分别为国泰君安、招商证券、华泰证券、中信证券和中国银河,在头部券商中,中信证券、招商证券和华泰证券1-5月净利润同比增速领先,分别为36%、31%、23%。24家披露月报的可比公司中,中信建投、华林证券、东方证券和国金证券1-5月净利润同比增速超过40%。头部券商业绩同比增速整体较好,经纪和投行收入占比较高的中小券商盈利表现优于同业。

银河证券认为,在高基数的影响下,5月券商业绩表现环比承压。简单加总合并口径测算,32家上市券商5月单月实现营业收入159.27亿元,环比减少46.39%,同比增加19.36%;5月单月实现净利润合计68.25亿元,环比减少49.41%,同比增加60.65%。截至5月末净资产合计14466.99亿元,环比减少0.07%,同比增加8.45%。广发证券、申万宏源和海通证券的净利润居行业前三甲,分别实现净利润9.46亿元、8.34亿元及7.54亿元;广发证券和西南证券实现净利润环比涨幅居前,环比分别增长39.00%和26.68%。

5月,A股主要指数横盘震荡叠加债市下行,券商自营投资表现明显承压,市场成交总额环比走弱,投行股债承销规模收缩,叠加4月高基数的影响,券商业绩环比下降。在成交方面,5月股票成交金额11.20万亿元,环比减少14.91%,同比增加14.24%;日均股票成交额6220.48亿元,环比减少0.73%,同比增加26.93%。月度日均两融余额环比小幅提升。

5月,市场日均两融余额达1.08万亿元,环比增加1.61%,同比增长15.23%。在投行业务方面,5月股债发行规模环比均有所下滑。5月股债承销规模合计7417.03亿元,环比减少32.19%,同比增加34.17%。其中,股权融资规模合计890.56亿元,环比减少26.71%,同比增加29.34%;债券承销规模合计6526.47亿元,环比减少32.88%,同比增加34.85%。

在股权融资方面,IPO共计18家,募集资金160.10亿元,环比减少13.56%,同比增加2.70%;增发23家,募集资金573.08亿元,环比减少22.60%,同比增加121.34%。在投资业务方面,5月市场行情有所震荡,全月上证综指下行0.27%,深证成指上涨0.23%,中债总全价指数下行1.79%,债券投资表现承压明显。

债市走弱是主因

券商5月业绩有一个非常明显的现象,即环比下滑,同比提升,在政策的催化下估值有望回升。5月,上市券商营业收入、净利润单月环比分别下降50%、58%,单月同比分别增长11%、28%;1-5月,上市券商营业收入、净利润累计同比均增长13%,年化ROE(专项合并口径)达到8.08%,5月,经纪、投行、资管、自营业绩环比均下滑,但经纪、投行、资管等传统中介业务单月同比提升,行业景气度仍处于上升通道。

已公布5月业绩的39家A股上市券商单月实现营业收入167.6亿元,环比降50%,同比增长11%;净利润56.8亿元,环比下降58%,同比增长28%。1-5月累计实现营业收入1230.9亿元,同比增长13%;1-5月累计实现净利润497.9亿元,同比增长13%;截至5月底,39家上市券商净资产1.51万亿元,比2019年年底增长4.0%;年化ROE(专项合并口径)达到8.08%。

广发证券由于确认子公司分红5.38亿元,获5月单月营收净利润双冠,扣非后单月双冠为国泰君安。5月,广发证券确认子公司分红5.38亿元,单月专项合并营业收入、净利润分别达到18.1亿元、9.5亿元,获行业双冠;不过,扣非后5月专项合并营业收入、净利润最高的券商为国泰君安,分别为15.7亿元和6.7亿元。累计净利润同比增速前三位的券商分别是中信建投证券(78%)、国海证券(66%)和华林证券(56%);1-5月年化ROE前三位的分别为红塔证券(14.66%)、华鑫证券(13.92%)和中信建投证券(13.78%)。

5月市场股指回落,导致单月上市券商业绩环比下降,而且,经纪、投行、资管、自营业绩环比均下滑,但经纪、投行、资管业务单月同比提升。5月交易日减少致总交易额环比下降,5月Wind全A日均成交额6183亿元,环比下降1%,同比增加27%;交易日18天,环比减少14%,同比减少10%;月交易总额11万亿元,环比下降15%,同比增加14%。5月,两融日均余额10764亿元,环比增加2%,同比增加15%。

IPO、再融资和核心债券承销规模环比下降。5月,IPO、再融资和核心债券承销规模分别为160亿元、573亿元、3020亿元,环比分别下降14%、23%、54%,同比变动幅度分别为3%、21%、-14%。资管子公司净利润单月环比下降26%,单月同比增长9%,1-5月累计实现净利润同比增长14%。

5月债市大幅下跌导致券商自营业绩承压。5月,上证指数下跌0.3%,4月为4.0%,创业板指数上涨1.2%,4月上涨7.4%,中证全债指数下跌1.1%,4月上涨1.6%,股债市表现均弱于4月,特别是债市大幅下跌是导致自营业绩下滑的重要因素。

根据上市券商月度数据公告,已披露数据的30家上市券商5月单月共实现营业收入166.13亿元,环比下跌44.98%,同比上涨22.48%;实现净利润60.53亿元,环比下跌50.94%,同比上涨42.02%。5月单月净利润居前的上市券商包括:广发证券9.46亿元,同比增长391.32%,环比增长39.00%、海通证券7.54亿元,同比增长150.09%,环比下降22.04%、国泰君安证券6.75亿元,同比增长41.28%,环比下降15.36%、招商证券4.81亿元,同比增长43.65%,环比下降41.30%。

由于市场整体缩量调整,经纪业务有所回落,自营业务弱于2019年同期,资本中介业务同比环比均增长,投行业务大幅回落。从经纪业务来看,5月单月日均成交金额同比回落。5月两市日均股票成交金额为6220.48亿元,环比减少0.75%,同比增加21.94%。从自营业务来看,二级市场表现弱于同期。5月,沪深300指数下跌7.24%,创业板指下跌8.63%,2019年同期沪深300指数上涨1.06%,创业板指数下跌8.63%。债市表现弱于同期:中证全债指数5月下跌1.09%,2019年同期中证全债指数上涨0.81%。从资本中介业务来看,两融余额环比、同比均上涨,质押规模继续收缩。截至5月末,两市两融余额为10780.52亿元,环比上涨3.36%,同比上涨16.87%;市场质押股数为5514亿股,比4月末质押股数5516亿股小幅收缩。从投行业务来看,5月同比增长,环比下跌。5月股权融资规模为890.56亿元,环比下跌26.71%,同比上涨29.34%。其中,5月IPO发行规模为160.10亿元,环比下跌13.86%,再融资发行规模为730.46亿元,环比下跌29.03%。

万联证券认为,假期因素和市场走势两个因素的叠加,导致券商5月业绩大幅下滑。5月,上市券商业绩环比大幅下滑,累计同比增速略有改善。可比37家上市券商5月合计实现营业收入172.45亿元,环比下跌47.7%,1-5月累计实现营业收入1206.71亿元,同比增长14.7%,较上月增幅扩大2.2个百分点。5月合计实现净利润68.63亿元,环比下跌51.8%;1-5月累计实现净利润493.62亿元,同比增长15.2%,较上月振幅扩大4.9个百分点。截至5月末合计净资产1.44万亿元,环比持平,较2019年年底增长4.1%。业绩环比大幅下滑预计主要是由于假期交易日減少、市场表现较弱等原因所致,但在低基数效应下累计同比表现改善。

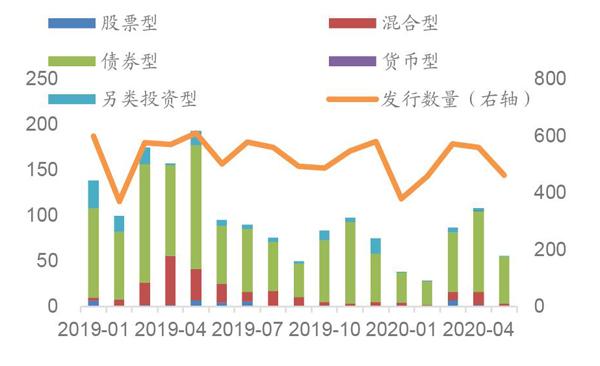

图1: 券商债券承销情况(单位:亿元)

资料来源:Wind,国开证券研究所

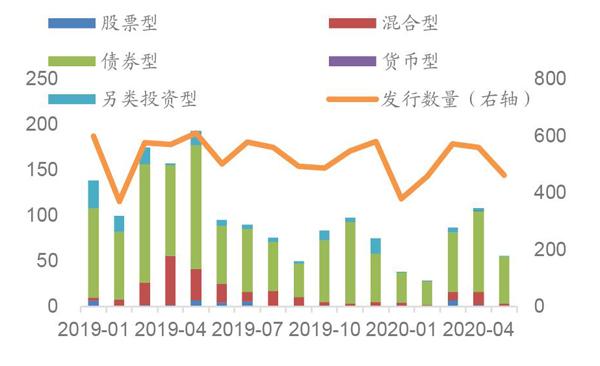

图2: 券商集合理财发行情况(单位:亿份)

资料来源:Wind,国开证券研究所

除两融外主要市场数据均下滑,尤其以投行和债市表现较弱。在五一假期交易日减少、货币政策边际收紧等因素的影响下,5月多项市场核心数据下滑,除了两融余额环比提升外,股基交易额、股债融资规模、上证综指、中债综合净价指数、新成立资管产品数量、股票质押市值等均出现下滑,其中股债融资规模下滑七成,中债综合净价指数下跌超过1%。

尽管部分龙头券商5月单月业绩下滑较多,但大型券商整体业绩下滑幅度略小。5月,部分龙头券商业绩下滑较多,单月净利润规模排名前三的分别是广发证券、申万宏源和海通证券,环比增速排名前三的是华鑫证券、广发证券和西南证券。整体来看,大型券商业绩下滑幅度略小,可比券商中,大型券商5月营业收入环比下跌41.9%(中型券商下滑57.6%,小型券商下滑55.0%),净利润环比下跌43.8%(中型券商下跌65.0%,小型券商下跌83.0%);累计业绩方面,大型券商1-5月营业收入同比增长21.0%(中型券商增长3.9%,小型券商增长7.3%),1-5月净利润同比增长24.7%(中型券商下跌4.2%,小型券商下跌5.8%)。

关注券商长期配置价值

回归市场本身,5月,市场各指数呈窄幅震荡态势。总体来看,深市强于沪市,综合指数强于成份指数。上证综指下跌0.27%,深证成指上涨0.23%,沪深300、上证50、中证100分别下跌1.16%、1.93%、1.56%,申万证券板块下跌4.09%,跑输大盘。板块内个股跌多涨少,剔除新股后涨幅排名前三的为财通证券(4.08%)、国金证券(1.34%)、浙商证券(0.31%),跌幅排名前三的为海通证券(-10.40%)、招商证券(-10.17%)、中信建投(-8.60%)。5月债市出现回调,中证全债指数下跌1.17%,从国内外需求恢复进度及货币政策空间来看,债市中长期仍有支撑。

5月,沪深两市日均股基成交额6660.03亿元,环比下降0.76%,5月市场呈震荡调整态势,叠加仅有18个交易日,两市成交量环比出现下滑。值得注意的是,近期,上交所首次回应单次“T+0”交易制度,政策落地将直接利好券商经纪业务,短期仍需关注外围因素的不确定性对A股市场活跃度的压制。

5月底,沪深两市两融余额止跌回升,为10780.52亿元,环比上涨3.36%,5月券商新增未解押股票市值(质押日)环比增加14.23%至653.22亿元,信用业务受市场环境影响较大。

5月股权融资规模733.18亿元,环比下降25.99%,债券融资规模1920.74亿元,环比下降56.70%。渤海证券认为,股债承销规模环比下降主要受发行节奏的影响,2020年前5个月,IPO、再融资、债券承销规模分别为1132亿元、3155亿元、3.82亿元,保持了高速增长的趋势。在监管层加大直接融资力度的支持下,长期来看,券商投行业务将受益于此。

5月,券商共计发行470只产品,发行规模为62.73亿份,环比下降20.17%。在去资金池、去通道的背景下,券商资管积极向主动管理方向转型,管理费率的提高可以弥补资管规模下降对券商资管收入造成的影响。整体来看,虽然疫情在全球的蔓延以及中美关系的反复推升了投资者的避险情绪,市场波动幅度较大,券商业绩也出现较大幅度的波动,但受益于流动性宽松以及资本市场改革的持续推进,券商板块的长期配置价值值得关注。

随着资本市场深化改革的加速推进,作为重要的参与者,券商对政策具有较高的敏感性。2019年以来,监管层围绕IPO注册制、再融资、并购重组、新三板等的改革政策不断出台,近期包括拓宽券商融资渠道、创业板注册制进程和市场基础制度(T+0)等多个方面政策在加速推出,在提升市场风险偏好的同时,一系列利好政策的出台也将直接增厚券商业绩,券商迎来新一轮创新发展周期。

目前,申万证券(III)市净率(LF)为1.42倍,估值处于历史低位,流动性持续宽松叠加政策红利有望推动券商行业估值中枢上移。未来,龙头券商凭借雄厚的资本实力、风控能力以及业务能力,在资本市场深化改革“扶优限劣”的政策倾斜下将是最直接受益者。

近期,资本市场深化改革持续推进,新三板转板上市机制也逐渐落地,这有利于打通多层次资本市场之间的有机联系,改善新三板的流动性,提升交易的活跃度和定价效率。此外,监管层表示将陆续研究推出创业板注册制和科创板交易制度改革(T+0)等政策。随着证券公司次级债管理规定的修改,允许证券公司公开发行次级债券,并为证券公司发行减记债等其他债券品种预留空间,支持券商充实资本,增强风险抵御能力,更好地服务实体经济。

证券行业有望持续获益资本市场的改革发展,在监管打造航母级券商政策的引导下,头部券商受益明显,龙头券商的投资价值凸显。总体来看,目前券商板块仍显著低估,布局正当时。3月底以来,市场震荡上行,但券商板块几乎按兵不动;截至2020年6月5日,券商板块PB估值为1.43倍,仅位于2013年以来15分位以下。

目前,市场对金融股普遍看淡,一方面是由于金融股依赖宏观环境的高周期性;另一方面则是金融股部分细分板块监管趋严且存在资产质量隐患。中航证券认为,券商板块的投资逻辑不同于其他金融板块,券商身居直接融资中介的核心地位,在资本市场各项改革深入推进的背景下,投行、投资、经纪等各业务都会带来提振,从而为券商带来长期阿尔法收益。虽然当前券商整体估值仍显著偏低,但随着市场风险偏好的提升,券商板块有望深蹲起跳。

当前,资本市场深化改革持续推进,后续在创业板注册制进程、提升市场活跃度等方面有望超预期;政策红利下券商经纪、投行和资管业务有望全面改善,ROE保持上行趋势。在政策的推动下,低估值的券商行业景气度将持续攀升。2020年,资本市场进入深改全面推进阶段,创业板注册制、新三板精选专板系列改革创新举措陆续出台。未来,完善資本市场基础制度的改革有望继续推进,在政策的催化下,券商估值有望获得提升,券商行业创新发展与短期流动性宽松带来的α与β共振的投资机会值得关注。

5月业绩环比下滑预计受到投资业务及投行业务下滑的影响,加上市场景气度略有降温。目前政策仍是提振板块估值中枢上行的核心因素,创业板注册制落地、推进基础制度完善(研究引入单次T+0制度)、允许公开发行次级债补充资本等,疫情影响边际钝化,经济复苏预期增强,券商作为资本中介受益于此,并带来行业长期ROE水平的提升。