中央定价目录调整对川渝天然气市场的影响研究

李森圣 段言志 王 莅

(中国石油西南油气田公司天然气经济研究所,四川 成都 610051)

0 引言

2020 年3 月16 日,国家发改委在前期征求意见的基础上正式发布新版《中央定价目录》(以下简称新版《目录》)并明确自2020 年5 月1 日起施行,释放出进一步加速天然气门站价格市场化的信号[1]。按照新规,满足“具备竞争条件省份”可按市场方式形成天然气门站价格。短期来看,基准门站价格暂不取消,改革过渡期仍以现行门站价格管理机制为主,按现行机制执行。但从中长期看,门站价格的政府指导作用将逐步削弱,将有更多具备竞争条件的省份通过市场方式形成门站价格,为全面放开“两头价格”奠定基础。欧美国家经验表明,价格放开将对区域内天然气市场竞争格局带来重大调整。川渝地区天然气供应涉及川渝及沿海地区两个主要市场,门站价格放开将导致沿海区域市场竞争与川渝地区同业竞争加剧,整体将重塑川渝地区天然气市场竞争格局。

1 中央定价目录调整解读

1.1 主要的变化

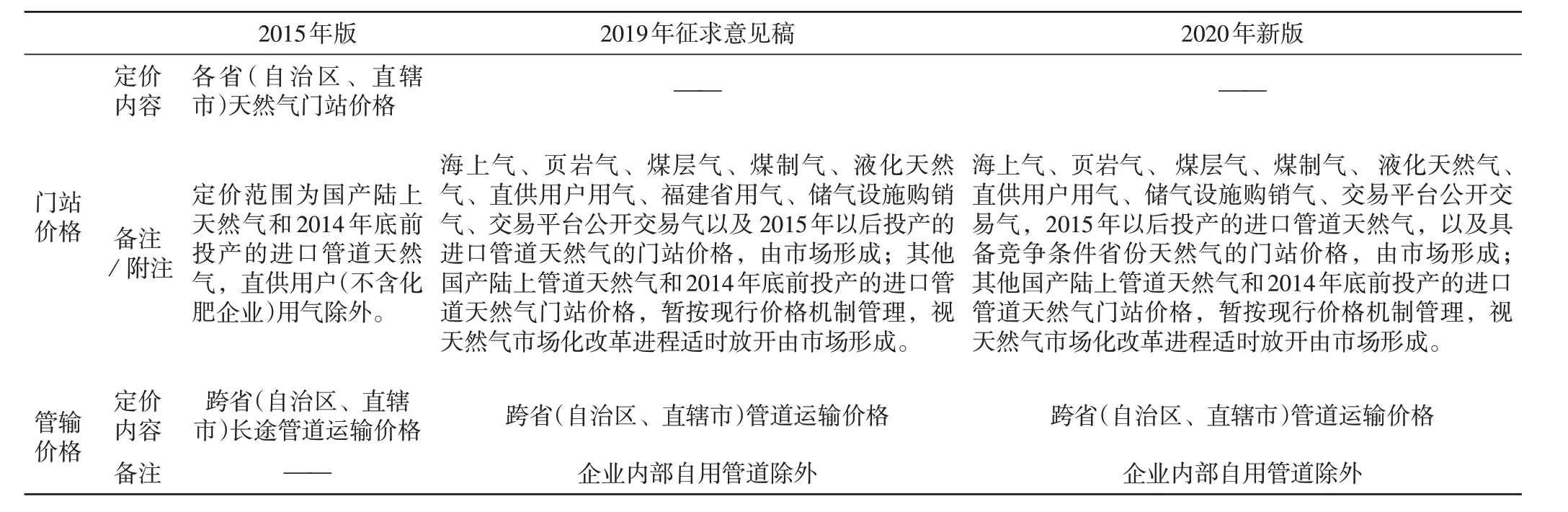

较2015 年版《中央定价目录》,2019 年11 月4 日征求意见稿将“各省区市天然气门站价格”从中央定价目录中移除,以附注的形式对现行天然气门站价格定价机制进行了规定,固化了改革成果,即海上气、页岩气、煤层气、煤制气、液化天然气、直供用户用气、福建省用气、储气设施购销气、交易平台公开交易气以及2015 年以后投产的进口管道天然气的门站价格,由市场形成;其他国产陆上管道天然气和2014 年底前投产的进口管道天然气门站价格,暂按现行价格机制管理,视天然气市场化改革进程适时放开由市场形成。新版《目录》较征求意见稿出现了一些变化,将附注中“福建省用气”调整为“具备竞争条件省份”,扩大了适用市场形成门站价格的地区范围。各版本有关天然气定价内容的具体变化如表1所示。

表1 各版本中央定价目录有关天然气定价内容的对比

1.2 释放的信号

1)基准门站价格暂不取消,改革过渡期仍以现行门站价格管理机制为主,按现行机制执行。此次调整中涉及天然气的部分内容,只修订了原来定价目录中与现行政策不一致的地方,明确了下一步方向是门站价格放开由市场形成,但具体何时放开并没有明确。总体来看,关于门站价格的实质性内容与现行机制并无新变化。

2)门站价格政府指导作用将逐步削弱,将有更多具备竞争条件的省份通过市场方式形成门站价格,为全面放开“两头价格”奠定基础。新版《目录》规定:具备竞争条件省份天然气的门站价格由市场形成。从当前国内各省天然气市场情况来看,除川渝地区外,内陆多数省份天然气供应主体相对比较单一,而像上海、江苏、浙江、广东等沿海地区省份天然气供应除了管道天然气外,大多数还拥有进口LNG 供应。随着我国油气体制改革推进,以及全球天然气市场供大于求局面形成,LNG 进口主体逐渐多元化,沿海地区省份天然气供应竞争更容易形成。且上海、重庆石油天然气交易中心通过近几年的运营发展,在交易量规模、交易产品及模式等方面取得了长足发展,浙江、广东也正积极筹建天然气交易中心,均为沿海地区省份通过交易中心形成区域价格基准奠定了良好基础。川渝地区也因拥有良好的基础设施和资源市场,具备了形成市场竞争的较大潜力。因此,未来将有更多的省份通过市场形成门站价格,政府的指导作用将逐步削弱,直至形成市场认可的基准价格。

2 欧美国家价格放开的经验启示

1)价格机制改革与管网运营机制改革协同推进。根据欧美国家的经验,管网运营机制改革后,天然气工业与市场的运行方式将发生根本性变化,从而要求天然气工业与市场的价格形成机制作出深刻变革[2]。在管网运营机制改革前,有两种机制用于形成生产商的气源销售价格:政府管制和买卖双方谈判。改革后,下游买方需要就天然气商品、运输服务、储存服务分别购买,就需要对天然气、运输服务、储存服务分别定价,其中天然气的价格不再受政府管制而是通过市场竞争形成,运输和储存服务的价格通常受到政府以成本加成为基础的价格管制[3]。

2)需具备良好的市场条件。一是多元化的上游供应。美国、加拿大和英国在天然气工业与市场发展的早期阶段,生产环节就与该行业的其他环节相分离并引入竞争机制,多元化的上游供应有助于在供应侧形成有效竞争,为价格放开创造条件。二是天然气市场进入稳定增长阶段。一个发展成熟的天然气市场一般要经历初始增长、快速增长、稳定增长3个发展阶段,在这一过程中天然气市场结构将由垄断型市场逐步过渡到竞争型市场,天然气的交易方式由长期合同向短期合同、现货和期货交易转变,天然气的定价机制将经历成本加成定价、与油价挂钩以及气气竞争3个阶段,价格放开管制可看成是天然气市场发展成熟的产物[4]。三是完善的天然气基础设施建设。建设完善的管道、地下储气库等天然气基础设施,从而具备足够的运输和储存能力,是保证天然气市场具有流动性的重要条件,现货市场流动性则是促进价格放开的重要基础。

3)分阶段推进,并出台配套法规制度。以美国为例,井口价格放开主要经历了3 个阶段:第一阶段,为应对井口价格管制引发的天然气短缺问题,1978 年美国国会颁布天然气政策法案,部分解除井口价格管制,1985年联邦能源管理委员会(FERC)发布第436号令开始解除天然气管道公司销运捆绑。第二阶段,为应对管制解除后供应激增带来天然气过剩的问题,1987年FERC发布了第500号令免除管道公司的照付不议责任。第三阶段,1989 年美国国会颁布天然气井口解除管制法案,与之相适应的FERC于1992 年发布第636 号令推出美国天然气工业的系列重建规则。最终,美国通过解除对井口价格的控制、强制要求管道实行公开准入制度等一系列措施,完成了对天然气工业结构的调整与重建[3]。

3 川渝地区门站价格放开的条件分析

3.1 川渝地区拥有良好的基础设施和资源市场条件

1)川渝地区天然气消费市场成熟,并拥有国家级天然气交易中心。经过60 余年的发展,川渝地区天然气消费市场已趋于成熟,天然气作为各行业的主要原料和燃料得到普遍利用,形成了依靠天然气而发展的多个产业集群,主要包括城市燃气产业集群、化肥产业集群、化工产业集群、冶金产业集群、建材产业集群等[5-6]。天然气供应川渝地区千余家大中型工业用户、超过1 200 万家居民以及超过1万家公用事业用户。2019 年川渝地区天然气消费占比达16.4%,高出全国平均水平(8.3%)近一倍[7]。重庆石油天然气交易中心于2018 年5 月正式上线运行,2019 年单边交易量达到178×108m3,推动川渝地区乃至全国的现货交易市场快速发展。

2)川渝地区拥有页岩气、致密气,以及中亚气、中缅气等多元化气源。2019 年,川渝地区天然气总产量超494×108m3(不含煤层气),约占全国天然气产量的28.4%,同比增长18%,远高于全国8%的增长率。常规气产量为339×108m3,同比增长8%,占总产量的68.6%;页岩气产量为154×108m3,同比增长49%,占总产量的31.4%,占比提升6.4 个百分点,主要由重庆涪陵页岩气、四川长宁公司、四川页岩气、重庆页岩气等多个混合所有制的页岩气公司进行勘探开采,逐渐成为川渝地区天然气增产主力[7]。除自产气外,结合地区产销需要,还可以从中贵线、中缅线上载或下载中亚气、中缅气,进一步充实川渝区内的气源供应。

3)川渝地区拥有健全的蛛网式管网系统,储气库调峰保供作用突出。川渝地区已建成我国最完善的区域输配系统,盆地管道长度为4.5×104km,上接气田、下连用户、覆盖川渝、联通全国,环形骨干管网通过中贵线和忠武线与国家干网连接,形成了“川气自用、外气补充、内外互通、战略储备”的格局,在国家西南地区能源战略通道中居中枢地位。2019 年,川渝地区相国寺地下储气库已完成“七注五采”,日均采气量达1496×104m3,最大日采气量达2 443×104m3,创历史新高,历年累计注气达92.48×108m3,累计采气达61.66×108m3,为川渝地区及京津冀地区的季节调峰保供发挥了重要作用。

3.2 现阶段川渝地区尚不具备竞争条件,但具有形成市场竞争的较大潜力

新版《目录》没有规定“具备竞争条件”的具体定义,但有专家提出:在同时存在两个及以上陆上管道气独立气源供应商、又存在两个及以上独立LNG 气源供应商、单个供应商的市场份额不占据绝对优势、管网储气设施实现运销分离、互联互通和公平开放的省市,可视作具备竞争条件省份。按此标准,川渝地区虽供气充足、消费市场成熟、基础设施完善、拥有国家级交易平台等优势,但区域内市场主要由中石油、中石化两家企业垄断供应,页岩气以及进口管道气也纳入在两家企业的统一销售体系中,单个供应商的市场份额占据较大优势,市场竞争相对有限,且区域内用户承受能力相对不足。综合来看,川渝地区现阶段尚不具备竞争条件,形成竞争尚需时日,但具有形成市场竞争的较大潜力,需进一步加强市场培育与发展。

4 沿海地区省份门站价格放开对川渝地区天然气市场的影响

4.1 沿海区域天然气市场竞争加剧

按照上述标准,上海、江苏、浙江、广东等沿海地区省份不但拥有来自不同地区的国产管道气气源,还有国产海上气、进口管道气、进口LNG 等多方气源,初步形成了多个气源商相互竞争,且单个供应商不占据绝对优势的竞争格局,目前基本具备市场竞争条件,在持续供应宽松、国际天然气价格下跌的形势下,很快就能形成竞争态势。沿海地区省份门站价格由市场形成,将推动沿海区域天然气市场竞争格局加剧,国产气与进口管道气、进口LNG 之间气源的价格竞争也将加剧。从天然气供应端总体形势来看,未来很长一段时间全球天然气供应都将处于宽松状态[8]。在东部沿海省份未来的市场气源竞争中,管道气与进口LNG 之争将成为主角,究其竞争的核心是气源供应企业的利润与份额之争。中国海关数据显示,2019 年LNG 现货采购量接近1 490×104t,占进口总量的25%,现货进口量较2018 年减少约70×104t。其主要原因是2018 年中国与各大气源供应商签署的一批新协议(如亚马尔LNG 与中石油的长期购销协议,中海油气电与BP 的150×104t/a 长期购销协议和2018 年新签的总计约140×104t/a 中短期购销协议)开始在2019 年执行,部分需求增长已被锁定。另一方面,随着管道气资源的宽松,国产LNG 也与进口LNG 开展了激烈的竞争,2019年国内LNG 液厂总产量达1 308×104t,同比增长18%,在未来一段时间,国产LNG 与进口LNG的竞争还将持续。

当前门站价格与进口LNG 成本在沿海主要消费市场持续倒挂,若竞争省份取消门站价格限制,那么各大气源供应商通过资源标签化和阶梯气价的方式传导成本的意愿将会十分强烈,届时可能出现天然气价格上涨到业内认可的盈亏平衡点的情况,再随着市场行情变化而波动。

4.2 资源就地供应引起川渝地区同业竞争加剧

东部地区作为经济较发达的地区,气价承受能力较高,是天然气销售传统的价值高地。天然气供应商更愿意将天然气资源输送至东部销售,通过管输费和购销价差获利。管道分离后,以三大石油公司为代表的天然气供应商的天然气销售业务盈利模式将会发生根本变化,管输费由盈利来源变为成本[9]。另外,国家管网公司成立运营及管网设施第三方公平开放后,资源销售的区域范围将不受自有管道设施的限制,国家管网公司为降低输送成本,提高输送效率,将对管网系统进行优化,从物理概念讲,“就近供应”将成为主要供应格局[10]。以“川气东送”为例,从四川省到上海市的天然气管输费约为0.623元/m3,按照上海市目前的门站价格进行倒推,“川气”在上海的销售价格为1.417 元/m3,较目前川渝地区的基准门站价格低0.113元/m3,销售收益必然下降,因此,中石化势必加大川渝地区销售,减少外输。并且,在全球天然气供给持续宽松的状况下,进口LNG 存在价格优势,可能挤占“川气”在沿海地区的市场供应份额。如表2 所示,按照2020 年1-3 月东北亚现货到岸价均价计算,沿海地区进口LNG 购气成本仅为1.64 元/m3,远低于沿海地区省份基准门站价格均值2.03 元/m3,中国石化供应沿海地区的“川气”与现货LNG 间的竞争已不具备优势。

如表3 所示,测算了川渝地区进口LNG 购气成本,按照2020 年1-3 月东北亚现货到岸价均价计算,川渝地区进口LNG 购气成本为2.22 元/m3,相比重庆石油天然气交易中心发布的2020 年1 月川渝地区天然气现货价格1.959元/m3,进口LNG不具备价格竞争优势;但与中石油2019 年度川渝地区供暖期非居民销售均价(按基准门站价上浮20%计算,输配费用为0.5元/m3)2.336元/m3相比,进口LNG 则具备一定的价格优势,因此,不排除未来进口LNG进入川渝市场将进一步加剧区域内市场竞争的可能。

中国石化川渝地区2019年产量已超过220×108m3,随着彭州气田、南川、永川、威远等页岩气的快速上产,天然气产量将进一步增加,预计2025 年达到300×108m3。目前中国石化产量的60%(约120×108m3)通过“川气东送”(输送能力为150×108m3/a,已基本满负荷)输送到华东地区。根据中国石油、中国石化的产量发展目标,到2025 年,川渝地区天然气产量将超过800×108m3,按现有输送能力计算,扣除外输量270×108m3,将有近530×108m3资源量须在川渝地区消纳。2018 年川渝地区天然气总消费量约为314×108m3,到2025 年需新增市场需求量200×108m3,区域内竞争将更加激烈。

表3 川渝地区进口LNG购气成本测算表

5 结论与建议

新版《目录》释放出进一步加速门站价格市场化的信号,川渝地区拥有良好的基础设施和资源市场条件,具有形成市场竞争的较大潜力,但现阶段仍以本地气源为主,尚不具备足够竞争条件,形成竞争态势尚需时日。沿海地区省份目前基本具备市场竞争条件,在持续供应宽松、国际天然气价格下跌的形势下,很快就能形成竞争态势。沿海地区省份门站价格放开将直接带来沿海区域天然气市场竞争加剧,挤占“川气”现有市场份额,同时资源就地供应引起川渝地区同业竞争加剧,整体将重塑川渝地区天然气市场竞争格局。据此,对川渝地区供气企业提出以下建议:

1)深耕川渝区域内市场,挖掘存量市场,与政府、企业联合开创增量市场。一方面,在稳固市场份额的基础上,制定优质客户“量大从优”的量价机制,探索建立老客户“增量优惠”的“套餐式”服务方式,最大限度满足客户个性化需求,深度挖掘存量市场的潜力;另一方面,配合地方政府招商引资以及进行产业集群建设,推动大项目落地、产业集群发展,满足政府和客户量价诉求,积极开拓增量市场[11]。

2)拓宽川渝区域外市场,发展LNG产业链,让资源走出盆地。川渝地区天然气资源丰富,天然气市场竞争激烈,而川渝周边区域资源相对匮乏,天然气一次能源消费比例相对偏低,市场潜力大。中国中部地区是未来天然气消费增长的重点区域,如湖南省2019年天然气一次能源消费比例仅为3%,远低于全国平均水平。在川渝地区上产规模快速增长的情况下,可考虑以LNG 的方式让天然气资源“走出去”。一方面,积极响应川渝政府建设LNG工厂的诉求,大力推动川渝地区LNG 工厂的建设。另一方面,积极拓展区外周边交通用气及燃气市场,采用LNG点供占住市场。

3)油气企业自身积极实施低成本战略,提升自身的市场竞争能力。全面强化低成本战略,就是要以最低的成本向市场交付合格的天然气标准产品,严格控制成本增长,确保盈利能力,加强企业在市场化条件下的竞争力。一方面,优化投资结构,保障优质高效重点区块的投资,严控低效非生产性投资;另一方面,进一步强化科技攻关,通过技术创新提高单井产量和采收率,降低单位产量成本。