债务危机

胡凝

一切金融危机本质上都是债务危机。

过去几十年中,每隔一段时间就有些国家曝出主权债务危机,这是由全球化的分工决定的,全球货币的锚是美元,那么当一个国家缺乏美元储备,经济又遭遇下行时,便会形成一次“双杀”。

比较有代表性的是上世纪80年代南美洲的债务危机。当时南美洲坐拥优厚的自然资源,财大气粗,而中东国家出口石油赚得了巨额美元,为了追求回报,银行家们帮助中东土豪把手上的美元投资到所谓新兴国家的各种产业。在一段时间内,这确实是个多赢的游戏,直到石油价格崩溃,南美洲国家的各类资源价格也随之下挫,其他各个产业也连带“躺枪”。中东土豪和其他国际投资者的撤资成了压倒骆驼的最后一根稻草。这些新兴国家的雷一个个的爆了出来。

现在最广为人知的一个词是“中国奇迹”,却很少有人记得二战之后那些年的热词,如“墨西哥奇迹”,还有“富的像个阿根廷人”。

当然,这些国家的体量和产业链都远没有当下的中国这样庞大和宽广。

转而看看微观层面,也就是这次疫情带来的经济停滞和美股崩盘之后,在未来会带来哪些层面的影响。

股票是劣后级资产,在债务危机的潜在可能尚未消退时不应该期望整体会有太好的表现。

2019年年中,在贸易战叠加美联储降息并引发市场调整时,我曾写过一篇文章《写在美联储重启降息之后》,原话是这样的:“我们需要关注的不是市场波动本身,而是降息周期的性质是否会由预防外部风险转变为对抗经济的快速衰退。若是,则整个逻辑就会改变。”2020年的降息便是后一种情况,力度是如此之大,第一次0.5%,第二次直接砍到底,可谓以脸着地,但是之后美国三大股指仍然经历了数次熔断。

很多朋友认为联储过于粗暴,上来就打光了全部子弹。站在局外人的角度当然可以随意评论,但是我认为并不能如此简单的去看。

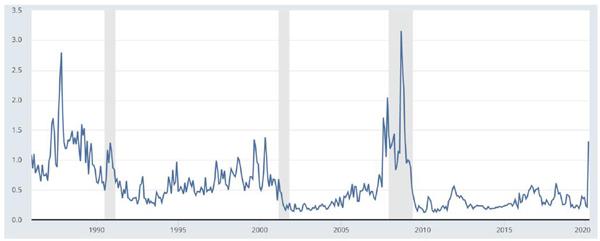

先看过去一段时间的泰德利差(Ted Spread),它指的是3月期美国国债与3月期伦敦银行同业美元拆息之间的差额,也就是美国短期政府债务和银行间贷款之间的利率差。

因为美国短期国债被看作一个无风险的标准,而伦敦银行同业拆借利率(LIBOR)常被用作企業以浮动利率借债的基准,所以泰德利差是一个信用风险的先行指标,可以清楚的看到信贷机构放款的欲望和谨慎程度。利差暴涨的时候,信贷机构倾向于捂紧钱袋子,买入国债并减小风险资产的敞口。

从泰德利差的历史数据可见,基本每一次暴起都对应着金融市场的动荡,比如1980年代末期,1990年代末期和2008年金融危机。在2008年末期,伴随着雷曼兄弟的倒闭,这一峰值曾经达到过令人瞠目结舌的4.5%,也就是说银行之间互相借款的年息最高达到18%-20%。

当前这一指标与2000年互联网泡沫破灭时接近,但尚不及1987年与2008年。主要原因便是美联储果断而迅速地将基准利率迅速降到接近零,主动下场购买国债与房地产抵押债券,并开启了和多国央行之间的货币互换。这一套强而有力的组合拳在一定程度上消解了流动性的紧张情绪。

对未来的影响

最让人关心的问题当然是未来是否会有经济/债务危机,以及对市场的影响。这次的危机是一个非常特别的产物,没有历史样本可以参照,所以存在很多不确定性。

这次危机并非单纯的信用危机,全世界主要经济体的人们都因疫情被迫待在家中,无法工作也无法外出消费,绝大部分餐馆、娱乐场所和商场被迫关门,这种情形即便是第二次世界大战期间也不曾有过,当年那场真实而惨酷的战争反而造就了一些国家畸形繁荣的工业与消费。

目前这个景况带来的最直接的影响便是潜在的三角债、坏账,和更进一步的债务危机。由于停摆导致的全社会现金流量减少,信贷和资本市场的流动性也随之枯竭。如果时间拉得过长,我们将看到大规模裁员,租户无法履行其债务义务,进而对超过4万亿美元的商业房地产债务市场造成冲击。

其中最有代表性的例子便是大型连锁餐厅芝士蛋糕工厂(Cheese Cake Factory)对所有房东发出公开信,阐明需要帮助,并将不再支付4月份的房租。商业物业的地主们则仍需要支付债券利息,抵押贷款以及水电维护费用,如果租户大面积倒闭,这些房东只能向债主寻求帮助,而债主的资金也是有成本的,多以房地产抵押债券向银行做抵押以获得流动资金。这便是铁索横江,烧掉一只船,其他连在一起的船一个也跑不掉。

当一个病人突然大量失血休克,心脏骤停时,不管其体质多么好,肌肉多么发达,首先要做的事便是上呼吸机外加心脏起搏器,同时无上限输入血液。这也是目前各国政府想要和正在做的事情。但由于美元是货币之锚,所以美联储必须先行动作,其他央行才有操作空间。这时行动力度多大都不为过。

当前经济停摆的最大潜在风险是通缩,从资本源头到最终的消费者,从扩张时的层层杠杆放大到现在的层层缩减。这是未来一两年内全球央行和政府将要面对的最棘手的问题。如果处理不好,也许危机的复杂程度将超过2008年。市场也正是这样看待的,所以很多重灾区的行业,比如旅游、餐饮、邮轮、酒店、娱乐、能源等公司的股价成片崩塌,速度和幅度都要超过2008年。

正因为危机的复杂性,所以现在并不能得出一个确切的结论,而是需要不断观察事态发展,进行动态的分析调整。

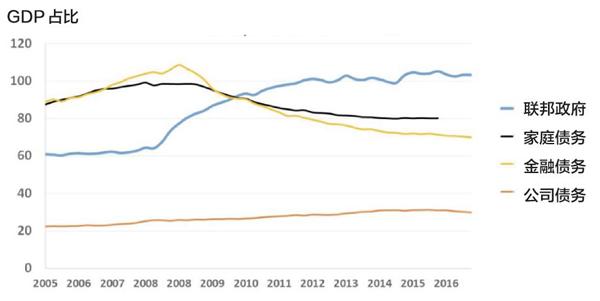

积极的一面是,与2008年相比,央行和政府的出手十分迅速。而且作为发达经济体中的火车头,美国在金融领域和私人领域的负债率相比2008年也有大幅下降,非金融领域公司债务在上升,却并没有很夸张。

从消极的一面看,如果疫情持续的时间太久,当前的组合拳并不能完全解决问题。美联储目前决定背书的公司债只有投资级债券,即BBB评级以上的公司债券,而现在最是生死一线的,恰恰是那些垃圾债背后的公司。融资利率已高达两位数,这绝不是个可以持续的数字。所以除非美联储最后咬牙将背书范围扩大到所有债券,否则警报并不能完全解除。

经济由夏入冬,更大的可能是一批竞争力不足,财务状况不够好的受灾企业会走向破产重组或清算。破产会摧毁资本结构,把股权清零,所以接飞刀需谨慎。个人认为甚至可以挑选其中债务沉重的一些公司用期权来对冲手上的长期持仓。

图1:泰德利差走向

数据来源:圣·路易斯联储(%)

图2:美国债务结构走势

另一个风险是评级下调。BBB级公司体量非常之大,其中有相当一部分存在下调评级的可能。一旦调出投资评级,便成了所谓的“堕落天使”债券,失去了央妈保护,立马生存成虞。

连环结

有一种主流观点是,当疫情过去,马上就会迎来报复性消费,股市也会马上横刀跃马,再振雄风。我认为这种观点有些过于乐观了,因为市场在未来需要解决的矛盾并不是单一的,而是连环结。

很多人把美股崩盘简单归结为借债回购,这也有失偏颇。美股中有条件实施回购的公司,大部分的自由现金流十分充沛,比如一些连锁餐饮、地产信托、连锁零售等公司,都是作为现金流产出机器存在的,而且基本都有银行提供的循环信贷额度打底,并不需要囤积太多现金在账上。即便公司经营遇到困境,收入以两位数的速度下降,也可以撑上两三年,仍有转圜的余地。

问题是突然之间营收接近归零,且不知何时才能恢复,会以怎样的速度恢复,对于任何国家的任何公司来说,都是个巨大的挑战甚至灾难。很多公司在近期把循环信贷额度里的余额全部提取出来以防万一,即便疫情在两三个月内消减,这些公司最后能幸存下来,资产负债表的损伤也非一朝一夕可以修复。

所以,当下最适合的策略应该是选择资产负债表最强的公司进行定投,同时用一些高杠杆双杀公司进行对冲。