公司丑闻的强制披露是否影响内外部投资人“用脚投票”和“用手投票”?

金 缦

(中国社会科学院 研究生院,北京 102488)

一、引言

公司存在的丑闻是指在企业经营过程中发生的关于产品、服务、企业整体或员工个人的具有破坏性的事件[1]。在公司声誉层面上,公司丑闻指公司由于经营不善、失误、失职或商业败德导致的公司的一组或多组广泛的严重的公众事件[2]。公司丑闻是公司负面信息的一部分,是可形成“外部冲击”的在声誉中严重的负面信息。在公司治理层面上,目前传播较为广泛、关注度较高的公司丑闻如盈余操纵现象、管理者职务侵占[3]、关联交易[4]、利益输送和壕沟效应[5]等,在爆发后形成巨大的冲击力,导致短期内公司股价大跌、大量股票减持。在新闻及媒体监督的层面上,公司丑闻是可被新闻生产的“事故”条目,通过预期所产生的强大外部冲击,体现大众媒介在经济制度中不可或缺的监督职能。

公司丑闻的信号传递过程是通过大众媒介分析事件的异常强度(统计异常、规范异常和社会异常三个维度)与复杂性(文化、政治、经济、公共意义四个维度判断复杂性)逐步进行的,并最终形成是否是“丑闻”信息新闻价值的评估标准,并待大众媒介在传播过程中对公司丑闻的评估来决定能够传递的信息的数量和途径,故公司丑闻存在两个层面的特征:(1)公司丑闻是公司内部所生产的,作为公司声誉的一部分,具有存在的必然性;(2)公司丑闻的一部分从公司内部传递到外部,形成的负面公司声誉是具有新闻价值的“新闻制造产品”。

由于公司丑闻往往引发企业外部投资人剧烈情绪,造成“用脚投票”的股票震荡[3]和后续“用手投票”的公司治理结构的改变(无论是出于安抚,还是优化的目的),甚至通过溢出效应螺旋上升,激发投资市场对整体上市公司的信任感丧失,故行业、市场、监管制度及法律的变化往往伴生公司丑闻的大爆发和公司丑闻的演进。可见公司丑闻形成的外部冲击在改变行业、投资市场的博弈规则和治理制度上作用巨大。

在本文中定义外部投资人为仅能通过上述信息传递机制获取信息、感知丑闻信息的投资人,如二级市场的中小投资人、散户。内部投资人为既能通过外部信息传递机制获取丑闻信息又能通过内部审计、内部管理和监督职责获取丑闻信息的投资人,包括持有公司股份的内部董事、监事、总经理及管理者团队、员工、控股股东。外部投资人在面对成千上万家上市公司时,投资依赖于通过公开信息的搜寻。当市场上信息不对称程度较高时,有限的信息搜寻能力易形成逆选择(隐藏信息)和道德风险(隐藏行动)[6]。特别是在外部投资者面临良莠不齐、真假难辨的公司丑闻时,对公司真实治理效率的信息甄别更难形成。信息搜寻能力体现在两大部分,一是公司私人信息的信号发送,包括主动发送和强制披露;二是在职业需求和利益驱使下的信息传递和甄别,包含媒体、消费者内容营销及服务于信息检索、搜寻、精准定位的相关工作者[2]对公司丑闻的挖掘、整理、加工和传播。

盘点2012—2017年我国A股上市公司(剔除金融类公司、当年上市及ST和*ST公司)丑闻事件,共1295家公司被披露5080起严重丑闻中(1)丑闻的挖掘会形成螺旋式丑闻,在统计过程中存在同一公司相关丑闻形成关联丑闻,在同一年内同一公司可能形成23件关联性丑闻。,未被监管处罚、未被诉讼而采取主动披露的丑闻仅占36.22%,其中还有374家公司的605件在主动披露可能引起公司重大损失前,采取辟谣方式对丑闻加以掩盖。故可发现丑闻作为公司治理中存在的道德风险会使得内部投资人产生强烈的窖藏动机,而通过披露,可将内部的负面隐藏行动转换为能被外部投资人监督的不完备信息。故丑闻的披露是链接公司隐藏行动和隐藏信息的信号。

本文研究的主题在于丑闻将会通过何种路径进行披露,投资者通过何种路径对披露的丑闻进行甄别、行动,最终分析丑闻如何通过强制披露提高公司治理水平。

二、文献回顾

信号理论最早由Mirrlees提出,可分为信号甄别模型、信号传递模型和信号发送模型[6]。在解决委托代理问题时信号理论将特定信息作为因变量,广泛运用在公司治理领域[7~14]。信号理论在针对公司声誉方面成果斐然:首先,声誉可以被交易和消费,公司品牌可通过公司产品价格衡量,在金融领域以投资者对公司的“用脚投票”来体现[15~17];其次,声誉对公司治理有隐形激励,是企业在放弃当期利益时对后期潜在额外利益的选择[10];最后,在不考虑外部监督有效性下,由于公司为维持正面信息产生的“用手投票”的监督成本也同时推动了公司治理效率的提高[18],即信号的产权替代作用[19~20]。作为公司声誉的一种,丑闻也符合上述理论,与正面信息如商誉和公司品牌不同在于丑闻往往不自愿发送。

根据Myers和Majluf的信号传递模型对MM定理的修正认为,由于公司私人信息的存在,增加的更好的和更坏的信息发送,都可能带来外部市场的消极反应,但公司最优和次优选择依然是选择完全的自愿披露所有私人信息[13]。特别是在披露丑闻成本为零的假设前提下,公司会本着澄清和充分披露定理对公司丑闻信息完全披露[11][21]。并在假设丑闻自愿披露的前提下,有丑闻的公司会对外部低估公司价值(如公司股票价格)有所预期,并将丑闻公布所造成的波动率及股票收益率先验性纳入公司治理行动集中,但观点无法解释实际存在的丑闻窖藏现象。Fishman和Hagerty[22]认为当有丑闻信息的一方可能是买方也可能是卖方时,公司自愿不披露丑闻。然而内部人由于必须披露其卖出股票的交易行为,在已知丑闻存在的情况下通过卖出股票获利是发生在披露行为前,故这种对已证实的交易行为的披露并无法抑制内部投资人制造丑闻,强制披露并无效果。强制披露作用于丑闻是否能有效是本文要解决的问题。

本文创新点在于建立属于丑闻信号特点的信号发送、甄别模型,来细化丑闻信息发送、传递和甄别作用于公司治理的路径。在模型中拓展Tirole的代理结构模型[23],解释丑闻被强制发送的必要性,并对模型的结果进行实证分析,探究强制披露丑闻对当期及下一期的“用脚投票”和“用手投票”的路径选择。

三、模型构建

(一)公司丑闻的自愿(强制)发送模型

1.丑闻的自愿披露

(1)

式(1)最后一项表示在无丑闻的状态H下,公司价值的低估。而若这个部分太高,公司内部投资人会选择内部融资并隐藏丑闻。并在式(2)情形下,公司只会选择在有丑闻后进行信息公布。

(2)

在统计中6年内披露的丑闻中仅有36.22%的信息是被公司自愿披露的。盘点这部分自愿披露丑闻发现符合两个特点:一是会导致公司价值的重新估值;二是非公司内部人利益侵占原因为近因,如公司遭遇行业景气下降、产品安全、意外引起的安全事故、重大自然灾害等。上述公司的自愿披露符合模型结论,若公司内部有足够的股东留存收益和现金流,企业不会在无丑闻的状态下实施可令外部投资者获得正的新业务价值的外部融资。

然而我们按照有效金融市场假说理论,假设所有外部投资人是“理性”投资人,当公司公布新项目融资计划时,外部投资人会预期公司处于有丑闻并窖藏的状态L,即使公司价值被丑闻低估,但低估的公司价值依然大于γL(2)当公司公布其要求新项目上马的信息,外部投资者不仅了解其有新投资项目,且知道公司新项目处于有丑闻并窖藏的,则公司的企业价值将会从0.5γH+0.5(γL+ηL-0.5)跌到γL+ηL-0.5,即使公司价值被丑闻事件低估,但依然大于γL。,并超过公司不会进行信息公布和新项目融资的收益。理性的内部投资人和公司会在已知外部投资人会低估公司价值的情况下依然选择自愿公布丑闻。然而现实情况为约2/3的丑闻被窖藏,原因是什么呢?

2.可验证的丑闻的强制披露

假设公司的内部投资人不知道已存在的窖藏丑闻的概率为1-β。内部投资人会在知道丑闻后,自然知悉最终的期望值为γL,则内部投资人将在t1减持股票,若内部投资人已知公司窖藏了丑闻,并足以形成丑闻,其从t1获取的股权净收益为:

0.5(γH-γ)+0.5(γ-γL)=0.5(γH-γL)=0.5Δγ

(3)

若内部投资人在t1不披露丑闻和他的交易,则内部投资人持股可得到2β0.5Δγ的总收益。但若内部投资人在t1披露丑闻和他的减持交易,在t2时期公司股票价格将会朝不利他的方向变化,即从γ下降到:

βγL+(1-β)γ

(4)

故内部投资人减持在t2时期得到的收益仅为:(1-β)(γ-γL),则披露丑闻会使内部人持股损失β(γ-γL)。

然而由于市场不能惩罚不披露的行为,因为监管机构和外部监督市场并不知道信息的性质。故为防止内部投资人通过窖藏丑闻同时在t1卖出股票而获利,仅强制披露交易行为还不够,还需对内部投资人可能的侵占行为进行强制披露,如可能涉及转移资源的关联交易、低息贷款和原因不明的担保、高管不合理薪酬等。然而强制对内部投资人管理及治理决策进行披露是否能抑制公司丑闻?是否是对整体市场效率最大化的呢?

(二)丑闻强制披露后的“用脚投票”信号甄别模型

参考Mussa和Rosen[24]与Maskin和Riley[25]扩展的隐藏信息与甄别模型,假设在长期资本市场上,由外部投资人决定股票市场中上市公司股票价值的定价规则。上市的单个公司及公司的内部投资人只对股票市场外部投资人规定的公司股票价值进行选择其股权结构和公司治理结构。则公司的需求函数为:

(5)

其中,q为公司x从二级市场融资的总额度,即流动股本数量,T为公司总资产,p(x,θ)是丑闻偏好特征为θ的公司的反需求函数,θ是公司的内部窖藏丑闻的信息成本。

假设通过强制披露后,外部投资者已知公司丑闻的分布F(θ)。则公司的需求函数为μ(q,T,θ)=θν(q)-T,并假设对于任意θ和q,需求函数υ′(q)>0,υ″(q)<0。也就是说,外部投资人并不能观察到实际公司在抑制丑闻所付出的内部成本,但外部投资人已知强制披露的公司在窖藏丑闻的单位成本c,并假设c≥0,通过得知信息后修正自己的股票投资价格并获得的利润是:

π=T-cq

(6)

(7)

s.t.

θHυ(qH)-TH≥θHυ(qL)-TL

(8)

θLυ(qL)-TL≥θLυ(qH)-TH

(9)

θHυ(qH)-TH≥0

(10)

θLυ(qL)-TL≥0

(11)

根据Spence-Mirrless单交条件约束[6],可得最优解为:

(12)

(13)

(14)

经过变换可以得出

(15)

H1:公司丑闻被强制披露会对公司股价产生负面波动,并对下一期的股价累计超额收益率产生负的影响。

第二,若强制披露丑闻有成本,即c>0,则强制披露制度对整体市场损失了整体效率而提升了公平。对于丑闻的强制披露会缩短t1和t2之间的时间段,甚至内部投资者在被强制披露丑闻时错过了t1的减持时期。对流动性和中小股民投资情绪上起到积极作用,并同时保护了未获得丑闻的由于拥有专业所有权而无法“自由叛逃”的内部人[18]。综上假设:

H2:相对于自愿披露,强制披露丑闻前的高管减持更低。

上述模型指出市场的“用脚投票”可以在强制披露丑闻的前提下甄别信息,提高市场融资效率和形成内外部投资人对公司的正确的价值判断。然而作用于公司内部治理结构,强制披露丑闻的制度是否能通过“用手投票”抑制公司丑闻和丑闻发生?

(三)强制披露丑闻的公司治理模型

V(q-Ti)

(16)

其中,Ti为是否丑闻状态依存的监督成本。且V′>0,V″≤0。同时假设内部投资人在增加公司治理变量α的总利润为:

qH=θH+εH+α

(17)

qL=θL+εL+α

(18)

随机变量εi相互独立,且服从均值为零、方差为σ2的正态分布。当外部投资者可观察θi,δ,最优问题是选择类型依存的监督成本Ti和治理行动αi来最大化预期收益:

(19)

(20)

但当丑闻被窖藏,而外部投资者仅猜测并无法观测θi时,次优解也同样符合最大化收益的条件,但增加额外的激励约束:

(21)

(22)

在不考虑强制披露的监管者与公司“串谋”的前提下,假设尽管外部投资者无法观测θi但可观测到yi。即强制披露后,外部投资者在观察到产出qi,通过经验判断认为产出过低可能存在丑闻时,强制披露启动,启动的概率是γ,成本是z,当观察到yL时,公司内部投资人面临K的罚金。则外部投资人的最大化利润为:

(23)

(24)

(25)

(26)

若将式(25)和式(26)进行合并,则得出约束方程:

(27)

H3:强制披露丑闻的公司的当期及下一期公司治理成本更高。

H4:处罚金额较高的强制披露,当期及下一期公司治理成本更高。

根据声誉效应机制(KMRW声誉模型)理论,媒体作为外部治理工具,对市场各参与者的行为进行主动识别并对其中的违法违规行为予以披露[4][13][28~29]。通过媒体的干预可提高公司内部信息的透明度和丑闻曝光的精准度。故提出假设:

H5:伴随负面报道数量较大的强制披露,当期及下一期公司治理成本更高。

四、研究设计

(一)样本选择和样本来源

本文选取2012—2017年沪深A股公司作为研究样本。相对于创业板及非上市公司而言,强制披露内容更规范、内容要求更严谨,符合研究的假设前提。丑闻以Choice(东方财富网)和Wind(万德)公布的有关公司被诉讼且有涉案金额的、公司违规中涉及虚假信息披露的、公司对媒体不实报道辟谣的、公司公布当年因人为因素导致重大损失的信息进行统计。为了保证样本数量和质量,剔除金融类上市公司、ST 和 *ST 公司、当年上市公司以及财务数据存在缺失的样本,并对连续变量进行winsorize1%的缩尾处理,在得到14601条观测数据中,本文得到1295家上市公司6年共5080个丑闻,并盘点其中因强制披露而产生的丑闻为432家上市公司6年共2370个丑闻事件的数据样本。本文所选指标的样本数据除了来自各公司的财务报表外,还有部分指标来自Wind数据库与Choice数据库。

(二)变量选取

被解释变量。本文选取的被解释变量有5个,即股价累计超额收益率ACR、户均持股数季度增长率平均值LnPerS、高管减持CEO_De、公司治理成本Agfee、负面报道占比Media。其中,股价累计超额收益率ACR的计算公式为:

ARi,t=Ri,t-αi-βiRf,t

其中,Ri,t为按周作为周期计算的平均实际收益率,选取1年期定存利率为无风险收益率,计算αi与βi估计值及Rf,t的标的指数为上证综合指数。ACRi,t为年度t期内的平均超额收益率。当投资者会对丑闻公司进行减持,同时由于二级市场一定时期内的流动股本是固定的,故持股人数减少带来户均持有股份数量增加,使用户均持股数季度增长率平均值的对数(正态化)LnPerS作为流通股及市场减持和增持数量的衡量变量。可作为当期“用脚投票”的减持后果[30]。高管减持比例CEO_De按照年内高管减持占总股本的比例计算。公司治理成本Agfee参考交易成本学派观点[18]以年度管理费用与年度总收入比值衡量,为降低与高管减持之间的内生性,管理费用中扣减前三大高管薪酬。媒体负面报道Media作为交叉项对处罚前一期负面报道占比较大的强制披露丑闻进行分类,媒体负面报道通过文本情感分析软件将报刊新闻对该上市公司年度报道中“负面”的用句进行颗粒度细化,对公司分年度进行报刊新闻量化统计,并参考姚苗苗等[31]对媒体负面报道变量的取值,取对数进行正态化(3)以往对媒体负面报道通常用手工整理、专家文本赋值的方式进行,主观性较大(戴亦一,2011;醋卫华和李培功,2012;于忠泊,2012;孔东民等,2013;黄俊等,2013;王昶,2017)。本文通过自然语言处理技术研究的前沿方法文本情感分析法来进行负面报道统计,文本情感分析法通常用于用户行为数据挖掘及舆情监控系统中,也称为意见和观点的挖掘。本文将文档细粒度精确到句子级,与细粒度到词语级的特征选择侧重点有所不同,首先要对文本进行分词,并去除文本中的与分析无关的变量如与文本情感无关的频繁关键词如时间、地点、人物、公司名称等,然后使用词频算法获取代表情感表达的关键词的权重,并使用特征降维。。

解释变量。目前国内学界针对公司丑闻的研究,主要以“公司违规”[32]“财务舞弊”[33]和“公司丑闻”[28~29]为研究指标,这些研究指标与公司丑闻并不能完全等同。公司违规的前提条件为公司违反法律法规或监管政策规定,属于制度性规则的违背,非制度性规则的违背无法在公司违规中体现,仅涵盖丑闻事件的一部分;而同时公司违规中存在大量因未及时披露年报等数据而收到违规口头警告,并会及时被更正,不应作为丑闻被记录。部分学者使用公司诉讼案件作为丑闻的替代变量,但其也仅属于公司丑闻的一部分。随着对上市公司信息披露要求的加强和大数据分析的技术更新,更多的公司数据被公布,本文通过诉讼、违规、公司辟谣、重大损失事件公布四个数据库,手工剔除其中无丑闻新闻价值的事件,统计变量Scandal记为当年丑闻,存在赋值1,不存在赋值0,统计Scandal_N为丑闻数量。其中,参考李培功、沈艺峰[28]和醋卫华[29]的方法,统计公司诉讼、收到监管处罚并涉及虚假信息披露的数据作为强制披露丑闻的自变量,并统计变量V_N和V_A为强制披露涉案数量和金额。手工剔除违规中大量因未及时披露年报等数据而收到违规口头警告并及时被更正的无丑闻价值的负面信息,变量V记为当年强制披露丑闻,存在赋值1,不存在赋值0。

控制变量。考虑到企业产权、董事会治理、公司绩效、公司杠杆率、存在年限对上述变量的影响,本文将公司是否国企State、两职合一Dule、公司绩效ROA、杠杆率LEV、公司年限Age、行业哑变量、时间哑变量作为控制变量。

本文选取变量的说明如表1所示。

表1 变量选取说明

五、实证检验与分析

(一)描述性统计

为方便对样本公司有更加直观的判断,表2给出了样本总体的描述性统计及有无强制披露丑闻的均值差异的T检验。从强制披露丑闻的案件数来看,公司当年被处罚次数最高为53次,当年平均涉案数量为4.5次,当年公司的多次处罚原因在于同一丑闻中可能涉及多个股东、高管的内部人掏空,数罪并罚故而增加当年处罚次数。从强制披露丑闻涉案金额来看,被处罚的涉案金额差异性较大,从0元到3.3亿元不等,平均为311.71万元。较丑闻引发当天市值蒸发的动辄上亿的结果,威慑力度太小。

从解释变量来看,被强制披露丑闻的公司具有更高换手率、更小的超额累积收益率、更多的高管减持、更大的公司治理成本和更多负面媒体报道,与假设H1至H5相符,但当期外部投资人对公司股票的超额累计收益率的甄别,在强制披露丑闻均值差异并未通过T检验,后续还需进一步检验分析原因。从控制变量上看,被强制披露丑闻的公司有更大比例的国有企业控股、更高两职合一,并会爆发在具有更大规模、更成熟、更差的公司绩效和更高的杠杆率上。此外丑闻被强制披露也在不同行业和年限上有明显差别。

表2 主要变量的描述性统计及T检验表

表2(续)

注:括号内的数值为F值;*、**、***分别代表在10%、5%、1%的程度上显著。

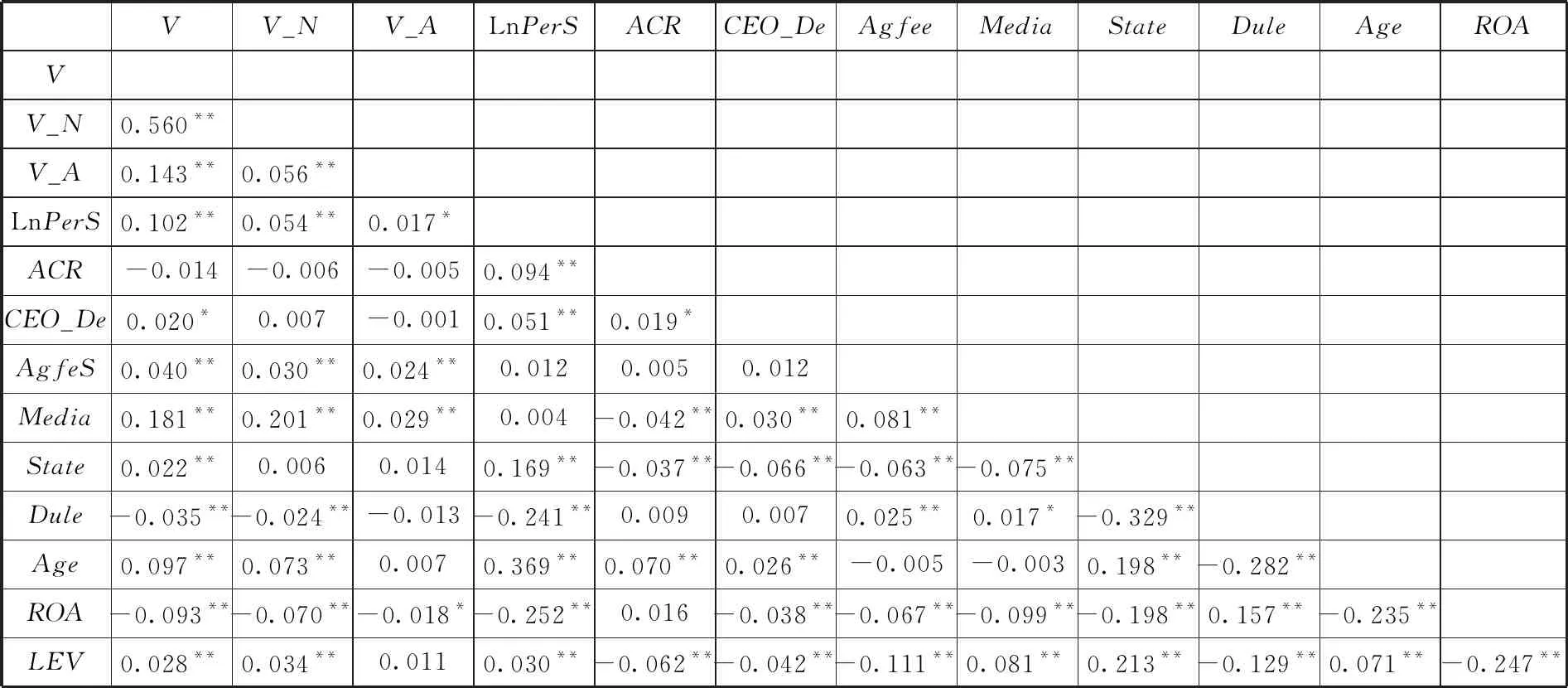

(二)相关性分析

在回归前对各变量作皮尔森相关分析,并通过表3相关系数的检验结果发现,强制披露的丑闻数量皆与人均持股增长率、治理成本、负面报道比例呈正相关关系,与股票超额收益率呈负相关关系。其中强制披露丑闻涉案数量、金额与高管减持相关关系除被解释变量丑闻和强制丑闻变量组之间有超过0.2的直接相关关系外,解释变量之间相关系数均不超过0.2,解释变量与被解释变量、控制变量直接相关系数不超过0.4,并且对各解释变量计算的方差膨胀因子(VIF)均小于3,因此模型变量间不存在严重的多重共线性关系。

表3 相关性分析结果

注:*、**、***分别代表在10%、5%、1%的程度上显著。

(三)回归结果分析

1.强制披露丑闻与“用脚投票”的超额累积收益率、换手率和高管减持的回归分析

上文甄别模型结论(4)、(21)认为无论是否强制披露,丑闻的披露会引起外部投资人的“用脚投票”,市场会对当期和下一期股票进行重新评估。由于超额累积收益率、人均持股增长率和高管减持变量存在序列相关,将丑闻作为前定变量采用动态两步GMM模型可增加平稳性。结果详见表4,因篇幅关系不显示控制变量结果。

表4中A至C栏考察不同披露类型当年、前一年和下一年的超额累计收益率的冲击力。在去除异方差的影响下,表4的A栏显示,以全体上市公司样本为对照组,丑闻及强制披露的丑闻都会引起当年和第二年的股价下跌,在以自愿披露丑闻为对照样本时,强制披露会形成当期和第二年的股价下跌,但当年超额累积收益率未通过统计检验。说明外部投资者对是否强制披露在当期的出逃股票并未有明显偏好。此外,B与C栏进一步对丑闻数量、涉案金额的回归发现,更高频被强制披露的公司、涉案金额更大的丑闻与当期超额累积收益率负相关具有统计意义上的显著性。与假设H1一致。

在对年度户均持股数的方差分析中,表4的D,E,F栏显示,丑闻无论是否是强制披露对第二年的股票换手率和外部投资人(增)减持皆不具有统计意义上的差异性。对强制披露的当期户均持股数分别在10%和5%的水平上有正效应。特别是对涉案金额较大的强制披露丑闻,较自愿披露具有当期更显著的股票出逃。可见外部投资人在当年会通过减持,对强制披露的丑闻进行“用脚投票”,增加股票相对市场的波动率和市场对公司价值的重新估计,且对窖藏信息公司的股价重新估值会持续到第二年,与假设H1一致。

表4 丑闻信息的“用脚投票”动态GMM模型检验

注: 括号内数值为F值;*、**、***分别表示在10%、5%、1%的程度上显著;t值已经过稳健标准误修正。

表5的H至G栏考察高管减持在丑闻爆发前后三期的波动率,在H栏对高管减持比例与丑闻的回归分析中发现,强制披露样本在丑闻爆发前一年和当年的高管减持在5%的水平上有正效应,而含自愿披露丑闻的样本与前一年、当年和第二年的高管持股皆无统计意义相关性。强制披露丑闻在当期和前一年皆出现了高管减持的现象,但与自愿披露相比,并未发现明显的减持降低,与假设H2预期不一致。

表5 丑闻信息披露前后的高管持股G2SLS固定效应回归检验

注: 括号内数值为F值;*、**、***分别表示在10%、5%、1%的程度上显著;t值已经过稳健标准误修正。

同时发现强制披露的涉案金额及影响力与三期的高管减持在1%的水平上显著负相关。一方面为外部持股比例的下降的倒逼和内部投资人稳定股权的动机降低了减持的可能;另一方面反映我国在遇到监管处罚前后市场对内部投资人的退出机制有所限制,对外部缺乏信息的中小投资人有一定的保护措施。若内部投资人无法通过市场出逃,则为“用手投票”提高治理水平提供动机,为进一步验证相关研究假说,构建多元线性回归方式进行分析。

2.强制披露丑闻与“用手投票”的多元线性回归分析

为消除面板数据中重复测量数据的非独立性,采用广义估计模型对面板数据进行分析。同时通过对媒体负面报道的内生性检测,采用消除异方差的工具变量的面板数据对增加Media变量的方程进行估计,并在考察治理费用与公司股票变动中采用动态面板模型来降低变量间的内生性影响。表6中的模型(1)、(3)考察当期的强制性披露与否对当期和下一期的公司治理成本的影响,模型(1)显示公司强制披露丑闻会对当期代理成本比例产生0.53%的影响,与H3预期一致。而模型(3)考察下一期的公司治理成本,未通过统计检验。在模型(2)、(4)中加入工具变量丑闻前的负面报道,被强制披露的公司会引起当期53.4%的治理成本增长并在1%的水平上显著为正,与H5预期一致。但第二期代理成本与强制披露的关系在加入媒体工具依然不显著。更高的涉案金额会产生当期和下一期更高的公司治理成本,并在10%水平上具有统计意义,与假设H4预期一致。此外,考察内外部投资人在被强制披露后行动集的相关性上模型(7)显示市场对强制披露公司的超额累积收益率估值会随着代理成本增加而增加0.3%,户均持股比例下降2.8%。市场通过对公司声誉的外部监督对内部监督产生良性影响。

表6 强制披露丑闻与“用手投票”的实证结果

注: 括号内数值为F值;*、**、***分别表示在10%、5%、1%的程度上显著;t值已经过稳健标准误修正。

3.稳健性检验

为防止变量的非正态性及非等方差假定,将表3中的变量作Kruskal-wallis检验和消除异方差的固定效应的面板线性回归,与表3得出结论一致。其次,本文使用强制披露丑闻涉案金额与上一期总资产比值的对数(VAP)作为强制披露影响力的替代变量,并对表3、表4、表5的变量进行检验,得出结论与上述一致,同时本文将样本量缩小在含自愿披露在内的所有涉及丑闻的公司中,得出结论与表6上述一致。因篇幅原因不加赘述。

六、结论与建议

基于以上研究,得出以下结论:

第一,信号理论在针对公司良好声誉方面的结论也同样适用于公司丑闻,市场可通过“用脚投票”行为来标记和甄别丑闻信息并影响公司价值。

第二,公司声誉在强制披露的丑闻中体现特殊的公司治理路径。若丑闻的溢出效应较小时,公司因爆发的丑闻而对公司治理产生的隐形激励和产权替代是不足的,公司治理结构相对刚性,治理成本80%不随外部冲击而改变。

第三,规制在丑闻的强制披露上是必要的,尽管丑闻的存在不导致交易扭曲,但规制和强制披露制度体现对外部投资人的公平原则。

故基于上述研究结论提出如下建议:

第一,加大强制披露后对公司败德行为的处罚力度,提高处罚金额。根据模型(27)中显示,在一定的客观金融环境下,若无法将处罚金额在短时间内提高,有丑闻的公司依然会将治理成本选择保持在αL=1/2上,即强制披露可能只降低了无丑闻的内部投资人的信息租金,但并未提高无丑闻公司的治理效率。实证中也发现近40%的被强制披露的公司未被予以金额处罚(4)在样本中已将强制披露负面事件范围缩小至涉及公司败德、大股东侵占、高管职务侵占、财务舞弊、造假及隐瞒等损害公司利益的行为,并去除到期未披露、未按照要求披露数据等明显无丑闻情况的数据,但仍有36.7%的公司未被涉及金额的处罚。。同时回归模型也支持上述模型观点,处罚金额更大的公司会增加当期和下一期的公司治理成本,提高公司治理效率。

第二,发挥媒体监督功效,提高监督的精准度。模型(25)、(27)指出当监督丑闻的精准度在短时间内提高时,市场对观察到的低产出当期做出甄别行动,若令模型(27)中监督的精准度提高到γ=1,即启动全部信息的强制披露,可同时增加有丑闻公司的识别率和对强制披露的内容范围的扩大,有丑闻的公司的治理成本将会从αL=1/2提高至αL=αH=1。

第三,抑制内部投资人在丑闻爆发后的市场交易。模型(15)结论发现,即使可以强制披露但只要内部投资人可无差别在投资市场自由交易,内部投资人在已知但窖藏丑闻的同时在t1减持的动机依然存在,并产生β和θH-θL衡量的信息租金(减持的利润)。故丑闻披露需结合内部投资人无法“无差别”自由交易的处罚措施,才能对丑闻窖藏和生产有所抑制。实证分析也证实了公司高管出于私利在丑闻爆发的前一期和当期皆有显著的减持行为,这对维持市场投资公平、保护中小投资者利益不利,2017年颁布的《上市公司股东、董监高减持股份的若干规定》(证监会公告〔2017〕9号)对禁止减持的适用范围、减持数量和期限都较之前更为严格,考虑到该项政策会对研究结果造成影响,本文存在选取样本时间跨度较短的不足,后续研究可增大时间跨度,并进一步考察该政策效果,提出更详细的丑闻强制披露在公司治理中的建议和意见。