不确定金融市场下具有浮动利率的几何平均亚式期权的定价

王振芳,罗 芳

(山西大同大学数学与统计学院,山西大同037009)

自从 1973 年 Black 和 Scholes[1],以及 Merton[2]建立了期权定价理论之后,Black-Scholes-Merton 公式已成为期权和其他金融衍生品交易中不可缺少的工具。1997 年,Scholes 和Merton 因这一贡献而获得诺贝尔经济学奖,之后,随机金融理论也得到快速发展。在Black-Scholes的股票模型中,股票价格被描述为一个随机过程,假设股票价格服从几何布朗运动,但是仍有许多学者认为一些股票的价格并非表现为随机性。为了处理非随机性的现象,1965 年,Zadeh[3]建立了模糊集理论,随后,被广泛接受和应用到科学和工程的各个领域。在金融领域,也有大量学者利用模糊集理论研究投资组合和期权定价等问题,如Wu[4]给出了模糊形式的Black-Scholes 欧式期权定价公式,Youshida[5]也研究了在模糊环境下的欧式看涨和看跌期权。

尽管模糊集理论得到广泛接受与应用,但仍有许多学者对此提出挑战,大量研究表明人的信度既不能用主观概率来解释,也无法用模糊集理论来解释。为了合理地处理关于人的信度的问题,在2007年,Liu[6]提出了一种处理信度的新的公理化的数学理论——不确定理论,随之受到许多学者的研究,并在许多领域得到应用与发展,如不确定积分、不确定微分方程、不确定规划、不确定统计、不确定风险分析、不确定金融等。利用不确定理论,Liu[7]提出了一个不确定股票模型,并给出了基于Liu 股票模型的欧式期权定价公式,之后,Chen[8]得到了Liu股票模型下的美式期权定价公式。Zhang和Liu[9]研究了该模型的几何平均亚式期权的定价问题。

在以上模型中,都假定利率为常数,这一假设忽视了利率随时间变化的事实。2013 年,Chen 和Gao[10]基于不确定理论假设利率服从一个不确定过程,给出了一个不确定利率模型。对不确定利率下的几何平均亚式期权进行了研究,并得到了相应的期权定价公式。

1 预备知识

当没有足够的样本数据时,人们往往会用专家的信度来作出判断,在这种情况下,概率论难以作出很好的刻画,不确定理论的提出,成为一种研究这类不确定现象的数学系统。

对需要用到的一些不确定理论的概念和性质做一介绍:

定义1令 Γ 是非空集合,L是 Γ 上的σ代数,σ代数L中的每个元素Λ 称为事件,不确定测度M是从L到[0,1]的函数,满足如下公理:

公理1对全集Γ,M{Γ}=1。

公理2对任意事件 Λ ,M{Λ}+M{ΛC}=1。

公理3对任何可列事件Λ1,Λ2,…,有

分别称为规范性,对偶性和次可列可加性。

定义2令 Γ 是非空集合,L是 Γ 上的σ代数,M是不确定测度,则三元组(Γ,L,M)称为不确定空间。

Liu[7]在2009年定义了乘积不确定测度,也就是不确定理论的第四公理。令(Γk,Lk,Mk)

k=1,2,…,是不确定空间,记

公理 4令 (Γk,Lk,Mk) ,k=1,2,…,是不确定空间,不确定乘积测度满足

这里Λk是Lk中任意选取的事件,k=1,2,…。

定义3不确定变量ξ是从不确定空间(Γ,L,M)到实数集的可测函数,即对任意的Borel集B,集合

是L中的事件。

定义4不确定变量ξ的不确定分布定义为

定义5一个不确定分布Φ,如果对于每一个α∈(0,1),它的反函数Φ-1(α)存在且唯一,则称之为正则不确定分布。

定义6设ξ是一个具有正则不确定分布Φ的不确定变量,逆函数Φ-1被称为ξ的逆不确定分布。

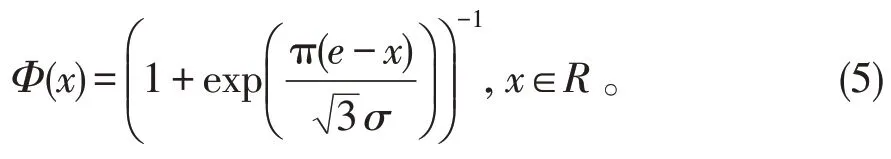

定义7如果不确定分布为

则不确定变量ξ称为正态不确定变量,记为N(e,σ),这里e和σ是实数且σ>0 。

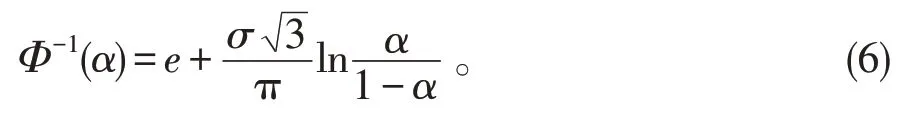

它的逆不确定分布是

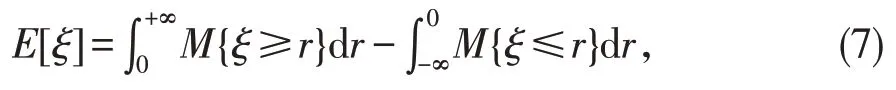

定义8令ξ是不确定变量,则ξ的期望值定义为:

如果上述两个积分中至少一个有限。

定义9如果T表示时间,(Γ,L,M)是一个不确定空间,那么一个不确定过程就是从T×(Γ,L,M)到实数集的可测函数,即对于任意的时间t∈T和Borel 实数集B,{Xt∈B}={γ∈ Γ|Xt(γ)∈B}是L中的事件。

定义10Liu 过程Ct是指满足下面三个条件的不确定过程:

(1)C0=0,几乎所有的轨道Lipschitz连续;

(2)Ct具有独立稳态增性质;

(3)对于时间t,增量Cs+t-Cs是一个具有期望为0和方差为t2的不确定变量,其不确定分布是

Liu[7]过程是一类特殊的不确定过程,它的样本轨道函数不可微点虽然稠密,但却是Lipschitz 连续的。

定理1令ξ是不确定变量并且具有不确定分布Φ,如果期望值存在,则

定理2令ξ是不确定变量并且具有正则不确定分布Φ,如果期望值存在,则

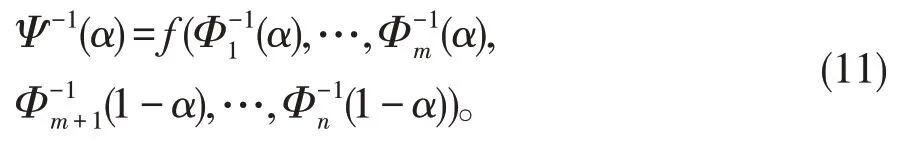

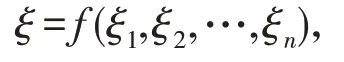

定理3令ξ1,ξ2,…,ξn是独立的不确定变量并且具有正则不确定分布Φ1,Φ2,…,Φn,如果函数f(x1,x2,…xn) 对x1,x2,…xm严格单增,对xm+1,xm+2,…xn严格单减,则ξ=f(ξ1,ξ2,…,ξn)是不确定变量并且具有逆分布

Liu和Ha[13]证明了不确定变量

有期望:

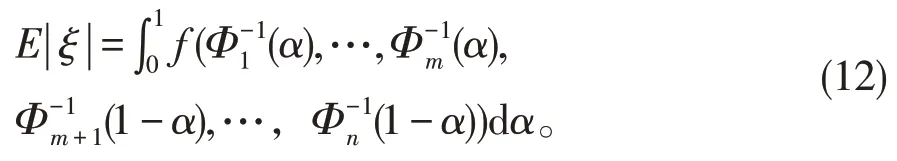

定理4令Xt和是不确定微分方程

的解和α轨道,那么对任何s>0 和严格单增函数J(x),(Xt)dt有逆不确定分布

定理5令Xt和是不确定微分方程

的解和α轨道,那么对任何s>0 和严格单减函数J(x),有逆不确定分布

2 具有浮动利率的不确定股票模型

1973 年,Black 和 Scholes 在假设股票价格服从几何布朗运动的前提下,给出了著名的欧式看涨期权的定价公式。其股票模型如下:

其中Xt为债券价格,r为无风险利率,St为股票价格,μ为期望回报率,σ为波动率,Bt为Wiener过程。

2009年,Liu[7]依据不确定理论假定股票价格服从几何Liu过程,提出如下的股票价格模型:

其中Xt为债券价格,r为无风险利率,St为股票价格,μ为期望回报率,σ为波动率,Ct为Liu过程,并给出了相应的欧式期权的定价公式。

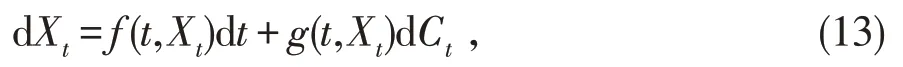

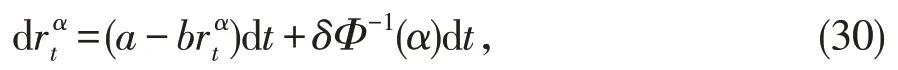

以上模型都假定利率为常数,忽视了利率随时间变化的事实。2013 年,Chen 和Gao[10]基于不确定理论假定利率服从一个不确定过程,给出了如下的不确定利率模型:

其中a,b和δ都是常数。

将基于如下的股票价格模型来研究几何平均亚式期权的定价问题:

其中Xt为债券价格,rt为不确定利率,St为股票价格,μ为期望回报率,σ为波动率,C1t和C2t为两个相互独立的典范过程,rt和St独立。

注意到股票价格

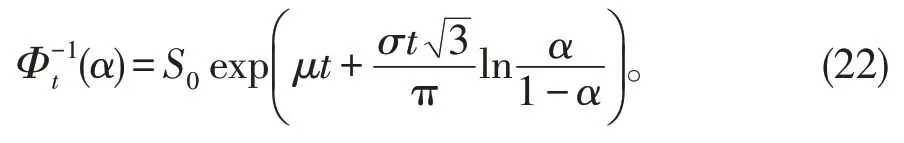

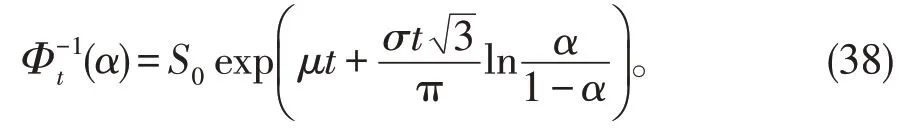

它的逆不确定分布是

3 具有浮动利率的几何平均亚式期权的定价公式

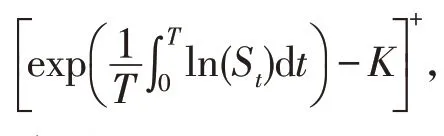

亚式期权是重要的期权之一,它依赖于路径,由于其良好的风险管理的功能而被投资者广泛接受。亚式期权分为算术平均亚式期权和几何平均亚式期权,主要是研究几何平均亚式期权的定价问题。假设亚式期权在到期时间T有敲定价格K,St是t时刻的股票价格。那么几何平均亚式看涨期权的得益是

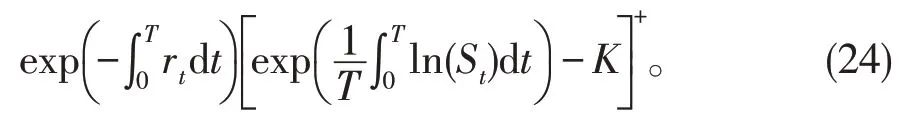

考虑到金钱的时间价值,这份得益的当前值应该是

因此亚式看涨期权的价格应该是此得益的平均值。

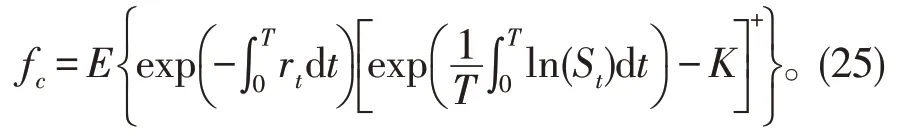

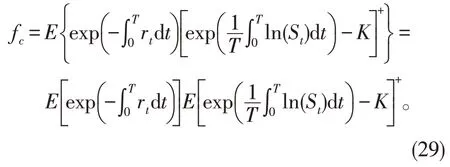

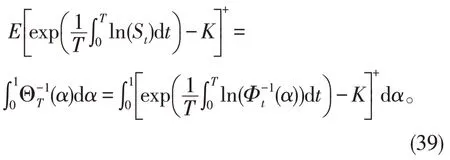

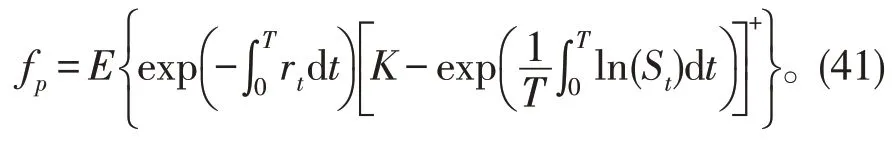

定义11假设一份几何平均亚式看涨期权具有敲定价格K和到期时间T,那么期权具有价格

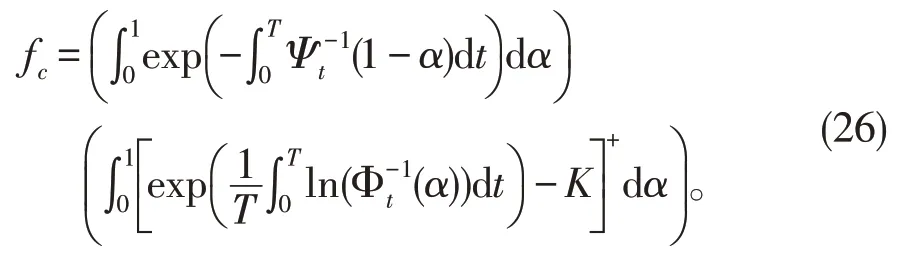

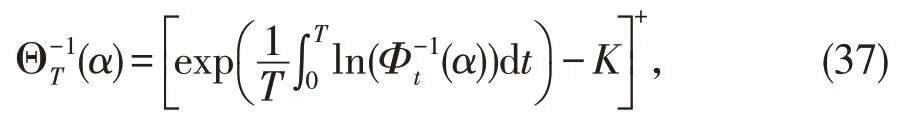

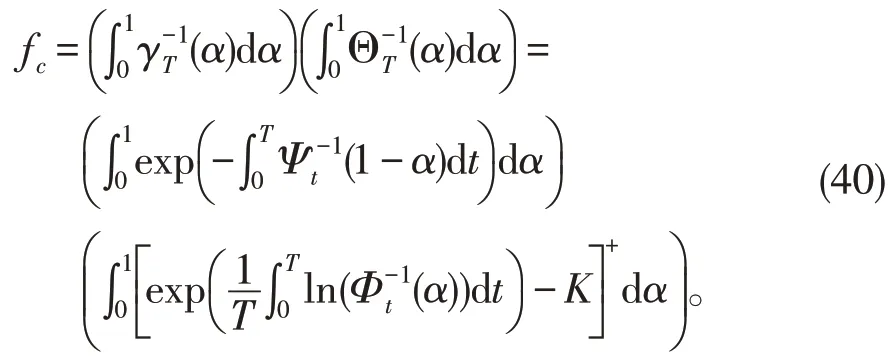

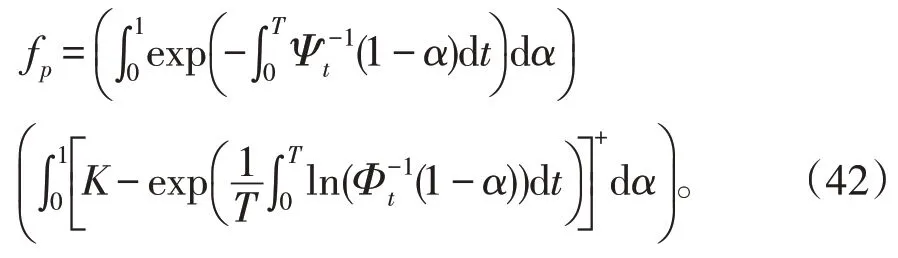

定理6对于股票价格模型20,如果几何平均亚式看涨期权具有敲定价格K和到期时间T,那么期权的价格是

其中

证明由rt和St的相互独立,我们有

解微分方程

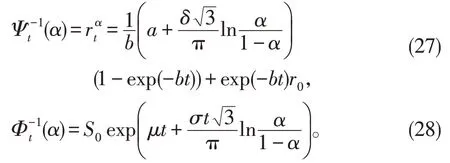

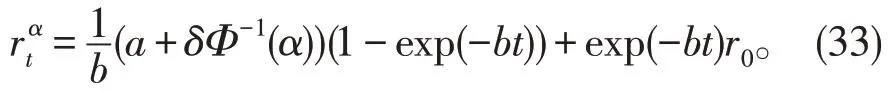

其中 0 <α<1,Φ-1(α)是逆标准正态不确定分布,从而有

这意味着不确定微分方程

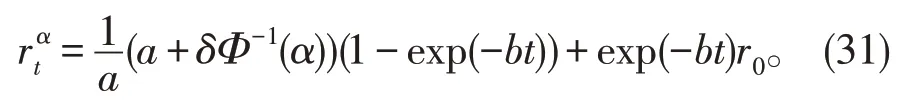

有α轨道

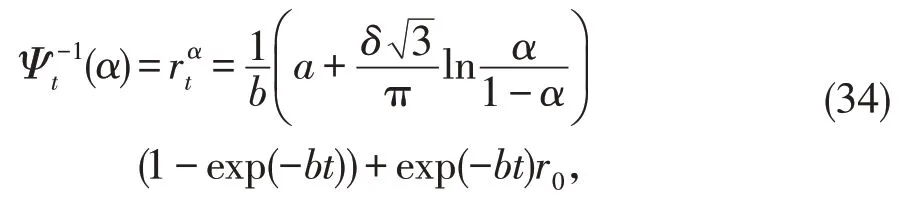

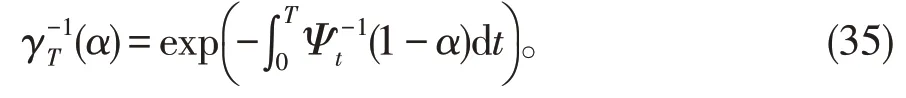

根据Yao-Chen公式可知rt有逆不确定分布

那么我们有

由定理3和式(22)可知

有逆不确定分布

其中

因此

所以几何平均亚式看涨期权的价格为

定理证毕。

同理我们给出如下的几何平均亚式看跌期权的定价方式:

定义12假设一份几何平均亚式看跌期权具有敲定价格K和到期时间,那么期权具有价格

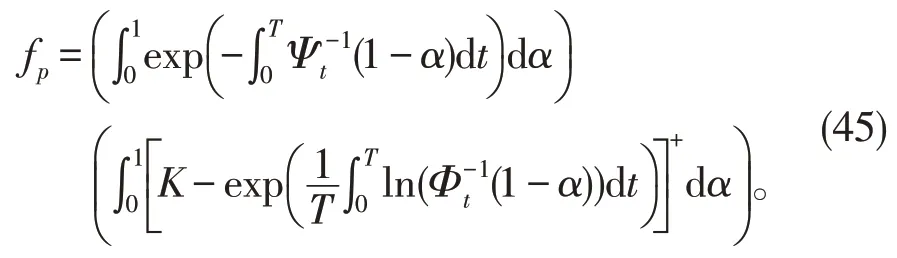

定理7对于股票价格模型(20),几何平均亚式看跌期权具有敲定价格K和到期时间T,那么期权的价格是

其中

证明根据定理5,类似于定理6的证明,我们可以得到亚式看跌期权的价格为

定理证毕。

4 结论

期权定价是现代金融中最重要的内容之一,经典的期权定价理论是建立在概率论的基础之上,认为金融市场具有随机性,假设股票价格服从几何布朗运动,利用随机微分方程得到了期权定价公式。但是Liu给出的悖论表明用随机微分方程描述股票价格变化过程并不合适。在不确定理论基础上,利用不确定微分方程来描述股票价格变化和利率期限结构,研究了具有浮动利率的几何平均年亚式期权的定价问题,并给出了相应的定价公式。