多空相持博弈波浪形态清晰

云飞扬

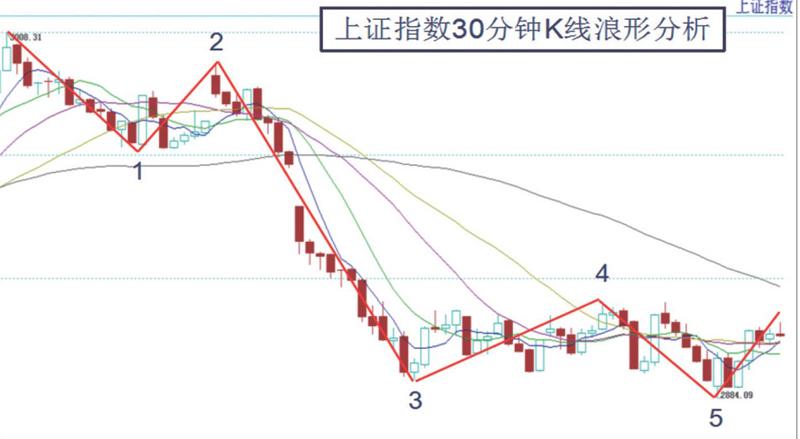

上周四的文章,笔者预期A股市场“仍有继续震荡及小幅回调的可能”。上周五大盘指数出现小5浪下跌,30分钟K线短线走势基本符合预期。浪形上延续之前的划分,由于国证A指的第5浪未创新低,用上证指数来观察会更容易理解。(见图一)

图一:上证指数30分钟K线浪形分析

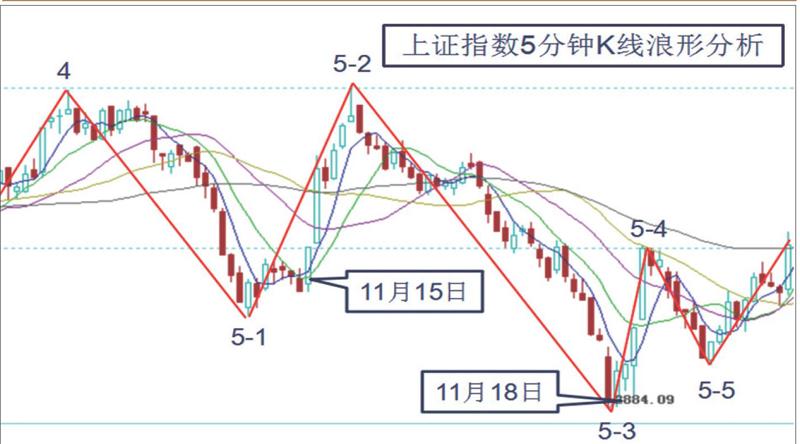

11月15日上午,盤中突然出现了一波凌厉拉升!10:38~11:01,国证A指从下跌0.4%直接被拉至上涨0.4%!不过,当时浪形构筑尚未完整,这只能算是5-2浪反弹。随后,大盘回落调整。到了11月18日早盘,又有一次短暂小脉冲上攻,这次可视为5-4浪反弹。之后,出现了5-5浪下跌。(见图二)

图二:上证指数5分钟K线浪形分析

有波浪理论基础的投资者明白,5浪调整结束之后大概率会出现反弹,这符合市场运行逻辑。只是,如果不仔细探究,就很难发现其中的精妙所在。孙子兵法有言:“善战者,求之于势,不责于人”。市场技术分析同样如此,要抓大放小,不必苛求完美极致,图二中的5-5浪也未创出新低。

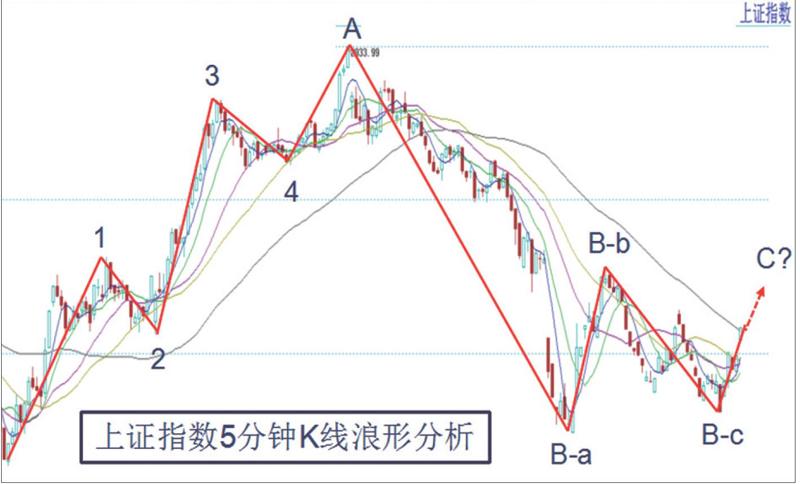

11月18日开始,我们可以看到清晰的5波上升小浪,然后是包含3波子浪的B浪调整。当前位置,也许可以期待一波短暂的C浪反弹。(见图三)

图三:上证指数当前浪形分析

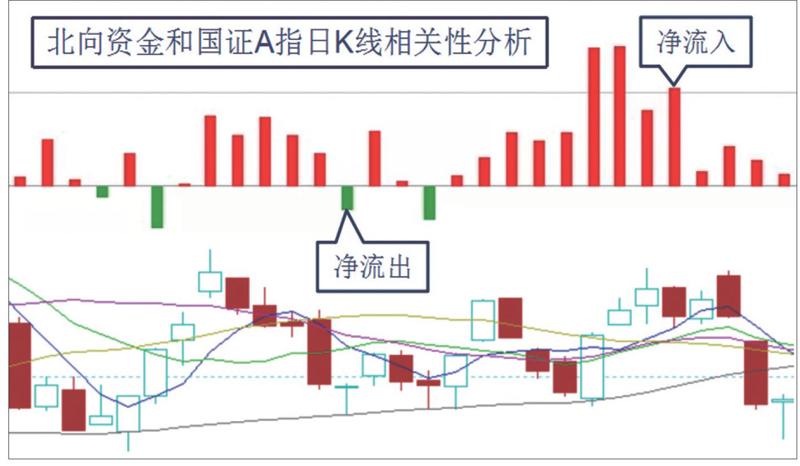

图四:北向资金和国证A指走势的相关分析

俗话说“一阳改三观”,19日的光头阳线迷惑了不少人。最近这种多空相持的震荡阶段,操作难度较大,更需要金融衍生工具来管理风险,特别是用期权。期权和期货的区别很大。当持有某个底层资产头寸时,遇到逆向行情可使用期货来对冲,但在防范风险的同时,也对冲掉了收益。有了期权这种多维度、非对称衍生品,才有真正意义上的风险对冲。

期权的设计很复杂,交易策略也极其丰富。使用期权需要注意要以标的为主,策略为辅。比如做沪深300股指期权交易,就首先要研究沪深300指数本身。因为,所有策略都有其适用的市场条件,都是针对某种特定场景的。无论是单一策略,还是各种复杂组合,本质上都是对底层资产未来走向的观点表达。衍生品就像是标的资产的影子,如影随形,不能舍本求末,也并非越复杂的策略就越好,简明的策略对行情变化适应性更强。

对期权操作者来说,最新推出的组合策略保证金制度是一个重要利好,不仅可以提高资金利用效率,还可以改善交易策略的风险度。比如,将原来单个方向的持仓,通过增加反向合约,调整为牛市价差或熊市价差策略,在维持利润水平的同时降低风险。不过,使用组合时必须要留有余地,不能把所有资金全部都用完。否则,在遇到极端不利市况时,就无法解锁,只能干等行情朝有利方向发展,一旦期望落空就可能被强平出局。

为了研究指数的影响因素,笔者对北向资金和大盘走势相关性进行了分析,图四是两者在9月26日至11月12日的情况对比。

在以上29个交易日中,北向资金有25天净流入,4天净流出。其中,资金流入并且大盘也收涨的有12个交易日,资金流入但是大盘下跌的有13个交易日。4个北向资金流出的交易日中,大盘收涨两天、收跌两天。资金流出最多的10月10日,指数却反而有较大涨幅,国证A指涨了1.1%。资金明显流出的两个交易日,国证A指仅微跌0.06%和0.07%,还收出带较长下影线的日K线,并且第二天大盘都上涨。

由此可见。北向资金的进出与大盘指数的短线走势并不同步,更不是一一对应的关系。这个分析结果也许与通常的认知存在一些差异,值得各位投资者知晓。