上市公司2018年年报审计情况分析报告

上市公司2018年年报披露结束后,中注协结合年报审计快报和证券所业务报备资料,归纳梳理并深入分析上市公司年报审计情况。为便于使用者阅读,我们分别按财务报表审计情况、内部控制审计情况以及年报审计市场情况三个分报告予以阐述分析。

分报告一:财务报表审计情况分析

截至2019年4月30日,沪深两市共有3604家上市公司,对外披露了2018年度财务报表审计报告。5月1日至8月30日又有3家上市公司披露了2018年度财务报表审计报告。在上述3607家上市公司中,沪市主板1463家、深市主板472家、中小企业板928家,创业板744家。40家证券资格会计师事务所(以下简称证券所)实施了上市公司2018年年报审计工作。

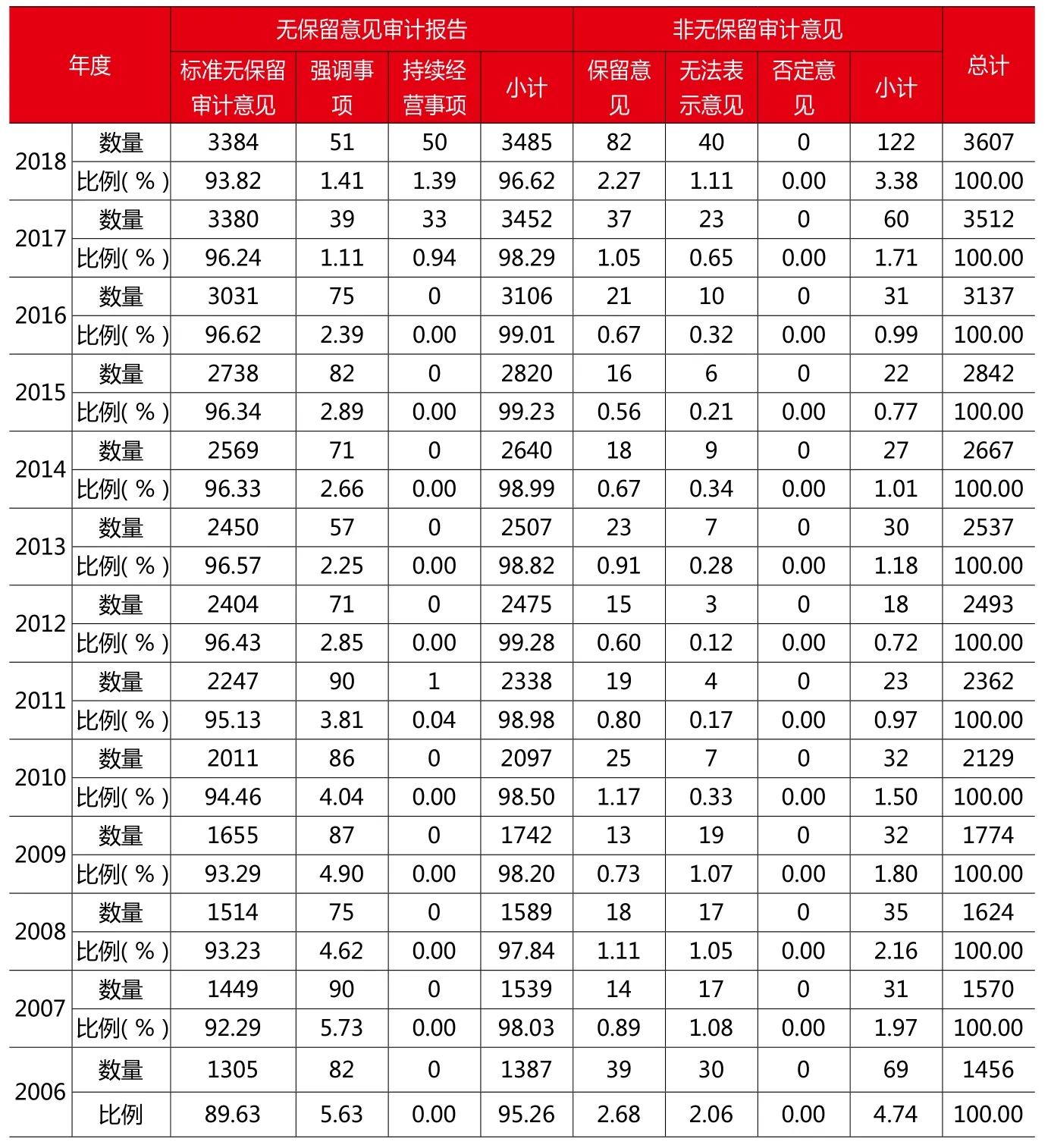

表1-1 2006—2018年度上市公司财务报表审计报告意见类型总体情况

表1-2 2018年年报上市板块审计报告意见类型汇总表

一、财务报表审计报告意见类型

在3607份上市公司2018年度财务报表审计报告中,无保留意见审计报告3485份,保留意见的审计报告82份,无法表示意见的审计报告40份。在3485份无保留意见审计报告中,51 家上市公司被出具了带强调事项段的无保留意见审计报告,50家上市公司被出具了带持续经营相关重大不确定性事项段的无保留意见审计报告(详见表1-1)。

表1-1显示,上市公司2018年度非无保留意见审计报告比例为3.38%,与2017年度的1.71%相比,上升94.74%。总体而言,2006至2012年度,上市公司非无保留意见审计报告比例呈下降趋势;2012至2016年度趋于平稳,每年均保持在1%左右;2017年至2018年,非无保留意见审计报告比例呈明显上升趋势(详见图1-1)。

二、非无保留意见审计报告分析

如上所述,上市公司2018年年报非无保留意见审计报告数量达到122份,占比达3.38%,数量和比例均为近年来新高,非无保留审计意见报告中“形成保留意见的基础”部分以及“形成无法表示意见的基础”部分共涉及337个具体事项,平均每份报告2.76项。

(一)上市板块审计报告意见类型分布

在已披露的3607份上市公司2018年财务报表审计报告中,非无保留意见财务报表审计报告有122份,占3.38%,较2017年度(60份)增加62份,增长103.3%,其中,保留意见的审计报告82份,较2017年度(37份)增加45份,增长121.62%;无法表示意见的审计报告40份,较2017年度(23份)增加17份,增长73.91%。

总体来看,中小企业板(5.39%)和深市主板(4.87%)公司非无保留意见比例较高,沪市主板(2.26%)和创业板(2.15%)相对较低,一定程度上表明,中小企业版和深圳主板公司的财务信息质量应引起关注。(详见表1-2)。

图1-1 2006—2018年度非无保留意见审计报告比例变动趋势

图2-1 2011—2018年度非标内部控制审计报告数量和比例变动趋势

(二)非无保留意见审计报告的公司行业分布

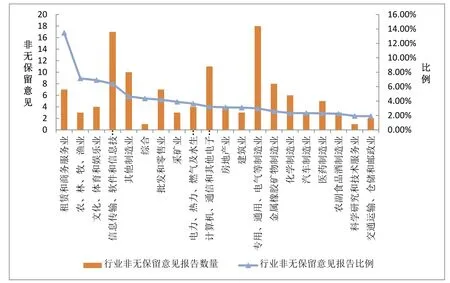

若按行业划分,2018年度,租赁和商务服务业,农、林、牧、渔业以及文化、体育和娱乐业上市公司被出具非无保留意见审计报告的比例在所有行业中最高,3个行业的非无保留意见审计报告数量分别为7份、3份、4份,分别占该所在行业审计报告总数的13.46%、7.14%和6.90%,明显高于整体非无保留意见审计报告比例(3.38%)。其次,信息传输、软件和信息技术服务业,其他制造业,综合、批发和零售业,采矿业,建筑业等行业的非无保留意见审计报告比例也高于整体非无保留意见审计报告比例 (详见表1-3、图1-2)。

(三)出具非无保留意见审计报告的主要原因

1.保留意见的审计报告。对上市公司2018年度财务报表,注册会计师共出具82份保留意见的审计报告,这些报告“形成保留意见的基础”部分共涉及具体事项162项,平均每份报告1.98项(详见表1-4)。形成保留意见的基础主要涉及以下三个方面:

一是对涉诉、担保、立案调查或有事项及预计负债等,未能获取充分适当的审计证据,涉及35份审计报告;

二是往来款项、长期资产等可收回性及坏账计提等,未能获取充分适当的审计证据,涉及33份审计报告;

三是注册会计师对上市公司关联方关系及其交易披露的真实性、完整性、准确性以及关联方往来款项的可收回性等,未能获取充分适当的审计证据,涉及18份审计报告。

总体而言,以上82份保留意见审计报告所涉及的具体问题各不相同,其中以下问题具有代表性:

(1)无法对上市公司大额应收账款和其他应收款款项、大额支出及相关交易的真实性,获取充分、适当的审计证据,以至对这些往来款项的可收回性及相关坏账计提无法判断。

(2)无法对上市公司有关涉诉事项、对外担保、或有事项等涉及的预计负债金额,获取充分、适当的审计证据。

(3)无法对上市公司有关关联方及关联方交易实施满意的审计程序,以判断完整的关联方及其交易的真实性、准确性,以及资金往来的可收回性。

(4)无法对上市公司商誉减值、固定资产减值等项目实施必要的审计程序,无法获取充分、适当的审计证据。

(5)因审计范围受限,导致对上市公司特定子公司或特定财务报表科目,无法实施必要的审计程序,无法获取充分、适当的审计证据。

表1-3 2018年度财务报表审计非无保留意见审计报告公司行业分布

表1-4 形成保留意见基础具体事项分类统计表

(6)上市公司持续经营能力存在重大不确定性,而财务报表未对这一事项充分披露。

(7)未能对重要交易或款项获取充分、适当的审计证据,无法确认交易或款项的商业合理性。

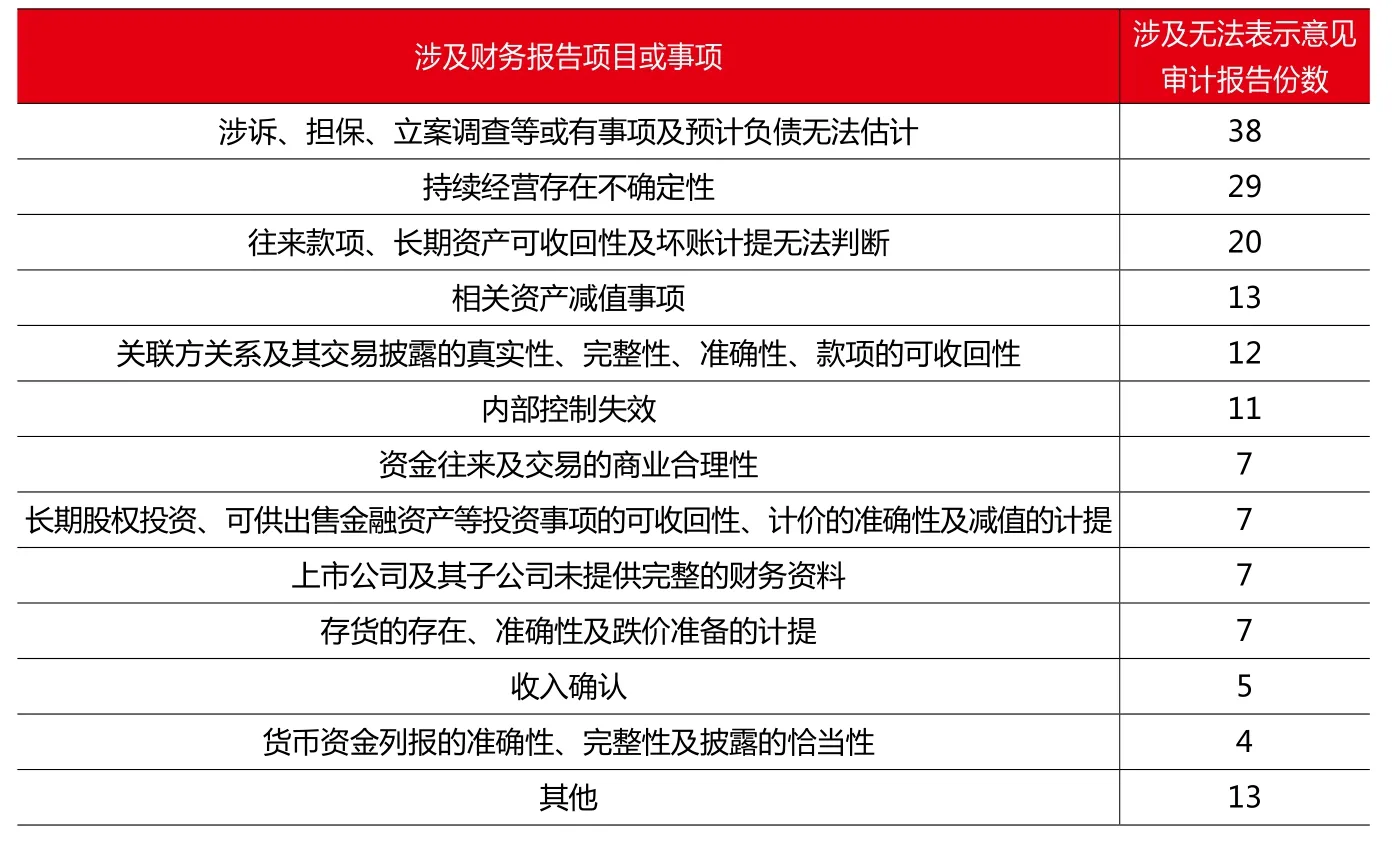

2.无法表示意见的审计报告。对上市公司2018年度财务报表,注册会计师共出具无法表示意见的审计报告40份,这些报告“形成无法表示意见的基础”部分共涉及具体事项175项,平均每份报告4.38项(详见表1-5)。

形成无法表示意见的基础涉及最多的三个方面:

一是对涉诉、担保、立案调查等或有事项及预计负债无法估计,涉及38份审计报告;

二是对持续经营存在不确定性,涉及29份审计报告;

三是对往来款项、长期资产等的可收回性及坏账计提判断等,涉及20份审计报告。

总体而言,以上40份无法表示意见审计报告所涉及的具体问题各不相同,其中以下问题具有代表性:

(1)注册会计师未能获取充分、适当的审计证据判断未决诉讼、担保事项、立案调查等对上市公司财务报表的影响。

(2)上市公司及其子公司未提供完整的财务资料。

(3)上市公司持续经营存在重大不确定性。

(4)注册会计师无法对资产减值的合理性、准确性以及披露的恰当性获取充分、适当的审计证据。

(5)注册会计师未能取得重要交易或款项商业实质的合理解释及支持性资料。

(6)注册会计师无法对关联方交易实施必要的审计程序,获取充分、适当的审计证据。

(7)上市公司内部控制出现重大缺陷,关键内部控制失效,对财务报表的影响重大而且具有广泛性。

图2-2 2018年度各行业非标内部控制审计报告数量和比例

图3-1 财务报表审计业务客户最多的10家证券所客户数量

图3-2 2010—2018年度各板块财务报表审计收费户均水平变动趋势

三、出具非标准无保留意见审计报告的主要原因

在已披露的3485份无保留意见审计报告中,51家上市公司被出具了带强调事项段的无保留意见审计报告,50家上市公司被出具了带持续经营相关重大不确定性事项段的无保留意见审计报告。

1.带强调事项段的无保留意见审计报告。对上市公司2018年度财务报表,注册会计师共出具带强调事项段的无保留意见审计报告(含同时包括强调事项段和持续经营事项段的审计报告)51份;其中有31家的强调事项涉及“立案调查”或“诉讼、仲裁”,占60.78%,是出具带强调事项段的无保留意见审计报告最主要的原因;“关联方资金占用或担保”的有9家,为第二大原因(详见表1-6)。

2.带与持续经营相关的重大不确定性的无保留意见审计报告。新审计报告准则要求在审计报告中,如果管理层运用持续经营假设是适当的,但存在重大不确定性,且财务报表对重大不确定性已作出充分披露,注册会计师应当发表无保留意见,并在审计报告中增加以“与持续经营相关的重大不确定性”为标题的单独部分,50家上市公司被出具了仅带持续经营相关重大不确定性事项段的无保留意见审计报告。

表1-5 形成无法表示意见基础的具体事项分类统计表

表1-6 出具带强调事项段的无保留意见审计报告的主要原因

表2-1 2011—2018年度上市公司内部控制审计报告意见类型

表2-2 2018年度各板块上市公司内部控制审计报告意见类型

分报告二:内部控制审计情况分析

截至2019年4月30日,沪深两市共有1942家上市公司,对外披露了2018年度内部控制审计报告,2019年5月1日至8月30日又有1家上市公司披露了2018年度内部控制审计报告。在上述1943家上市公司中,沪市主板1405家,深市主板469家,中小企业板60家,创业板8家。上市公司出具内部控制报告的比例由2017年度的50.42%升至2018年度的53.88%。在上述1943家上市公司中,有1909家的财务报表审计机构和内部控制审计机构相同,占98.25%,与2017年度基本持平。

一、内部控制审计报告意见类型

(一)内部控制审计报告意见类型总体情况

在1943份内部控制审计报告中,无保留意见的内部控制审计报告1889份(其中,带强调事项段的无保留意见内部控制审计报告55份),非无保留意见的内部控制审计报告54份,均为否定意见的审计报告,非无保留意见比例为2.78%,与2017年度的2.26%相比有所上升,增幅为23%。

(二)非标内部控制审计报告的数量和比例有所上升

总体上看,2011至2014年度,上市公司内部控制非无保留意见审计报告比例持续上升,由0.44%升至1.64%;2014至2016年度,上市公司内部控制非无保留意见审计报告比例趋于平稳,每年均保持在1.5%左右,2016至2018年度,非无保留意见审计报告比例再次呈现上升趋势至2.78%(详见表2-1、图2-1)。

表2-3 2018年度各行业上市公司内部控制审计报告意见类型

表2-4 导致否定意见内控审计报告披露的主要事项

表2-5 2018年度非标内部控制审计报告与对应的财务报表审计报告

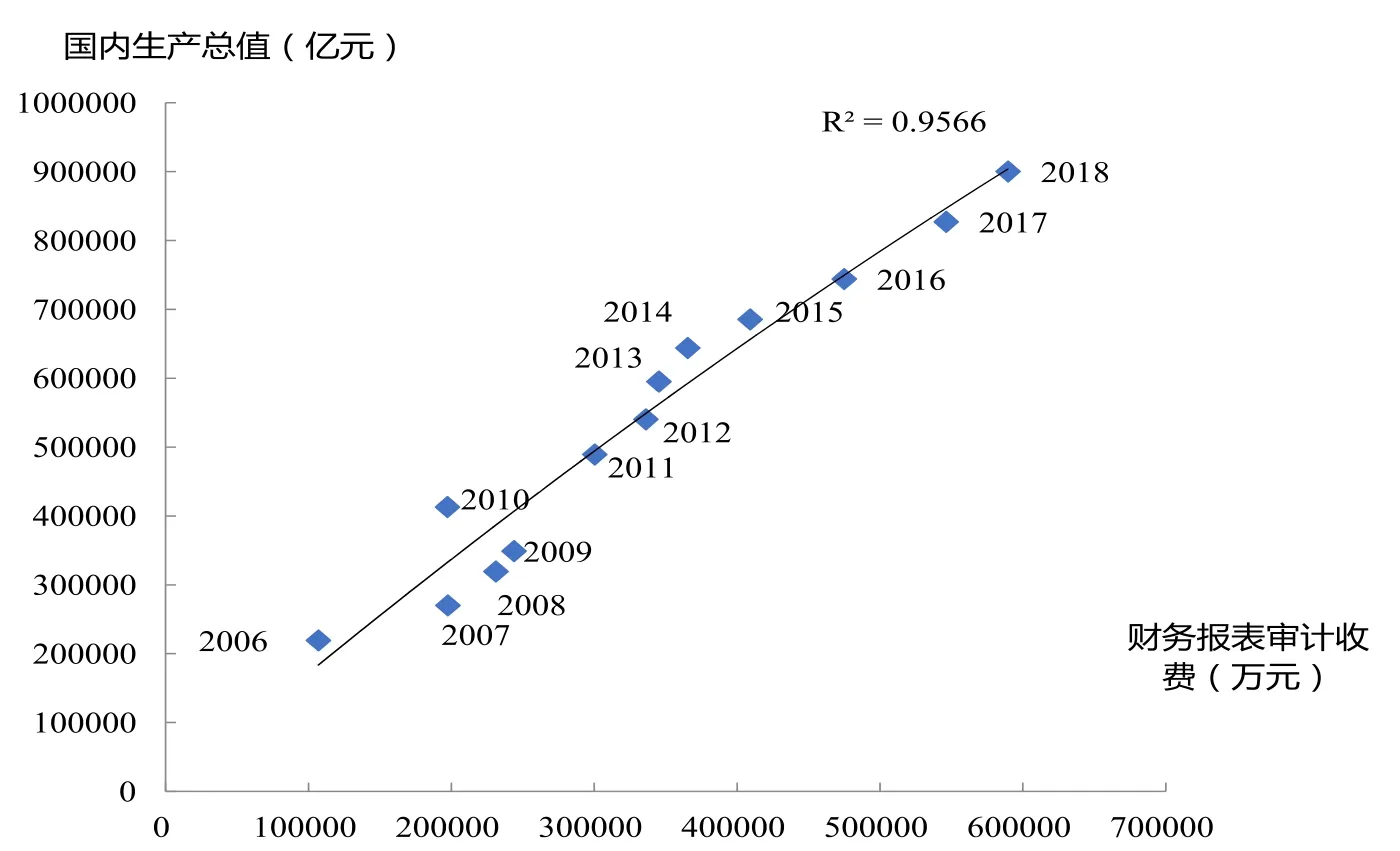

图3-3 2006—2018年度财务报表审计收费与国内生产总值变动趋势

二、非无保留内部控制审计报告分析

(一)上市板块内部控制审计报告意见类型分布

现阶段,中小板、创业板公司尚未完全纳入内控规范体系的实施范围,因此非无保留意见审计报告主要集中在沪市、深市主板上市公司。2018年度,36家沪市主板上市公司被出具非无保留意见审计报告,占比为2.49%;16家深市主板上市公司被出具非无保留意见审计报告,占比为3.41%。此外,还有2家中小板上市公司被出具非无保留内部控制审计报告,占比3.33%(详见表2-2)。

(二)非无保留内部控制审计报告的公司所在行业分布

就行业内非无保留意见内部控制审计报告比例而言,信息传输、软件和信息技术服务业被出具非标内部控制审计报告的比例最高,达到7.89%,其次,农、林、牧、渔业,计算机、通信和其他电子设备制造业,文化、体育和娱乐业,其他制造业,交通运输、仓储和邮政业,采矿业以及房地产业等行业的非无保留意见内部控制审计报告比例也高于整体上市公司非无保留意见内部控制审计报告比例(2.78%)(详见表2-3、图2-2)。

(三)非无保留意见内部控制审计报告披露的主要事项

1.否定意见内部控制审计报告披露的非标事项。2018年度上市公司非无保留内控审计报告,全部为否定意见的审计报告,其中,33份涉及关联交易或关联方资金占用相关问题,23份涉及对外投资、担保相关问题,21份涉及往来款或其他资产减值相关问题,19份涉及对子公司或部分业务缺乏监控相关问题(详见表2-4)。

表3-1 2018年度财务报表审计客户数量及规模

表3-2 2018年度证券所的客户行业分布

在否定意见内控审计报告披露的主要事项中,以下几种情形具有代表性:

(1)为控股股东和关联方担保。某公司导致否定意见的事项为:“截止2018年12月31日,公司为其控股股及关联方借款担保10亿元,上述担保事项已全部进入诉讼程序。截止本审计报告出具日,我们无法获取充分、适当的审计证据对公司可能需要承担的担保损失金额进行合理估计。同时,我们也无法判断公司是否存在其他未经披露的对外担保事项以及对财务报表产生的影响。”

(2)关联方资金占用可回收性。某公司导致否定意见的事项为:“截至 2018 年 12 月 31 日,实际控制人及其关联方占用公司及其子公司非经营性资金余额20亿元(账面计提坏账准备5000 万元),截至本报告日尚未归还。我们无法获取对实际控制人及其关联方资产、负债状况进行清查估值的审计证据,无法判断上述关联方占用资金是否能够收回,进而无法确定公司对上述应收款项坏账准备计提是否充分。”

(3)对重要子公司失去控制。某公司导致否定意见的事项为:“公司对其控股子公司失去控制,导致其财务报表未纳入合并财务报表范围,公司2018年度财务报表所反映的经营成果未包含对子公司的投资损益,导致相关的财务报告内部控制执行失效。”

(4)业绩预告数据失实。某公司导致否定意见的事项为:“2019年4月,公司发布《关于2018年年度业绩预告更正公告》,对2019年1月披露的2018年度业绩预告进行了更正,公司临近财务报告日期更正业绩预告,表明公司针对重大会计事项的判断的内部控制存在重大缺陷,与之相关的财务报告内部控制失效。”

(四)非无保留内部控制审计报告对应的财务报表审计报告

2018年度,54家被出具非无保留意见内部控制审计报告的上市公司中,有15家公司的财务报表审计报告为无保留意见(其中4家公司为带强调事项段的无保留意见,5家公司为带持续经营事项段的无保留意见);39家公司为非无保留审计意见(其中24家为保留意见,15家为无法表示意见,详见表2-5)

2018年度上市公司非无保留内部控制审计报告与非无保留意见财务报表审计报告上升比例相一致。非无保留内部控制审计报告比例的上升,反映出审计机构的执业态度更为谨慎,对被审计单位内部控制的关注更为深入细致,为报表使用者了解上市公司可能存在的潜在错报风险提供了更有价值的信息。

表3-3 2010—2018年度各板块财务报表审计收费情况 (单位:万元)

图3-4 2006—2018年度审计收费与国内生产总值变动趋势

分报告三:年报审计市场情况分析

2018年年报审计工作期间,40家证券所共完成3607家上市公司的2018年度财务报表审计业务和1943家上市公司的2018年度内部控制审计业务,分别较2017年度增长2.62%、9.65%。

一、上市公司年报审计业务分布

(一)上市公司财务报表审计业务继续集中于大型证券所

图3-1显示,承接上市公司2018年度财务报表审计业务数量最多的10家事务所,共为2461家公司出具了审计报告,占上市公司总数的68.29%。2011至2017年度,该数字分别为1305家、1592家、1722家、1821家、1970家、2185家和2424家,占当年上市公司总数的比例分别为 55.25%、63.86%、67.88%、68.28%、69.32%、69.65% 和69.02%。上市公司年报审计业务最多的10家事务所平均每家上市公司财务报表审计业务量为246.1家,明显高于行业平均水平(2018年度平均每家证券所上市公司财务报表审计业务量为90.1家)。

承接上市公司2018年度财务报表审计业务数量最多的10家事务所为“国际四大”中国成员所之外的事务所。“国际四大”中国成员所的上市公司财务报表审计客户数量合计为239家,客户数量占比6.63%。

值得注意的是,虽然上述2018年度审计业务最多的10家事务所上市公司客户数量占比68.29%,具有数量优势,但其审计的上市公司收入总额合计占比35.96%、利润总额合计占比24.29%、资产总额合计占比13.95%;而“国际四大”中国成员所审计的上市公司数量,虽然占比仅6.63%,但其审计的上市公司收入总额合计占比53.83%、利润总额合计占比70.47%、资产总额合计占比82.37%(详见表3-1)。

(二)证券所之间的年报审计客户行业分布存在差异

“国际四大”中国成员所审计客户在银行和保险业,其他金融业以及交通运输、仓储和邮政业的集中度较高,其中银行和保险业的市场占有率为80%,其他金融业的市场占有率为28.07%,交通运输、仓储业和邮政业的市场占有率为18.10%。其他证券所审计客户主要集中在制造业,信息技术业,农、林、牧、渔业,水利、环境和公共设施管理业以及文化、体育和娱乐业等,其市场占有率均超过95%(详见表3-2)。

二、上市公司年报审计业务收费

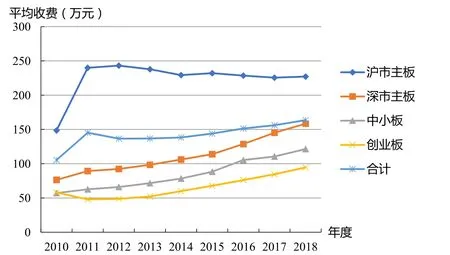

披露2018年财务报表审计报告的3607家上市公司,均披露了财务报表审计收费信息,支付的财务报表审计费用总额约为595,044.22万元,平均每家上市公司支付164.97万元。在披露2018年内部控制审计报告的1943家上市公司中,共有1660家单独披露了内部控制审计收费信息,支付的内部控制审计费用总额约为79,395.50万元,平均每家上市公司支付47.83万元。

(一)上市公司财务报表审计收费有所提高

2018年度,上市公司财务报表审计收费户均164.97万元,较2017年度的156.12万元上升5.67%。沪市主板、深市主板、中小板和创业板的户均收费均较2017年度有所上升,其中创业板增幅最大,增幅12.10%(详见表3-3、图3-2)。

表3-7 上市公司变更审计机构原因统计

图3-5 2007—2018年度审计收费增减幅与居民消费价格指数变动趋势

图3-6 “国际四大”中国成员所与其他证券所客户审计收费比较

2018年度,大部分证券所的上市公司财务报表审计收费户均水平相比2017年度有所上升,其中,毕马威华振、立信中联、四川华信、安永华明、中兴华、瑞华、普华永道中天、天健等8家证券所收费户均水平有所下降,分别为-33.36%、-16.93%、-5.76%、-3.94%、-3.15%、-2.48%、-2.45%、-0.34%;中审亚太、利安达、中审华、信永中和等4家证券所收费户均上升比例超过20%,分别为43.42%、40.64%、23.05%、21.57%(详见表3-4)。

在同时单独披露2018年度和2017年度财务报表审计收费的3494家上市公司中,审计收费同比上升的有1465家,审计收费同比持平的有1661家,审计收费同比下降的有368家。其中,2018年度审计费用上升比例超过200%的上市公司有15家,上升比例最高的达341%。审计费用上升的主要原因为上市公司发生重大资产重组或并购、上年度审计收费较低、经营业绩提升。同时,审计费用下降超过50%的上市公司有24家,下降比例最高的达93% 。审计费用下降的原因主要为招投标、审计轮换、经营业绩下降(扣除非经常性损益净利润下滑)。

(二)上市公司审计收费与国内生产总值变动趋势高度一致

2006至2018年度,上市公司审计收费与国内生产总值变动趋势基本一致。相关分析显示,上市公司财务报表审计收费与国内生产总值相关系数为0.9566,且显著,上市公司审计收费总额(财务报表审计收费与内部控制审计收费之和)与国内生产总值相关系数为0.958且显著,表明审计收费与国内生产总值高度相关(详见表3-5)。

除2010年度外,审计收费与国内生产总值均呈现逐年上升的变动趋势,使用二项式函数拟合,财务报表审计收费与国内生产总值的拟合优度为95.66%,审计收费总额与国内生产总值的拟合优度为95.80%,表明上市公司审计收费与国内生产总值变动趋势存在高度一致性(详见图3-3、图3-4)。

(三)上市公司审计收费变动与居民消费价格指数变动趋势存在差异

2007至2018年度,上市公司审计收费变动呈现较大的起伏波动,居民消费价格指数的变动则相对平缓,且二者变动趋势并不一致(详见图3-5)。

(四)上市公司客户最多的10家证券所财务报表审计户均收费继续上升

从已披露数据看,2018年度上市公司财务报表审计客户最多的10家证券所财务报表审计收费合计数占全部其他证券所审计收费总额的74.98%,其户均收费为116.09万元,比全部其他证券所户均收费(113.23万元)高2.53%,比2017年上市公司财务报表审计客户最多的10家证券所平均收费(109.45万元)增长6.07%(详见表3-6)。

(五)大型审计客户集中于少数证券所

以财务报表审计收费为例,在审计费用超过1000万元的39家上市公司中,34家上市公司为“国际四大”中国成员所客户,占比87.18%。在不同财务报表审计收费水平下,“国际四大”中国成员所与其他证券所的客户占有量存在明显差别(详见图3-6)。

从审计市场情况来看,2018年上市公司财务报表审计业务继续集中在少数大型证券所,户均审计收费也有所上升。

图3-7 2006—2018年度变更年报审计机构上市公司家数及比例

三、审计机构变更情况分析

在披露2018年度财务报表审计报告的3607家上市公司中,有298家变更了年报审计机构,占全部上市公司的8.27%,变更财务报表审计机构的上市公司数量和比例均较2017年度(224家,比例为7.14%)有所上升。2006至2018年度,上市公司变更年报审计机构的数量与比例呈现较大的起伏波动(详见图3-7),自2014年以来趋于平稳。

(一)上市公司变更年报审计机构原因分析

从证券所报备的年报审计业务变更信息来看,2018年度上市公司变更事务所的原因主要包括:前任服务年限较长、前任事务所聘期已满、重大资产重组后重新选聘事务所、上市公司根据集团、控股股东要求或政府部门规定进行轮换等。其中,有168家上市公司变更年报审计机构是由于前任审计服务年限较长或服务期限满,占56.38%(详见表3-7)。

(二)变更审计机构的上市公司审计意见类型分析

2018年度,变更年报审计机构的298家上市公司中,被出具非无保留意见审计报告的上市公司有23家,其中:10家上市公司的财务报表被出具了无法表示意见的审计报告,13家被出具了保留意见的审计报告。变更审计机构的上市公司非无保留意见审计报告比例为7.71%,明显高于全部上市公司3.32%的非无保留意见审计报告比例。2010至2017年度,变更年报审计机构的上市公司家数分别为111家、307家、499家、431家、164家、226家、230家和224家,被出具非无保留意见审计报告的公司家数分别为20家、23家、24家、23家、16家、17家、6家和10家,非无保留意见审计报告比例分别为18.02%、7.49%、4.81%、5.34%、9.76%、7.52%、2.61%和4.46%,均超过当年上市公司的整体非标准审计报告比例或非无保留意见审计报告比例。

变更事务所的上市公司被出具更高比例的非无保留意见审计报告,进一步压缩了上市公司通过“炒鱿鱼,接下家”方式购买审计意见的空间;同时,也反映出事务所能够坚持原则,遵循执业准则要求,对新承接的上市公司,发表恰当的审计意见。