电子信息制造业:增速趋缓5G产业链加速发展

今年1-5月,我国电子信息制造业增加值增速为9.4%,营业收入4万亿元,同比增长6.4%,产业发展增速放缓。在企业主体和行业管理的协调推动下,预计下半年行业整体增长情况将在上半年增速上有所缓和,我国电子信息产业增加值增速将保持在9%左右。

上半年情况综述

电子信息制造业收入增速有所放缓

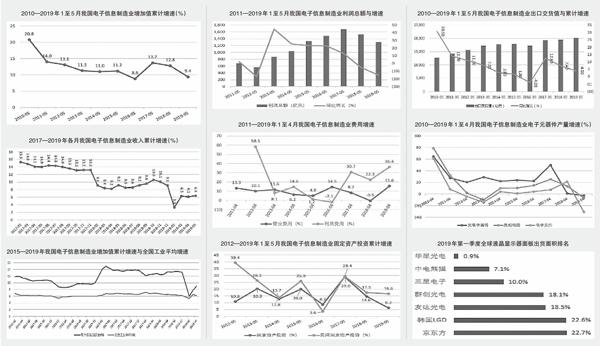

从增加值增速看,较往年高增速明显放缓。1-5月,电子信息制造业增加值增速仅为9.4%,自2010年以来,电子信息制造业同期累计同比增速第二次进入10%以下运行区间。

从收入增速看,较2017、2018年有所放缓。1-5月,电子信息制造业营业收入4万亿元,同比增长6.4%,较2018年同期(9.2%)、2017年同期(14.0%)分别降低2.8个、7.6个百分点。

增加值增速仍高于同期工业增速

增加值增速仍高于同期工业增速。与全国工业平均增速相比,1-5月电子信息制造业增加值增速仍高于同期全国工业平均增速(6%)3.4个百分点,与工业平均增速的差距逐步缩小。

从近年来与工业平均增速的差距看,2019年与工业平均增速的差值(3.4个百分点)分别较2018年同期差值(5.9个百分点)、2017年同期差值(7个百分点)下滑2.5个、3.6个百分点,对工业增长拉动作用减弱。

各项费用增长加速利润额与增速双双下降

利润总额、增速双降。1-5月,行业实现利润总额1305.7亿元,为自2015年以来的最低值。人工、土地、利息、营销等各项费用上升是电子信息制造业利润大幅下降的核心因素。

各项费用增长加速。一是利息费用拉动财务费用大幅攀升,1-4月,行业利息支出同比增长36.4%,为自2013年以来的最高值。二是营业费用增势明显提高,1-4月,行业营业费用同比增长15.6%,费用额创历史最高值,增速为自2011年以来的最高值。

固定资产投资放缓民间投资高于行业增速

电子信息制造业固定资产投资增速呈现放缓趋势。1-5月行业固定资产投资增速继续回落,同比增长6.2%,分别较2018年、2017年、2016年、2015年同期回落8.4个、22.8个、2.5个、13.8个百分点。

民间固定资产投资高于行业整体固定资产投资增速。1-5月民间固定资产投资额同比增长16.6%,高于行业整体固定资产投资增速10.4个百分点;1-5月行业投资增速较1-4月加快1.8个百分点,环比增速仍有向上趋势,反映出市场对电子信息产业仍保持较强的投资信心。

出口交货值增速趋于放缓处于近三年较低水平

出口交货值增速仅为去年同期增速六成。1-5月,电子信息制造业出口交货值增速为4%,较去年同期(7.4%)降低3.4个百分点。

得益于全球化的市场和分工,从早期的出口加工型产业起家,我国电子信息产品出口一直增长较快,国际金融危机前保持30%以上的增长,2010年后逐渐降至10%以下,2017年后出口增速由负转正,并快速增长。但今年1-5月数据预示此增长态势可能中断。

消费电子需求延缓国内品牌海外逆市突围

手机市场需求持续放缓,竞争格局出现显著变化。全球智能手机出货持续低迷,据Garmer数据,第一季度销量(3.73亿部)同比下降2.7%。手机销量排行已发生显著变化,第一季度华为销量(5843万部)赶超苹果(4457万部),成为全球第二大智能手机供应商。

PC销量延续下滑态势,国内品牌逆市上扬。全球PC市场销量持续低迷。PC市场在经历连续六年出货量下降后,2018年第二季度迎来增长,第三季度持平,第四季度再次下降,2019年第一季度延续下降趋势。据Gatner最新数据,2019年第一季度全球PC销量降幅4.6%。重点企业“领头羊”地位进一步巩固。出货量前三位的联想、惠普和戴尔保持增长,联想增幅最大(6.9%)。

彩电国内市场规模收入双降,海外市场逆市增长。彩电销量、销售额持续缩小。第一季度彩电零售量同比下降4.1%,零售额同比下降15.7%。国内品牌积极提升市占率的势头强劲。第一季度出货量增长的均为国内品牌,TCL、小米出货量增长迅猛,小米、创维排名超越索尼。

中国大陆新型显示市场份额提高

电子元器件整体生产有所回落。集成电路产量大幅回落,1-4月同比下滑6.7%,增速较上年同期(13.6%)降低20.3个百分点。电子元件产量出现“断崖式”下滑,1-4月同比下降31.2%,增速较上年同期(21.1%)大幅回落52.3个百分点。光电子器件同比下降2.4%,增速较上年同期(1%)回落3.4个百分点。

大陆面板市场份额持续提高。据IHS数据,2019年第一季度,全球60英寸及以上LCD面板出货量较2018年同期大幅增长34.5%。其中,大陆厂商增长最快,增速达1167%,市场占有率较去年同期(3.6%)增长近10倍。

下半年走势判断

下半年电子信息制造业增加值增速将在9%左右

判断一:上半年产业增长较为严峻,预计下半年有所回暖。上半年未有明显的内需刺激因素,代表性产品的国内外市场环境不容乐观。但在企业主体和行业管理的协调推动下,预计下半年行业整体增长情况将在上半年增速上有所缓和,我国电子信息产业增加值增速将保持在9%左右。

判断二:5G等领域将成为行业新的增长点。在5G网络部署和信息技术融合应用的趋势推动下,将释放出较大需求空间。5G有望进一步推动移动通信基站等设备投资以及手机等产品需求。

判斷三:警惕外贸不确定性因素可能引致的突发性变化。展望下半年,外部经贸环境不确定性陡增,产业链整体外迁、对外技术合作等层面正在显现新的动向,值得密切关注、强化分析、持续突破,为产业发展提供积极支撑,全面推动我国电子信息产业稳步发展。

5G建设全面提速产业链各环节加速发展

随着5G商用牌照正式发放,5G网络建设进程将加快,5G产业链各环节将加速发展,拉动电子信息产业投资,带动5G终端和设备生产进一步提速。

三大运营商5G投资快速攀升。2019年6月,中国移动连续开出三笔5G订单,采购金额超过194亿元,较原计划有所提高。今年三大运营商在5G方面的投入将高于预期的340億元,有望超过400亿元。

基站建设步伐加快。2019年6月,深圳宣布将在今年年底建成超过1万台5G基站,高于年初目标3000多台。今年国内基站建设量预计将达到15万台,高于年初预期的50%,北京、上海、成都等地目标为1万台以上。

终端设备商用在即。中国移动将采购1.71万台5G终端设备,并开始进行规模测试。华为、中兴、小米、OPPO、vivo等厂商的5G手机已进行人网测试,首批5G商用手机即将在国内上市。

在关税打击面扩大下谨防产业链整体外迁

若关税打击面进一步扩大,将导致电子信息企业生产成本上升,整机及配套企业加快产能外迁步伐,部分外商暂缓或改变原定投资计划。

成本提升:企业成本优势将被关税成本抹平。2500亿美元商品在25%关税下成本优势被削弱,若3000亿美元加税获得通过,对美出口的446亿美元的手机、411亿美元的电脑以及114亿美元的电视和显示器也将失去制造成本优势。

产能转移:高低端代工企业将加快国外设厂步伐。基于降低企业成本、市场风险等因素考虑,大量整机、ODM/OEM企业已开始全球化布局,将制造基地外迁至东南亚、印度、墨西哥等地。小米、TCL、联想等企业计划布局海外制造基地。富士康等企业将产能转移至印度工厂,和硕、仁宝也已启动在东南亚的生产基地。在整机和代工企业产能转移加速影响下,未来配套企业产能同步转移的可能性较大。

外商投资:代表性外资企业投资放缓。上半年外资企业投资信心受到一定影响,有些电子信息企业回国投资,乐金电子等韩资企业暂停扩大产能计划。伴随下半年商务部持续放宽市场准入、加大外国投资者合法权益的保护力度,外商投资信心有望进一步增强。

技术围堵进一步升级对外合作难度加大

随着新兴领域国际间竞争逐步加剧,全球经贸不确定性隐忧增强,下半年我国电子信息企业对外合作难度预计将持续加大。

国际竞争围堵加剧。5G领域:美、德、日、澳等32国和4个全球移动网络组织发布非约束性协议《布拉格提案》,以“供应链安全”为名,通过联合盟友制定行业标准和运行规则,从而主导行业治理政策。人工智能等领域:美限制中国企业参与AI投资,发布法案限制AI出口;限制人工智能、微处理器、量子信息等专业学者赴美学习或学术交流。

企业间合作难度加大。限制领域:部分企业虽未进入“出口管制实体清单”,但其与合资公司在关键领域的合作明显受阻。合作方式:更多企业面临限制性的措施,在技术转让、技术交流、海外并购、企业合作等方面均受到一定阻碍。