自主可控成主旋律掘金IT国产大潮

国庆长假后的第一天,A股再遭“黑天鹅”,科技股大幅下挫。10月7日,美国商务部称将8家中国企业列入贸易管制黑名单,禁止与美国企业合作,对我国科技企业的打压再度升级。美国的技术封锁虽然给我国部分科技企业带来巨大打击,但也暴露出我国在一些高科技领域的落后和对发达国家的依赖。自主可控成为当前科技领域的主旋律,国产替代进程将加快,这给国内供应商提供了前所未有的机会。

计算机(IT)软件是我国受制于人的关键领域之一,尤其是基础软件。目前国内IT软件厂商已在基础软件、企业级应用等领域开发出一系列颇具竞争力的产品。在自主可控加速落地背景下,国产软件有望迎来替代大潮。

本文笔者对IT软件行业进行梳理。总体来看,国内基础软件的国产率极低,替代空间非常广阔,将率先在党政军领域迎来发展良机,但民用渗透较为缓慢,短期不具有爆发性。而企业级应用软件替代过程相对简单,且国内厂商已具备一定竞争实力,是IT软件自主可控中相对确定性的机会。

[基础软件:][替代空间广阔 但进程缓慢]

自主可控软件主要包括基础软件和应用软件两大类,基础软件中操作系统、数据库、中间件是最重要的三大部分。

一、操作系统:国产率极低,替代空间广阔。

操作系统是计算机的灵魂,根据Gartner数据,2018年中国操作系统市场规模在189亿以上,但几乎被国外厂商垄断。截至2019年8月,在国内IT操作系统领域,由于Wintel联盟的存在,软硬件捆绑销售,微软垄断了国内市场87.66%的份额,苹果OSX占据7.09%,合计为94.75%,剩余5%的市场份额被Linux和Unix占据。虽然Windows仍处于垄断地位,但操作系统市场竞争格局正在发生变化,Wintel的闭源架构正面临以Linux为代表的日趋成熟的开源生态的挑战。

我国国产操作系统大都以Unix/Linux为基础,其中中标麒麟Neokylin、银河麒麟、中科方德Delix、深度Deepin较为成熟。中标麒麟Neokylin是我国Linux市场占有率第一的操作系统。中科方德Delix在政府体系中市场份额最高。深度Deepin则是中国民用市场最为成功的本土化桌面操作系统之一,截至2018年累计下载超过8000万次,在全球开源操作系统排行榜(DistroWatch)上,长期保持前12名;华为在最近发布的笔记本电脑荣耀MagicBook更是预装了Deepin系统,助力国产操作系统的推广。

我国Linux操作系统正不断缩小与Windows操作系统的差距,且支持国密算法和可信计算技术,在安全性方面优于Windows。同时,国内操作系统可以支持龙芯、申威等国产CPU;也与x86等主流计算芯片兼容;适配阿里云、腾讯云、华为云等国内云计算平台;在生态上支持达梦、金仓、南大通用等为代表的国产数据库以及国产中间件;国产OA、文档编辑软件和安全软件也均完成适配。2018年我国Linux操作系统国产率已经达到83.0%。

此前,由于我国软件市场的开放、微软和英特尔的强大联盟以及知识产权等问题,本土化操作系统在市场上生存艰难。但如今自主可控势在必行,仅党政(含事业单位)、央企国企就有约400亿元的替代规模。

据中信建投测算,高层要求党政(含事业单位)三年完成2000万台终端及系统替换,替换比例是2020-2022年分别占比30%、50%、20%。假设操作系统单价500元,则整个政府、事业单位操作系统空间为100亿。央企国企同样存在安全方面的考量与替换空间。中信建投按现阶段全国央企国企员工数量为4000万,按1.5比例计算计算机台数,则台式机数量为6000万台,操作系统空间为300亿元。

民用方面,根据社科院数据,2018年中国存量计算机市场规模约为3亿台,微软Windows与苹果OS市占率为94.75%,国产系统每提高1%的市占率便有15亿元的市场空间。另外,与美国相比,中国PC渗透率仍有4倍的提升空间,2018年中国PC百人渗透率为21.8%,而美国为93.8%。未来随着国内PC渗透率的提高以及国产系统的应用,民用市场会有更广阔的空间。但短期来看,国产操作系统的软件生态远不及Windows和MacOS丰富,消费者体验较差,民用替代进程缓慢,政府、事业单位的替代更具確定性。

从投资的角度看,A股上市公司中,中国软件(600536)是最纯正的受益个股,但短期高估严重。中国软件旗下有两大主营操作系统的子公司,为中标软件(中标麒麟)与天津麒麟(银河麒麟),中国软件分别持有中标软件50%、天津麒麟40%的股权。据2019年赛迪生态伙伴大会披露,中标麒麟操作系统蝉联中国Linux市场占有率第一。若政府、事业单位的国产替代如期进行,将显著提振中国软件业绩。不过,短期内中国软件股价已严重偏离基本面,动态估值已迫近300倍,投资者需关注其业绩是否能消化如此的高估值,小心业绩不能支撑股价的下跌风险。同时,操作系统的国产替代不是短期内能完成的,后续也需长期跟踪。另外,深度系统是中国民用市场最为成功的本土化桌面操作系统之一,但公司深之度未上市,上市公司中绿盟科技(300369)持有公司8.8%股权、三六零(601360)通过全资子公司北京世界星辉持有公司26.4%股权。

二、数据库:产业初具规模,互联网巨头势头强劲。

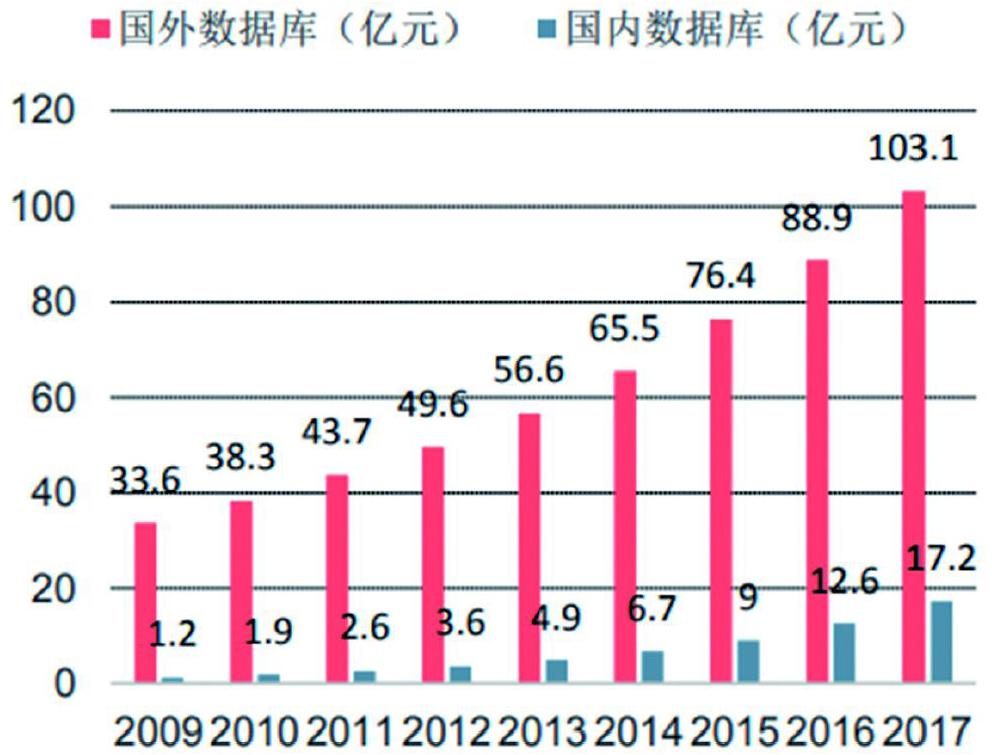

数据库是IT系统另一核心技术,经过多年发展,国产数据库软件产业已初具规模。据智研咨询数据,2017年国内数据库软件市场规模为120亿元,而国产数据库软件的市场规模为17.15亿元,市占率为14.26%,国产率相对操作系统要好一些。但Oracle、IBM等国外厂商依然占据着市场绝大多数的份额,国产数据库订单主要来源于政府采购,商用程度仍低。(见图一)

图一:中国数据库市场国内外厂商对比资料来源:智研咨询,中信建投证券研究发展部

目前国产数据库厂商分为两类:一类是传统数据库厂商,包括南大通用、武汉达梦、人大金仓、神州通用等;一类是新兴的互联网巨头数据库,如阿里巴巴、腾讯、华为和金山云等,近年无论在党政市场还是商业市场,互联网巨头数据库市占率提升都更快。

目前,南大通用是传统国产数据库市场领头羊,公司GBASE品牌已成功进入Gartner分析型数据管理解决方案的魔力象限。据2018年赛迪顾问数据,南大通用连续五年在中国国产数据库市场占有率位列第一。武汉达梦紧随南大通用之后,目前已掌握数据管理与数据分析领域的核心技术,具有完全自主知识产权,在电力、航空、通信等下游应用广泛,主要客户包括中航信、国家电网、南方电网等。

不过,数据库厂商目前均未直接上市。南大通用此前在新三板上市,如今已经摘牌并传言要在科创板上市,A股上市公司银信科技(300231)、东华软件(002065)、荣之联(002642)都有参股,但比例都不高。另外,中国软件是武汉达梦的大股东,持股占比33.42%,随着自主可控的诉求愈发强烈,国产数据库渗透率有望提高,中国软件将受益,不过仍需注意其短期风险。

另外,10月2日,被誉为“数据库领域中的世界杯”的TPC-C测试中,阿里巴巴自主研发的分布式数据库OceanBase打破美国公司甲骨文(Oracle)保持了9年的世界纪录,成为首个登顶该榜单的中国公司。这表明国产数据库逐渐获得国际认可,未来有望打破国外厂商垄断现状,提振整个国产数据库产业。

三、中间件:东方通为最大受益者。

中间件与操作系统和数据库并称三大基础软件,它位于操作系统和数据库之上、应用软件之下,负责管理计算资源和网络通信,为处于自己上层的应用软件提供运行与开发的环境。

据海通证券数据,2018年我国中间件市场约65亿元。国际上的主要中间件厂商包括IBM、Oracle、Salesforce、Microsoft和Amazon。国产中间件的代表厂商有东方通、金蝶天燕、普元、中创股份、宝兰德。据智研咨询统计,2016年Oracle和IBM在我国中间件市场的市占率之和高达62.6%,第三名是东方通市占率为9.7%,第四名是金蝶天燕,第五名是普元。

东方通(300379)是国产中间件的鼻祖,其产品广泛用于金融、电信业务。过去,虽国产中间件技术已经取得了一定突破,但由于使用惯性客户更换的动力不足。未来,随着自主可控的持续推进,国产中间件产品将有望在党政军、金融、电信等行业进一步打开局面,东方通将成为最大受益者。另外,随着云计算的发展,云中间件将成为趋势,国内厂商也有望在这一新赛道上超车。

[应用软件:][具备竞争能力 机会更为确定]

应用软件目前国产化机遇集中在企业办公软件、企业管理软件等领域。应用软件相比基础底层软件,不需要支持众多上层应用与底层生态,替换难度更小。而且相比基础软件,应用软件的国产化程度相对较高,为进一步提高渗透率打下了基础。

一、办公软件:国产产品一家独大,金山办公迎重大机遇。

办公类软件是应用软件领域国产替代最易推进的部分之一。据计世资讯统计,2018中国基础办公软件市场规模为85.34亿元,预计到2023年市场规模将达到149.04亿元。

目前微软Microsoft office在国内仍占据主要地位,渗透率达97%。但国产办公软件金山办公的渗透成效可观,2018年底WPS在国内渗透率已达61%以上,公司主要产品月活用户数超过3.1亿,WPS注册用户数约2.8亿(约占国内办公软件总用户数的43%)。另外,苹果iWork主要针对MacOSX与iOS操作系统用户;国产其他办公软件如永中Office、中标普华Office则多用于党政军系统。

目前WPS Office在易用性、兼容性等方面已具备与国际产品竞争的能力。兼容性上,大多数国产操作系统是基于Linux二次开发的,而WPS Office已全面支持国产操作系统(微软office未推出Linux版本),同时适配所有国产整机平台(如龙芯、飞腾、兆芯、申威等芯片)。易用性方面,相比海外产品,WPS Office具有本土化优势,提供的资源和服务更贴近国民办公习惯。

同时,在政企上云浪潮中,金山办公及时地从单纯的办公软件生产商转型为办公软件产品及互联网云办公服务提供商,有望在云化趋势中弯道超车。自主可控趋势则为金山办公提供了重大的机遇,操作系统、数据库等基础软件的国产化,助力公司产品渗透加速。况且WPS在国内暂无强力竞争对手,受益更加确定。

市场空间来看,党政系统和事业单位将是国产替代的最前沿。中泰证券根据政府采购中心及金山办公招股说明书反馈意见的数据信息,结合我国公务员及事业编制人数,以及按金山办公在党政系统三分之二的市场份额测算,WPS在党政系统、事业单位、央企国企的替代空间合计约165亿元。

个人用户方面,根据金山办公招股书反馈意见,2019上半年公司C端付费转化率仅1.83%。参考视频行业的付费转化率约为30%,未来随着个人用户付费意识的提升,办公软件付费转化率有极其广阔的提升空间。

投资者可关注港股金山软件(03888)的投资机会,A股方面金山办公已申请科创板上市。

二、ERP:云化提供彎道超车机会,自主可控推动国产替代加速。

ERP作为管理企业生产经营的核心系统,其安全可靠的重要性不言而喻,2018年市场规模约265亿元。(见图二)

图二:国内ERP 市场规模及增速情况资料来源:中信建投证券研究发展部

目前国内ERP厂商主要有SAP、Oracle、用友、金蝶和浪潮国际,2017年我国ERP市场份额排名中用友、SAP、金蝶分别占据前三名的位置,市占率分别为31%、14%、12%,国产化程度相对较好,但仍有渗透空间。不过,在利润更高的高端ERP市场中,海外厂商占据主导,SAP、Oracle合计占比超过了50%,用友、金蝶分别占比为14%、6%,国产替代空间还很大。

SAP与Oracle经过三四十年的积累,形成了庞大的系统和成熟的产品。对于大型企业,除了安装ERP底层软件,通常还需要大量的二次定制开发,以满足集团内不同的需求,并且还需要做到及时的运维与支持。因此大型企业在选择供应商时,通常会考虑SAP与Oracle这样经验丰富的厂商。同时,由于二次定制开发较多,客户迁移成本较高,考虑到迁移成本、安全隐患、责任承担等问题,大型企业一般在确定供应商后不会轻易更换,其他厂商的难以抢占份额。

如今,在ERP云化的趋势下,大型企业ERP逐步向云迁移以及大量二次开发需要重新实施,更换软件供应商时由迁移难度造成的壁垒将被打破,为国产厂商提供弯道超车的机会;同时叠加自主可控浪潮,国产替代将加速,国内厂商迎来抢占海外厂商份额的机会。国内两大ERP龙头用友网络(600588)和港股金蝶国际(00268)将深度受益。