阿里创纪,京东凶猛

CB Insights

商业世界,创业者与投资人相互成就。创业者希望得到资本投资实现创业梦想,资本支持和追逐创业者,帮助企业做大做强,进而投资增值。二者利益趋同。

风险投资,顾名思义,在投资过程中风险常常与收益相伴。对于风险投资来说,获得的回报遵循帕累托原则(Pareto principle)—80%的收益来自20%的交易。

成功的风险投资家们心里很清楚,在获得这些胜利的时候,他们要承受很大的损失。但同样的,风投们偶尔会打出“本垒打”,这些胜利通常会弥补之前所有的损失,然后给基金带来巨额收益。

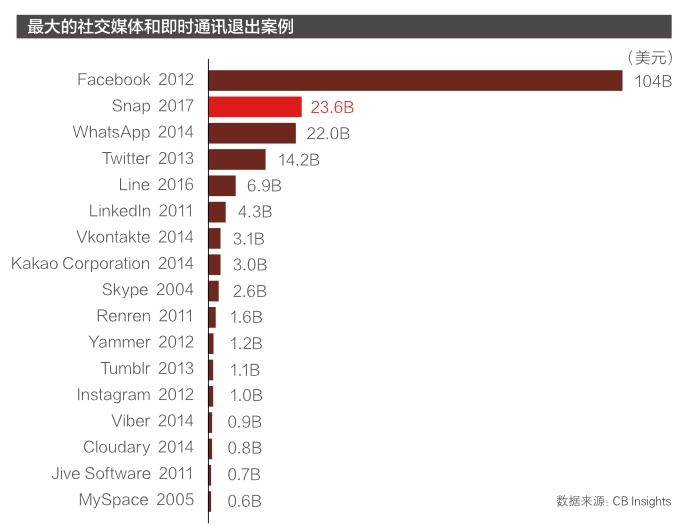

据Union Square Ventures的弗雷德·威尔逊(Fred Wilson)表示,这意味着每个基金至少需要2笔10亿美元的退出。“围绕目标—投资高影响力的公司—给基金带来收益,如果进行数学计算,你会发现我们需要在这些公司价值10亿美元或更高的时候退出,退出非常重要。”

本文盘点了VC史上最成功的15个投资案例,了解这些公司和投资者们都做对了什么,深入剖析关于这些“本垒打”的共同点。

1 Facebook

2005年,早期投资者Accel Partners和Breyer Capital领投了Facebook的1 270万美元A轮融资,占据15%的股份。此时Facebook高达8 750万美元的估值,被许多投资机构认为是天价。1年后,当资本纷纷拥向早期社交媒体创企时,此前看衰Facebook的投资者们懊恼不已。

Facebook后期优异的市场表现让看衰者懊恼升级。2012年,Facebook以超过1 040亿美元的估值进行IPO,Accel所持股票价值达到90亿美元,投资回报率超800倍。Accel IX基金也由此成为有史以来表现最好的VC基金之一。

并非所有投资者都抓住了这波投资机遇,对于“中途下车”的Facebook首位投资者彼得·泰尔来说,他犯了一个典型的错误:没看到全新商业模式助推下,互联网企业呈指数级增长的趋势。

2004年,泰尔以50万美元的种子投资成为Facebook的外部董事会成员。当时,Facebook拥有泰尔称之为“非常合理的估值”和大约100万用户。8个月后,Facebook进行A轮融资时,泰尔(以及硅谷的大部分人)认为Accel给出的估值远远超过预期,因此拒绝跟投。

泰尔表示,错看Facebook这一投资经历,教会了他如何看待一家“看上去”被高估的公司。正如他后来所写:“一般情况下,我们的生活经验是非常线性的,我们大大低估了指数级的东西。当企业的估值大幅上涨时,大多数风险投资机构往往认为,这种升值幅度太大,从而低估了它。”

截至2006年,Facebook的用户约有1 200万,当时专注于大学市场的Facebook面临一大抉择:继续挖掘现有的校园市场,还是打破舒适圈进入大众市场。鉴于每年秋季有1 500万~2 000万的新生步入大学校园,如果Facebook继续留在学生领域,它仍然有一个合理的增长机会。但如果进入到更广泛的大众市场中,可能会面临失败。

投资者无法保证Facebook会对毕业后的用户持续产生吸引力,也无法保证其他国家用户能够接受Facebook。这也是为什么,当Accel和Breyer以8 750万美元估值进行投资时,泰尔和其他机构认为它被高估了。

“每当一家科技创业公司在顶级投资者的领投下完成一轮估值非常高的融资时,它通常被低估。新一轮融资中估值增长越陡,价值被低估的可能性就越大。”泰尔后来表示。

對于泰尔而言,Facebook的增长没有遵循一个可预测的线性模型。关于Facebook的成功我们很难归结于某一个原因,但其对于关键指标(MAU)的把控起了重要作用。最高领导者马克·扎克伯格不仅将MAU作为内部关键指标,还坚持对外汇报,以此确保监督公司的运营策略诚实对用户负责,而并非追求简单粗暴的短期增长。

2 Cerent

1999年,当世界最大的计算机网络设备制造商思科以69亿美元作价收购Cerent时,这笔交易是截至当时科技领域最大的收购案。此案也为最初以800万美元投资Cerent的KPCB基金,带来了几十亿美元的回报。

成立于1997年的Cerent是制造光纤传输中断设备的专业厂商,其广受市场欢迎的原因在于,旗下产品Cerent54能极大缩短因特网服务提供商更改带宽的时间,将以往几天的工作时间,缩短至可即时完成。

Cerent的成立颇具意外性。由于KPBC的声誉和交易流程,作为合伙人的维诺德·科斯拉认识了硅谷最好的工程师,加上他对市场需求有敏锐的认识,随即联合成立了Cerent。

科斯拉认为,90年代互联网流量的急剧增长,将为能够处理大量语音和数据的设备创造市场。作为风险投资人的经历,以及对KPBC所投各家公司的发展观察,科斯拉看到电信网络市场正在发生变化:企业正在寻求为连通性问题提供更好的解决方案—更便宜、更灵活、可以满足日益增长的需求。这是一个难得的时代机遇。

Cerent的技术价值,是帮助连接长途通信线路和本地电话及数据网络。这使电话公司传输数据的速度更快、更容易。根据互联网系统协会的研究,随着互联网主机数量的增加,对高效光网络技术的需求也是如此。

1998年后,自KPBC扶持出Cerent,将投资目光投向光学技术领域后,投资界出现了一场光学技术泡沫,在这泡沫中,许多公司的估值暴涨,投资流动性变强,相关企业迎来了高速发展期。科斯拉随即加大生产,为公司的其他部门配备了充足的人手,最终在1999年,思科以69亿美元的价格收购了这家公司。

正如一位分析师所说:“基本上,当时每个人都在关注KPBC对Cerent 800万美元的投资和回报率。”

在此投资案例中,KPBC与Cerent能够赢得如此巨大的胜利,部分原因在于KPBC的投资者们除了为Cerent带来资金的帮助,还通过以往丰富的管理和生产经验,成为投资项目的实际参与者。

3 Snap

Snap于2017年3月以250亿美元的估值上市,这是自1999年以来,投资机构从社交媒体和即时通讯公司退出时的第二高估值。

当时,风险投资公司Benchmark Capital Partners持有股份价值约为32亿美元。此次IPO还为Lightspeed Venture Partners带来了非常高的回报率,其投资额约为800万美元,最后价值达到了20亿美元。

在Snap的6 000万美元B轮融资中,引入了一批新的投资者,其中包括General Catalyst、SV Angel、腾讯控股、Institutional Venture Partners和SF Growth Fund,但其中沒有一家机构的回报率能够比得上Benchmark和Lightspeed。

Benchmark在Snap上所取得的成功,关键在于Snap超越了大部分人对这个应用程序的看法。

直到2013年,Snap旗下的应用Snapchat(阅后即焚)还被认为只是大学生之间互发裸照的应用程序。尽管公众和媒体低估了Snapchat的成就,但Benchmark合伙人米奇·拉斯基却看到了一些非常有趣的事情—当他们与人们谈论他们所使用的社交媒体时,往往能听到Snapchat与Facebook、Instagram和Twitter等头部公司相提并论。

在了解了信息之后,Benchmark确信,这个所谓的“软色情”应用程序,拥有光明的未来。

“Benchmark一直在寻找想改变世界的企业家,而Snap的两位创始人埃文和波比拥有这样的雄心壮志。”拉斯基后来在他的博客中写道,“我们相信,Snapchat可以成为世界上最重要的移动公司之一。并且Snapchat一直保持着最初的势头—用户每天分享6 000万次‘snaps,到目前为止已经超过50亿次。”

并非所有投资者对Snap的看法都如拉斯基这样开明,对于Upfront Ventures合伙人马克·苏斯特(Mark Suster)这样的前期投资者来说,Snapchat与非法活动关联过多是它难以克服的弊病。苏斯特不愿支持Snapchat,因为它看起来并非“正经”的主流应用程序。但面对Snap优异的市场表现,以及其为投资人带来的超额回报,他也不得不承认,错过Snap是他投资生涯中想象力的失败。

从实际应用场景中来看,Snapchat最早的成功原因并非切中人们想象中的“软色情”社交场景。例如,Snapchat的最初应用场景之一,是美国加州橙县的一所小型中学里,每天早上8点到下午3点之间孩子们把它当作“课堂上传字条的数字版本”。

事实上,拉斯基和Benchmark看中Snap的价值点,也并非是一个“软色情”的应用程序。而是一个即使在早期阶段,也有不可否认的病毒式传播和用户高参与度的应用程序,这才是Snap成功的真正原因。

4 King Digital Entertainment

Activision在2015年收购了《糖果粉碎传奇》(Candy Crush Saga)的制作商King Digital Entertainment(以下简称KDE),随后帮助这个公司成长为全球最大的游戏网络公司,全球范围内拥有超5亿用户。而2015年高达59亿美元的收购价也使最大股东Apax Partners从中获得了高额回报,当时,Apax拥有King Digital 44.2%的股份。

早在2014年,KDE的IPO计划就受到资本市场热捧。KDE计划以总估值76亿美元出售2 220万股份。当时,该公司的估值接近71亿美元,每股22美元。

Apax Partners在2005年首次投资了KDE。当时,KDE还没有从2003年濒临破产的状态中走出来,离推出其最大的现金牛游戏《糖果粉碎传奇》还有9年的时间。此时的风险投资市场,仍旧有着几年前互联网泡沫破裂的“后遗症”,可以说,Apax此时的投资颇有些“抄底”的味道。

在这些因素的综合下,Apax横扫股东席位,获得了KDE的巨额股权,为45%的股份支付约3 600万美元。

2012年,KDE推出的《糖果粉碎传奇》大受欢迎。在当年年底,应用的下载量超过1 000万。2年后,它的日活用户达到了9 700万。

在公司2014年IPO时,Apax的股权价值约为2005年的100倍。此案也是Apax迄今为止最成功的投资。

从运营数据上看,KDE的总体月活一直在保持增长:由2012年Q1的3 000万MAU,增长至2015年Q1的55 000万MAU,增长近18倍。

KDE用户数据的快速增长,引起了世界上最大的第三方视频游戏开发商Activision(曾制作出《使命召唤》系列和《吉他英雄》等游戏而闻名全球)的关注。

2015年,Activision方联系Apax管理层,询问其是否会考虑出售其在公开交易中所持的KDE股票。然而,Apax所谋甚大,不只是想要出售手中的这点股票,而是希望Activision能整体收购KDE。Apax拥有的45%股份使其在这笔交易中拥有重大发言权。

Apax通过积极参与谈判,从而在KDE的退出中获得了最大化的投资收益。

此案与阿里巴巴收购UC有一些相似之处:一个投资者(阿里巴巴)随着时间的推移,增加了其所持有的该公司的股份,并获得了更大的影响力。关键的区别是阿里巴巴没有出售他们的投资,而是自己收购了这家公司。

5 UC

2014年,阿里巴巴收购移动浏览器公司UC,成为当时中国规模最大的互联网交易,标的估值约47亿美元。完成收购后,UC帮助阿里在移动领域占据一席之地,并将阿里集团整体估值由800亿美元提高到2 300多亿美元,增长近2倍。

2008-2014年的7年间,阿里通过战略性的数亿美元投资,累计持有UC 66%的股份,并在相关业务上与UC建立深度合作。最终,这种关系得到了让人惊喜的回报。

UC最早的“金主”并非阿里,而是2007年共同投资了1 000万美元的晨兴资本和联创策源。当时,UC已经在移动浏览器领域耕耘数年,但商业化进程缓慢,营收一直难以让投资人满意。

除移动浏览器业务外,UC还为中国电信提供定制移动浏览器和咨詢服务。但CEO俞永福通过对消费市场前景的判断,最终决定出售盈利的B2B部门,以便公司能够更加专注于消费者技术。

但要做到这一点,UC需要充足的资金。

2008年,马云和俞永福第一次会面,此后,阿里于2009年参与了UC的1 200万美元B轮融资。2013年3月,阿里再次投资5.06亿美元;同年12月,又投资1.8亿美元。完成这些交易后,阿里获得了UC公司66%的股份。

2014年,当阿里持续增大自身持股占比的同时,关于晨兴资本即将退出的谣言愈演愈烈,消息称百度正在寻求收购晨兴资本所持有的UC股份。俞永福随即回应媒体:UC高层没有出售的意愿,相反,未来UC将收购其他公司。据报道,他拒绝了百度提出的估值约8亿美元的报价。

而几个月后,马云提出了直接收购该公司的提议,2个月后,交易敲定。

当被问及为何接受阿里的收购时,俞永福谈到他对马云的信任:“我们有着相同的愿景和梦想。”

尽管俞永福的言语中透露着“为了梦想”的浪漫气息,但反观阿里,此次收购为阿里带来了实实在在的好处。在IPO时,阿里明确表示,移动通信的崛起是它需要考虑的问题,如果不能适应这一市场,阿里将会被移动服务更强大的公司所取代,如腾讯和百度。

最终,这次收购帮助即将IPO的阿里向投资者证明,阿里知道自己的短板,并正在积极努力去填补。虽然收购UC并不是唯一的影响因素,但阿里的估值确实从2012年的350亿美元飙升至2014年IPO的1 680亿美元。收购UC对阿里来说,是一次一举多得的成功之举。

6 阿里巴巴

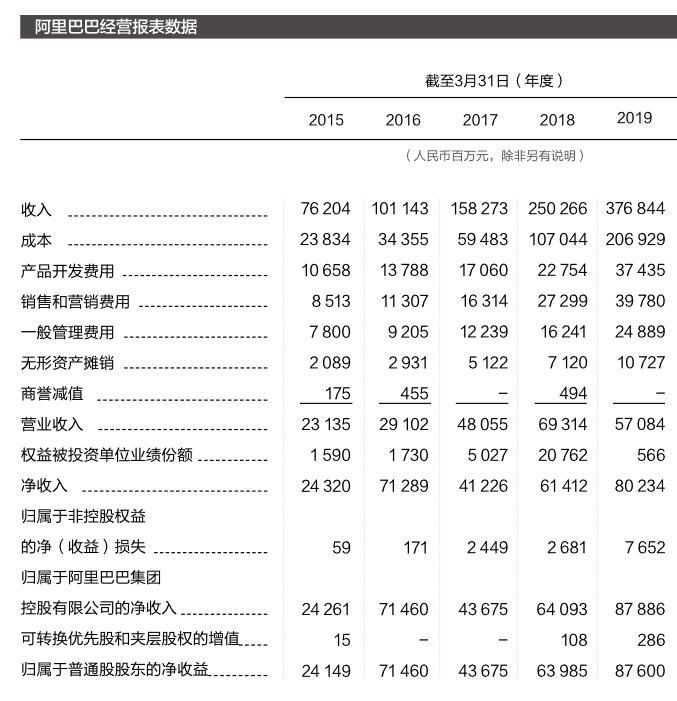

2014年,堪称史上最成功的中概股—阿里巴巴通过220亿美元的巨额IPO计划,为其当时最大的股东软银投资带来了近3 000倍的投资回报。2000年,日本电信巨头软银投资2 000万美元获得了阿里巴巴34%的股份。而在2014年的IPO中,阿里巴巴以2 310亿美元的市值收盘,软银持有的阿里巴巴股份市值瞬间超过600亿美元。

起初软银做出投资决定时,阿里巴巴还没有成规模的营收,也没有形成商业模式。软银创始人孙正义之所以做出如此决定,是因为当时互联网浪潮正席卷全球市场,他看到了互联网对于美国和日本所带来的冲击,而对于当时仍处于互联网蓝海的中国市场来说,一家有潜力的互联网企业是值得他下赌注的。

因此自1999年开始,他会见了20位中国未来的互联网企业家,最终挑选了一位貌不惊人,却拥有极大人格魅力的创业者进行投资,他的名字叫马云。

马云后来回忆初次会见孙正义时说道:“我们没有谈收入,甚至没有谈商业模式,我们只是谈了共同的愿景。”

1999年,在投资阿里巴巴之前,孙正义和软银已经在互联网领域进行了2笔大型投资。2家公司都取得了巨大的成功:

雅虎:软银在1995年向雅虎投资了200万美元 。根据BBC的消息,3年后,雅虎成为了全球最受欢迎的互联网会话起点,每天页面浏览量达到1亿次。

雅虎日本:日本雅虎首先于1996年上市,到2000年初,它的股票是日本第一个以每股1亿日元以上价格交易的股票。

无独有偶,马云的创业计划正好是受到了雅虎日本的启发,才决定在中国市场建立自身的门户网站业态。

《福布斯》报道称,2000年的互联网泡沫破灭,“削减了软银市场99%的市值,并将孙正义的净资产减少了近90%”。幸运的是,那时他始终坚持持有阿里巴巴的股票,保持股权完好无损—直至这些股权的市值达到1 300亿美元之巨。

阿里巴巴股权的市值让孙正义能够继续拿出债务为软银的运营(以及收购)提供融资,“软银是一只为了下金蛋而吃掉债务的鹅”。如今,软银集团可以说是全球最大的私人公司投资者,这要归功于其930亿美元的愿景基金。

阿里巴巴的成功使VC在互联网市场看到了巨大的掘金空间。很快,市场中纷纷涌现出互联网概念的创业者和投资人,中国的互联网创投时代也逐渐拉开序幕。

7 京东

阿里巴巴在中国电子商务市场上掀起了第一波浪潮,它的成功标志着电子商务市场潜力巨大,其他创业者和投资者都想从中分一杯羹。抓住趋势的今日资本,成功押注了另一家新的电子商务公司—京东。

2006年,中国电子商务公司京东的创始人刘强东正寻求200万美元的投资,以支撑公司能继续运营下去。为此,他求助于中国的私募股权投资公司今日资本,今日资本最后决定投资1 000万美元。后来证明,这是一个明智之举:当京东于2014年上市时,这些投资换来的股份价值达24亿美元。

就其本身而言,今日资本成功投资了一个刚刚失去了一位巨头的新兴市场。2006年,eBay逃离中国,其竞争对手淘宝在经历一场代价高昂的“战斗”后,在市场上占据了主导地位。同一年,试图在本土电子商务市场占据一席之地的京东,资金捉襟见肘。在现金短缺的情况下,京东董事长兼CEO刘强东接触到了今日资本,提出自己专注于物流,要打造一家“全方位服务的在线零售商”愿景。

今日资本选择了投资京东,因为中国电子商务市场刚刚出现了一个“互联网巨头”(eBay)的缺口,京东不需要摧毁阿里巴巴和淘宝,哪怕它可能只占市场的一小部分,就能产生巨大的回报。

淘宝与eBay大战之后,中国的电子商务行业经历了10年的高速发展,平均每年的增长达到了25%以上。据Statista数据,中国电子商务从2007年开始,4年里销售额从560亿元增长到5 000亿元。对于京东的投资者来说,这是一个巨大的胜利。

在今日资本完成对京东首次投资后的几年里,中国电子商务爆炸式的增长,也让许多其他投资公司开始注意到京东。

沃尔玛在2011年参与了京东15亿美元的融资。后来,这家零售巨头将其在中国的电子商务业务转入京东旗下。到2017年2月,沃尔玛持有的京东股权达到12%。Ontario Teachers Pension Plan Board也进行了投资,2012年参与到京东4亿美元的私募股权投资中,京東上市后,这些投资换来的股份价值增至6.3亿美元。

投资者对公司和市场的信心得到了回报。今天,京东在中国的B2C在线购物市场中继续增长,占据了更大的份额。

8 Zayo

美国光纤运营商Zayo于2014年上市,代表着光纤行业的一个巨大转变。投资者以45亿美元的估值从该公司退出,对于过去10年一直落后的光纤行业来说,这是一个令人鼓舞的IPO。其主要投资者、持有该公司11.4%股份的Columbia Capital,得到了约5亿美元的回报。

2007年,Zayo进入光纤行业,当时美国光纤市场大多由地区性的公司组成,它们分散且大部分都大同小异,许多公司的增长还受到网络泡沫和萧条的影响。Zayo的主要价值主张是,公司可以通过跨地区整合本地光纤供应商,将不同光纤服务提供商的产品整合在一起,为客户提供更多价值,同时这将为公司带来巨大利益。

Zayo开始积极筹集资金收购其他光纤网络和基础设施公司。同年便拿到了2.25亿美元的A轮融资,有超过5家公司投资,其中包括Oak Investment Partners、Battery Ventures和Columbia Capital等知名机构。

2000年赶上网络泡沫破灭,光网络市场开始复苏,公司和家庭对带宽的需求迅速增长,而当时大多数构建带宽基础设施的公司都属于小型、零散和本地化的状态,由此造成了Zayo所谓的“光纤孤儿”—区域性的光纤网络与邻近地区隔绝,无法跨越区域提供价值。这让Zayo看到了其中的机会。

Zayo低价收购那些已经过度建设、需要出售的公司。Zayo看到了它们的价值,并相信在未来几年,它们所提供的服务会被人们所需要。从历史来看,对于许多组织而言,带宽需求一直以每年50%~100%的速度在增长。到IPO时,Zayo合计已经收购了32家公司。

利用地理上的机会,Zayo发现了这个分散的、支离破碎的领域,看到了很多公司都在提供的类似服务,然后通过对这些公司进行整合,并以此获得了巨大回报。

面对一个细分但蓬勃发展的市场,如果一家公司有能力收购弱势公司,扩大业务,并且比现有公司有更好的执行力,那么进入一个竞争激烈的领域便是值得的。Zayo通过成熟的资本模式顶层设计,使其在竞争激烈的创业市场中脱颖而出。

9 中芯国际

迪克·克拉姆里奇(Dick Kramlich)在New Enterprise Associates(NEA)的合伙人告诉他,当他建议投资1亿美元到中芯国际(SMIC)时,他们一致认为他疯了。

然而,在2004年的IPO中,中芯国际募集了17亿美元,这笔交易为NEA创造了多倍的回报。克拉姆里奇和NEA通过投资中国技术市场获得了高额回报,而硅谷的其他风险投资公司却没有发现它的价值。

2003年,中芯国际完成了6.3亿美元的C轮融资,其中包括NEA、Oak Investment Partners和Walden International,以及其他主要的投资公司:Vertex Ventures Israel、淡马锡控股、H&Q亚太、Beida Microelectronics Investment和上海实业控股。

当时,中国刚刚对外资开放了半导体产业,但大多数国外投资者还处于观望状态。因为对于投资机构而言,这还是一个未知的领域,也没有确切的模型可供参考。

然而,克拉姆里奇坚称:中芯国际会是一笔有价值的投资。

首先,中国的GDP增长很快。即使在20世纪90年代后期增速减慢了下来,但增长仍稳定保持在约7%~8%。作为参考,美国平均每年的增长约3.22%。

其次,中国(当时)半导体材料消耗量巨大。2012年中国半导体消耗量占据全球52.5%,相比之下,2012年全球半导体市场下降了3%。过去10年,中国半导体消费量平均每年增长速度达到23%,同期全球增长量仅为7%。

最后,中芯国际的团队由来自亚洲各个国家的半导体行业资深人士组成。他们已经在韩国及其他地方建立了成功的半导体业务。

一支经验丰富的半导体资深人士组成的团队,拥有世界上最大且增长最快的半导体市场,持续近10年增长维持在9%~13%的经济体。2002年,克拉姆里奇和NEA团队在飞往中国进行尽职调查时正是看中了这一点,不久之后他们便签署了一项9 000万美元的投资协议。在2003年中芯国际上市之前,再次投资了3 000万美元,到2007年,NEA累计向中国公司投资了大约3亿美元。

中芯国际目前已发展为全球第五大纯晶圆代工厂商,同时也是国内产能最大、制程最先进、产线最齐全的晶圆代工厂商。2018年,公司营收达到34亿美元,在全球Foundry市场排名第5,居于台积电、格罗方德、联电与三星之后。

NEA的经验说明,最大的机会往往存在于有风险的地方。当其他投资者感到害怕时,正是你应该进行研究并准备自己行动的时候。

10 美图

美图,于2016年IPO,是过去10多年来中国香港最大规模的IPO。

作为照片编辑应用程序,美图估值49亿美元,并募集6.3亿美元,对于它的早期投资者创新工场来说受益颇丰,其投资回报率高达40倍,成为中国科技市场的一个里程碑。

2013年,美图成立,不久创新工场便领投了A轮融资;2014年,启明创投参与到了美图1 000万美元的B轮融资中。

美图之所以成为一个强大的投资标的,不仅仅因为它是一个“模仿者”,还在于投资者担心错过机会(FOMO),从而导致其他市场对“我也是”的想法过度投资。

正是对中国市场变化的深刻洞察,讓创新工厂完成了对美图的早期投资。美图不只是作为一个照片编辑或“脸部优化”应用程序,它还正处于中国独一无二的两股巨大力量的洪流中。

首先,移动设备的爆发式增长。在美图移动应用程序2013年推出之时,正伴随中国智能手机使用量呈现指数级上涨。这无疑给了应用程序一个有机的增长引擎。

其次,人们对美的渴望越来越强烈。在美图推出的时候,与邻国相比,中国进行整形手术的人均手术率非常低。但到2014年,数据显示有约700万中国人到国外去整容。

对本土市场的把握,美团迅速发展。据China Tech Insights报告显示,截至2016年10月,美图公司的应用程序MAU达到4.56亿,用户群体覆盖亚洲各个国家,包括中国、印度、印度尼西亚、日本,马来西亚和泰国等。

在投资者的资金加持下,美图在照片编辑应用程序之外积极拓展其他业务。美图现有23款应用,6大核心应用程序,其中包括美图秀秀、BeautyCam美颜相机、美拍、BeautyPlus、SelfieCity和MakeupPlus,均经常出现在中国应用商店排行榜前列。

大部分创业公司,都追随着“风口”而行。然而,风口并不总是从一开始就可见的,抓住市场变化趋势,美图得以快速发展,同时针对特定环境下,其本地性的细微差异推动它逐步走向全球市场。

11 谷歌

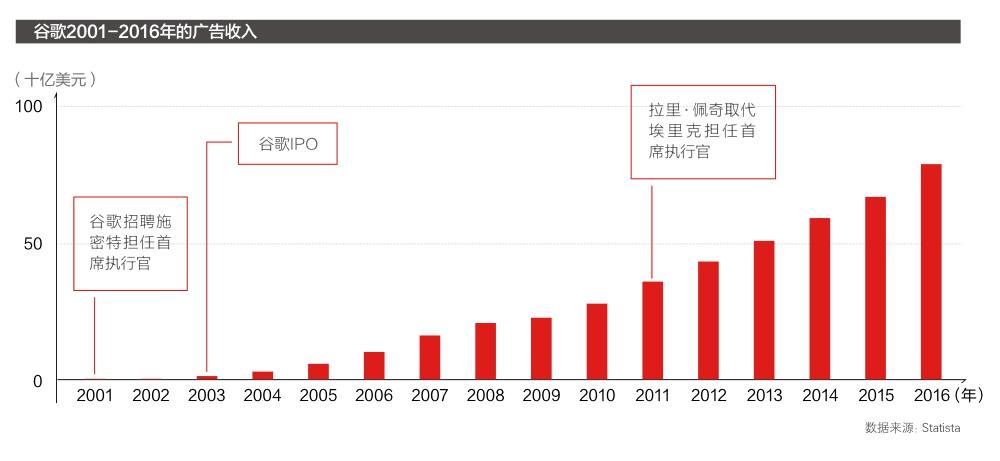

1999年,谷歌从KPCB公司(Kleiner Perkins Caufield&Byers,美国最大的风险基金)和红杉资本手中筹集到了1 200万美元的B轮融资。在谷歌2004年上市后一年,这些投资者的股权价值约为43亿美元—回报高达300倍。

谷歌的潜力让KPCB和红杉度过了早期投资和IPO之间的市场动荡时期。

受到互联网泡沫破裂的影响,互联网创业公司饱受折磨。在1999-2004年间,纳斯达克市值损失达1.8万亿美元,仅2001年就损失了其全部市值的一半。KPCB和红杉在动荡中坚持到底,直到谷歌IPO,当时科技股的市值也只有它们原来的1/4。但2004年,谷歌已经发展成为一家估值2 300亿美元的公司—这在当时绝对是个天文数字。

KPCB和红杉投资谷歌A轮融资时的部分条款是,其联合创始人拉里·佩奇(Larry Page)和谢尔盖·布林(Sergey Brin)要聘请一位外部首席执行官来管理公司。

但佩奇和布林却试图反悔聘请首席执行官进行“成人监管”,这让KPCB的合伙人约翰·杜尔(John Doerr)几乎想要退出,卖掉公司的股票。但最终,杜尔选择留了下来,他试图说服佩奇和布林,并介绍他们认识了很多成功的首席执行官,以了解这份工作需要做什么及其重要性。

在与史蒂夫·乔布斯(Steve Jobs)、安迪·格罗夫(Andy Grove)、斯科特·库克(Scott Cook)和杰夫·贝佐斯(Jeff Bezos)会面后,谷歌联合创始人才下定了决心,2001年施密特受聘为谷歌首位外部首席执行官。

虽然,在后来的几年里,其他创业公司的创始人开始反抗被专业的首席执行官和管理人员所取代,但是杜尔成功说服了这两位非常独立的创始人引入一个有经验的人才非常必要。最终,施密特成功帮助谷歌度过了互联网崩溃互联网历史上最痛苦的时期,以及随之而来的成长阵痛。

在施密特的领导下,谷歌上市时,收入增加到了14.2亿美元。到2011年,佩奇取代施密特成为首席执行官时,收入已超过了300亿美元。

杜尔在投资谷歌时,坚信谷歌一定会成功,这种信念有助于他在其他投资机构退出的时候坚持下去。要想坐得住,就得抱有很大的信心,對于那些投资了它的风投机构来说,留下或许意味着巨大的回报。

12 Lending Club

美国最大的P2P创业公司Lending Club于2014年纽约证券交易所上市,其IPO获得了20倍的超额认购,股价首个交易日上涨了56%。

上市时,Lending Club的背后聚集了许多知名投资机构。但其中有一个你可能预料不到的投资者—Union Square Ventures(USV),习惯于早期投资的USV几乎不会投资A轮以后的公司,而它却在Lending Club的D轮融资时进入,一反常态。

这是USV第一次投资处于后期阶段的公司。过去USV会限制自己不考虑这些公司,其对于早期投资和占据大比例股权抱有强烈信念,而后期投资显然不会有这样的待遇。但到2014年上市时,Lending Club以54亿美元的估值仍给USV带来了4亿多美元的回报。

其实,Lending Club成立伊始,就引起了USV的注意。

作为在线P2P贷款平台,Lending Club的模式是:贷款人借款给平台收取利息,而借款人可以获得比银行更低利率的贷款。USV对其点对点的借贷模式颇感兴趣,但最初却并没有贸然选择投资,因为他们对其商业模式存疑:平台似乎只能吸引高风险的借款人,贷款人在亏损,平台留不住用户,导致留存率不足。

认识到问题的Lending Club很快便对其商业模式进行了调整:通过改变新借款人的审批规则,将新贷款的总体审批率降至10%,建立起大型网络来防御风险。有了更多好的借款人,会吸引更多好的贷款人,理论上两者会同时增加。一旦良性循环的大门打开,平台使用量便开始增加,投资者也会看到更好的回报。

此时,USV出手了。

这与USV的投资理念不谋而合:投资于那些拥有互动用户、能提供用户差异化体验、并通过网络效应防御风险的大型网络。

大多数习惯于早期投资的投资者不希望进入那么晚,因为当你在D轮第一次投资一家公司时,要获得可观回报就困难得多。但SUV创始人威尔逊及其团队认为,Lending Club仍处于网络推动增长的早期阶段,如果能进入的话,溢价仍会非常可观。

从2011年USV投资,到2014年IPO,Lending Club贷款额度从最初的每月2 000万美元提高到了5亿美元。在此次IPO中,他们筹集了8.7亿美元。

USV的理念一直保持不变。但情况的变化、公司的方向和市场的成熟度,让USV能够以一种新的视角看待Lending Club。

1 3 Genentech

这家成立于1976年的生物技术公司,2009年被瑞士医疗保健公司Roche以468亿美元的价格收购,成为了全球关注的焦点。作为该公司的第一个投资者,KPCB创始合伙人汤姆·帕金斯(Tom Perkins,已故)称其为“历史上最大的回报之一”。

当帕金斯选择投资Genentech时,几乎还没有“生物技术”行业可言。由于没有相关专业背景,帕金斯不得不自学基础知识。谁也没想到,后来的他培育出了硅谷有史以来最不寻常的公司之一,改变了整个行业。

20世纪70年代中期,科学界和风险投资界都对基因工程的商业可行性持怀疑态度,而这正是Genentech的主要关注点。今天,这样的怀疑已经消失殆尽,更广泛的生物技术部门每年能带来数千亿美元的收入。

正是看到了新兴科学领域的市场潜力,帕金斯没有依赖其他投资者和公司的确认,而是主动向专业研究人员寻求科学建议,并利用这些建议来指导投资决策。在这个过程中,他帮助了这家每个人都想要放弃的公司。

1976年,年轻的科学家赫伯特·博伊尔(Herbert Boyer)博士发现了基因重组的秘密,Kleiner Perkins前投资人罗伯特·斯旺森(Robert Swanson)发现了其商业价值,两人认为重组DNA的新技术可以用于大规模市场治疗,这对“科学家+投资人”的组合随即拍板创立了Genentech。但当时普遍的科学和商业观点认为:这项技术至少还需要10~15年才能发展成熟。

在经历了几个月的失业和挣扎之后,博伊尔和斯旺森终于找到了投资资本。两人向斯旺森的前任老板帕金斯提交了一份长达8页的商业计划书。

在进行这项看似疯狂的投资之前,帕金斯做了充分研究。他指出了2个技术问题,认为这2个问题是该公司取得成功的基础。他将这些问题提交给专业研究人员,直到他得到了积极的结果后,才投入了25万美元的天使轮资金。帕金斯最终担任Genentech的董事长,协助公司共同成长,他称Genentech是其最喜欢的投资。

帕金斯从一开始就培养了公司不太可能实现的愿景,并帮助公司取得了成功。作为投资者,他亲力亲为参与公司经营,被认为是风投在其投资组合公司中发挥巨大实际管理作用的先驱。

KPCB的其他创始合伙人弗兰克·考菲尔德(Frank Caufield)和布鲁克·拜尔斯(Brook Byers)曾评价帕金斯:“他将我们今天所知的创业风险资本定义为,不仅仅是为创业者提供资金,还要利用专业知识,帮助创业者实现自己的愿景。”

14 趣店

成立不到4年,趣店于2017年10月在紐约证券交易所上市,募集9亿美元资金,开盘当天股价猛涨40%,市值超过110亿美元,成为美股中市值最大的中国金融科技企业。

后期投资者允许科技创业公司保持较长时间的私有化,但是趣店在2017年的IPO是一个关于突破性产品、快速募集资金和一个关键战略合作伙伴关系的故事。趣店打入中国新兴替代性贷款市场,占据市场份额,并迅速通过IPO向私人投资者提供回报。

成立于2014年的趣店,起初是一个面向大学生和年轻人提供金融服务的平台,只要在平台实名注册,通过验证后即可获得信用额度,从而在趣店自营的电商平台上分期购物或是直接取现借款。

在各个天使投资者支持下成立的趣店,10个月内,便从蓝驰创投基金和其他投资者那里迅速筹集到了三轮资金。2014年8月的B轮融资中,趣店估值达到1.62亿美元,同年12月上升到5亿美元。2015年蚂蚁金服参与投资,将趣店的类贷款平台加入到其金融科技产品组合中,开放支付宝、芝麻信用与他们合作。到2017年上半年,趣店的循环信用模式为700万中国年轻消费者提供了与阿里巴巴产品整合的数字平台服务。

趣店上市时获得超额认购,当时34岁的首席执行官罗敏在上市之前拥有该公司约1/5的股权。据彭博亿万富翁指数显示,此次IPO给罗敏带来了至少12亿美元的净资产。

同时,趣店也为投资者提供了超额回报。在趣店主要股东中,昆仑万维持有20%的股权,源码资本(从A轮投到E轮)持有约16%股权,蚂蚁金服旗下的API(中国香港)投资有限公司持有12.8%股权。

风光上市不久,2017年底,趣店小额贷款服务受到严格监管,当时政府要求有关部门暂停发放新牌照。对监管力度不断加大的预期,消除了趣店股票的短期收益,公司股票从24美元的IPO价格跌去近一半。

由于担心不利监管,趣店在公开市场上举步维艰。为了在核心业务面临监管的情况下实现收入来源多元化,趣店开始探索新的增长点,于2017年11月推出了名为“大白汽车”的汽车金融租赁业务。

作为互联网金融浪潮的典型公司,现在说趣店成功还为时尚早,但对于投资机构而言,确实是一笔好买卖。

15 Nexon

韩国游戏巨头Nexon于2011年12月在东京证券交易所上市,12亿美元的市值,成为当年风投在游戏行业最大的退出项目。

1994年,Nexon从几平方米大的办公室起步。最初,Nexon并非依靠游戏盈利,而是通过为其他公司开发名为“Web Office”的外包服务生存。在这个过程中,早期成员们看到了网络游戏的可能性,之后便走上了在线游戏开发的道路,此后一发不可收拾。

2年后,便开发出世界上首款图形MMORPG—《风之国度》(The Kingdom of the Winds),之后陆续开发多款热门游戏,迅速成长为韩国网络游戏领军者。该公司现已发展成为亚洲最大的游戏发行商之一,拥有诸如MapleStory(冒险岛)、Mabinogi(洛奇)、 Vindictus(洛奇英雄传)、Combat Arms(黑色风暴)、Dragon Nest(龙之谷)和Dungeon And Fighter(地下城与勇士)等品牌。

除了游戏之外,Nexon还因开创出免费游戏业务模式而闻名。2001年,在单机和月费制流行的年代,Nexon开创性地提出了现在手机游戏流行的“免费商城制”模式,在该种模式下,玩家只需支付游戏中虚拟物品的购买费用,以提升他们在游戏中的实力。这在当时是一个十分大胆的决定,但同时也吸引了更多的玩家参与游戏,自此游戏大众化时代开启。

虽然1994年Nexon就已经成立,但直到2005年,才拥有了第一轮融资,也是唯一一轮已知的风险融资。由SoftBank Ventures Korea(软银韩国风险投资公司)和Insight Venture Partners联合投资。显然,在其2011年成功上市以后,为两家公司创造了巨额回报。自上市以来,Nexon的股价已经上涨超过了230%。

作为游戏界权威级企业,Nexon公司分别在中国、美国及日本成立了海外子公司,进一步进军海外。就韩国而言,Nexon旗下就有10家公司,在全球另有18家长期合作的公司。

在其他社交媒体平台进入中国、日本和韩国等核心市场之前,Nexon就已经确立了自己作为独立游戏发行商的地位。

VC投资没有规律可循。在研究了有史以来最大的风险投资退出案例之后,我们发现最好的风险投资并非来自一板一眼的“战术手册”,而是投资者们深入研究、坚定的信念和后续执行力的结果。

全球创业市场正不断变得更加分散和高效,VC剩下的唯一优势,仅有做好研究,并且亲自参与到所投项目中去,像合作伙伴一样帮助所投资的公司取得成功。除此以外,仅提供资金资助,而作壁上观的投资者,将逐步被市场所淘汰。