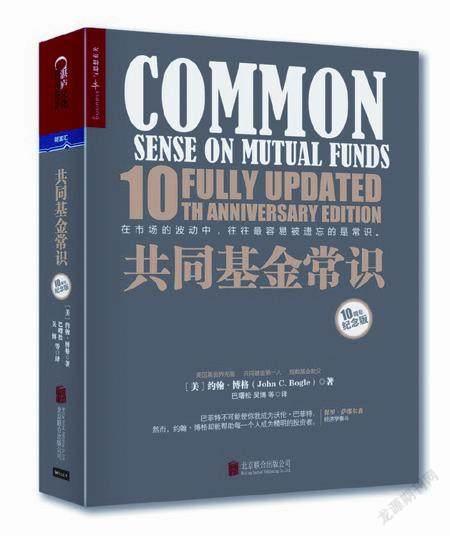

投资的关键在于回归常识

张磊

在我看来,《共同基金常识》所强调的有三个方面:第一,对于卓越理性的追求;第二,对于伟大格局观的探索;第三,对于非凡投资品格的坚守。

第一,基金管理人应当具有卓越的理性智慧。

约翰·博格先生从投资策略、投资选择、投资业绩三个角度,反复论述“常识和简单化”是财务回报的关键。对于基金管理人来说,市场择时和高换手率无法永远战胜市场,试图通过短期波动获益无异于一场赌博。无论何时,投资中最值得信任的常识永远是:投资回报应来源于企业的盈利和成长。因此,从理性出发,投资者应当选择最好的企业,并坚持长期持有。因为,最好的企业往往是由最好的企业家掌舵,而卓越的企业家注定会创造非凡的价值,当然这些都需要时间来满足。

在坚持长期投资的基础上,约翰·博格先生强调,回报、风险、成本、时间共同构成了投资的基本要素,缺一不可。大多数人往往重视回报,少数人管理风险,却极少有人关注成本,极少有人真正理解时间的价值。简单来说,回报会随着时间日益增多,成本会随着时间变本加厉,而风险会随着时间相对缓和。人们能够理解复利的力量,但成本会随着资产规模的扩大和交易频次的增多而愈加显著,成为高回报的阻碍因素。因此,一家低成本的投资基金就等于给予持有人更高的回报。同时,风险的短期波动性会随着时间的推移逐步被市场理解和消化,因此,长期持有会降低投资的不确定性。约翰·博格先生所讲述的,正是投资的本质:追求风险和成本调整之后的长期、可持续的投资回报,克服恐惧和贪婪,相信简单的常识。

第二,基金管理人应当塑造伟大的格局观。对于投资来说,基金管理人的格局观并不仅仅意味着宽广的国际视野、大胆的投资谋略和精准的市场判断,格局观的本质是你信守的投资哲学。

约翰·博格先生在投资选择中,并不推崇单纯的股票型基金、债券型基金或者是全球化的资产配置。在他看来,所有把投资变复杂的情形,都会让人们面临新的不確定性。与此对应的是,他十分推崇指数化投资,理由有四:

第一,广泛的分散化,以降低风险;

第二,最小的投资组合换手率,避免短期交易冲动;

第三,极低的成本,包括运营和交易成本以及税金;

第四,长期投资。

从某种程度上来说,指数化投资就是紧紧锚定于企业的盈利和成长,而不是投机性的短期波动。因此,回归基本面,在熟悉的环境中按照合理的逻辑去思考关键性问题,才是基金管理人应当塑造的格局观。

第三,基金管理人应当坚守非凡的投资品格。归根到底,投资策略充分体现了基金管理人的专业操守和投资品格。我们看到,伴随着信息技术、交易技术的快速发展,众多投资机构不再笃信传统的商业感知和专业判断,而是希望快速寻找“风口”,通过频繁交易或者投资技术来取得投资业绩。

坦率地来说,对于“潮流”的热衷会使基金管理人无法实现资产的有效管理,难以保持资产的长期收益。基金管理行业日趋复杂,但投资的常识仍和过去相同:寻找最有安全边际的价值投资,并长期持有。在此基础上,尊重企业家精神,始终将基金持有人利益放在首位,塑造基金管理人非凡的投资品格,从而赢得未来。

(作者为高瓴资本创始人)