货币政策对商业银行风险承担的影响

曾聪平

【摘要】次贷危机的产生使货币政策与金融稳定之间的关系被越来越多的学者重视,商业银行作为重要的金融中介,其风险承担行为对一国的金融稳定有着十分重要的影响。本文总结了货币政策风险承担渠道的理论依据,并从我国银行业整体层面出发,基于银行业的资产负债表数据,构建了商业银行在与负债选择和资产选择相关的风险承担指标,对货币政策和银行风险承担行为之间的关系进行研究。研究证实了货币政策在风险承担渠道下对商业银行的影响,同时证实了我国货币政策对银行风险承担的影响既体现在银行的资产选择上,又体现在在银行的负债选择行为上,并在最后分析了货币政策在风险承担渠道下对金融环境和实体经济的影响。

【关键词】货币政策 ;金融稳定 ;商业银行风险承担行为

引言

在2007年美国发生次贷危机之前,资产证券化的广泛使用,商业银行资本监管不力,以及对短期债务杠杆的过度依赖,共同导致了银行贷款标准的降低。原有的流动性转化为贷款标准的过度宽松,使银行承担了更多的风险。而2008年席卷世界的金融危机同样揭示了美国银行业的不稳定性以及所承担的潜在风险,而在此之前美国实行的宽松的货币政策也被很多学者认为可能是导致金融危机的重要原因。宽松的货币政策在刺激经济增长的同时,也会引起资产价格泡沫,导致银行信贷扩张以及信贷质量的下降,刺激银行的风险承担意愿,进而影响整体的金融环境和实体经济。

1货币政策对商业银行风险产生影响的机制

1.1商业银行风险

由于一些不确定因素的存在,商业银行在运营过程中可能会出现实际收益与预期收益不符的情况,实际收益的偏高或偏低都会导致商业银行承担额外的损益,这种可能性就被称作商业银行风险。

1.2货币政策对银行风险承担产生影响的机制

尽管对于货币政策的传导机制,在美国次贷危机之前,主要可以归纳为利率传导渠道,信贷传导渠道,资产价格传导渠道和汇率传导渠道四类理论。而这些理论的主要关注点在于货币政策对资产价格、投资行为、银行信贷数量的影响,而忽视了对银行风险承担的影响。

2007年之前,美国曾长期处于低利率的货币政策环境下,银行的盈利空间也因此被缩减。与此同时,大量的借款者被低利率所吸引,为了保证一定的利润,银行必须要降低对借款者资质的要求,这不可避免地增加了银行的信贷风险。为了规避这些风险,金融创新被大规模运用,而由于这些金融创新建立在高风险之上,一旦遭到冲击,就会严重危害金融稳定。

根据相关文献,本文总结了风险承担渠道的两种传导机制:风险定价模型效应、逐利锦标赛。

(1) 风险定价模型效应

低利率会影响银行的风险衡量。首先,由于较长期的低利率的存在,资产和抵押品的价值将会提高,进而银行对市场波动、违约损失率和违约概率的估计也会受到影响。与此同时,伴随充裕流动性而产生的繁荣景象也使银行管理者产生了乐观情绪和思维定势,增强了他们对市场持续繁荣的信心,从而导致了他们风险厌恶程度的降低。因此宽松货币政策会内生性地提高商业银行的风险容忍度。

(2)逐利锦标赛

低利率可能会使银行资产的管理者因制度上、行为上或契约上的原因而选择承担更多风险。首先,一些拥有长期还款合约的银行和其他金融机构(如保险公司,养老基金等)需要匹和他们所获得的收益和他们对债务的承诺。当利率较高时,通过对安全资产的投资他们就能够获得所需要的收入。而当利率低时,为了满足偿还债务的需要,他们不得不投资于较高风险的资产。另外,与收益直接挂钩的管理者报酬也会使管理者对利率做出类似反应。安全资产收益较高时,管理者可以通过投资安全资产获得较高的报酬,投资高风险资产的激励也因此降低。同理相反,如果安全资产收益降低,他们则会偏向于选择承担更高的风险。最后,由于激烈的竞争,银行不得不增持风险资产,以期获得更高利润。

3实证分析

3.1模型构建

基础模型如下:

Riskit=α+β1irt+β2bit+β3ct+uit

其中,Riskit表示风险承担变量,irt表示货币政策的代理变量,bit表示能代表银行特征的控制变量,ct表示宏观经济控制变量。

3.2变量选取

(1)风险承担变量

根据前人研究经验,本文选择银行风险加权资产占比(RWA)作为我国商业银行风险承担的代理变量。风险加权资产占比即风险加权资产占银行总资产的比重,可以看出风险加权资产比银行破产风险、贷款损失准备金率以及不良贷款率等更能反映银行不同方面的风险。风险加权资产占比越高说明银行承担的风险越大。

(2)货币政策代理变量

本文选取了货币供应量的增长率M2Rt,一年期存款基准利率DRt,以及一年期貸款基准利率LBt来代表我国的货币政策立场。

(3)控制变量

本文将银行的资本充足率Capit加入进银行层面的控制变量。同时,为了控制货币政策银行信贷渠道,本文还加入了代表银行规模的指标Sizeit(实际银行总资产的自然对数)。银行规模越大,“大而不倒”的隐性保险制度导致大银行存在一定的道德风险,一些大银行往往为了获得更多的利润而承担更多地风险;而另一方面,大银行由于规模庞大,其对市场有较强的影响力,因此其可能受到更加严格的监管从而在风险承担上表现得较为谨慎。

宏观经济环境也是银行风险承担的一个影响因素。宏观经济形势利好,银行为寻求高收益会倾向于扩大贷款规模进而影响银行的风险,另一方面经济增长也会提高银行对未来的预期,良好的预期促使银行放松贷款标准主动承担更多的风险;因此本文的宏观经济变量选取我国GDP的实际增长率Gdpgrowtht。以及上证综指Stockt。

3.3最终模型

Riskit=α+β1irt+β2Sizeit+β3Capit+β4Gdpgrowtt+β5Stockt+εit

3.4样本和数据来源

本文选取2007-2016年间我国16家上市银行的季度数据作为样本,本文的样本数据主要来自于Wind数据库以及各家银行的年度财务报表。

3.5实证检验结果

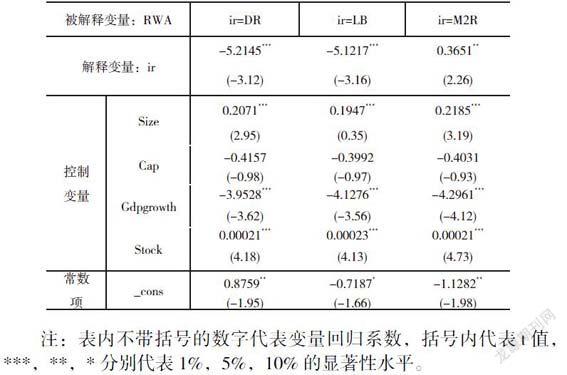

注:表内不带括号的数字代表变量回归系数,括号内代表t值,***,**,*分别代表1%,5%,10%的显著性水平。

可以看到,货币政策代理指标存、贷款基准利率与银行风险加权资产占比存在显著的负相关关系,在一定程度上说明我国货币政策银行风险承担渠道存在。當央行实施宽松的货币政策时,商业银行会增加自身的风险承担。

同时,广义货币增长率作为货币供应量的衡量指标的估计系数为正,并且通过5%的显著性检验,说明广义货币增长率正向影响商业银行的风险承担,并且这一关系是显著的。

5结论与政策建议

5.1主要结论

根据2007-2016年16家上市银行的季度数据,本文对我国货币政策对商业银行风险承担的影响进行了实证分析,并得出如下结论:

货币政策风险承担渠道在我国存在,且在不同的货币政策工具下银行的风险承担均会受到影响。

宽松货币政策将增加银行风险承担意愿,导致银行贷款标准的放松,从而加大高风险投资。而紧缩的货币政策则会减小商业银行风险承担的意愿,降低其风险承担水平。

5.2政策建议

(1)重视商业银行的信贷质量,将其风险承担纳入货币政策制定的考量。

伴随着银行的顺周期行为,宽松货币政策环境下银行累计的风险会在货币政策改变时迅速凸显出来。而由于我国商业银行体量巨大,必然会对金融稳定造成难以估计的负面影响,这要求货币当局制定政策时必须要考虑到商业银行的风险承担行为,维护我国金融环境的稳定。

(2)建立健全审慎监管规则,根据不同的微观特征对商业银行制定差异化的调控手段。

商业银行的特征变量能够反映其风险承担的不同状况,因此针对银行建立完备的微观数据披露机制十分必要。这有利于提高银行相关微观数据的透明度,为对商业银行进行适时的监控提供了条件,有利于控制商业银行的潜在风险。另外,为了增强应对风险的能力,降低有可能遭受的损失,也应促进我国商业银行内部风险监控和修复能力的提高。

参考文献

[1]Borio,C.,Zhu and H.Capital Regulation .Risk-Taking and Monetary Policy :A Missing Link in the Transimission Mechanism Bank for International Settlements Working Paper,2008No.268.

[2]张亦春、胡晓.宏观审慎视角下的最优货币政策框架[J].金融研究.2010(5):20-40.

[3]方意、赵胜民、谢晓闻.货币政策的银行风险承担分析—兼论货币政策与宏观审慎政策协调问题[J].管理世界.2012(1).

[4]金鹏辉、张翔.我国货币政策的风险承担渠道存在吗?[J].投资研究,2014(3).

[5]刘晓欣、王飞.中国微观银行特征的货币政策风险承担渠道检验一一基于我国银行业的实证研究[J].国际金融研究.2013(9).

[6]江曙霞、陈玉婵.货币政策、银行资本与风险承担[J].金融研究.2012(4):1-16.