改革开放政策下我国金融发展与经济增长的实证研究

吴成峯 冷凯君 郭金雨 戴旻

摘 要:本研究基于中国1960—2017 年的数据,采用Bootstrap ARDL方法,对我国金融发展与经济增长间的关系进行实证分析。研究发现,改革开放前,金融发展负向影响经济增长,经济增长正向影响金融发展;改革开放后,金融发展正向影响经济增长,经济增长负向影响金融发展。改革开放政策让金融发展更能贡献于经济发展。政府应重點关注金融机构与金融工具等有关资金流动问题,以及通过经济需求拉动带动金融发展,进一步完善金融体系与经济增长间的正向互动反馈。

关键词:Bootstrap ARDL;改革开放;金融发展;经济增长

一、引言

在当今世界范围内,国际经济形势不容乐观。随着经济全球化的发展,金融风险大幅提升且影响呈加速暴露态势,国际经济危机频发而波及范围更广,严重影响了世界各国的正常经济秩序。相比之下,中国的经济因其积极的财政政策和稳健的货币政策受经济危机影响程度较小,但国内经济仍受到一定程度冲击,其影响不可忽视,因此国内的金融政策与金融发展应更为重视。自改革开放以来,中国的金融改革呈现出稳步推进的态势,金融产业对国民经济的服务能力得到大大增强。同时,国民经济的繁荣发展也为深化金融改革与完善金融产业创造出良好的经济环境。由此可见,经济增长与金融行业发展息息相关。当前中国经济发展正处于步入新常态的背景下,增长动力换挡升级、产业结构优化调整使得经济发展面临较大的下行压力,同时面临严峻而动荡的国际经济形势中,因此金融作为产业发展的基石,其能推动国家经济改革升级,保持稳步增长趋势,在这一关键时期显得尤为重要。中国政府十分重视金融增长与经济成长之间的均衡协调发展,强调金融行业要更好地服务于中国实体经济的发展,因而金融发展和经济增长的关系近年来重新成为专家学者们探讨的热门话题,受到学界的普遍重视。

关于经济发展的影响因素,长期以来国内外专家学者们的研究主要着重于国家政策、劳动力资源、居民消费需求等几个方面。随着金融行业发展在经济增长中的作用日益凸显,学者们在有关经济成长的动态变化研究中,越来越重视金融发展这一重要因素所带来的影响,关于两者之间关系的研究归纳起来主要有以下3种观点:(1)金融发展影响经济成长;(2)经济成长影响金融发展;(3)二者相互影响。

阐明我们对金融与经济增长间关系之理解的研究将具有政策含义,并塑造未来政策的研究。有关金融与经济增长关系的信息将影响决策者和顾问对改革金融部门政策的重视程度,起到重要警示作用。此外,金融系统与长期经济增长间的关系研究具有实践意义,基于促进经济发展目的,本研究将有利于对金融发展相关法律、规章和制度等决定因素进行调整与改革。

本研究将透过McNown et al.(2017)提出的Bootstrap Autoregressive Distributed Lag (ARDL)模型,以1960—2017年间实际人均生产总值与国内金融机构贷款时间序列变化为研究范围,探讨并检验金融发展与经济成长之间的长期与短期关系,并给予政策决策者建议。

二、文献综述

有关金融发展和经济成长的关系一直是理论和实务界关注的焦点(Robert and Ross,1993),表一整理近年来国内学者对于金融发展与经济长的研究,然而近几十年来,研究学者对于金融发展与经济增长之间的因果关系方向尚未得出一致的结论。对此,国内外众多学者均做过许多有益的探索。梳理金融发展和经济成长方面的相关研究文献发现,两者之间的关系可总结为如下三种观点:

第一种观点是金融发展影响经济成长。Joseph Schumpeter(1911)将金融中介提供的服务—调动储蓄、评估项目、管理风险、监控经理和促进交易等作为衡量金融发展的指标,指出其对于经济发展至关重要,较早地表达了金融发展会影响经济稳定增长的观点;Law and Singh (2014)通过运用基于阈值效应概念的动态面板模型,对包括日本、印度在内的87个发达国家和发展中国家其1980年至2010年间的数据进行分析,指出金融发展与经济增长之间的关系存在阈值效应,即金融发展水平达到一定的阈值对经济增长的具有促进作用,超过该阈值水平,金融的进一步发展往往会对经济增长产生不利影响。国内方面,彭俞超等(2017)利用META回归分析,以国内的35篇实证研究247个估计进行了探究,并指出总体而言,中国的金融发展对其经济增长存在较弱的正向影响,且该影响会由于时间、区域、融资方式和传导机制的区别而存在多重结构效应。

第二种观点是经济成长影响金融发展。梁琪与滕建州(2006)采用多元Near-VAR方法,对中国金融发展和经济增长间的因果关系进行了实证分析,表明中国在所研究的1952年至2003年样本期内存在着由经济增长到金融发展的单向因果关系,证实了“中国经济增长引导金融发展”假说;Odhiambo(2010)采用ARDL Bounds检验方法,将投资纳入了金融发展与经济增长之间的二元模型,把M2/GDP、私人信贷占国内生产总值(Gross Domestic Product,GDP)的比例和流动负债占GDP的比例作为三个衡量金融发展指标的替代指标,以南非为例,提出从总体而言,经济增长对金融业发展是有巨大的影响;

第三种观点是金融发展与经济成长二者之间相互影响。Demetriades and Hussein (1996)利用时间序列数据,对包括印度在内的16个国家的金融发展与实际GDP之间的因果关系进行了检验,结果显示了金融发展与经济增长之间是双向关系的观点;Yousif Y K(2002)利用格兰杰因果检验法检验了1970年至1999年期间30个发展中国家金融发展与经济增长之间的关系,提出金融发展与经济增长之间存在双向因果关系的观点;姜梅(2018)借助斯坦伯格生产函数进行了实证分析研究,结果指出,中国各地金融发展与经济增长具有双向互补关系。表1整理过去文献关于金融发展与经济成长的关系。总和以上观点,面板数据的结果将无法对于单一国家的现象做针对性的解释与建议;而本研究数据类型为时间序列数据分析,对于过去时间序列数据分析有有着样本数过少的缺点,将造成过去文献滞后期长度选择及结果说服性问题(虞文美等,2014);另外,传统ARDL方法检定的严谨性不足等问题,上述内容都呈现了过去研究有着局限性以及缺点。

基于现有相关文献,中文文献中,不仅对于金融发展与经济增长之间的关系,且其他议题也尚未有研究使用Bootstrap ARDL模型(McNown et al,2017)进行研究。以Bootstrap ARDL模型的前身ARDL模型进行的研究议题,其部分有跟金融相关并且相当多元,例如,金融发展、能源消费与对外贸易的影响(胡宗义与郑瑶,2016)、财政政策与通货膨胀间的影响(刘利,2016)、城乡收入差距与农村金融发展间的影响(陈敏等,2017)、旅游人数与搜索指数的互动关系(梁宗经与旷芸,2018)、财政政策与大宗商品价格的影响(王耀青与孙泽生,2018)、产品金融化与价格的影响(吴海霞等,2018)、金融对农民消费的关系(李明月,2018)等。然而传统ARDL模型存在于过去背景的假设限制下,传统方法尚有改善空间,并需要增加其验证的严谨性,本研究使用的方法其对传统方法改善的内容我们将在下一章节讨论。因此本文将采用Bootstrap ARDL模型(McNown et al,2017),取代过去传统ARDL模型,更严谨的进行验证,使研究结果更客观科学,更具有说服力,并且完善金融发展与经济增长关系的相关研究。

表1:金融发展与经济成长的关系

<F:\倩倩\湖北经济学院学报·人文社科版201910\人文1910\图1910-009.tif><F:\倩倩\湖北经济学院学报·人文社科版201910\人文1910\图1910-006.tif><F:\倩倩\湖北经济学院学报·人文社科版201910\人文1910\图1910-007.tif><F:\倩倩\湖北经济学院学报·人文社科版201910\人文1910\图1910-008.tif>

三、模型构建

(一)计量方法

本研究采用新的研究方法-Bootstrap ARDL test (McNown et al.,2018),该方法是采用更严谨的方法检验时间序列变数之间的长期关系(协整)关系,更重要是本模型能进一步检验短期因果关系,国外文献中已有许多研究利用新的检验方法重新检验变数间的协整关系,而国内尚未有任何研究领域使用Bootstrap ARDL方法文章进行研究。Pesaran et al. (2001)提出ARDL模型,在McNown et al., (2018) 修正传统ARDL模型后,提出bootstrap ARDL模型,并对比过去传统ARDL模型,bootstrap ARDL更加严谨的对于协整进行检验。首先,传统ARDL模型的假设前提是不允许两个以上的变量互换为应变量与自变量,而bootstrap ARDL检验允许两个或两个以上的变量相互交换成为应变量与自变量。其次,bootstrap ARDL的协整测试的提出,是将bootstrap方法应用于ARDL协整测试来进行测试,这个方法的好处是具有合适的样本规模与权力属性 (proper size and power properties)即可进行测试。最后,bootstrap ARDL的提出,完善了传统ARDL检验的严谨程度,新模型增加了落后期的解释变量,因而补充了传统ARDL协整测试的F和t检验。

基于Pesaran et al. (2001)的传统ARDL模型,新的ARDL模型表示如下:

i,j是落后期指标;i=1,2…p;j=1,2…p;t表示时间周期,t=1,2…T;y是被解释变量;x是解释变量;Dt,j是一个虚拟变量;λ1,λ2,λ3,δ1和δ2是变量的落后系数。

根据Pesaran et al.(2001)所提出协整检验的假设,需要对以下参数进行假设检验,并进行F检验或t检验:

然而,McNown et al. (2018)认为,变量间要有协整的情况,应该要有更严检验,因此增加第三个测试。因此McNown et al. (2018)提出,要能有协整成立,以下三个虚无假设要能被拒绝,包含所有误差修正项的F检验、落后期被解释变量的t检验及落后期解释变量的t检验。

基于这三个虚无假设下,McNown et al. (2018)定义了两个退化类型,其中第二类退化类型是Pesaran et al. (2001)所进行的检验测试。第一类退化类型定义如下,误差修正项的F检验与落后期解释变量的t检验显着,但落后期被解释变量的t检验不显着;第一类退化类型定义如下,误差修正项的F检验与落后期被解释变量的t检验显着,而落后期解释变量的t检验不显着。

对于Pesaran等(2001)的模型进行假设检验,因假设被解释变量不一定为一阶单根,因此不会有第一类退化类型出现。然而,采用bootstrap方法进行ARDL检验后,McNown et al. (2018)得以提出对落后期解释变量系数进行系数检验。

格兰杰因果检验:基于bootstrap ARDL模型,我们可以检验代表金融发展的国内金融机构贷款变量和代表经济发展的实质人均国内生产总值变量之间的短期因果关系。在经过长期关系的检验后,如果被解释变量(y)和解释变量(x)之间没有协整关系, 我们就对x与y进行格兰杰因果检验,即该检验x的落后期差,检验在方程(1)中是否λ2=0。然而,如果被解释变量和解释变量之间存在协整,就意味着它们之间存在一个稳定的线性组合。在这种情况下,短期的关系检验应该包括x的落后期差分和x落后期,也就是说,测试是否λ2=0和δ2=0

(二)变量选取和数据说明

我们的实证研究使用中国1960—2017年期间的时间序列数据,包含代表经济发展的实际人均生产总值和代表金融发展的国内金融機构贷款。中国的人均生产总值、金融机构的人民币贷款与国内生产总值来自中经网数据数据库;GDP平减指数(2015年为基期)来自世界银行数据库。在本文中,国内金融机构贷款是用金融机构的人民币贷款除以国内生产总值来表示。金融机构包括中国人民银行、银行业存款类金融机构、银行业非存款类金融机构。其中银行业存款类金融机构包括银行、信用社和财务公司;银行业非存款类金融机构包括信托投资公司、金融租赁公司、汽车金融公司和贷款公司等银行业非存款类金融机构。实际人均生产总值(GDP)按2015年价格计算。中国的实际人均生产总值和国内金融机构贷款的历史趋势分别如图1所示。

实际人均生产总值和对国内金融机构贷款的叙述统计在表2。取完对数后的实际人均生产总值,介于6.93与10.95,平均数为8.73,标准偏差为1.25,属于正偏态及尖峰态(leptokurtic);国内金融机构贷款,介于0.38与1.45,平均数为0.8,标准偏差为0.29,属于正偏态及尖峰态(leptokurtic)。Jarque-Bera检验下,对数后的实际人均生产总值其偏度和峰度的拟和为常态分布。

四、实证分析

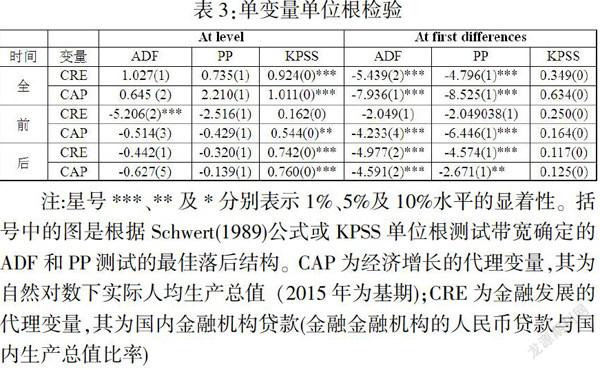

(一)单位根检验

表3展示了在无差分和一阶差分上的单根检验。稳定性检验采用ADF检验、PP检验、KPSS检验等单变量单根检验。我们发现,所有变量皆在一阶差分下呈现稳定,因此我们利用时间序列分析变量的长期关系。由于bootstrap ARDL检验中列出的临界值是基于所有变量必须在I(0)或I(1)处保持平稳,因此本研究的两个变量,即实际人均生产总值和国内金融机构贷款,要能确保其不会再在I(2)以上平稳。

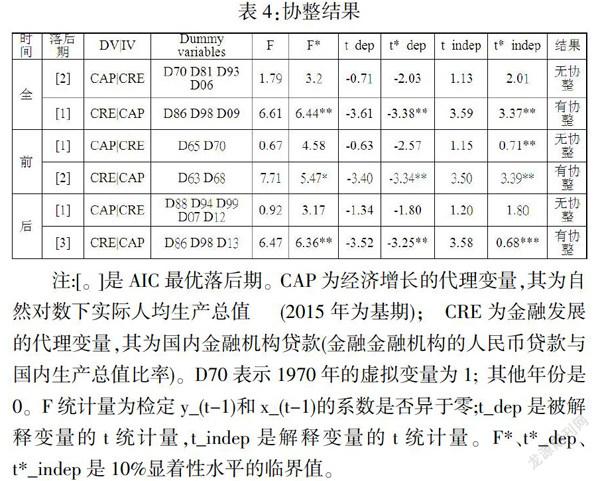

(二)Bootstrap ARDL检验—协整检验

在本节中,由两变量的序列在一阶差分平稳,因此我们可以通过bootstrap ARDL协整测试方法来检查两变量长期关系。在统计量估算之前,我们使用了Bai和Perron (2003)提出的多个断点检验(multiple breakpoint tests),该检验会得出每个变量的结构性断点,因此得以通过虚拟变量的设定于某一年表现的结构性斷点。并利用AIC(Akaike information criterion) 与SIC(Schwarz information criterion)方法得到最优落后长度。Bootstrap ARDL检验考察了包括F*、t*_dep和t*_indep在内的临界值,并估计了包括F、t_dep和t_indep在内的统计值。如果所有统计值F、t_dep和t_indep都大于临界值F*、t*_dep和t*_indep,则存在长期关系。表4展示了两变量的长期的关系,结果发现中国在以实际人均生产总值为被解释变数以国内金融机构贷款为解释变数,两变数之间不存在协整关系,也说明其不存在长期关系;然而在以国内金融机构贷款为被解释变数以实际人均生产总值为解释变数,两变数之间存在协整关系,同时说明其存在长期关系。在某些文献中,经济增长与金融发展之间存在长期关系;本研究采用结构性断点的bootstrap ARDL检验(McNown et al., 2018),结果表明,当国内金融机构贷款为被解释变数以实际人均生产总值为解释变数下,有充分证据支持金融发展与经济增长之间存在协整关系。此外,在改革开放前后之长期关系为,无论改革开放前及后,金融发展为被解释变数以经济发展为解释变数下,有充分证据支持金融发展与经济增长之间存在协整关系。本研究进一步利用Bootstrap ADRL 估计结果,分析实际人均生产总值与国内金融机构贷款之间的短期因果关系和影响,其估计结果采取格兰杰因果性检验(Granger causality test)判定。

(三)格兰杰因果检验

因果检验结果如表5所示。无论是国内金融机构贷款为被解释变数及实际人均生产总值为解释变数,或是实际人均生产总值为被解释变数及国内金融机构贷款为解释变数,格兰杰因果性检验的结果显示,在99%的信心水平下,国内金融机构贷款与实际人均生产总值存在正向的双向因果关系,换句话说,经济增长将正面挹注金融发展,而金融发展将会带动经济增长。此外,改革开放前,金融发展负向影响经济增长,经济增长正向影响金融发展;改革开放后,金融发展正向影响经济增长,经济增长负向影响金融发展。改革开放后确实让金融发展更能贡献于经济发展。

五、结论与政策建议

本文采用bootstrap ARDL模型,根据我国1960—2017年的时间序列数据,分析了我国金融发展与经济成长之间的关系。得到如下研究结论:无论是全时期、改革开放前时期或是改革开后时期,长期下,当国内金融机构贷款为被解释变数,以实际人均生产总值为解释变数下,有充分证据支持金融发展与经济增长之间存在协整关系;短期下,国内金融机构贷款与实际人均生产总值存在正向的双向因果关系;改革开放前,金融发展负向影响经济增长,经济增长正向影响金融发展,而改革开放后,金融发展正向影响经济增长,经济增长负向影响金融发展。换句话说,整个中国的发展,经济增长将正面影响金融发展,而金融发展将会带动经济增长,并且改革开放政策确实让金融发展更能贡献于经济发展。本文认为,存在这种现象的原因可能是: 自改革开放以来,国家大力发展第三产业,第三产业在我国国民经济中的地位逐渐上升,而银行业、信托业、证券业、保险业等金融行业在我国第三产业中占据着重要地位。且我国金融体系所具有的清算、支付、融资等功能,对确保我国经济交易活动的有序开展与社会资源的聚集有重大意义。同时,改革开放后我国经济的飞速发展也大大提升了金融资源的配置效率,形成良性循环。

基于以上研究结论,对我国的金融发展与经济增长提出了以下政策建议:(1)政府应当加强对金融机构贷款使用的监控,保障金融贷款使用的合法性、合理性,使其成为促进经济增长的重要动力;同时,也应当不断深化金融体制改革,使金融发展更好地服务于我国的实体经济发展,从而带动经济增长,促进经济社会不断发展。(2)政府也要加强经济增长方式的转变。在转变GDP增长方式的同时,注重自主创新和技术进步,增强可持续发展,为金融发展提供持续动力。

参考文献:

[1] Al-Yousif Y K. Financial development and economic growth: another look at the evidence from developing countries[J].Review of Financial Economics,2002,11(2):131-150.

[2] Bai J, Perron P. Computation and analysis of multiple structural change models[J].Journal of applied econometrics, 2003,18(1):1-22.

[3] 陈敏,王亭,刘磊.农村金融发展对城乡收入差距影响的实证研究——基于ARDL-ECM模型[J].哈尔滨商业大学学报(社会科学版),2017,(2):3-12.

[4] 陈清,张海军.极化理论视角下金融发展与经济发展关系研究——“金融窖藏”说法的新回应[J].经济与管理评论,2018,34(5):114-129.

[5] 陈志刚,关威.金融发展、技术进步与经济增长[J].科技管理研究,2017,37(24):39-44.

[6] 程靖翔.我国金融发展对经济增长的影响——基于我国三大区域面板数据的分析[J].时代金融,2017,(35):42-43.

[7] 常京京.中国金融发展与经济增长的动态关系研究[J].黑龙江工程学院学报,2015,29(6):52-56.

[8] Demetriades, P. and K.A. Hussein,‘Does Financial Development Cause Economic Growth’, Journal of Development Economies,1996,51(2):387-411.

[9] 鞏鑫,唐文琳,穆军.金融发展、要素积累和经济增长关系的实证分析[J].统计与决策,2018,34(19):146-149.

[10] 胡宗义,郑瑶.金融发展、对外贸易与能源消费——基于ARDL模型的实证研究[J].湖南大学学报(社会科学版),2016,30(04):107-113.

[11] 姜雪梅.中国各地金融发展与经济增长实证分析[J].经贸实践,2018,(4):160.

[12] Law S H, Singh N. Does too much finance harm economic growth[J].Journal of Banking & Finance,2014,41: 36-44.

[13] 刘利.基于ARDL模型的我国财政赤字对通货膨胀的影响研究[J].湖北文理学院学报,2016,37(08):45-50.

[14] 梁宗经,旷芸.基于搜索大数据的旅游需求自回归分布滞后模型预测研究[J].生产力研究,2018(02):15-22.

[15] 梁琪,滕建州.我国金融发展与经济增长之因果关系研究[J].财贸经济,2006(07):34-38+96-97.

[16] 李蕊,韩晶.我国区域金融结构转变与区域经济发展的实证分析[J].特区经济,2006(01):273-274.

[17] 李明月.农村正规与非正规金融对农民消费的影响——基于ARDL模型的实证研究[J].荆楚学刊,2018,19(01):40-46.

[18] 吕鹏娟.我国金融发展与经济增长之间因果关系的再检验[J].吉林工商学院学报,2018,34(04):63-68.

[19] 李健,张兰,王乐.金融发展、实体部门与中国经济增长[J].经济体制改革,2018(05):26-32.

[20] 马轶群,史安娜.金融发展对中国经济增长质量的影响研究——基于VAR模型的实证分析[J].国际金融研究,2012(11):30-39.

[21] McNown et al. 2017. Bootstrapping the autoregressive distributed lag test for cointegration. Applied Economics, 50(13), 1509-1521.

[22] McNown R, Sam C Y, Goh S K. Bootstrapping the autoregressive distributed lag test for cointegration[J]. Applied Economics, 2018, 50(13): 1509-1521.

[23] Odhiambo N M. Finance-investment-growth nexus in South Africa: an ARDL-bounds testing procedure[J]. Economic Change and Restructuring, 2010, 43(3): 205-219.

[24] Pesaran M H, Shin Y, Smith R J. Bounds testing approaches to the analysis of level relationships[J]. Journal of applied econometrics, 2001, 16(3): 289-326.

[25] 彭俞超,朱映惠,顾雷雷.金融发展对经济增长影响的结构效应——基于META回归分析方法[J].南开经济研究,2017(05):20-36.

[26] Robert & Ross. Finance and Growth: Schumpeter Might be Right. The Quarterly Journal of Economics, Vol. 108, No. 3. (Aug., 1993), pp. 717-737.

[27] Schumpeter, Joseph A., The Theory of Economic Development (Cambridge, MA:Harvard Uniyyrsity Press, 1911).

[28] 王耀青,孙泽生.利率、货币流动与大宗商品价格[J].浙江社会科学,2018(07):46-56+156-157.

[29] 吴海霞,葛岩,史恒通.玉米金融化、价格形成机制及政策选择[J].管理评论,2018,30(11):35-45.

[30] 汪宗俊,吳敏.我国金融产业结构与经济增长关系实证分析[J].市场周刊(理论研究),2011(12):75-77

[31] 武志.金融发展与经济增长:来自中国的经验分析[J].金融研究,2010(05):58-68.

[32] 吴新生.金融发展与经济增长——基于面板数据的协整及因果关系检验[J].兰州商学院学报,2009,25(06):100-104.

[33] 谢佳.中国金融发展与经济增长的VAR系统实证分析[J].重庆科技学院学报(社会科学版),2010(22):61-62+68

[34] 虞文美,杜亚斌,曹强.金融发展与经济增长研究述评与未来展望[J].北京工商大学学报(社会科学版),2014,29(03):98-107.

[35] 叶佳宁.我国金融发展与经济增长关系分析[J].法制与经济,2015(11):108-109.

[36] 杨灵,薛凤,安琪.技术创新、金融发展与经济增长关系研究——基于省级面板数据VAR模型[J].沈阳工业大学学报(社会科学版),2018,11(03):227-232.

[37] 于同申,陈慧慧,侯金莉.中国金融发展与经济增长的关系分析[J].生产力研究,2012(07):39-40+51+261.

[38] 朱芸芸.金融发展与经济增长关系的再检验——基于2003~2015年省级面板数据的实证研究[J].时代金融,2018(08):39.

[39] 张鹏.金融发展对经济增长的非线性影响研究——基于门槛模型[J].中国商论,2018,(4):35-37.

[40] 周圆圆,范秀荣.中国金融发展与经济增长关系的协整及因果关系检验[J].内蒙古科技与经济,2009,(9):39-41.

[41] 许传华,徐慧玲,周文.互联网金融发展与金融监管问题研究[M].中国金融出版社,2015.

作者简介:吴成峯(1986- ),商学博士,台湾大学商学研究所博士,现就职于湖北经济学院工商管理学院、湖北物流发展研究中心、海峡两岸中小企业发展研究院,研究方向为供应风险(supply risks)、供应链金融(supply chain financing)、中小企业(Small and medium-sized enterprises)、激励理论(incentive theory)、病人安全文化(patient safety)、实证研究(Empirical Economics/Studies)、能源(Energy);冷凯君(本文通讯作者)(1981- ),华中科技大学管理科学与工程专业博士,教授,现就职于湖北经济学院工商管理学院、湖北物流发展研究中心,冷链、供应链管理;郭金雨(1999- ),湖北经济学院在读;戴旻(1997- ),湖北经济学院在读。