我国跨国公司与非跨国公司盈余管理程度实证分析

□韩 萱

一、引言

随着资本市场的发展,股民数量日渐增长,投资者与债权人越来越关心上市公司财务报告的真实性。所以国内对盈余管理的研究越来越多,也越来越有深度,由原来的纯理论分析发展到现在的基于Jones模型和最小二乘法的多元线性回归的实证分析。

2002年,我国对外投资流量仅27亿美元,而随着“一带一路”、“中国制造2025”、“供给侧改革”等工作的开展,2016年对外投资流量达到1961.5亿美元。14年间,对外投资流量年均增长率35.8%。

在新时代、新目标下,中国对外的投资将会继续保持增长的趋势,企业会参与越来越多的国际分工,跨国公司将会迎来更多的发展机遇。但是,我国对跨国公司对外财务报告的研究却很少,李然、席怡然等人通过研究影响我国跨国公司盈余管理程度的因素,部分填补了这一空白。但我国跨国公司的盈余管理程度是否不同于国内非跨国公司这一基本问题却迄今为止一直被忽略。

二、盈余管理概念及动机

(一)盈余管理概念。在美国,对盈余管理的研究至少可以追溯到1985年,Healy的the effect of bonus schemes on ac counting decisions一文。在随后的几十年,美国学者进行了大量的盈余管理实证研究:经济危机下的盈余管理、税收与盈余管理、公司治理与盈余管理等。美国不仅研究上市公司基于应计项目的盈余管理,还研究基于真实盈余管理活动的盈余管理。美国对于盈余管理的研究已经趋于成熟。Scott认为,盈余管理是“在公认会计原则允许的范围内,通过会计政策的选择使经营者自身利益或企业市场价值达到最大化的行为”。

在国内,陆建桥(1999)将盈余管理定义为,企业管理人员在会计准则允许的范围之内,为了实现自身效用的最大化和企业价值的最大化作出的会计选择。

综合上述定义,盈余管理一定要在不违背会计准则的前提下进行,因为如果违背了会计准则就是会计作假、财务舞弊。本文认为盈余管理就是在不违背公认会计准则的前提下,通过会计政策的选择使经营者达到利益最大化的行为。

(二)盈余管理动机。国外学者将盈余管理动分为四类:契约动机、资本市场动机、监管动机、满足财务分析师预测。契约动机又包含债务契约和报酬契约。Defond和Jiambalvo通过研究发现那些有可能违反债务契约的公司的管理层会通过盈余管理来虚增财务报表的利润;Healy、Sloan等人提出企业高管会为了得到高报酬而使用盈余管理来提高公司股价和知名度。资本市场动机有三个方面:股权、市场溢价和IPO。Barker通过实证得出结论:企业管理层会通过调控财务报表上的利润来获得股权;Kasznik通过调查发现企业如果连续两年或三年使企业利润达到或者超过财务分析师的预测时,企业的市场价值会溢价;Ritter发现IPO前利润往往会调增,IPO后业绩往往会下滑。Healy、Fong等人研究发现监管会对企业管理层造成压力,迫使他们进行盈余管理。Matsumoto论证了企业为了避免达不到财务分析师的预测往往会进行盈余管理,使企业利润达到或者超过财务分析师的预测。

国内学者认为盈余管理的动机大致可以分成6个方面:第一,为了获得IPO资格。林舒、魏海明研究发现IPO前企业利润持续增长,上市后的三年里企业利润则不断下滑,上市前往往会进行盈余管理。第二,扭亏为盈、避免暂停或终止上市。陆建桥实证显示亏损公司为了避免因连续亏损三年而受到暂停上市、终止上市的惩罚,往往会在亏损的第一年及前后采取调减或调增利润的盈余管理行为。第三,为了获得配股资格。李志文研究表明我国上市公司配股后普遍存在利润下滑的现象。第四,政绩。国有企业的经营往往与政府目标有关,国有企业经营者的业绩与政治待遇挂钩,所以国有企业经营者为了获得更高的官位,往往会进行盈余管理。第五,推卸责任。上市公司的高管进行更换时,往往会清理陈年旧账形成巨额亏损,从而造成来年企业在自己治理下盈利的假象。第六,避税。企业为了自身利益,往往会用会计估计变更,加速折旧进行避税。

三、对盈余管理程度提出假设

李然(2012)等采用修正的Jones模型和多元回归方法对2007年沪深两市的跨国公司进行实证研究,表明我国跨国公司的跨国经营程度与盈余管理程度呈正相关的关系。孙文姣以沪深两市2005~2009年的数据研究为对象,采用多元回归方法进行分析,结果表明,上市公司出口额越高,盈余管理程度越高。席怡然和卢小广(2015)采用了多元回归方法对2013年深圳和上海证券交易所的所有上市跨国公司和非跨国公司进行实证研究,表明跨国公司和非跨国公司盈余管理存在差异,跨国企业的公司规模越大,管理者们能够对盈余实施管理的能力越强。Dyreng通过研究发现美国跨国公司往往会对国内收入进行更多的盈余管理,对国外收入的盈余管理较少。Annalisa Prencipe(2012)通过对可操纵应计利润进行回归分析发现:美国跨国公司和国内公司的盈余管理不同,国内公司的盈余管理程度比跨国公司大。基于我国存在的一股独大、税法体系不完善等问题会导致盈余管理水平更高的现象,本文提出假设:我国跨国公司盈余管理程度比我国非跨国公司低。

四、盈余管理程度实证分析

(一)样本选择。本文的样本数据均来源于国泰安,有海外业务的公司定义为跨国公司,否则是非跨国公司。制造业和批发零售业是出口最多的行业,所以本文选取了深沪两市2008~2013年制造业和批发零售业的上市公司作为样本,在剔除了部分数据不齐全的数据以及部分ST公司的数据后,一共得到了400家跨国公司样本,189家非跨国公司样本。

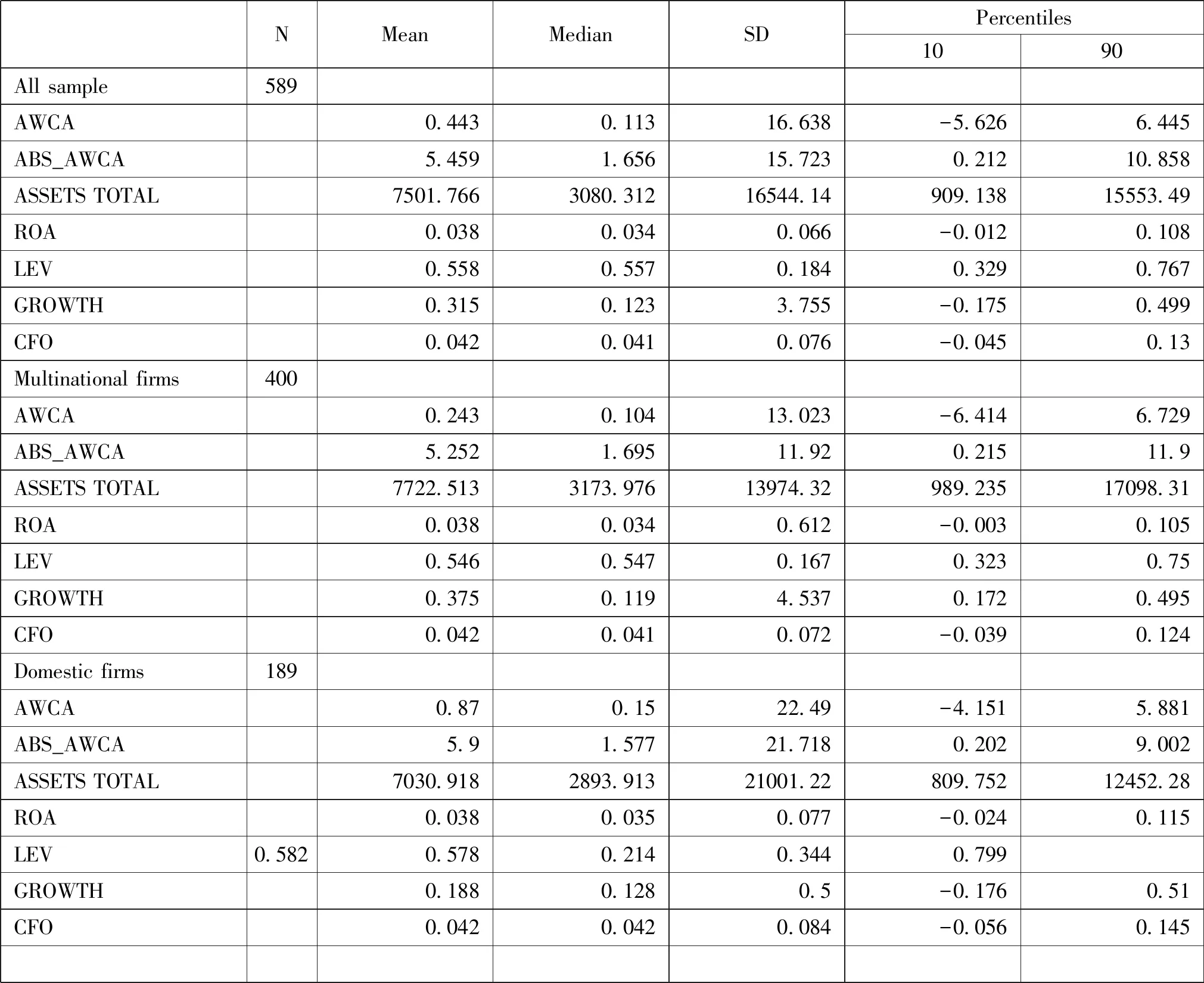

1.描述性统计。可操纵应计利润是盈余管理的典型的代理变量。Defond和Park(2001)年提出的可控应计利润的模型既简单又可以进行更深层次的分析,所以本文采用Defond模型来进行分析:AWCAt,i=WCt,i-[(WCt-1,i/St-1,i)*St,i],i和t分别表示公司和年份;AWAC是异常应计利润;WC是非现金营运资本,非现金营运资本=(流动资产-现金和短期投资)-(流动负债-短期借款),通过公式得出下的数据如表1所示。

从表1中可以观察到,国内跨国公司和非跨国公司的可操纵应计利润有显著的不同。可以看出,跨国公司的AWCA和AWCA的绝对值的各项描述性统计均低于非跨国公司,非跨国公司的异常应计利润的均值是0.87,与此同时,跨国公司的异常应计利润却只有0.243,非跨国公司的AWAC的绝对值的均值是5.9,而跨国公司的AWAC的绝对值均值是5.252,由于可控应计利润是盈余管理典型的代理变量,所以可以初步得出结论:我国的纯粹的国内公司的盈余管理水平要高于跨国公司。

2.多元回归模型。

(1)变量及其含义。

①被解释变量。模型的被解释变量是可操纵应计利润AWAC,用AWAC的大小来体现盈余管理的程度。

②解释变量。本文选取的解释变量是MNC。MNC是一个虚拟变量,当i为跨国公司时,MNC取值为1,否则取值为0.

③控制变量。本文一共选取了5个控制变量:一是SIZE(公司规模),SIZE的取值是总资产的自然对数。一般来说,在上市公司中,公司的规模越大,他们的生产经营活动与更多人相关,所以受到的关注与监管也更多。此时大公司希望通过盈余管理降低其所受到的关注程度,企业往往会利用会计程序和方法来使净利润最小化。二是LEV(资产负债率),LEV=总负债/总资产。当债务人面临较高的负债比例时,债权人在签订契约时,会设置很多的限制条件,此时债务人就很可能为了避免这些限制条件而进行盈余管理,以维持正常的经营发展。三是ROA:ROA=息税前利润/总资产。我国的法律对企业的增发配股有着极其严格的要求,当ROA较低时,企业盈余管理的动机就会较强。四是GROETH(营业收入增长率)GROETH=(本年营业收入总额-去年营业收入总额的差额)/去年营业收入总额。当营业收入额过高时,上市公司往往会通过在海外设立集团总部或分公司等手段转移或降低税负来进行盈余管理,这样就可以减少税负,增加企业价值。五是CFO(创造现金能力)CFO=经营活动产生的现金净流量/总资产。

表1

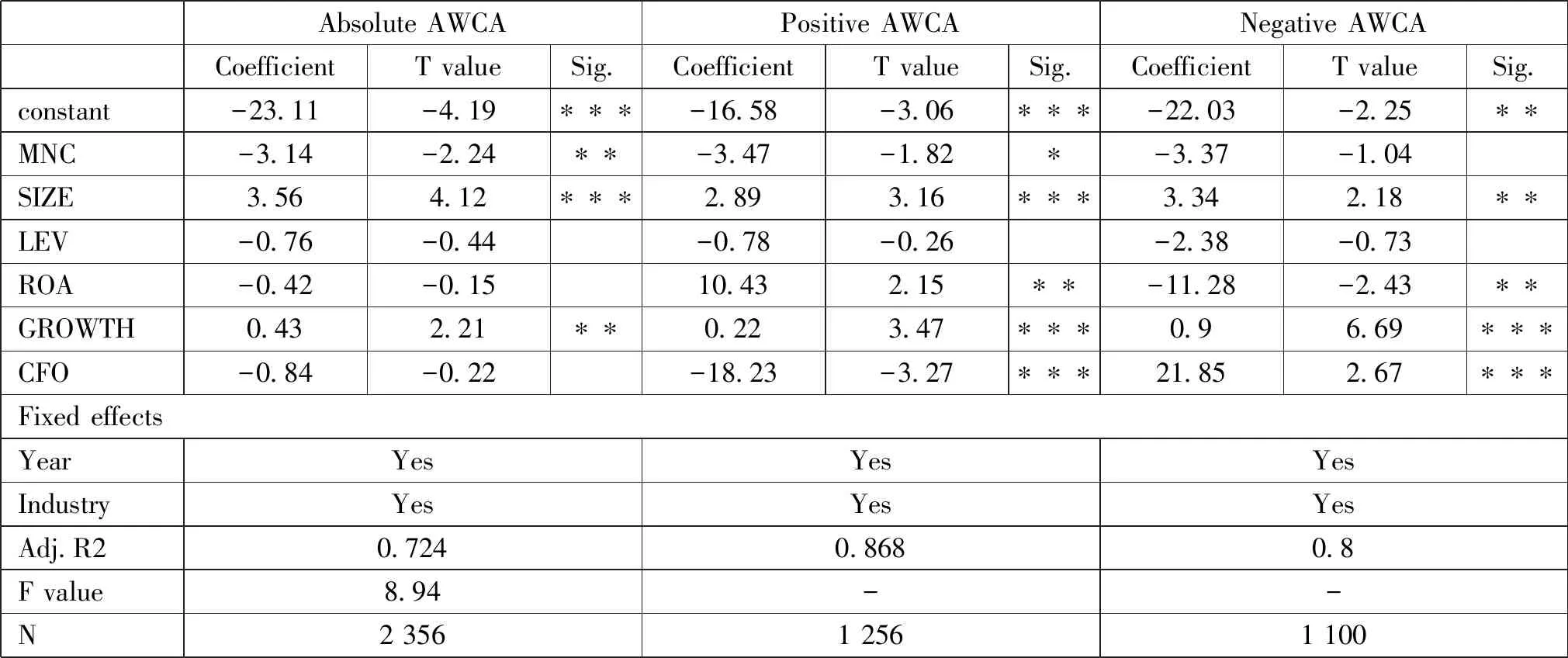

表2 回归分析结果

注:表中***,**和*分别表示在1%,5%,10%的显著性水平下达到的统计显著。

(2)回归模型。AWACit=β0+β1MNCit+β2SIZEit+β3LEVit+β4ROAit+β5GROWTHit+β6CFOit+εit

(3)回归模型结果分析。

回归模型的结果统计在表2中,Absolute AWCA、Positive AWCA和Negative AWCA三个模型都是高度显著的,调整后的R2分别为0.724、0.868和0.8。

在第一个模型Absolute AWCA中,MNC的系数是负的,并且在1%的水平下显著(系数是-3.14,t值是-2.24),这个系数表明平均而言,非跨国公司盈余管理的水平高于跨国公司。观察表2中其他两个模型,可以看出第一个模型的结果是由Positive AWCA主导的,Positive AWCA的结果也表明了非跨国公司对盈余管理的操纵要多于我国跨国公司。而在第三个模型中,跨国公司和非跨国公司的盈余管理程度没有差异。回归结果和上文中描述性统计的结果是一致的。

虽然非跨国公司和跨国公司都可以通过关联交易来操纵利润,但非跨国公司独有的一股独大的现象、国内税法制度不完善、监管力度不够,再加上中国市场独有的IPO和“保牌”现象,都导致了我国纯粹的国内公司盈余管理水平要高于我国跨国公司。

五、盈余管理程度实证分析所得结果

尽管之前研究跨国公司盈余管理的文章很多,但是最基础的问题却被忽略了:国内跨国公司的盈余管理程度是否不同于非跨国公司。本文通过一系列分析得出结论:跨国公司盈余管理的程度低于非跨国公司。

本文认为造成这一结论的原因可能是由于国内特有的上市、配股、退市规则加上国内税法制度不够完善,使得国内非跨国公司操控盈余管理的手段和空间远大于国内跨国公司。跨国公司主要是利用关联交易转移定价来进行盈余管理,而国内非跨国公司除了利用关联交易外,还可以利用以下手段来进行盈余管理。

(一)利用会计政策的变更。基于会计政策变更的盈余管理有三种类型:一是巨额冲销。巨额冲销是指采取降低当期利润的会计政策变更行为,这种行为以会计政策变更前或变更后的本年净利润为负为判断标准,这种行为的目的是保证未来的盈余水平。二是政策诱增。这种行为以会计政策变更后的当期利润调增并弥补了当期已经出现的亏损为判断标准,目的是为了上市、配股或避免退市。三是利润平滑。利润平滑既不属于巨额冲销范畴,又不属于政策诱增范畴,目的是保证利润呈现一种稳定持续增长的趋势,减少披露的收益的波动性。

(二)利用减值准备调节盈余。在2006年《企业会计准则第8号——资产减值》颁布之前,企业计提的资产减值都是可以转回的,在准则颁布以后,可以进行减值转回的只有应收账款、存货、可供出售金融资产等10项。新准则极大地抑制了企业大肆利用减值转回进行盈余管理的行为。很多企业为了达到IPO、配股、不退市等目的大量计提和转回减值准备。企业在利润不高时常常会少计提减值准备来提高利润,而在企业利润过高时往往会大量计提减值准备,在未来几年利润为负或下滑时,再大量转回以前计提的减值准备。上市公司也会在连续亏损的第二年计提巨额减值准备,以此保证第三年是盈利的,这样企业就不会面临退市的风险。

(三)利用地方政府的补贴和减免进行盈余管理。地方政府补贴和减免主要有财政拨款、财政贴息和税收返还等形式,地方政府和地方政府之间是有着GDP竞争的,所以各个地方政府积极利用补贴和减免等手段支持在本地区经济发展中扮演着中流砥柱角色的上市公司,再加上上市公司获得的政府补助是直接计入营业外收入的,不仅提高了公司的利润,还提高了公司管理者个人的绩效薪资,这就导致了中国特有的一种盈余管理现象——利用政府补助来进行盈余管理。由于政府在选择补助对象时,不仅仅查看利润指标,还注重该上市公司未来的盈利能力,所以很多上市公司为了得到政府补助,通常会采用利润平滑方式让当期利润不佳,在获得政府补助和减免后,将利润平滑至后期,来保证后期的盈利,以此来获得更多的政府补贴和减免。

六、针对公司盈余管理制度的完善措施

(一)完善企业会计准则。我国会计准则的制定起步较晚,并且至今仍存有缺陷,会计准则往往无法同时兼顾科学性、适用性和反制盈余管理,但2006年颁布的新的会计准则在以下方面很好地抑制了盈余管理的实施:第一,缩小了可转回的资产减值的范围。第二,缩小了盲区。第三,限制了公允价值的运用范围。第四,增强了会计披露的力度。我国的会计准则应降低模糊性,减少漏洞,同时加大对变更会计政策以调节利润行为的处罚力度。

(二)更改我国股票市场的相关指标。带有中国特色的IPO、配股、退市规则的制定,大大激发了我国非跨国公司的盈余管理行为。因此,在考核企业是否连续三年亏损或连续三年盈利时,不仅可以考虑利润指标,还可以考虑企业这三年或这三年前后是否有异常的计提巨额减值准备的行为,这样可以减少企业上市、配股、退市前后利用计提和转回资产减值损失进行盈余管理的行为。

(三)加强监督力度。应从内部和外部同时加强监督力度,就内部而言,企业应在发现盈余管理从业人员有盈余管理行为时,应加大处罚力度,在情节严重时走法律程序。就外部而言,执法机关不仅应该加大企业的处罚力度,还应追究和企业勾结给出不合理评估的会计师事务所的责任。