基于新改进剩余收益模型的股权价值评估及实证

摘 要:本文通过市净率和重塑后的财务报表对传统剩余收益模型进行改进。新模型更清晰地展示了公司价值驱动的源泉,符合企业业务的本质,估值以经营和金融指标为基础,将实际情况与理论分析相结合,通过比较可以诊断出可能存在的财务信息造假,以提高财务信息的质量,使估值增加准确。并使用新模型对“安防巨头”——海康威视进行估值,证明了改进后的剩余收益模型在实际应用中更可靠。

关键词:剩余收益模型;杜邦分析体系;股权价值评估

一、剩余收益模型的理论改进

传统剩余收益模型使用未来企业剩余收益的折现之和与股东权益的账面价值来表示企业的内在价值。

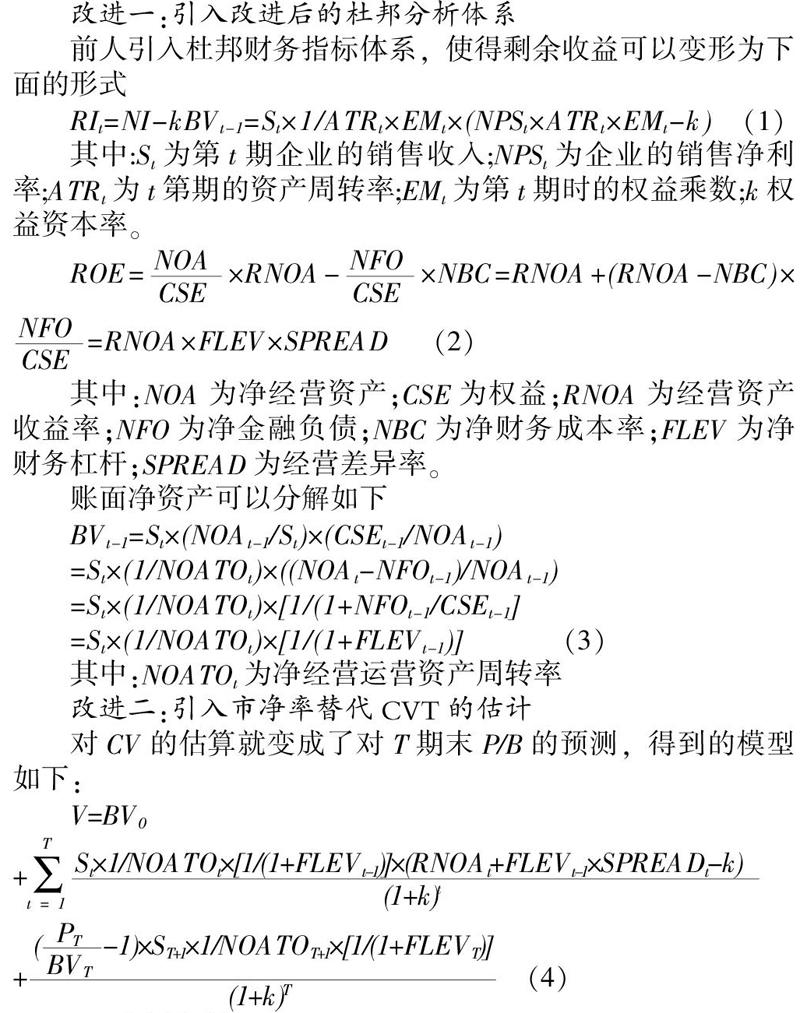

改进一:引入改进后的杜邦分析体系

前人引入杜邦财务指标体系,使得剩余收益可以变形为下面的形式

其中:St为第t期企业的销售收入;NPSt为企业的销售净利率;ATRt为t第期的资产周转率;EMt为第t期时的权益乘数;k权益资本率。

其中:NOA为净经营资产;CSE为权益;RNOA为经营资产收益率;NFO为净金融负债;NBC为净财务成本率;FLEV为净财务杠杆;SPREAD为经营差异率。

账面净资产可以分解如下

其中:NOATOt为净经营运营资产周转率

改进二:引入市净率替代CVT的估计

对CV的估算就变成了对T期末P/B的预测,得到的模型如下:

二、案例分析

海康威视2001年成立,总部坐落杭州,由国资委下属企业控股,属于国有企业,主要从事安防领域,是全球最大的安防厂商。从上市之初从事安防视频监控产品的研发、生产和销售,到现在是以视频为核心的物联网解决方案和数据运营服务提供商,面向全球提供安防、可视化管理与大数据服务。

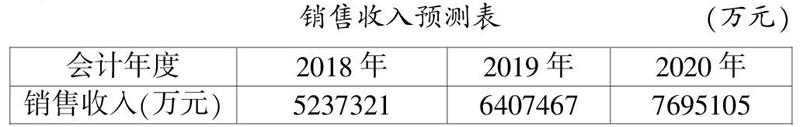

(一)销售收入的分析和预测

公司销售收入变化满足一次函数关系,用SPSS进行估计回归,得到销售收入预测如下

(二)财务比率的分析与预测

如果时间与财务比率函数关系明显(R2>0.95),则用函数关系计算财务比率。而实际上净财务成本率、净经营运营资产周转率、经营利润率、净财务杠杆这些指标受行业发展、企业管理等因素的影响, 短期内不会产生大变动, 可以取历史数据的平均值作为计算的依据。

净财务费用率、净经营运营资产周转率、经营利润率预测值均取前五年的平均值。净财务杠杆。y=-0.0323x-0.3659,R2=0.9553,预测未来三年分别为-0.5597、-0.5920、-0.6243

(三)权益收益率(r)

权益报酬率用资本资产定价模型(CAPM)来确定, 公式如下:

查询国泰安数据库中海康威视股票2017年全年日收益β, 并对其进行加权平均计算,得到β=0.9966。rm则参照2017年《企业绩效评价标准值》中信息技术服务业均净资产收益率平均值4.1%,无风险收益率rf选取近期一年期存款利率:rf=1.5%。计算得到预期权益收益率:r=4.09%

(四)市净率(P/B)

在国泰安数据库中查询所有证券公司对海康威视2020市净率的估值,求取算术平均值。得出2020年海康威视的市净率取6.22。

(五)进行估值

由于明确预测期限为T, T+1超过明确预测的期限误差将很大,而在利用改进剩余收益模型计算目标企业价值时BVt的值对的最终结果影响不大,因此用ST×1/NOATOT×[1/(1+FLEVT-1)]来替代ST+1×1/NOATOT+1×[1/(1+FLEVT)]。计算出2017年底股价=36.87元,误差率为4.23%。

(六)敏感性分析

对股价进行权益成本率、市净率的双因素敏感分析,可以发现引入市净率之后,对权益报酬率的敏感度降低,当权益报酬率从4.09%提高到5%时,预测股价只降低4.1%,同时市净率的敏感度小于权益报酬率,因此预测股价总的误差容忍度增加,可以认为引入市净率后的模型对股价的预测更加可靠。

结语

通过理论分析和案例验证证明了新改进的剩余收益模型的应用价值。新模型克服传统模型的不足,改进了传统模型中未考虑其他综合收益的问题,同时对财务报表进行重塑在进行分析时能够充分展现企业的价值所在。海康威视的评估股价与实际股价4.23%的误差验证了引入市净率后新模型的可靠性。该模型可应用于发展势头良好且剩余收益为正的上市公司的股价估值,并可以导入实时数据进行股价估计。

参考文献:

[1] 吕英巧,王富炜.基于剩余收益模型的企业价值评估实证研究[J].会计之友,2014,(2):24-26,27.

[2] 王河流,蔡淑琴.财务报表与Ohlson線性估值模型的适配性研究[J].会计之友,2015,(4):16-22.

[3] 李光明.基于P/B乘数的剩余收益模型改进研究[J].中国资产评估,2010(04):19-24+4.

[4] 席庆利.基于剩余收益模型的创业板企业价值评估[D].上海交通大学,2012.

作者简介:

孙嘉欣(1998.11-),女,湖北孝感人,会计学专业在读。