亚洲车市展现多重维度

邢秋鸿

不能把亚洲市场用一个词准确概括,这里包含各种各样的“极端”。从地理位置和环境来看,这里有由众多岛屿组成的群岛国家,也有四面不临海的内陆国家;从经济发展来看,这里有世界第二大经济体——中国,有人均GDP6.35万美元的卡塔尔,经济条件参差不齐……无论国与国之间有多大不同,都不能阻碍汽车制造商们将这里视为机遇之地,想要在亚洲实现第二次发展。

之所以有着如此重要的地位,一方面是因为大,仅中国这一个最大单一市场对于汽车制造商而言已然具备很强的吸引力;另一方面是因为未来潜力,亚洲是七大洲中面积最大、人口最多的,这一定程度上与需求画上等号,而人均汽车保有量进一步佐证了这块土地上具有增长空间。以东盟十国为例,十个国家人口数量总和超过了6亿,每千人汽车保有量仅为44辆。看过了美国、欧洲以及中国的存量市场竞争,再看这一数据,能够感受到更加强烈的吸引力。

若仅看未来两三年的发展,需要谨慎对待这种吸引力。汽车不是粮油,应归类于高档耐用品的行列。这意味着看待汽车消费市场的潜力应该与经济水平、基础设施建设等等因素相结合。若把时间维度拉长至十年,在经济趋势向上走的情况之下,一些亚洲国家市场具备很大的发展空间。

表面上的开放

表面上,人口和国家众多,潜在需求给予汽车制造商更多的增量。同时,除了日韩之外,其他国家几乎不具备汽车产业对外扩张的实力,这对于国际汽车制造商而言是很大的机会。实际上,看似开放又具备增长空间的亚洲市场不如想像中的美好。要么就是如日韩一样,市场已被本土企业垄断;要么就是如中国一般,吸引了各国汽车制造商,形成了更多竞争;要么就是像东南亚或者印度,虽然人口众多,看似机会无限,但经济发展与基础设施建设限制了汽车制造商的发挥空间,同时已经有人在此处占领先机。

所以可以以此为标准,大致将亚洲主要市场分为三类:第一类当然是世界第一大单一汽车市场——中国,这里我们着重分析亚洲其他市场,所以中国暂且不提;刨除中国市场外,第二类是日韩这两个拥有汽车产业实力的国家,自身强大的实力加上本土市场的先天优势造成了这类市场看似开放、实则封闭的现状;第三类是被称为新机遇的东南亚及印度市场,一边是人口众多导致的需求较大,一边是劳动力成本低廉,这里也是很多国际汽车制造商的生产基地,坐拥两大资源的地区显然是很多制造商们主要关注的。

日韩市场本土企业占山为王

要说日本汽车工业的发达程度,一个榜单就足以看出:世界十大汽车制造商排名中这一个国家就占据了四席,充分证明了它的优势。所以,单看日本市场是其他国家无法染指的存在,福特前CEO穆拉利就曾以“世界上最封闭的市场”来评价日本,即使针对汽车产品的关税为零,强大的产业竞争力也足以让日系车企成功地占山为王。

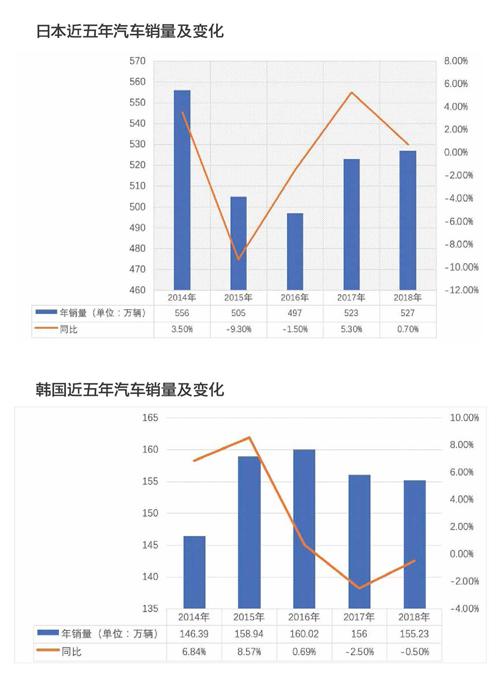

2018年,日本新车销量为527.21万辆,同比微增0.7%,实现微增主要应归功于微型车市场4.4%的增幅,而小型车市场却出现低迷的走势,销量不及2017年。从近五年的数据来看,自2014年日本汽车销量突破556万辆后出现了下跌,直到近两年才有所上涨,556万辆是一段时间内日本汽车销量的天花板,2019年大概率会维持在这个天花板下方震荡。

纵观整个2018年,看似平稳的日本市场暗流涌动,斯巴鲁的违规检测打击了日系车企在消费者心中的固有印象,戈恩下台,日产的未来出现了不确定性。同时,虽然大环境还算景气,但2019年10月即将上调消费税对于经济形势而言又多了一重不确定。无论怎样,这些压力仅存在于日系车企中间。

韩国汽车市场的情况与日本有些类似,2018年,韩国实现销量155.23万辆,同比微跌0.5%。经过三年快速上涨的韩国车市进入了调整阶段,这与日本有些类似。相似的还有,总体155.23万辆的销量中有83.45%来源于现代和起亚。另一个数据更直观地展示了这一垄断情况,目前韩国汽车保有量已经达到了2300万辆,其中韩系车总数高达2103万辆,占比达到了90.6%。占山为王不难理解,只要实力足够,从情感上来讲,消费者更倾向于本土品牌,政府也更愿意支持本土品牌;从价格上来看,本土品牌更容易产生价格优势,这是竞争中的一种先机。

印度市场冉冉升起的新星

有人将人口看作是购买力,但结合经济条件才发现,这个购买力有高有低。东南亚和印度等国市场就是如此。从数量上看,这些单一国家市场确实算很大的,2018年印度乘用车销量达到339.4万辆,同比增长5.32%,加上商用车销量,439.9万辆的总销量仅次于中国、美国和日本。

在印度市场前的三个国家,美国和日本的销量维持百分之零点几的微小波动,而中国在2018年出现下跌后,行业一致认为中国也正在从增量市场转为存量市场,那么连续多年都维持在7%以上增长率的印度成为了焦点。同时,人口红利仍然存在,印度市场自然被视为第二个中国。麦肯锡预计,未来印度的汽车销量年增长率还将超过7%,若日本销量只是持平,印度将在三年内超越日本,成为全球第三大汽车市场。

数量上的机遇还需要谨慎对待,一是这个国家乘用车市场一半以上的市场都被铃木占据,可以说铃木已经在印度市场圈地为王,连日系车企的老大——丰田都无法在这个市场与它抗衡;二是从质量上看,印度高档车消费市场十分狭小,这与当地的经济发展挂钩。1940美元的人均GDP确实不足以支撑特别庞大的高档车消费市场,这也决定了当地汽车市场几乎都被小微型车占据,没有低价车型的欧美车企自然难以获得当地消费者的青睞。

东南亚市场日系车企占得先机

东南亚在国际汽车市场上的地位应该不输于印度,这里同样拥有众多人口,人口红利使得未来市场将获得更大的增量。但仍要注意,一方面,这里经济发展并不平衡;另一方面,政治因素很大程度影响这里的销量。以泰国和印尼为例,五年这个时间维度来看泰国的汽车市场变动十分巨大,2014年开始销量几乎腰斩,而近两年的增长率都保持在两位数。这是因为始于2014年的红衫、黄衫之斗对经济产生了很大的负面影响。随着政局稳定,汽车市场也迎来了快速反弹,回到2014年之前的高位应该不是问题。换句话说,泰国市场的增长空间还有很大。相较于泰国,印尼市场算是平稳,2018年实现了115.12万的销量,同比增长6.67%,这一增速对于超过百万辆的单一国家汽车市场而言,也很有吸引力。

东南亚与印度市场有相似的特征,但二者也有不同之处。从汽车消费的质量上来看,东南亚市场要强于印度市场,毕竟这里的很多国家都进入或者即将进入大众汽车消费时代。有一个指标是这样衡量的:当人均GDP达到4000—5000美元时,每百户居民的汽车拥有量将达到20辆,汽车开始进入家庭。泰国人均GDP达到6594美元,每千人汽车保有量达到了240辆,而印尼人均GDP为3847美元,每千人汽车保有量仅为80辆,对于即将进入大众汽车消费时代而言,这个数字还有很大的增长空间。菲律宾的情况也很类似,所以这就是为什么东南亚如此受跨国企业关注的原因。机遇的确存在,对于除中国外的亚洲市场而言,日韩系车企已经抢占了先机,欧美车企已经丧失了一定的主动权。举个例子,作为销量第一的汽车制造商,大众集团2018年亚太地区总体销量为445万辆,其中中国就占了421万辆,也就是说除中国外的亚洲其他国家和大洋洲等国销量加在一起仅34万辆,一定程度上可以证实这部分市场几乎被日韩企业瓜分,大众集团都无法占到一席之地。

当在中国市场寻求增量愈发困难的时候,亚洲其他国家早晚会成为跨国公司的下一目标。只不过这些区域每一个都有很大特色,结合当地市场的经济、政治、人口、基础设施等等情况制定产品策略,才有可能从日韩车企的手中抢到一些位置。

有人喜有人忧

讨论亚洲跨国车企,实际上就是讨论日韓两国的企业。虽然它们在地理位置上的距离与中国相近,但是在中国市场有着不同的运行轨迹。

先来看距离中国较近的韩系车企。2017年萨德的政治问题,使得韩系车企在中国失去了三成以上的销量。一年时间冲淡了政治危机,2018年现代、起亚在中国市场销量上涨,但销量虽增,却远不及预期。现代汽车表示,2018年公司在华销量较上年同期微增0.6%,略高于79万辆,与2017年大跌31.3%后实现的78.5万辆销量差距并不大。起亚2018年销量为37万辆,仅比2017年增长了1万辆。

原以为政治事件淡出人们视线后销量会出现一波反弹,从2018年的销量上看,这波反弹并不明显,甚至可以说,与曾经的辉煌相比,现代、起亚仍然处在谷底。或许韩系车企的回暖还需要时间,但这个时间是市场说了算。一方面,自2018年开始,中国已经由快速增长的增量市场转变为存量市场,竞争加剧;另一方面,韩系车曾经的“性价比”标签为它在中国获得了不错的销量,如今自主品牌寻求向上突破,寻求与合资直面竞争,带有“性价比”标签的韩系车企首当其冲。虽然在2018年现代总是试图撕掉身上的这一标签,为自己寻找新的位置,但是效果却并不明显。“成也萧何,败也萧何”,韩系车企需要的不是新标签,而是要在消费者心中获得更高的价值。

中国市场也是日系车企的重要市场之一,细数日系合资公司的数量,大概是最多的,其中可以按销量分为三个梯队:第一梯队——日产、丰田、本田;第二梯队——马自达、三菱;第三梯队——斯巴鲁。

第一梯队的三家日系企业在中国市场年销量均在140万辆以上,不同于国际排名的是,日产在中国的销量超过丰田,位列第一。尽管2018年中国SUV市场出现明显下跌,但日产实现上涨的主力却来自于此,全年15.2%的涨幅与SUV领域总体表现形成鲜明对比。新能源板块日产也走在前列,在“TRIPLE ONE”新中期事业计划中,明确了新能源在未来发展中的重要地位。2018年,日产纯电动车共计销量达到37000辆,同比增长50%,新能源正成为日产在中国的另一支柱。

但要注意到的是,一方面,在2018年最后四个月,日产销量均呈现下跌趋势,这代表着未来保持上行的压力仍然存在;另一方面,作为日产旗下的高端品牌,英菲尼迪近年来的表现一直十分低迷,性价比高的车型固然是销量的主力,但高端品牌的溢价则是利润的保证,英菲尼迪是日产在中国一直未被解答的课题。

即使2018年中国市场出现震荡,同比下滑4.6%,很多企业都将下跌归于市场作用,但是丰田却取得了历史最好成绩——147.5万辆,同比增长14.3%。一汽丰田、广汽丰田双双达成了年初的目标,销量分别为71.86万辆和58万辆。得益于进口汽车关税下调,雷克萨斯销量突破16万辆,较2017年增长超20%,在二线豪华品牌中仅次于凯迪拉克。

各品牌共同发展、跑赢市场一定程度上得益于TNGA丰巢概念的实施,这不是一种概念、几款车型,而是整个体系力的进一步改变。2019年,TNGA将继续发挥它的力量。一汽丰田将推出的5款新车中, 3款是TNGA架构下的全新产品;广汽丰田将在今年上半年推出同样基于TNGA架构平台打造的全新雷凌。2019年,丰田已经按下了在中国市场的加速键。

全球市场的维度下,丰田论数量位列第二,论利润位居第一。而在中国市场,它的排名与在国际上的地位并不匹配。即便如此,丰田在发展上也从不激进,反而是不疾不徐保持自己的速度。仅看新能源这一领域,政策如此倾向纯电动车之时,丰田还是坚持混动这一强项,同时发展氢能源。补贴已经进入尾声之时,丰田开始加速这一领域的发展,2019年将在中国市场推出三款新能源车型,其中一款是纯电动车。对于已经突破百万辆的新能源市场来说,丰田并没有占领先机,从时间上甚至是落后的,可是技术的评价标准并不应该只有时间这一个维度,或许摆脱了政策依赖的产品才能真正在竞争中存活。

本田在日系三巨头中表现相对平稳,2018年143万辆的全年销量与2017年持平。广汽本田全年销量为742220辆,同比增长5.1%;东风本田年销量681622辆,环比下降6%。综合市场来看,这个结果可以称得上是平稳发展,结合本田2018年总体情况来看,这一数字应当可以算作还不错的结局,毕竟沸沸扬扬的机油门一定程度上影响了本田的销量。

时间冲散了新闻的热度,却增加了本田在中国市场的挑战。为了在接下来的市场竞争中占得先机,本田虽保留了日系企业在技术路线上的谨慎保守,专注于自己擅长的,但在新能源领域,除了混动它在纯电动车方面的力度也很大。理念品牌已经推出,并拥有了自己的产品,这种专门为新能源创立一个新的品牌尚属日系企业首次。从积极的方面来看,这显示出广汽本田在新能源领域的行动和决心,相反,这也存在着更多挑战,重新运营一个新品牌,尤其是新能源品牌的难度并不小,广本要为理念品牌投入更多的精力。

在高档车市场,本田与日产有着相似之处,讴歌在国内的销量并不如意,全年仅销售10044万辆,同比下降33%。对于这个品牌的讨论有很多,有人从营销上找问题,有人认为价格是原因。

总结起来,一是因为讴歌长时间以来没有找准自己的定位。对于高档车而言,身上的标签必不可少,这彰显了定位与对消费人群的吸引力。2018年RDX上市的时候,讴歌提出了“异形者”的口号,在同质化的市场要做特立独行的存在。这一定位与奥迪专注科技、宝马宣扬运动和奔驰着重商务与乘坐体验不同,并不容易让消费者一下子感知品牌特点,或许并不是营销的捷径。

二是讴歌品牌在中国的步伐过于缓慢。如今的中国市场几个月没有任何动作便会被市场遗忘,因为丰富的产品导致了市场离开了谁都是可以正常运转的,但讴歌一年仅上市一款RDX的动作频率实在是不高,而且RDX32.8万—43.8萬元的售价并不能支撑起讴歌的销量,CDX又因太长时间没有换新而逐渐被竞争对手新产品淹没,速度是讴歌需要在中国提升的另一个重要部分。

说完日系三巨头,再来看看第二梯队。无论从日本国内市场还是国际市场来看,这两家企业与第一梯队的体量并不在一个等级,可是,日系企业善于找出自己的独特之处,以此为基点立足市场。

自达虽然只有一个魂动设计,却通过将一点做到极致而立足于市场,坚定地执行自己“小而美”的品牌定位。2018年马自达在中国实现了27.23万辆的销量,同比下跌了12%。销量的下跌来自于2018年马自达在中国动作较少,全年仅两款车型:一款是MX—5,这是马自达的灵魂车型,新款MX—5硬顶敞篷的外观也被很多消费者喜爱,但全国限量500辆也宣告了这款车可以当作品牌的精神图腾,不能作为销量支柱。

另一款是CX—8,在2017年市场突然对7座SUV开始狂热的时候,马自达宣布要推出7座SUV CX—8。一年的时间,时移势易,等到2018年11月底CX—8正式上市的时候正赶上SUV市场并不景气,7座SUV市场历来都是被汉兰达等车型占据主要位置,想要挑战本就十分艰难的,又遇上市场的冷空气,这让CX—8的销量并不尽如人意,月销量992辆也难以挽回其他车型出现的销量下跌。

将一件事做到极致确实是工匠精神,但仅靠一件事难以应对未来竞争。在新能源、智能化领域马自达并没有太多动作,或者说有计划还未有成果,这就意味着主动放弃了百万新能源市场的竞争和抢占未来先机,专注于自身优势的同时,马自达还要在中国市场继续提速才行。

三菱专注的SUV领域2018年市场整体趋势并不好,这并没有影响它的销量。全年14.40万辆的销量、23%的同比增长远远跑赢SUV市场的整体趋势,显示出三菱的实力。2018年的表现一方面可以归功于根据消费者需求的快速布局,新欧蓝德、奕歌、劲炫、祺智PHEV&EV、帕杰罗等车型涵盖了都市、越野、新能源等等领域,价格也在10万—20万元区间,给到消费者丰富的选择空间,这样产品矩阵的扩充为销量提供了坚实基础。加上丰富的营销手段,或许这就是能够实现20%以上增长的标配。

对于第三梯队的日系车企而言,在中国市场的日子并不好过,斯巴鲁2018年深陷各种质量问题的漩涡中,7次召回包含了所有在华车型,这无疑会让消费者对质量产生质疑。全年销量为24816辆,同比下降19%,这与2018年年初所定的销量目——10万辆相差甚远。这主要是因为过去一年它都深陷于质量问题的漩涡,核心的电动动力转向装置出现问题,这一装置是专供斯巴鲁的零部件,无法被替代,导致问题更加严重。2019年斯巴鲁可能不会给自己再定过高的目标,能够走出困境已经算是理想的结果了。

相较于欧美企业,日系车企在中国市场表现出了一些谨慎,即使在新能源和各种政策的风向如此明晰的情况下仍然坚持自己的方向和速度,不追求过快转型。在正常增长的情况下,这种发展更加稳健。当行业已经面临优胜劣汰的情况下,适当提速才能保持住自己的位置。