成都农村居民金融服务需求调研

——以郫都区为例

尹咏

(成都信息工程大学银杏酒店管理学院,四川 成都 611743)

一、研究背景

党的十九大提出实施“乡村振兴战略”,大力发展“三农”。中国社科院发布的《“三农”互联网金融蓝皮书》数据显示,我国“三农”金融的缺口达3.05万亿元。农村金融发展无论是在覆盖面还是深度上,都还有很大提升空间。成都市金融业发展十三五规划也提出,深入推进农村金融服务综合改革试点,大力发展农村普惠金融。

目前,对农村金融的理论研究内容丰富,但针对成都周边农村地区的实地调研还不多。由于成都近郊地区城乡一体化进程较快,农村居民人口结构、收入状况、消费水平以及金融需求呈现多元化多层次的状况,和西部地区农村居民金融需求现状差异较大。本文研究的农村居民金融服务需求是指狭义的农村居民对正规金融机构提供的贷款服务需求。

调研组针对成都周边农村地区金融需求现状,以成都近郊郫都区为例,通过400份有效调查问卷①本调研报告所有金融需求分析数据均来源于本问卷调查了解农村居民金融需求。同时,向四川省广安市、眉山市、邛崃市临邛镇及重庆石柱县(以下简称:其他农村地区)农村地区随机投放400份调查问卷,共收回336份有效调查问卷,将其与郫都区居民进行对比以说明后者需求的特殊性。

二、理论基础

随着农村经济运行和金融运行的逐步融合,农村金融服务渐渐触及到农村居民的每个经济环节之中,农村居民金融服务需求已成为农民经济行为最主要、最集中的表现形态。

从农村金融需求角度来看,谢淑娟(2012)基于消费视角结合广东省实证分析,提出农村金融供给匮乏,农村消费信贷不受重视,金融机构对农村消费信贷支持不足。邵川(2019)通过问卷调查发现中国农村融资需求规模大,既有短期需求,又有中长期需求,但现有金融产品满足度较低。

从农村金融供给角度分析,任丹妮、李良元(2019)基于对贵州省的实证分析,认为“三农”金融服务应侧重于考虑农村不同地理位置和经济发展水平,更有利于提高农民对金融服务的满意度,推动乡村振兴。

三、郫都区金融供求现状分析

(一)郫都区简介

郫都区位于成都市西北部,总面积达438平方公里,辖14个街道(镇),其中城市建成区面基41.95平方公里,耕地面积20562.8公顷;年末有常住人口84.78万人,户籍户数23.08万户(其中农业户数10.74万户),人口密度1938人/平方公里②成都年鉴(2018),成都市地方志编纂委员会办公室,成都年鉴社,ISSN1004-9959。据2018年郫都年鉴,郫都区实现地区生产总值525亿元,其中第一产业总值23.5亿元,第二产业总值305.6亿元,第三产业总值195.9亿元,可以看出该地区主要支柱产业为第二产业和第三产业。

(二)郫都区农村居民金融需求分析

调研组在郫都区红光镇、犀浦镇、安靖镇等多个乡镇地区随机分发问卷调查,从受访者收入结构来看,本区域农村居民收入来源包含工资收入、农产品种植、自由企业等,渠道呈现多元化趋势,且与传统农村地区以农作物种植为主不同的是,本区域受访者主要收入来源为工资收入,占比47%。

存款方面,所有受访者均表示有日常储蓄存取款需求。贷款方面,有贷款需求的受访者占比75.25%。主要贷款用途分别为住房贷款需求和个人消费需求,占比情况分别为住房贷款38%、个人消费21%。此外,仅有66%的受访者通过正规金融机构渠道(如银行等)获取贷款覆盖需求,银行贷款门槛高、无法匹配自身需求、贷款金额限制成为农村居民选择其他贷款渠道的主要原因。

(三)郫都区农村金融服务需求与其他农村地区差异分析

调研组向广安市、眉山市、邛崃市及重庆石柱县等五个地区的农村居民随机分发同样内容的问卷调查,共回收336份有效问卷。对比郫都区与其他农村地区调查问卷结果,二者的差异性主要表现在贷款用途上。

图1中黑色柱状为郫都区农村居民贷款需求,灰色柱状为其他农村地区居民贷款需求汇总,图中可以看出二者区别较大。其他农村地区居民贷款需求用途按占比排序,最大需求为住房贷款需求,占45.54%,其余依次为子女入学、个人消费、其他、公司经营所需流动资金,占比分别为34.23%、14.45%、3.41%和2.37%。从统计数据可知,受访者的主要贷款用途为住房贷款和子女入学,二者总量达到受访者总人数的79.77%,反映出受访者贷款需求的单一性。而郫都区农村居民贷款需求按占比排序,最大占比为住房贷款需求,占38%,其余依次为个人消费、其他、子女入学、公司经营所需流动资金,占比分别为21%、17%、16%和8%。

图1 贷款用途对比

(四)郫都区农村地区金融产品供给现状分析

1、郫都区现有金融机构分布情况

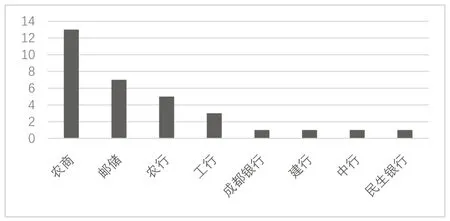

通过对郫都区下辖13个镇进行走访,调研组最终对郫都区农村地区现有金融机构数量及分布情况统计如图2所示。

经统计,郫都区乡镇共有32个金融机构(未包含ATM数量)。网点机构数排名前三的金融机构分别为成都农商银行、中国邮政储蓄银行和中国农业银行。成都农商银行网点数量为13个,占比40.63%,中国邮政储蓄银行网点数量为7个,占比21.88%,中国农业银行网点数量为5个,占比15.63%。在本次统计中,调研组还发现郫都区各乡镇中金融机构数量最多的犀浦镇为6个,有4个乡镇金融机构数量仅为2个,金融机构数量最低的古城镇仅有1个。根据成都市统计年鉴可知,郫都区常住人口数量为84万人,成都市中心城区的锦江区常住人口数量为70万人,在常住人口数量上郫都区大于锦江区,但金融机构数量上郫都区少于锦江区。以红光镇为例,红光镇现有常住人口数量为10.32万人,人口密度大,但对应金融机构数量为5家,并不能有效覆盖当地居民金融需求。

图2 郫都区农村地区金融机构数量

2、郫都区金融机构产品现状

根据郫都区现有32个金融机构占比排名并结合农村居民金融产品需求,调研组对占比前三家金融机构(分别为成都农商银行、中国邮政储蓄银行和中国农业银行)的涉农贷款产品进行调查并汇总如下。

成都农商银行共发布15种助农贷款产品,分为“农村产权融资”“新型农业经营主体”“生产发展”“改善生活安居就业”四大类。结合郫都区农村居民主要贷款需求即住房贷款和个人消费两大类,与之对应的产品仅有农户小额信用贷款符合要求。农户小额贷款是指对农商行服务区域内农户发放的,用于生产经营和生活消费的,无须抵(质)担保的小额贷款。通过现场与成都农商银行客户经理访谈了解到,该产品最高贷款额为10万元,但申请人需满足基本条件为企业主或个体工商户,个人客户无法申请。因此,无法满足个人客户贷款需求。

中国邮政储蓄银行共发布11类三农产品,包含传统农户生产、再就业、家庭农场、产业链等,覆盖范围广,产品种类丰富。通过查看所有产品介绍了解到,上述11类产品申请人要求均为有实际生产经营活动的企业类客户,无面向农村个人客户产品。

中国农业银行共发布6类三农贷款产品,分为惠农e贷、惠农信用卡、农户小额贷款、地震灾区农民建房贷款、农村个人生产经营贷款和县域工薪人员消费贷款。其中,仅农户小额贷款和地震灾区农民建房贷款未对申请人资质作严格要求,其他贷款产品均要求申请人为高端客户或优质客户。结合郫都区农村居民贷款需求,仅农户小额贷款符合要求。农户小额贷款是指中国农业银行对农户家庭内单个成员发放的小额自然人贷款。每户农户只能由一名家庭成员申请农户小额贷款。从该行客户经理处了解到,该产品最高贷款额为5万元,申请人需满足基本条件为当地农村户口。产品申请流程简便,额度符合农村居民需求。

综上,三家银行共32类贷款产品,但仅农业银行的一款产品符合农村居民个人消费金融需求。

(五)郫都区金融产品供需矛盾分析

通过上述调研和分析可了解到,郫都区金融市场现存在较大供需矛盾,现有金融产品无法有效满足当地居民金融需求,在一定程度上限制了区域经济发展。产生矛盾的主要原因有两点:一是信息不对称;二是金融机构提供贷款意愿不足。

第一,信息不对称。成都市周边地区城镇化进程加快,导致农村居民金融需求扩大,但由于供需双方并无有效信息传导机制,造成现有农村金融产品无法满足需求。信息不对称主要体现在两方面。

1、金融机构现有产品宣传力度及营销力度不强,导致客户不熟悉已有产品,即使有贷款需求,也无法通过正规金融机构渠道得到满足。以上文中涉农贷款产品数量最多的成都农商银行为例。该行共15类贷款产品,品类丰富创新性足,不仅考虑到农村地区担保品缺失的问题,还能有效针对农业产业化进行专项扶持。但由于宣传不足,调查中多数受访者均表示并不了解甚至未听说。

2、客户需求未能有效传达至金融机构,导致金融机构现有贷款产品无法完全满足本区域日益增加的个人贷款需求。上述成都农商银行所有三农贷款产品均为面向企业客户和有生产经营需求的农户,并无面向普通农村居民的个人贷款产品。同时,在产品覆盖面上,目前已有创新三农贷款产品侧重考虑面为生产经营类,未有效考虑到郫都区农村居民的最大贷款需求,即住房贷款和个人消费需求,导致这部分居民金融需求在正规金融机构无法满足,从而衍生出民间借贷等其他金融问题。

第二,金融机构提供贷款意愿不足。涉农贷款产品与普通商业贷款产品相比风险较大的主要原因为信用风险较大。其中,信用风险集中表现在两个方面,第一是农村居民个人征信信息较少甚至缺失。调研中我们发现,郫都区农村居民虽以工资收入作为第一收入来源,但多数人常见为短期工作或临时聘用,并无标准工时制稳定工作,导致个人流水无法体现出有效第一还款来源。另,农村居民消费习惯多为现款现货方式,较少甚至不使用信用方式消费,若仅依靠人行个人征信报告则无法有效反映其信用状况。第二是涉农贷款缺少传统担保品。传统担保品常见为房产抵押、保证担保等形式,可作为第二还款来源降低贷款风险。由于农村地区多数房产为集中产权无法办理抵押登记,导致第二还款来源缺失,最终导致金融机构无法有效约束借款人,造成信用风险。此外,在涉及农产品生产经营类贷款方面,也存在担保品缺失问题。该类贷款中,多以农产品为担保,但农产品生产周期长,抵御自然风险能力低,一旦出现风险因素也会造成涉农贷款风险。

四、解决成都农村居民金融供求矛盾的建议

(一)加强金融机构现有产品宣传力度,普及金融知识

金融机构应加强现有金融产品的宣传力度,并建立长效推广机制,将涉农贷款产品向广大客户做全面有效地深入推广。在金融机构内部,可结合已有客户经理或产品经理模式,培养面向农村客户的贷款专员,积极拓展市场并做好涉农贷款产品营销工作,使产品能有效覆盖需求客户。同时,可利用银行宣传平台,有针对性地向不同市场细分客户批量推荐产品。在外部,可联系村镇举办公益金融知识讲座,普及个人贷款金融知识的同时,宣传已有产品。既可提高农村居民金融意识,又可促进农村居民消费观念转变,侧面提高产品知名度。

(二)创新金融产品,开发适合成都农村居民需求的贷款产品

金融机构应结合成都地区农村居民的实际情况,开发针对不同市场细分的多元化个人贷款金融产品。特别是大力开发调研中反馈出的农村金融产品短板个人住房贷款和个人消费贷款两大类产品。根据本区域农村居民需求,可适当引入目前在城市地区较为成熟的个人消费贷款产品,如教育贷款,装修贷款,旅游贷款等。并针对农村居民消费特点和资产状况,设置具有区域特色的准入条件,从而补足个人贷款产品短板,满足成都农村地区居民多层次多样化贷款需求。

(三)建立完善个人信用制度,联合第三方支付平台实现数据互通

建立完善的个人信用制度是金融机构控制信用风险的主要措施之一,因此,借助用户体量大且飞速发展的互联网第三方支付平台可以有效推动农村金融创新快速发展。基于农村居民因较少使用信用方式消费或银行卡消费导致的信用信息缺失现状,可搭建银行与第三方支付企业间数据系统的互联互通,实现消费信息和信用资源共享,从而推动农村居民个人信用体系的完善。结合成都地区农村居民实际情况,可优先与本区域居民最常使用的微信、支付宝公司进行平台搭建,通过农村居民每月第三方支付流水情况评估其还款能力和信用风险大小。