基于杜邦分析法分析龙湖地产集团的财务绩效

李梦蝶 姬建磊

四川大学商学院

一、研究背景与研究意义

随着国家对楼市的进一步调控,房地产行业的竞争也愈演愈烈,各个房地产纷纷通过招聘高层次高学历管理人员,引进战略投资者等措施获取市场竞争的有利条件,为了使企业持续发展而不被淘汰,就需要从内部分析企业的财务状况,杜邦分析法便成为了企业投资者和企管理者对经营业绩以及绩效的评价标准。目前看来,常用的财务分析评价体系主要有平衡计分卡、EVA财务评价和杜邦分析法等,在我国针对绩效评价应用最多的是杜邦财务分析体系。

二、企业财务报表分析方法

财务报表的主要分析方法有:比率分析法、比较分析法、趋势分析法、因素分析法、综合分析法,其中综合分析法中比较常用的就是杜邦分析法。

(一)比较分析法

比较分析法是财务报表分析的基本方法之一,是通过某项财务指标与性质相同的指标评价标准进行对比,对企业特定时点的资产债务状况,特定时间段的现金流量及盈利水平做出评价的分析方法。例如,比较的企业的资产总额、市场占有率、核心技术专利数量等。

(二)趋势分析法

财务报表的趋势分析,是基于企业近几年的财务指标和会计数据,进行企业资产状况、现金流量、利润水平的纵向的时间比较,趋势分析往往根据本企业与行业整体情况进行比较,以验证企业的经营管理水平,在实务中应用较为直观和广泛。

三、基于杜邦分析法分析龙湖地产的财务绩效

(一)龙湖地产集团现状介绍

龙湖地产有限公司,于1993年在重庆成立,2009年成功登陆香港证券联合交易所主板,现有员工20000余人,业务领域涉及地产开发、商业运营和物业服务三大板块。

(二)龙湖地产集团财务绩效分析

1.总资产收益率

总资产收益率是判断企业盈利能力的一项重要财务指标,总资产收益率高不仅表示企业资产运用效率高,而且可以体现出一个企业的综合经营管理水平。

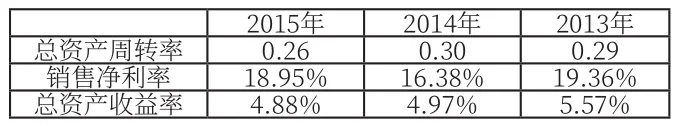

表3-2 总资产收益率

通过分析公式和表3-2可以看出,总资产收益率同时受销售净利率和总资产周转率的影响。所以接下来将分别对总资产周转率和销售净利率进行分析。

(1)总资产周转率

总资产周转率是衡量企业营运能力的重要指标之一,通常而言,企业的资产周转越快,资产利用效率越高,获取的利润就越多,俗称为“转得快”。2013年至2015年,龙湖地产总资产周转率分别为0.29、0.30、0.26,可以看出,企业总资产周转率在此三年间的变化并不是很大,这就说明企业的营运能力没有发生比较明显的改变,但作为影响总资产收益率的因素之一,总资产周转率在2014年的缓慢上升并未使总资产收益率上升,而2015年的下降趋势却与总资产收益率相一致。说明总资产收益率在2014年的下降更多的受销售净利率的影响,故下面将重点对销售净利率进行分析

(2)销售净利率

销售净利率是企业实现的净利润占销售收入的比重大小,是衡量企业在一定时期内获利能力的重要财务指标,俗称为“利润空间”。从龙湖地产2013年至2015年审计报告中可以得出,其销售净利率从2013年的19.36%降至2014年的16.38%,幅度较大有2.98个百分点(即对总资产收益率产生了下降的影响),但2015年又上升2.21个百分点至18.59%(该变化与总资产周转率2015年的下降相比,效果并不明显)。近三年企业的营业成本率均保持在70%,由此可以推断出企业的期间费用在近三年并未有较大幅度的改变,因此主要原因在于营业收入的规模缺乏起色。

2.权益乘数

权益乘数往往意味着企业合理运用财务杠杆的能力,即通过建立合理的资产负债结构,达到利润最大化的目的。2013年末至2015年末,龙湖地产权益乘数分别为3.90、3.52、3.34;资产负债率分别为72.41%、70.10%、66.07%。由此可知,企业2015年的负债总额较2013年上涨16.50%,但资产负债率却是逐年下降,说明企业负债总额占总资产的比例下降。与资产负债率相对应的是权益乘数却呈现出逐年递减的趋势,说明企业的总资产中越来越多的比例来自投资者而不是负债,因此企业并没有发挥好财务杠杆的功能。