杠杆率信息对上市公司盈利和估值影响研究

刘捷 侯卫真

摘 要:鉴于不同文献对于加杠杆与股市表现究竟是正相关还是负相关有较大争议,本文运用VAR模型和脉冲响应函数同时分析了流动性和盈利能力对于A股以及港股市场的影响,通过对2009年1月1日前上市的1 800多家上市公司长期数据研究发现,企业盈利能力与杠杆率负相关。短期来看,当经济开始加杠杆时,A股市场会有较好表现;长期来看,当企业去杠杆导致盈利能力上升时,港股市场会有显著的超额收益率,A股市场表现与杠杆率相关性强,而港股市场表现与盈利能力相关性强。此外,笔者还基于经济学以及财务学原理对于不同市场表现的差异进行了解释。本文的结论是加杠杆会导致企业产能利用率下降以及盈利能力下降,因此,建议政府应当持续去杠杆和去产能,提升企业盈利能力,长期维持稳定的流动性增速以利于经济稳定和股市稳定。

关键词:上市公司;杠杆率;总资產收益率;VAR模型; 脉冲响应函数

中图分类号:F830.91文献标识码:A

文章编号:1000-176X(2019)02-0063-08

2012年以来,中国经济运行体系出现了杠杆快速增长的同时实体经济的增速跟不上杠杆增速的现象。最近两年的新特征是居民部门的杠杆率显著上升,同时企业部门的杠杆率有明显下降。这种现象背后的主要原因是:居民部门加杠杆购房实现了房地产降库存,房地产销售转暖带动了汽车家电家具等耐用消费品的需求好转,房地产土地出让金的增加和财政的扩张带来地产投资和基建投资的增长,这些导致企业整体收入和盈利增速在2016年有所提升。上述现象的内在经济规律是什么?如何分析杠杆率变化对企业盈利能力和股票市场的影响?在参考各类文献的基础上,本文基于上市公司数据对此进行了深入分析。

一、问题的提出

杠杆率会影响企业的产能利用率,进而影响企业的盈利能力,同时杠杆率的变化也可能对股票市场产生影响,国内外很多专家学者都对该重要问题进行了相应的探讨。

Carleton和Sprinkel\[1\]、Homa和Jaffee\[2\]与Brunie,Hamburger和Kochin等\[3\]早期的实证研究采用图表和简单线性回归方法分析货币供应量与股票价格之间的关系。他们均发现,货币供应冲击会导致投资者在货币与股票之间进行替代,从而影响股票价格。而后期研究则基于VAR模型, 分析了货币政策对股票回报的影响。如Thorbecke\[4\]发现,货币政策冲击会对股票回报产生影响,在货币紧缩时期股票回报下降,而在货币宽松时期股票回报上升。Dave\[5\]认为,股票价格总水平与通货膨胀货币变量(M2)之间存在着非常显著的关系,在1966—1969年琼斯工业平均指数低迷时期,很大程度上是由于货币紧缩导致的。Bredin等\[6\]研究了英国货币政策冲击对整体股票收益和工业股票收益的影响,研究结果表明,在统计学意义上,英国货币政策冲击对英国工业股票收益率有显著影响。Chang等\[7\]利用东京证券交易所的数据,研究了流动性与股票收益挂钩的关系以及季节效应,发现流动性水平与股票回报存在显著的负相关关系。Fernndez等\[8\]发现,欧洲中央银行的货币政策扩张能够导致德国、法国和意大利股票市场流动性的增加。

国内学者也对相关问题进行了研究。田波平和房雷\[9\]认为,货币供给过多是导致2007年股票市场“牛市”的主要原因。赵建军等\[10\]利用误差修正模型和脉冲响应函数对我国M2/GDP 比率对资产价格变化的影响进行实证研究,结果表明:M2/GDP比率与股票价格存在负相关关系, 同时对股票价格的影响还存在时延性,M2/GDP比率对房地产价格的影响几乎为零。杨默和黄峰\[11\]认为,股票价格的涨跌由于流动性水平的不同和由前者导致的流动性风险溢价要求的不同而受到影响。付志鸿和吴伟军\[12\]选用M2/GDP来衡量流动性过剩指标,分析其对房地产指数和上证指数的影响,结果显示我国房地产价格和股票价格都不同程度地受到流动性过剩的影响,但前者对流动性冲击的反应更加明显。汪献华\[13\]认为,对房地产市场而言,流动性冲击首先对房地产价格造成影响,但房地产价格对流动性冲击的反向影响作用并不明显,财富效应不显著;就股票市场来看,流动性冲击的效果体现得较慢。陈继勇等\[14\]发现,货币总量和信贷总量分别对股票价格和房地产价格的调控效果较好,信贷总量调控能在成功抑制资产价格的同时较好地维持宏观经济稳定。代冰彬和岳衡\[15\]认为,货币政策紧缩会显著增加个股的暴跌风险。谢百三和童鑫来\[16\]分析指出,“股灾”产生的主要原因是M2与GDP比值过高,资金缺乏投资方向导致A股股价自身高企,然后由于新股发行过快以及高位去杠杆,引发断崖式下跌。董小君\[17\]指出,观察一个经济体是否会爆发金融危机,杠杆率高低是一个领先指标。在经济下行周期背景下,高杠杆率可能会引发系统性风险。马红和王元月\[18\]研究了去杠杆对提高我国企业投资效率的有效性,研究结果表明,从整体看,债务杠杆与我国企业的投资效率之间呈现倒U型关系。

以上文献从不同角度探讨了杠杆率与投资效率以及资产价格的关系,但是对于杠杆率与作为微观主体的上市公司盈利能力的相关性研究较少,而对于杠杆率与资产价格的关系也主要基于A股市场而忽略港股市场。刘捷\[19\]指出,上市公司在加杠杆的过程中盈利能力显著下行。那么2016年开始的从上到下去产能降杠杆的过程,能否导致企业盈利能力显著回升?

本文整理运用了2009年1月1日前上市的1 858家A股非金融上市公司的数据,通过上市公司的大样本数据作为实体经济的代表,对国民经济各部门和实体经济采用比较研究以及数量分析方法,来研究杠杆率变化对企业盈利能力的影响。

鉴于不同文献对于加杠杆与股市表现究竟是正相关还是负相关有较大争议,本文运用VAR模型和脉冲响应函数同时分析了流动性和盈利能力对于A股以及港股市场的影响,通过大量的数据详细论证了杠杆率与盈利能力以及市场表现等重要宏观变量彼此之间的关系。此外,笔者还基于经济学以及财务学原理对于不同市场表现的差异进行了解释,在此基础上,提出了降低杠杆、提升企业盈利能力进而稳定股票市场的政策建议,希望对于该领域的理论研究和政策制定有所贡献。

二、过去8年上市公司盈利能力与资产负债率的变化

我们采用了在2009年之前上市的所有1 858家A股非金融上市公司作为样本来分析过去8年上市公司经营状况。这些公司分布在各个不同的行业,可以较好地体现实体经济整体的经营情况变化。表1是样本上市公司整体盈利能力分析。由表1可知,上市公司的ROE水平从2010—2016年持续下降,从年化15.95%下降到了9.83%,但是在2017年回升到了10.95%;同期ROA从5.90%下降到了3.28%然后回升到3.57%,权益杠杆比例从2010年6月的272.31%小幅度上升到2014年6月的305.18%以后保持相对稳定;这段时期净负债率从29.85%大幅度上升到47.68%,随后下降到37.16%,说明上市公司在最近两年小幅度降低了杠杆,降低杠杆取得了一定的效果。

上市公司的ROA在2010—2015年不斷下降,2016年以来开始上升,主要是受资产周转率变化的影响。从2010年6月30日到2016年6月30日资产周转率从90.35%下降到了59.62%,但是2017年回升到了63.04%,说明去产能取得了一定的效果。

上市公司整体的净利润率从2010年的6.53%下降到了2012年的4.74%,然后回升到2017年的5.66%;净利润率的上升主要源于毛利率从2013年的16.81%上升到了2017年的18.44%。2014年开始毛利率上升的主要原因是上游商品价格的持续下滑,2017年由于上游矿产资源的价格上涨导致毛利率较2016年有所下降。

从2016年2季度到2017年2季度,毛利率下降而净利润率略有上升主要源于费用率的下降。其中,销售费用率从2016年2季度的3.90%下降到了2017年2季度的3.60%,管理费用率从5.00%下降到了4.40%;财务费用率从1.66%下降到了1.47%。费用率的下降中工资、税费、利息的贡献类似,工资占营业收入的比重从7.00%下降到6.68%;人工工资在2017年2季度增速达到9.90%,增速明显回升,主要是上市公司营业收入本季度同比增长24.00%促使工资比重下降。税费占收入比重从9.40%下降到8.77%,减税政策终于取得了一定的效果。利息占收入的比重从2016年的6.10%下降到2017年的5.58%,其中高点在2015年的6.36%;利息占比的下滑实际是2014—2015年5次降息在2016年以及2017年的集中体现。

从2016年2季度到2017年2季度,由于利润率仅仅从5.50%上升到5.66%,而资产周转率从59.62%上升到63.04%,所以ROA上升的主要原因不是利润率的回升而是资产周转率的上升。净负债率从2015年开始的下降是资产周转率回升的基础。从2010年6月到2014年6月,净负债率从29.85%上升到了47.68%,随后资产周转率从2011年6月的93.03%下降到了2016年6月的59.62%,同期ROA从5.65%下降到3.28%;然后净负债率从2014年6月的47.68%下降到2017年6月的37.16%,从2016年6月到2017年6月,资产周转率就由59.62%回升到63.04%,ROA从3.28%上升到3.57%且有可能继续回升。

从2010—2017年,上市公司净负债率、资产周转率和ROA变化的相互关系来看,企业的杠杆率决定了企业的产能利用率并进一步影响企业的盈利能力。本文将通过数量分析证明这种内在关系。

三、上市公司盈利能力影响因素的模型检验

(一)变量定义及模型设计

1.变量定义

将上市公司的总资产收益率(ROA)作为被解释变量,而将上市公司的净负债率(LEV)、存货/流动资产(INV)、财务费用率(FIN)、工资/现金收入(SAL)、税费/现金收入(TAX)作为解释变量。

2.研究假设

H1:上市公司的大样本数据可以作为实体经济的代表,上市公司的总资产收益率(ROA)的变化可以体现实体经济盈利能力的变化。

H2:上市公司的净负债率(LEV)可以体现实体经济杠杆率的水平。

H3:上市公司的盈利能力可能会受到杠杆率、存货周转效率、财务费用率和税率等因素的影响。

3.数据来源

本文采用了在2009年之前上市的所有1 858家A股非金融上市公司作为样本,数据来源于万得数据库。

4.模型设计

时间序列是指以时间顺序记录的观测值的集合,经济金融中的很多数据是时间序列数据,统计学中用X1,X2,Xt,来表示一组时间序列,记为{Xt,t=T}或{Xt}。多个变量的时间序列称为多元时间序列,1980年Sims提出的向量自回归模型(VAR模型)通过模型中每一个内生变量对全部内生变量的滞后值进行回归,得到所有内生变量之间动态的结构性关系,VAR模型非常适合用于描述多元动态经济和金融的时间序列数据。因此,本文通过建立VAR模型来研究杠杆率、收益率和回报率等变量之间的关系。

按阶数p从小到大依次计算统计量的值,统计量小为优,可以计算多个统计量准则,选取阶数众数为VAR模型的滞后阶数。

我们可以通过脉冲响应函数分析变量之间是如何动态相互影响的。脉冲响应函数描述了在t时期以及更早期的所有其他变量都保持常数的情况下,yi,t+s对于yjt的某个一次性冲击的反应。

(二)盈利能力与杠杆率相关关系的数量检验

1.上市公司的总资产收益率与净负债率的关系

本文利用2009年2季度到2017年2季度上市公司总资产收益率ROA与上市公司净负债率的季度数据,建立VAR模型,滞后四个季度时LR指标最优;表明上市公司总资产收益率ROA和上市公司的净负债率时间序列之间存在一定的滞后相关性,上市公司的净负债率四个季度之内的变化可以解释上市公司的盈利能力的变化;通过格兰杰因果检验发现,P值为0.0013,在95%的置信水平下,小于0.05检验通过。因此,杠杆率是ROA的格兰杰原因,也就是统计学的意义上,净负债率的变化可以带来ROA的变化。

2.上市公司的盈利能力与财务费用以及税率之间的关系

本文建立数量模型检验上市公司税收占收入比例与盈利能力的关系,财务费用率水平与上市公司的盈利能力之间的关系,样本为2009年2季度到2017年2季度的季度数据。

通过VAR模型检测发现上市公司ROA与财务费用占比、税收占收入比例之间相关性不显著;在10个季度内,财务费用比率和税收比率都不能很好地解释ROA的变化。

通过上述检验可知,税收并不是影响企业盈利能力的主要原因。相反,盈利能力是影响税收的重要因素,增值税基于产品的增值额征收,所得税直接基于企业的盈利征收,盈利的变化会显著影响税收的变化。

同理,财务费用率也不是影响企业盈利的主要因素。通常长期利率与经济增长率类似,企业盈利能力提升、投资需求增加会拉升利率,例如2007年和2010年在企业盈利能力快速提升的同时伴随着加息。

3.上市公司ROA与工资、存货比率之间的关系

对2009年2季度到2017年2季度的ROA与工资/收入、存货/收入分别进行格兰杰因果检验。其中,工资检验的P值为 0.0767,存货检验的P值为0.0566,发现在95%的置信水平下,二者的P值均高于0.0500,因此,上市公司的ROA与工资比率、存货比率之间没有显著的解释关系。

上述分析证明工资不是影响盈利能力的因素,通常是经济好转企业会增加工资,而工资增加反过来会促进消费。另外,存货的多少也不直接影响盈利能力,往往企业在运营情况好的时候反而会增加库存,相反在运营情况不好的时候减少库存,导致企业的盈利能力和库存水平并没有显著的关系。

4.上市公司ROA与多个影响因素之间的多元回归分析

通过以上分析,可以看出企业ROA与企业杠杆率之间的相关性较强,为了进一步研究ROA与其他财务指标之间的关系,我们分别对企业ROA与净负债率(LEV)、存货/流动资产(INV)、财务费用率(FIN)、工资/现金收入(SAL)、税费/现金收入(TAX)进行多元回归分析,建立如下模型:

在上述检测的基础上,进一步优化变量可以发现,企业ROA与杠杆率以及工资占比之间多元回归的结果最好。其函数关系是:

企业盈利能力与企业的负债率以及工资占比显著相关:当企业整体的负债率上升时,企业的盈利能力会下降;同样,当企业工资占比上升时,企业的盈利能力也会下降。企业负债率的上升既使得产能利用率下降同时又会增加财务费用。按照经济学理论,工资和盈利相互替代,工资占收入比提升会带来盈利能力的下降。

四、杠杆率、盈利能力与市场表现的关系

由上文可见,杠杆尤其是企业自身的杠杆与盈利能力密切相关,杠杆上升会导致企业盈利能力下降,反之亦然。杠杆率在影响企业盈利能力的基础上也会影响企业在二级市场股价表现。杠杆率对于企业估值的影响可以从以下三方面来分析。

(一)歷史状况

图1反映了中国市场过去十多年间上市公司整体盈利能力ROA与资产负债率的变动趋势。从图1可知,2005—2007年,宏观经济的总杠杆和企业杠杆都下降,企业整体的ROA上升,A股和H股的估值都不断上升;2009—2013年,总杠杆和企业杠杆都上升,使得整体的ROA从2012年以后下降;海外市场如美国的利率稳定,而2013年由于钱荒国内利率上升所以A股表现差;2014—2015年,总杠杆上升企业ROA下降,同期国内利率下降A股有显著表现;2016年后总杠杆上升减缓、企业杠杆下降,企业的ROA开始回升,海外利率稳定,港股有超额收益率,A股由于国内市场利率回升超额收益率不显著。

(二)数量分析

1.A股市场表现与杠杆率显著相关

根据VAR检验,沪深300回报率变化滞后于M2/GDP环比增速变化,滞后期大约为一个季度,恒生国企指数回报率变化滞后于M2/GDP环比增长,滞后期大约为10个季度。

在增加杠杆以后,A股可以很快对此做出反应,所以增加杠杆对于A股有显著效果;尽管增加杠杆对于H股指数也有效果,但是需要在很长时期逐渐反映出来。

本文分别建立2006年1季度到2017年2季度(季度数据)M2/GDP的一阶差分(DM2GDP)与沪深300回报率(DHS)、恒生国企指数回报率(DHSCEI)的VAR模型,发现M2/GDP一个季度以内的变化可以解释沪深300回报率变化,M2/GDP 10个季度以内的变化可以解释恒生国企指数回报率的变化(如图2所示)。

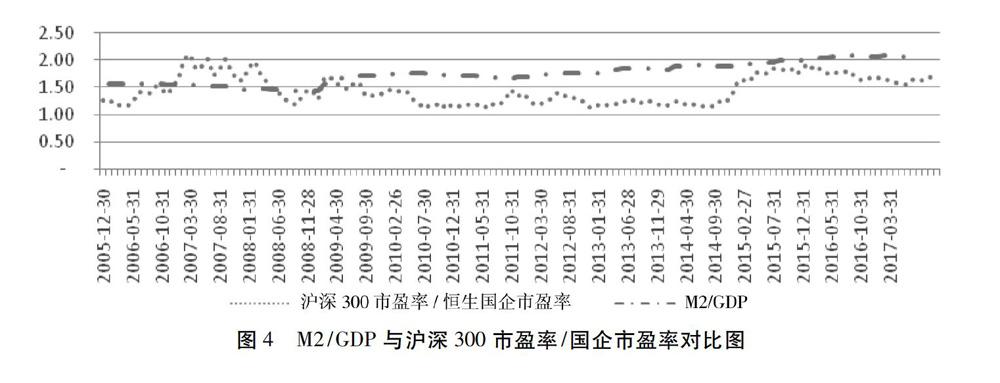

通过沪深300回报率(DHS)与M2/GDP的一阶差分(DM2GDP)的VAR(2)模型的脉冲响应函数图(如图3所示),我们可以观察某一变量的扰动是如何影响其他变量的;其中横轴代表期数,纵轴代表随机误差项加上一个标准差大小的冲击后对内生变量和当前值以及未来造成的影响,实线表示 DHS对于DM2/GDP一个单位新信息冲击的响应,反映了当M2/GDP受到了一个单位的正向冲击之后,沪深300指数会受到一个正向的冲击,在2—3期时冲击的影响达到最大,在第6期之后影响逐渐被消化,虚线代表两倍标准差偏离带。通过恒生国企指数回报率(DHSCEI)与M2/GDP的一阶差分(DM2GDP)的VAR(10)模型的脉冲响应函数图(如图3所示),可以看出当M2/GDP受到了一个单位的正向冲击之后,恒生国企指数会受到一个正向的冲击,随后正向冲击逐渐减弱并振荡,但是会持续产生影响,这个影响的周期长达10个季度左右。

2.H股市场表现与企业ROA密切相关

通过建立2006年3季度到2017年3季度ROA与沪深300回报率、恒生国企指数回报率季度数据的VAR模型,发现企业的盈利能力ROA的变化对恒生国企指数变化的解释度大于沪深300回报率变化,ROA与恒生国企指数回报率VAR模型的滞后周期约为1个季度。

上述检验说明,沪深300指数对于表征流动性的M2/GDP较为敏感,加杠杆的效果可以很快传导到A股上;不同的是H股指数对于企业的盈利能力比较敏感,ROA增加可以很快传导到指数表现上。

(三)内在原因分析

企业杠杆率上升会造成全社会资本回报率下降,对于港股和A股会造成不同的影响:港股环境下市场利率和中国资本回报率关系不大,资本回报率下降利率不下降市盈率就不变,盈利能力下降股价表现不好;A股环境下资本回报率下降可能导致利率下降则市盈率上升,股价可能上升;所以资本回报率率下降的时候A股由于估值提升相对于港股会有超额收益率。

当企业杠杆率下降时,ROA上升,产生的影响是:A股环境下利率也会上升,导致市盈率下降股市没有超额收益率;港股环境下利率不同步上升导致市盈率不变,企业盈利能力上升则估值提升。

对港股来说估值的核心是盈利能力,企业降低杠杆导致盈利能力上升就会有超额收益率,企业提高杠杆导致盈利能力下降就会有负超额收益率;对于A股来说决定因素是杠杆率,释放流动性加杠杆,A股会有超额收益率,收缩流动性降杠杆率会产生负超额收益率。

上述分析结果在过去的十多年当中已经被验证,如图4所示:每次当M2/GDP上升的时候,沪深300市盈率/恒生国企指数市盈率的比值就会上升,比较典型的时点如2009年初的加杠杆和2015年的加杠杆。

五、结论与建议

本文运用VAR模型和脉冲响应函数同时分析了流动性和盈利能力对于A股及港股市场的影响,并在获取大量上市公司数据的基础上运用VAR模型和脉冲函数详细论证了杠杆率、盈利能力以及股票市场表现的内在关系:

从短期来看,当经济加杠杆时,A股市场会有较好表现;从长期来看,当企业去杠杆导致盈利能力上升时,港股市场会有显著的超额收益率!由于加杠杆会导致企业盈利能力下降和股市长期表现差,因此,建议持续去杠杆去产能,从而提升企业的盈利能力。在此基础上,本文提出了降低杠杆从而提升企业的盈利能力,进而稳定股市的政策建议,希望对于这个领域的理论研究和政策制定有所贡献。

参考文献:

[1]Carleton,W.T., Sprinkel,B.W. Money and Stock Prices[J].The Journal of Finance, 1965, 20(1):146.

[2] Homa,K.E., Jaffee,D.M. The Supply of Money and Common Stock Prices[J].The Journal of Finance, 1971, 26(5):1045-1066.

[3] Brunie,C.H., Hamburger,M.J., Kochin,L.A. Money and Stock Prices: The Channels of Influence [J].The Journal of Finance, 2012, 27(2):231-249.

[4] Thorbecke,W. On Stock Market Returns and Monetary Policy[J].The Journal of Finance,1997,52(2):635-654.

[5] Dave,R. G.The Link Between Stock Prices and Liquidity[J]. Financial Analysts Journal, 2005, 34(1):50-54.

[6] Bredin,D.,Hyde,S.,Nitzsche,D., et al. UK Stock Returns and the Impact of Domestic Monetary Policy Shocks[J]. Journal of Business Finance & Accounting, 2007, 34(5-6):872-888.

[7] Chang,Y.Y.,Faff,R.,Hwang,C.Y.Liquidity and Stock Returns in Japan: New Evidence[J]. Pacific-Basin Finance Journal, 2010, 18(1):90-115.

[8] Fernández,A.O., Gchter,M.,Larch,M., et al. Monetary Policy and Its Impact on Stock Market Liquidity: Evidence From the Euro Zone[C].Faculty of Economics and Statistics, University of Innsbruck, 2011.

[9] 田波平,房雷.流動性过剩与股市上涨的因素分析[J].系统工程理论与实践,2010,(2):277-286.

[10] 赵建军,陈智君,刘凤根.M2/GDP比率对资产价格变化影响的实证研究[J].统计与信息论坛,2011,(5):71-76.

[11] 杨默,黄峰.流动性、股票定价及时变性:来自我国沪深股市的经验证据[J].当代经济科学,2012,(3):112-118+128.

[12] 付志鸿,吴伟军.市场流动性过剩对股票和房地产价格的冲击效应及对策研究[J].山东社会科学,2013,(2):152-155.

[13] 汪献华.流动性冲击与资产价格波动实证研究[J].证券市场导报,2013,(7):56-60.

[14] 陈继勇,袁威,肖卫国.流动性、资产价格波动的隐含信息和货币政策选择——基于中国股票市场与房地产市场的实证分析[J].经济研究,2013,(11):43-55.

[15] 代冰彬,岳衡.货币政策、流动性不足与个股暴跌风险[J].金融研究,2015,(7):135-151.

[16] 谢百三,童鑫来.中国2015年“股灾”的反思及建议[J].价格理论与实践,2015,(12):29-32.

[17] 董小君.我国杠杆率水平、系统性风险与政策体系设计[J].理论探索,2017,(2):5-15.

[18] 马红,王元月.去杠杆是否能提高企业的投资效率?——基于中国上市公司经验数据的实证分析[J].证券市场导报,2017,(5):13-20.

[19] 刘捷. 中国金融体系新增流动性对实体经济的影响研究[J]. 经济问题探索,2014,(1):141-146.