高管薪酬差距、私募股权机构与过度投资

首都经济贸易大学会计学院

一、引言

近年来我国推进“三去一降一补”的供给侧改革,提出经济发展不仅要保量更需要保质,提高投资效率成为了企业经营活动的重中之重。由国家统计局的研究数据可以看出我国企业普遍存在不同程度的过度投资行为,产生过度投资行为的原因可能是企业所有者与管理层的委托代理冲突,也有可能是监管不力所致。高管薪酬激励制度可以缓解委托代理冲突,提高企业投资效率。私募机构作为资本市场的重要角色,可以通过监督管理层行为降低高管的自利倾向,缓解委托代理矛盾。本文主要研究引入外部私募投资机构后企业高管薪酬差距和过度投资的关系,能够丰富公司治理相关研究理论,为企业提高投资效率提出针对性建议。

二、理论与假设

由委托代理理论可知,股东与管理层之间的需求偏差导致双方目标不同,管理者有动机选择有损股东利益的投资方案以追求个人利益,造成企业过度投资。由于管理层与股东之间存在信息不对称现象,所有者对企业的信息掌握不充分,可能无法有效监督管理层作出最优投资决策。两权分离制度加剧了委托代理问题的产生,实行高管薪酬激励可以有效缓解代理冲突,促使管理层与股东目标一致,可以降低代理成本,实现企业价值最大化。由锦标赛理论可知,薪酬差距越大,管理层会为了保持现有薪酬和追求更高的业绩回报做出合理有效的投资决策,从而抑制过度投资行为。私募股权机构比中小投资者拥有更加专业的市场分析研究能力,为了增加注资期间获得的收益,私募机构投资者将参与企业的经营管理,监督管理层行为,使得管理层为了规避风险作出最优投资决策,抑制企业过度投资行为。有私募股权机构持股时,管理层会更倾向于通过自身努力获得薪酬奖励。由此,提出假设:

有私募股权机构持股的企业,高管薪酬差距对过度投资的抑制作用更明显。

三、实证分析

(一)样本选取

本文选择了2014年至2017年首次在我国创业板上市的制造业公司作为研究对象。本文主要数据来自于国泰安数据库,私募投资机构的分析数据来自企业的招股说明书。经过筛选,得到了281家企业,共902个样本量。

(二)模型构建与变量定义

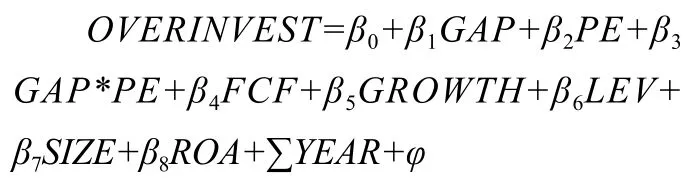

过度投资模型的建立本文主要借鉴了辛清泉文章中的研究方法,根据本文研究思路构建回归模型如下:

OVERINVEST为过度投资,定义为过度投资面板回归模型的残差中大于零的值;GAP为高管薪酬差距,定义为公司前三位高管薪酬均值与其他高管薪酬均值之差的自然对数;PE为私募股权基金指标,定义方法为招股说明书中披露的持股5%以上股东中有私募股权投资机构,PE为1,反之为0;FCF为自由现金流,定义为经营活动产生的现金流量净额除以期末总资产;GROWTH为成长性,定义为公司主营业务收入增长率;LEV为资产负债率,定义为总负债/总资产;SIZE为公司规模,定义为年初总资产的自然对数;ROA为资产收益率,定义为净利润/总资产;YEAR为虚拟变量。

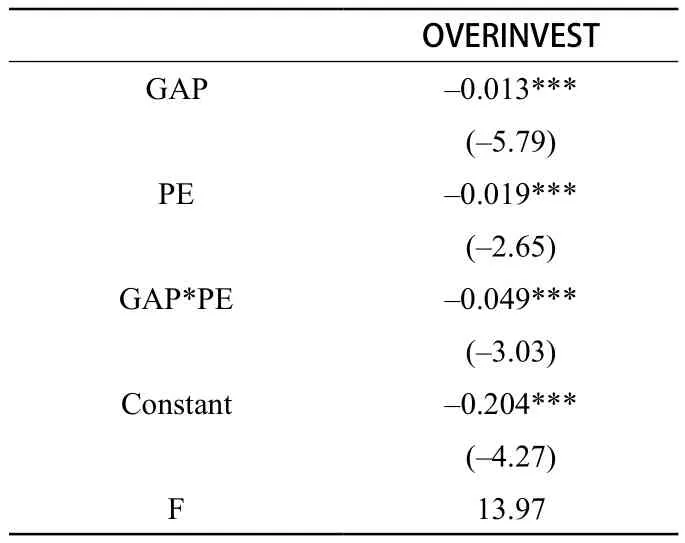

表1

(三)回归分析

由表1可知,高管薪酬差距与私募股权机构交乘项回归系数为-0.049,且在1%的水平上显著相关,说明私募股权机构持股加强了高管薪酬差距对过度投资的抑制作用,验证了假设。

(四)结论

本文通过理论与实证相结合的方法得出研究结论,表明有私募股权机构投资的企业可以实现更有效的资源配置,通过持续的外部监督加强高管薪酬差距对过度投资的抑制作用。本文的研究结论有利于帮助企业拓展融资渠道、优化治理体系、建立健全完善的高管薪酬激励制度,从而降低代理冲突,抑制企业过度投资行为,提高投资效率。