5月行情变量多,适度休整利慢牛

陶丹

即将进入5月份,境外股市就会时常提及“Sell in May”(卖在5月)的华尔街谚语,意在提示市场的季节性风险来临,而在A股却有“红五月”之说;事实上,以往A股在5月份常有较大幅度震荡产生,1999年的“5·19”行情至今仍为不少老股民津津乐道,而2007年的“5·30”震荡让当年重仓参与的投资者至今仍心有余悸,也成为那轮牛市不少投资者牛熊转折的起点;在上一轮牛市中,2015年5月28日上证指数单日重挫6.50%,某种程度上成为6月中旬见顶大跌的一次预演;1997年的牛市也在5月中旬止步,深证成指当时创下的高点甚至到将近10年之后才超越。因此,即使A股“卖在五月”的效应不像境外股市那么明显,对于大涨之后出现的震荡却需要保持关注,特别是在外资参与A股比例上升,中外股市联动的几率大增,一旦国际市场出现大涨之后的风吹草动,不可避免也会对A股产生影响。

从A股本身运行的角度来看,连续四个月的上涨本身就累积了较多的获利盘,一些布局较早的机构投资者,不可避免会有兑现浮盈的动作,这在4月中下旬就已经有所体现,本周多个交易日出现跌停家数超过涨停家数的情况,从高位连续下跌的品种也在增多。另一方面,一些去年被套的股民和基民,在一波强劲上涨好不容易解套的时候,也容易倾向“先出来看看”,一季度偏股型基金规模较去年底减少1300亿份,就是这种“落袋为安”心态的折射。尽管这些机构和个人的资金卖出之后未必就会远离股市,只要市场还有赚钱效应,至少会有一部分“返场资金”会再度进场搏杀,但对市场形成一定程度的扰动也是很难避免的。

在今年以来A股的上涨过程中,超跌股、题材股的整体涨幅比蓝筹股、白马股要大,市场的交投也明显活跃,这点和货币政策的宽松预期不无关系。此前公布的3月份社会融资总额、广义货币(M2)增速均超出预期,很大程度反映出流动性改善对股市的支持。而进入5月份之后,这样的宽松预期大概率会有所降温。近期央行两度辟谣降准传闻,显示“大水漫灌”不会成為货币政策取向;而通胀预期的升温,也在一定程度上压制了货币政策大幅宽松的空间。这其中,猪肉和油价是至关重要的因素。农业主管部门表示,猪肉价格已经提前进入了上涨周期,生猪供应趋紧,四季度活猪价格将会突破2016年的历史高点。由于猪肉是中国人餐桌上的常见食品,在CPI构成中占有重要地位,猪肉价格的上涨不可避免会对CPI走高造成直接影响;而近期国际油价也有走高的动作,很大程度在于美国对伊朗制裁升级,带来市场对原油供应下降、进而推升价格的预期。而油价走高带来生产成本、运输成本的增加是显而易见的,也会助推通胀预期。因此,在一季度经济回暖以及通胀预期的情况下,货币政策难有继续大幅度放松的空间,更大可能是进入一个“边走边看”的阶段。

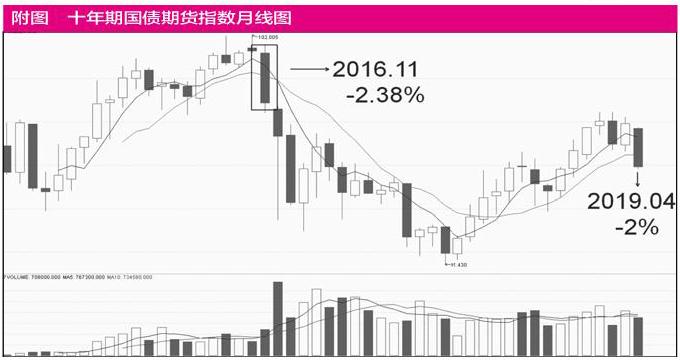

也正因为如此,那些高度依赖资金炒作的题材股,对货币政策最为敏感,在5月份进入减少操作频率的观望期是大概率事件。一旦市场利率出现走高的迹象,将会让一些资金选择离场观望。近期,长期国债、国债期货都出现一定程度的下挫,其中十年期国债期货指数在连续一年多的上涨之后,出现超过2%的月跌幅,一举击穿5月、10月均线,与2016年11月的情况十分类似。未来是否会传导到交易所的国债逆回购、银行间同业拆借利率等公开市场利率,值得密切关注。一旦多个无风险利率走高,市场在5月份面临的调整压力将不可避免升级。

影响5月份行情的变量在于通胀预期,而市场大涨之后适度降温,也有利于行情走得更久。如果能出现一波“空中加油”式的震荡,市场的筹码进一步交换,未来的牛市之路也将走得更坚实。从历史上来看,短短四个月就结束的牛市还未出现过,目前指数的整体涨幅也远未达到一般牛市的水平,长期来看时间和空间都有进一步向上拓展的空间。而在5月份,一些受益于通胀预期的品种存在博弈的机会。笔者重点观察两类品种,一是农业股,通胀预期有利于产品的价格和销量的提升;二是以黄金为代表的贵金属和产量较低的小金属,也有较好的抗通胀效果。对于其中估值较低、涨幅不大的品种,投资者可给予阶段性关注的价值,如:紫金矿业、驰宏锌锗、锡业股份、众兴菌业、国联水产、丰乐种业、登海种业、万向德农等。