油气藏勘探目标评价与投资组合优选

付兆辉,秦伟军,蔡利学,张中华

( 1.电力规划设计总院,北京 100120;2.中国石化石油勘探开发研究院,北京 100083 )

0 引 言

近年来,中国对石油、天然气的需求不断增长,油气勘探领域不断扩大,勘探对象逐渐多元化、复杂化,勘探工作需要在收集、分析大量地质和地球物理信息的基础上,利用经济和计算机等技术方法,建立统一决策平台,分析勘探风险,进行科学的决策与合理的部署,以实现勘探的效益化。在石油公司勘探决策过程中,降低勘探风险、优化勘探投资成为决策的主要内容。

1 油气藏勘探目标评价内容及模型

1.1 油气藏勘探目标评价范围及内容

早期的油气勘探目标评价主要是围绕地质因素开展评价[1-2]。20世纪80年代以来,国外石油公司针对预探区带、圈闭、油气藏3类勘探目标,尝试采用风险分析技术和投资组合理论相结合进行综合评价,提高油气勘探成效[3-4]。 Peter Rose提出了地质风险分析和投资决策理念;20世纪90年代末又出现了TrapDES、OE等圈闭优选评价系统;近年来,国外石油公司广泛采用储量商业价值评价技术对油气藏开展评价。进入21世纪以来,中国勘探目标评价研究也有了较大进展。针对预探区带和圈闭2类勘探目标评价,出现了一些新的研究成果[5-6],但在油气藏目标评价方面开展的研究较少。目前石油公司仍然基于传统的勘探程序和认识部署勘探评价井,而没有对地质和经济风险进行深入研究。这就忽视了地质、经济等因素的不确定性带来的钻探风险,而这恰恰是评价井失利或没有开发效益的主要原因。

此次所研究的油气藏勘探目标,是指为开展油气藏评价描述而部署钻探的油气藏目标。与传统的静态油气藏相区别,油气藏评价目标强调资源风险和经济性,是一个动态概念。

1.2 评价模型构建

在区带、圈闭等勘探目标评价优选研究过程中,部分国内学者积极探索形成了以风险分析-资源价值为核心的勘探目标优选决策模型[7-8]。

在油气藏勘探目标评价过程中,可以借鉴风险分析-资源价值优选决策模型框架。但由于油气藏勘探评价阶段已有油气发现,并可能上报了预测储量,因此,该阶段资源价值应修正为“储量价值”,模型进而演化为“风险分析-储量价值”模型。同时,因为油气藏评价目标落实程度要高于圈闭目标,所以需要更加详细地评价模型和指标体系,进行储量价值的估算,并进行投资组合分析。

2 地质风险分析

2.1 地质风险识别

对某石油公司2015年评价井失利原因进行统计分析(表1)。结果表明,评价井失利原因可以归纳为4类[9-10],失利的主要地质因素为圈闭、储层、油气充注和保存条件。

表1 评价井失利分类及地质原因解析

2.2 地质风险表征

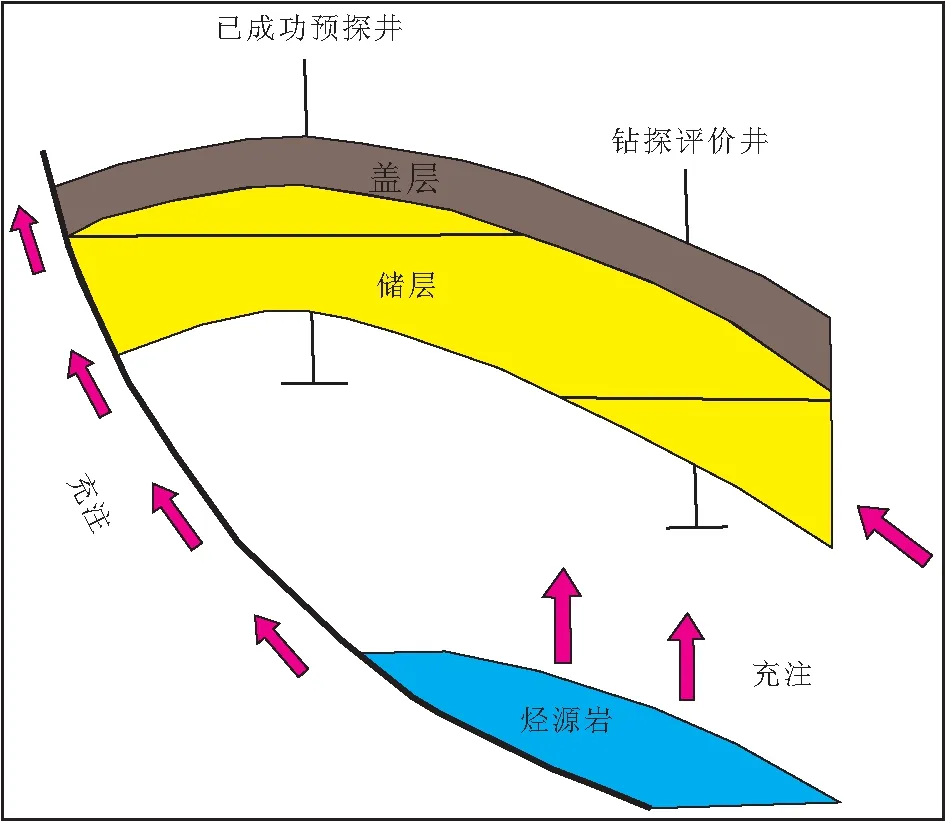

综合国内外开展风险分析的技术方法,提出油气藏勘探目标地质风险用“油气藏钻探成功概率”来表征,其含义是当油气圈闭钻获工业油气流后,在有效圈闭区内部署钻探的评价井获得工业油气流的概率。油气藏是已有探井证实发现了油气的圈闭,必须同时具备有效圈闭、有效储层、有效充注、有效保存4个成藏条件(图1)。这4项条件互相独立、缺一不可。根据概率论原理,相互独立事件同时发生的概率等于每一事件单独发生概率的乘积,通过对油气圈闭4项成藏条件的地质分析和概率赋值,可以定量评价油气藏勘探目标钻探成功的可能性。

图1 油气藏评价钻探成功4要素匹配图

油气藏勘探目标钻探成功概率可表征为:

P钻探成功=P圈闭条件·P储层条件·P充注条件·P保存条件

(1)

式中:P钻探成功为钻探成功的概率;P圈闭条件为圈闭存在且完整的概率;P储层条件为储层存在且连续的概率;P充注条件为运移和充注存在且有效的概率;P保存条件为盖层存在且有效的概率。

油气藏评价过程中部署的评价井,都是针对已有预探井证实有油气发现的层系进行评价。因此,油气藏评价钻探目标可以以单目标的方式出现,也

可以以有成因联系的油气藏群方式出现,而且后者更为普遍。因此,勘探优选和决策时,既需要对单目标进行评价,也需要对油气藏钻探目标群开展评价。其中,单目标评价是基础,采用式(1)进行评价。

目标群评价则是针对多个油气藏单目标开展评价,多个单目标地质要素的相关性普遍存在,尤其是储层的发育和烃类的充注相关性非常高。因此,在计算目标群钻探成功发生概率时,首先要判断各单目标之间的相关性,即有无共同的地质风险或有无共享的概率因素。“目标群钻探成功概率”用至少一个单目标钻探成功发生的概率来表征。若各单目标相互独立,则计算公式为:

(2)

式中 :Pi钻探成功为某一单目标钻探成功的概率。

若目标群之间具有相关性,即有共享的风险概率因素,则其钻探成功的概率表征为:

(3)

式中:P共享为2个有相关性因素的共享概率;P共享=Pa·Pb;Pa、Pb为有相关性因素的概率;Px钻探成功为某一目标群其他条件的概率乘积。

2.3 地质风险指标体系

根据地质构造特征,在建立地质风险指标体系过程中,圈闭、储层、充注及保存条件4项主因素,根据物理性质及横向变化情况等,又可分解成9项因子。其所包含的关键地质参数见表2。

表2 评价目标钻探成功发生概率评价参数体系

2.4 概率赋值原则

概率赋值主要根据对地质特征的认识程度以及资料的丰富程度进行。总的原则是:有更多的资料证明某地质条件的存在性,此地质因素可赋值较高,位于[1.0,0.8)之间;如果可证明某地质条件存在的资料越少,赋值范围就越低,可根据情况赋值[0.8,0.0);若有资料证明某地质条件不存在的,则可直接赋值为0.0。

在4类地质主因素分别赋值后,根据式(1),可以计算出单目标油气藏的钻探成功概率;根据式(2)、(3),可计算出多目标油气藏群的钻探成功概率。

3 储量价值评价与投资组合优选

3.1 储量风险分析

评价模型的第2个主要方面是储量价值。储量价值的计算基础是储量,根据国内外技术发展趋势,储量计算用蒙特卡洛模拟法更为准确[11]。蒙特卡洛模拟法总体思路是对油气藏含油气面积、油气层有效厚度、单储系数等储量计算参数进行论证,在构建各参数分布函数的基础上,通过随机模拟和迭代,拟合出储量累计概率曲线,并得到不同概率值的对应储量,得出的是油气藏一个合理的储量分布范围。在此基础上,根据油气藏实际情况,确定合理的采收率,计算出油气藏的可采储量。

蒙特卡洛模拟计算的储量有平均值、标准方差、Swanson均值及P90、P75、P50、P25、P10等各种结果。借鉴国内外石油公司的成熟技术经验,选取Swanson均值作为储量价值评价的基础数据。Swanson均值代表了储量最佳估值,公式为:

PSwanson=0.3P90+0.4P50+0.3P10

(4)

式中:PSwanson为Swanson均值;P90为油气藏钻探评价有90%概率能获得的储量;P50为油气藏钻探评价有50%概率能获得的储量;P10为油气藏钻探评价有10%概率能获得的储量。

3.2 储量价值计算

储量价值计算的目的是判断在现有经济条件下油气藏投入开发后的经济效益。国外通行的是采用现金流评价法,国内近些年也大多应用该方法。通过投资、成本等指标,建立项目现金流入、流出模型,应用评价期分年度现金流入、流出及行业基准收益率,进行效益指标测算。测算指标中最直观的是净现值,亦即评价模型中的“储量价值”。

将现金流原理应用于油气藏勘探目标评价项目中,以油气藏的模拟开发方案为基础,测算现金流出项、流入项指标。其中,流入项主要为分年度的油气产量销售收入,其与产量模型相关;流出项包括分年度开发钻井及地面建设投资及成本。基于上述原理,可以构建现金流模型:

(5)

式中:NPV为净现值,104元;CI为现金流入量,104元;CO为现金流出量,104元;ic为基准收益率;t为时间序列数(取值1,2……T);T为项目评价期时间,a。

3.3 投资组合优选

美国经济学家Markowitz提出投资组合理论,包含均值-方差分析方法和投资组合有效边界模型2个重要内容。均值是指投资组合的期望收益率,是单目标的期望收益率的加权平均,权重为相应的投资比例。方差是指投资组合的收益率的方差,收益率的标准方差刻画了投资组合的风险。

利用投资组合原理,进行油气藏钻探目标评价和优选,需要解决收益问题和风险问题[12]。考虑到风险和收益相互影响,也考虑多目标带来多个组合的情况,在油气藏钻探目标完成地质风险评价和价值评价后,可以初步进行一次目标过滤。一般对地质风险和价值评价设一个门槛值(如净现值NPV≥0),达不到门槛值的目标舍弃,减少参与组合的目标数量。然后采用蒙特卡罗法对不同目标进行模拟抽样,进行油气藏钻探目标优化组合。在投资总量约束条件下的投资组合计算,需对每个目标提交2个参数:一个是储量价值期望值E(r),亦即投资组合价值,实际计算过程中采用NPV表示;另一个是标准方差σ(r),亦即风险,实际计算过程中采用标准方差。以这2个基础参数作“投资组合价值-风险”分布图(图2),画出有效前沿曲线(图2中各种投资组合散点前沿形成的曲线),并在前沿曲线上寻找最优组合。

其中,有效前沿曲线基于以下思路和公式得出[13]:达到门槛值的油气藏目标为N个,N个目标形成所有组合的集合中,假定S是其中的可行集合(满足约束条件的组合构成的集合),如果其中存在一个有效子集r(p),在给定的方差中,r(p)在S中具有最大的期望收益,则计算公式为:

图2投资组合收益-风险分布及有效前沿曲线

(6)

式中:max[E(rp)]为最大期望收益;E(rt)为不同组合的期望收益。

在给定的期望经济可采储量中,r(p)在S中具有最小方差(或标准差),计算公式如下:

(7)

式中:min[σ2(rp)]为最小方差;COV(rirj)为不同组合的方差。

则称r(p)为有效前沿。从有效前沿的性质知道,可先从目标可行集中找到有效前沿(有效组合),然后投资者只需在有效前沿上选出一个最优目标组合即可(最优组合)。最优组合处在有效前沿曲线斜率最大的切点附近,如图2上的001-better5点。越过该点,价值变大,但伴随的风险(标准方差)也增大。确定最优投资组合,从而实现效益最大化、风险最小化,为高勘探决策提供依据[14-15]。

4 应用实例

以2016年某石油公司计划钻探的17个气藏目标为例,利用该方法进行目标优选,执行气藏钻探目标评价优选决策流程,提出气藏评价勘探部署建议。前期评价在完成地质风险分析、可采储量计算和储量价值计算后,对17个油气藏目标进行优化投资组合分析。根据石油公司勘探战略和下年度评价规划,给出的投资组合约束条件是:方案需新增天然气可采储量大于500×108m3;勘探投资控制在10×108元以内;根据战略布局,zsh1、zsh2、zsh4、zsh7、zsh15、zsh17号目标具有战略突破意义,可优先考虑。在组合优化时,根据各目标风险系数,采用蒙特卡罗法对不同方案进行模拟抽样。用线性优选算法产生多达11 000个可能的钻探目标组合,作收益-风险分布图及有效前沿曲线图。在有效前沿曲线切线斜率突变点附近,优选投资组合最佳方案。

根据石油公司稳定发展的勘探战略,最终倾向于选择更加保险的投资组合。表3中优选了除zsh8、zsh11外的其他15个评价目标组合,经过评价,最后一列组合风险最小,可采储量和NPV居中。因此,优先推荐该组合为油气藏评价钻探部署方案。

5 结 论

(1) 构建了油气藏钻探目标“地质风险-储量价值”评价模型,评价模型符合国际技术发展趋势,符合石油公司效益勘探的发展方向。

(2) 油气藏评价目标优选模型包括地质风险分析与储量价值分析2部分内容。“油气藏钻探成功概率”表征油气藏钻探目标地质风险,可分为4个主因素:圈闭、储层、油气充注、保存条件。“储量价值”用净现值来表征,采用蒙特卡洛模拟法,拟合出储量累计概率曲线,得出合理的储量分布范围,并采用现金流评价法,计算油气藏开发的经济效益。

表3 钻探目标评价前基础数据与评价结果

注:地质风险概率取值为0~1,钻探成功概率取值为1减去地质风险概率。

(3) 利用投资组合原理,在石油公司发展战略和投资总量约束条件下,进行油气藏评价目标优化组合,计算储量价值期望值和标准差,并作“收益-风险”分布图和有效前沿曲线,在有效前沿曲线切线斜率突变点附近,确定最佳投资组合。

(4) 利用优选模型和投资组合原理,对某石油公司17个油气藏评价目标的部署方案进行了优选,最优组合为除zsh8、zsh11外的其他15个目标组合,该组合风险最小,可采储量和NPV居中。

(5) 通过构建油气藏评价目标优选模型和实践优选,确立完善了符合油气经济技术发展要求的钻探目标评价体系,推动了油气勘探向效益勘探转型,对油气藏勘探评价及投资组合优选具有一定的指导意义。

——以孤岛1号凹隆域低部位为例