美国已不再是中国钢材主要出口国

据世界钢铁协会发布的2018年世界钢铁图了解到,2017年全球钢铁产量为15.76亿吨,比2016年的15.18亿吨增加了3.8%。其中。出口量为4.63亿吨,占总产量的29.4%。

2017年全球钢铁出口量20强分别是中国、日本、韩国、俄罗斯、欧洲联盟、德国、意大利、比利时、土耳其、印度、巴西、乌克兰、法国、中国台湾、荷兰、美国、西班牙、奥地利、加拿大和伊朗。其中,中国出口量为74.8百万吨,位居榜首,其次是日本37.5百万吨,仅是中国钢铁出口的一半。

对美出口十年下滑16名 国内为主战场

1.前11月进出口贸易额已超去年全年

据海关统计,2018年前11月我国货物贸易进出口总值27.88万亿元,已超过去年全年,比去年同期增长11.1%。其中,出口14.92万亿元,增长8.2%;进口12.96万亿元,增长14.6%;贸易顺差收窄21.1%。

前11月,我国对欧盟、美国、东盟和日本等主要市场进出口均增长,对“一带一路”沿线国家进出口增速高于整体。中欧贸易总值4.1万亿元,增长8.7%。中美贸易总值3.83万亿元,增长7.2%。我国对“一带一路”沿线国家合计进出口7.62万亿元,增长14.4%。

2.钢材出口连续下降对美出口10年下降400万吨

尽管进出口贸易总额一路上扬,但据海关数据,11月份我国钢材出口529.8万吨,环比下降20.20万吨,降幅为3.67%,为今年2月份以来最低水平;前11月累计出口钢材6377.8万吨,去年同期为6975.1万吨,同比下降8.6%。

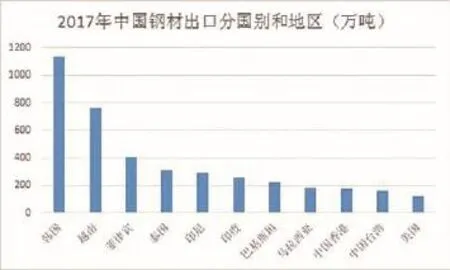

其中,中国对美国钢铁出口逐年递减。第三方市场研究机构钢铁研究中心监测数据显示,2006年,中国出口美国钢材产品540万吨,占 中国当年钢材出口总量12.56%;到2017年,中国出口美国钢材产品118万吨,仅占 中国钢材出口总量的1.56%。在中国钢材出口国排名中,美国由2006年的第2位下降至2017年的第18位。

3.国内钢价上涨出口转内销

粗钢出口的大幅下降主要源于国内钢价上涨,预计2018年钢材出口下降6.90%。2016年由于供给侧改革,中国钢价呈现趋势上涨的行情,反观国外钢价走势明显弱于中国,这使得钢材对外出口吸引力下降。考虑到目前的盈利水平,2018年出口不会有大的增长,由于2017年上半年国内钢价曾有所下降,影响了部分出口,若在2018年去除这部分影响,2018年钢材出口同比与2017年累计数据甚至还会有所下降,我们预计大约减少500-1000万吨,同比2017年下降7%左右。

内外价差的扩大是导致2016年至2018年出口下滑的重要因素,但其核心还是国内供需关系的变化所致。在钢材需求维持正常增长的情况下,国内供给侧改革和环保限产的政策实施导致国内产量释放受到抑制。国内钢价大幅上涨,内外价差持续处于相对高位,国内的价格竞争力下降,导致出口量明显下滑。2004年年初开始中国钢铁综合价格指数从长期高于世界钢铁价格指数到开始逐步低于世界钢铁价格指数,而2012年年初开始逐渐趋于稳定,与2011年以前形成鲜明对比。同时,虽然国际钢价指数走势与中国钢价指数大体趋同,但却有一定的滞后性,因此,国内的价格走势领先于内外价差走势。

美国钢铁关税引发连锁反应

1.欧美双反调查常态化

中国钢铁工业协会副会长迟京东表示,他更担心美国的保护关税产生坏的示范效应,在全球掀起新的贸易保护潮流,进而波及中国对其他国家的钢铁出口。

美国的贸易措施常常引起其他国家跟随。以光伏行业为例,2011年11月,美国商务部对中国光伏产品发起双反调查,一年之后,欧盟也跟随对中国光伏产品进行双反调查。在钢铁行业,中国也时常遭受欧盟的双反调查。

由于欧美的双反保护关税,中国钢铁出口重心已经向欧盟、美国之外的国家转移。2016年,中国向东盟、中东地区和韩国出口钢材6909.29万吨,同比增加395.61万吨,增长6.07%,占出口总量的63.69%。

2017年4月,美国商务部分别对进口钢铁和铝产品启动“232调查”(指美国商务部根据1962年《贸易扩展法》第232条款,对特定产品进口是否威胁美国国家安全立案调查)。今年2月16日,美国商务部公布调查报告,认为进口钢铁产品严重损害国内产业,威胁国家安全。

美国商务部在钢铁领域建议三种制裁措施:

1、所有进入美国的钢铁出口国统一征收24%的进口关税;

2、对特定国家或地区(巴西、中国、哥斯达黎加、埃及、印度、马来西亚、韩国、俄国、南非、泰国、土耳其及越南)征收至少53%的关税,其他国家实施和2017年等额的进口配额;

3、对所有钢铁进口国实施等额于2017年进口量63%的配额制度。

特朗普最终选择了第一种方案,并将税率提升至25%。关税保护政策已经引发了美国钢材的价格上涨。

2.中国钢材出口主要地区面临本土企业竞争

东盟是中国钢材出口的主要地区。2016年,中国向东盟出口钢材3893.75万吨,同比增长12.62%,占出口总量的35.89%,比2015年提高5.13个百分点。2016年,中国钢铁出口前5名的国家分别为韩国、越南、菲律宾、泰国、印尼。

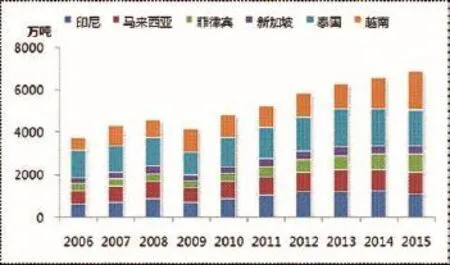

为满足基础设施行业对螺纹和线材日益长的需求,印度尼西亚、菲律宾、马来西亚和越南等国大力扩充螺纹和线材的产能,同时半成品和成品钢材进口需求不断加。2016,越南净进口钢材1696万,泰国净进口钢材1615万,印度尼西亚净进口钢材1098万,马来西亚净进口钢材765万,菲律宾净进口钢材720万,新加坡净进口钢材258万。以上东南亚国家2016钢材净进口达到8317万,东南亚区域内钢铁供需不平衡由此可见一斑。

在过去的一年里,除了传统的供应商中国以外,东南亚地区还有不少进口资源来自俄罗斯、西亚和南美等。由于中国供给侧改革压减钢铁产能、东南亚本土产长、市场竞争加剧,中国钢铁企业出口压力和意愿都有一定程度下降。

另外,为降低进口依赖,东南亚地区也在大力发展其初级炼钢产能,目前主要是以废钢为原料的电弧炉产能为主,但越南、印度尼西亚和马来西亚等国的高炉产能也在迅速加。东南亚地区天然气资源丰富,有建设直接还原铁厂的优势,但是由于该地区近来天然气格不断上涨,供应不稳定,所以虽然建设高炉比建设直接还原铁厂成本要高很多,但是多数投资者还是选择了建造高炉。

2017以来,东南亚地区新高炉产能约950万/项目,其中台塑河静钢铁公司产能占比较大,另外还有很多新项目计划或已经开始建设。这其中包括陕西钢铁公司和陕煤集团计划在印度尼西亚新建两个项目,产能1000万/项目;台塑河静钢铁在越南已建成700万/项目;和发集团在越南的400万/项目近期将完成;联合钢铁在马来西亚的350万/项目已经完成;印度尼西亚德信钢铁350万/项目预计2019投产等,另外还有一些项目处于初期规划中。

出口受阻或许可以借鉴日本模式

1.新日铁联合阵营

新日铁在经济不景气的持续下,为了维持老大地位,不得不考虑新时期的适应对策。在NKK与川铁于2002年lO月正式成立合营公司前,新日铁也加紧了与其它公司的联合事宜商谈。2001年12月4日发布了与神钢合作的消息,11日接受了住友金属的合作要求,还有新日铁在板坯供应方面与日新制钢的合作。

至此,一个由4家公司组成的钢铁联合体正式形成。该联合体今后主要在半成品铁源的相互调剂供给、原材料的采购、物流的共用、设备的集中优化报废以及不锈钢的开发等领域进行合作,以降低生产成本和提高收益,与JEF进行抗衡。新日铁除了加强国内的联合外,还抓紧了与国际上一流大钢铁公司,如安赛乐、韩国浦项、宝钢、台湾中钢等公司的联系与战略性合作。日本在钢材销售领域实行钢材代理制。日本钢厂的钢材95%以上是通过综合商社或专业商社(即代理经销商)出口或销售。各综合、专业商社又通过参股、投资方式控制钢材加工配送企业在国内销售;通过海外机构在海外市场进行销售,而钢厂主要集中精力放在生产及市场战略执行上。

2.代理制

日本钢铁行业一个独特的现象就是对用户的拜访,一般是由钢厂、综合商社人员(其海外机构)共同参加。在这种机制下,经销商不只是简单的买断钢厂的产品,还参加执行钢厂的产品开发,市场开发以及销售全过程。而钢材市场的价格风险,主要由钢厂承担,商社赚取的是佣金而非价差。这与国内买断式代卖的模式完全不同,市场风险完全由经销商承担。日本的代理制执行非常严格,贸易商和钢厂有一个固定的合作模式,这样的供给方式,没有人可以打破,任何用户要买货,不能直接从钢厂买到,钢厂只是生产厂家,从来不做销售,完全销售外包。同时,定价很合理,贸易商的回报非常固定,钢厂也有足够的利润,形成了利益共享、风险共担的有效机制。

2019年钢材出口展望

2018年12月10日,冶金工业规划研究院院长李新创在“2019年中国和全球钢铁需求预测研究成果暨钢铁企业竞争力评级”发布会上表示,预计2018年我国钢材需求量为8.2亿吨,同比增长12.6%;粗钢产量为9.23亿吨,同比增长11%。2019年钢材需求量为8亿吨,同比下降2.4%;粗钢产量为9亿吨,同比下降2.5%。

出口量由产量和内外价差共同决定,而内外价差又取决于吨钢利润的高低,吨钢利润又由国内供需关系所决定的。产量方面,虽然明年的利用系数下降,但产能利用率将维持高位,钢铁产量仍较今年有小幅的增加。内外价差方面,随着钢厂产量的大量释放,供需关系恶化,钢厂利润大幅下降,内外价差随之下降,出口意愿的回升导致出口量有所增加。同时需要说明的是,中美贸易战的发酵导致国内一些加工企业的产线向东南亚转移。这部分产能的转移也将增加国内相关品种的出口,比如线材等。

综合来看,2019年钢材出口量预计会有较大幅度的增加,这将成为平衡铁钢供需的唯一方式,对应的出口企业机会将会大大增加。

来源:上海有色网