LNG船市场何以一枝独秀?

本刊特约记者 杨蒸

全球天然气贸易额迅猛增长,LNG船队吨位有很大缺口;2018年,新船订单呈上升趋势。

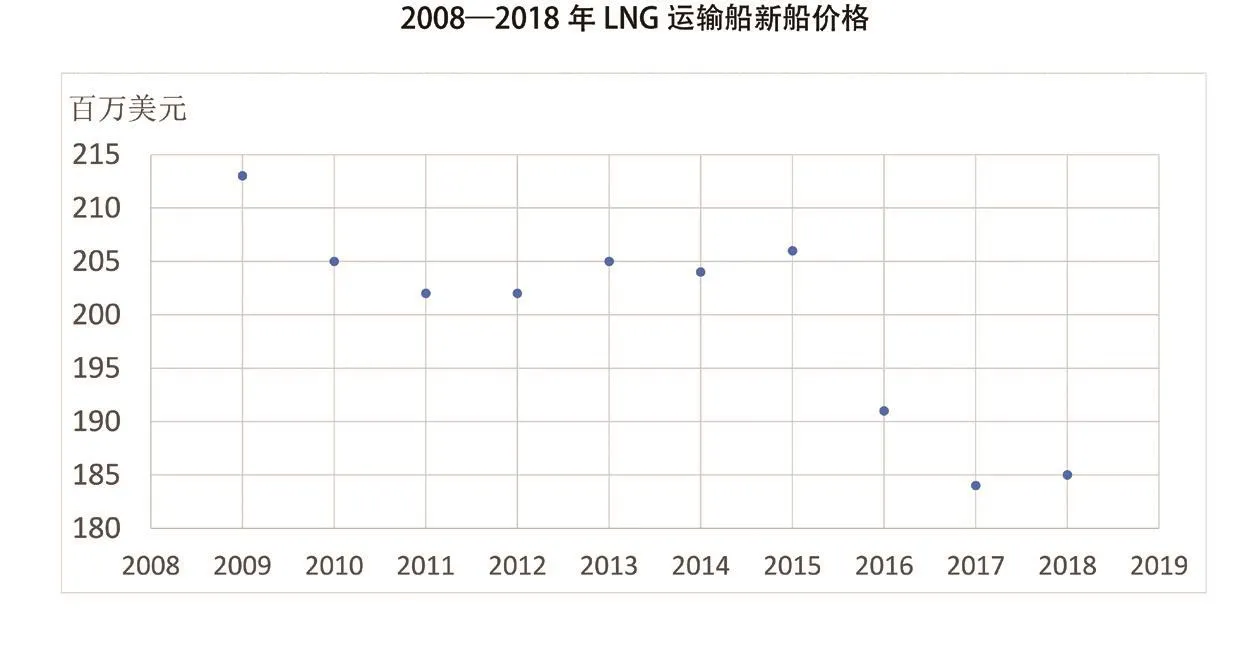

天然气贸易中,运输液化天然气(LNG)的船舶,简称LNG船。相对油船、集装箱船和散货船,LNG船虽是小的细分船型,但是其运输量和船队规模增长速度惊人。在环境保护法规日趋严格、航运业持续低迷而船厂订单稀缺的大环境下,其新船订单及昂贵的新造船价格格外引人瞩目。由于全球LNG进出口贸易逐年增加,以及此前LNG船队吨位缺口较大,2018年LNG船新船订单呈上升趋势,且新船价格下滑趋势得到遏止,开始企稳。

全球LNG贸易逐年增长

LNG出口情况分析

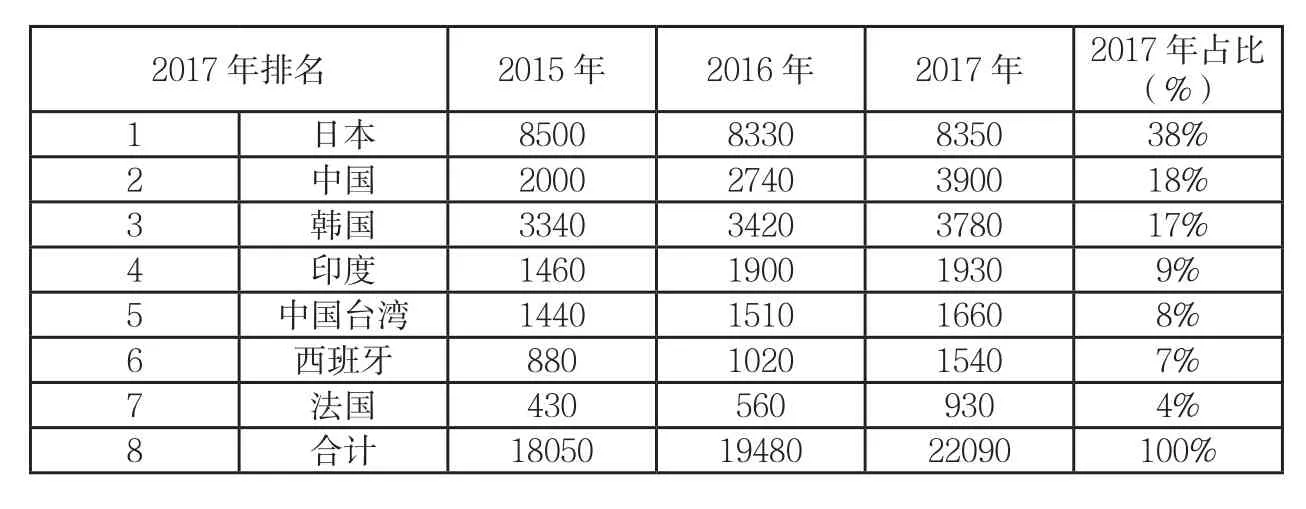

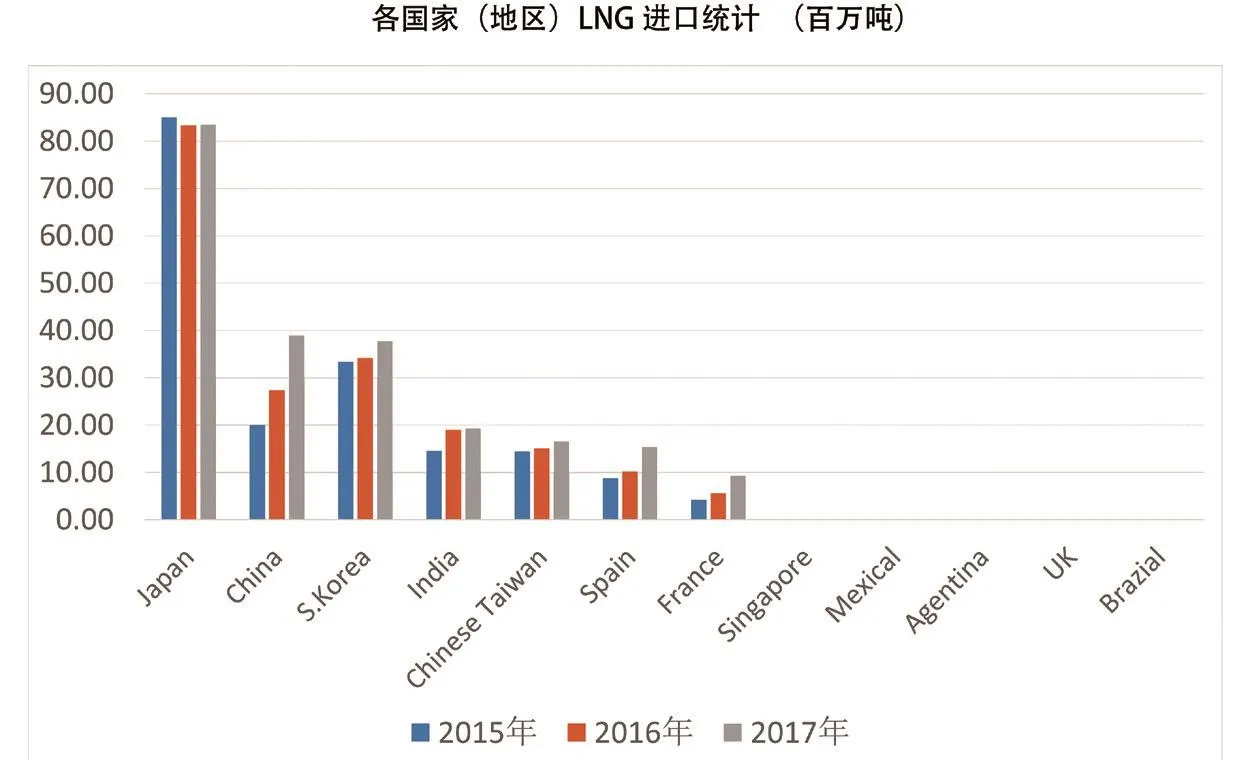

图1和表1为各国家及地区的LNG贸易出口情况。数据表明, 以船舶运输的LNG计算,全球液化天然气出口量2017年约为3亿吨;出口量排名前七的国家,2015年—2016年出口量增长率均超过10%。

自2010年卡塔尔大型生产项目开工以来,全球天然气贸易维持了年均9%的增长速度。到2016年,其增长率更是突破两位数,且预计这一势头有望维持到2020年,且随着澳大利亚和美国天然气的出口增加,全球LNG出口增长还将提速。

表1 各国家(地区)LNG贸易出口统计(百万吨)

图1

目前全球最大LNG出口国是卡塔尔,其出口量市场占比为25%。不过,预计未来随着澳大利亚和美国LNG出口额的迅速增加,卡塔尔的LNG贸易额和市场份额可能会被这两个国家超越。澳大利亚的2017年的LNG出口量较2015年几乎翻了一番,其市场占有率也从11%跃升到19%,进而挤占了卡塔尔、马来西亚和尼日利亚的市场份额。目前该国与东南亚国家的LNG出口量已占全球LNG贸易的1/3。由于东北亚的中日韩三国是太平洋地区的天然气主要进口国,澳大利亚与东南亚国家的天然气出口,必须经过太平洋内部封闭的南北航线,由LNG船通过海运完成,这条航线亦是4条LNG海上运输线中的一条。

有预测认为,2018—2020年,全球LNG贸易额的年增长率将会维持在45%,而其中90%的增长贡献将会来自于澳大利亚和美国。这一预测的依据是,正在建设的几个超大型LNG项目将于这两年完工。美国的LNG产能近年来迅猛增加,过去3年其LNG出口量亦逐年大幅上涨,2016年飙升766%,2017年激增412%。专家分析,这与美国Sabine港口设施的完工有关,且预计美国2019年LNG出口量会猛增至6600万吨。美国的LNG通过海运出口至亚洲国家,要经由巴拿马运河,经过横跨太平洋的海上航线;海运出口至欧洲国家,则必须经过横跨大西洋的海上航线。

非洲是传统的LNG生产基地,从LNG开始船运的1960年代直到1980年代初,阿尔及利亚一直保持产量全球第一的地位。预计到2021年,非洲的LNG产量将突破5000万吨。非洲LNG出口至欧洲的海运航线是从西非至南美到北大西洋沿岸国家,为一条传统航线。

俄罗斯天然气出口至欧洲,大部分是利用通过乌克兰的管道来运输,目前其LNG船运量在全球市场所占份额为4%左右,与美国持平。未来,美国和俄罗斯在欧洲天然气市场上的竞争,即“白头鹰与北极熊争霸欧洲”会愈演愈烈。

LNG 进口情况分析

从上述图表可以看出,过去两年中国LNG进口年增长率为30%左右,2017年净增加进口1160万吨,超越韩国和日本。包括天然气管道进口在内,仅在2018年5月这1个月中,中国进口天然气总额已达741万吨。以此估算,2018年中国天然气进口总量逼近9000万吨。事实上,中国目前已经是天然气进口第一大国,LNG海运进口增长率排名紧随中国之后的,是西班牙和法国。

日本和韩国的天然气进口都是依靠海运,其进口额这几年基本持平。核能、煤碳和乙烯等替代能源的使用,导致两国的LNG海运进口量增长凝滞。

与出口情况相类似,德国和部分欧洲国家通过乌克兰管道进口的俄罗斯天然气贸易额没有统计在此。俄罗斯目前正在建设中、通过波罗的海的天然气管道将避开乌克兰,目前的客赤海峡大桥俄乌争端对俄罗斯天然气出口欧洲的影响,将是阶段性的。不过,欧洲购买俄罗斯天然气已成欧洲与美国博弈的焦点,美国总统特朗普访问欧洲谈及北约问题,公开指责购买俄罗斯天然气的德国“是北约的叛徒”。对此,法国和德国的回应是要成立“欧洲军队”。如果德国在此问题上对美国妥协,势必大幅增加德国经海运进口美国LNG的贸易额。但此举将无法规避一个难题,即LNG海运成本大大高于天然气管道运输。

表2 各国家(地区)LNG进口统计(百万吨)

图2

图3

全球LNG船队状况

2018年6月底,LNG船运输市场虽处淡季,但苏伊士运河以西的即期日租金突破了9万美元,双燃料柴电推进的新LNG船,即期日租金高达92000美元,比2017年12月旺季的即期日租金还高了10000美元。苏伊士运河以东,双燃料柴电推进的LNG船,即期日租金达77000美元;老式的燃汽轮机推进LNG船,即期日租金54000美元。那么,这些LNG船都由谁拥有、运营?

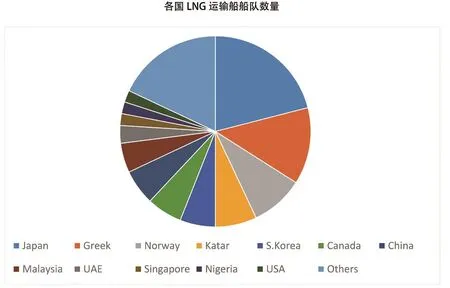

图3为各国LNG船队规模对比。数据统计显示,截至2018年11月,日本船东拥有的LNG船占比21%,位居第一;希腊船东占比13%,位居第二;挪威船东占比9%,位居第三;卡塔尔船东占比7%,位居第四;韩国、加拿大、中国都占比6%,并列第五;马来西亚船东占比5%,位居第八;阿联酋船东占比3%,位居第九;新加坡、尼日利亚、美国都占比2%,并列第十;其他难以统计的船东注册国籍,占比18%。

图4 为主要LNG船东运力规模对比。其中,日本的商船三井(Mitsui OSK)拥有 43艘,占比8%,居第一位。日本邮船(NYK) 拥有34艘,占比6%,位居第二。挪威Teekay公司拥有 33艘,占比6%,位居第三。此外,卡塔尔QatarGas拥有 32 艘,占比6%,位居第四。希腊Anangel公司拥有 25艘,占比5%,位居第五。马来西亚国际船运有限公司(MISC)拥有21 艘,占比5%,位居第六。

图4

图5

图6

图5 为LNG船队的舱容分布情况。目前全球LNG船队共有船舶534艘,舱容相对集中。其中, 共计444艘、占比83%的LNG船为标准舱容,在12万—20万(不含)立方米之间;45艘舱容在12万立方米以下; 45艘的舱容已经超过了20万立方米。

过去10年,一些舱容小于5万立方米的支线LNG船交付使用,活跃于日本和北欧近海。这些LNG船的标准舱容通常在1万—2.7万立方米,多用于短程配送,必须可以混合运输液化石油气(LPG),LNG和乙烯,不少船东对其兴趣浓厚。

值得强调的是,这些标准舱容为1万—2.7万立方米的支线船,在东南亚市场颇有潜力。印度尼西亚目前在全球LNG出口国中排名第五,其对内对外LNG贸易均为海运且运输航程都不远,目的地主要有三个:一是东北亚三大进口国中国、日本和韩国,二是新加坡和其他东盟国家,三是对内贸易的岛屿之间配送。印尼是万岛之国,天然气在其国内工业生产与日常生活中的应用日益广泛,而其运输配送主要依赖LNG船运输。

LNG船的标准型舱容设计,有着一个由小到大的发展历程。1960年到1970年,LNG船的标准型舱容在6万—8万立方米之间,这些老船如今已经全部被淘汰; 1975年,标准型舱容突破12万立方米,之后稳定了几年。1980年代,标准型舱容保持在14万立方米。2000年之后,LNG船的标准舱容在16万—18万立方米之间。卡塔尔订购的45Q-MAX 型、Q-FLEX型LNG船的标准舱容超过20万立方米,将于2020年面世。

就全球LNG船队的吨位来看,现有运力显然不够。那么,运力增加的趋势又如何呢?根据船企获得的订单统计,可以预见完工交船量仍无法满足LNG贸易额飙升的海运需求。2017年,新建LNG船交船量为31艘,按年度计算同比减少了10.9%;新增运力舱容为410万立方米。交船量的减少或与此前新造船价格受到强烈挤压、船企接单意愿不强有关。2018年,新建LNG船交船量为58艘,同比大幅增加;新增运力舱容量为870万立方米,比上年翻倍;扣除因拆船而导致的运力缩减,全球LNG船队吨位增长12%。2019年,新建LNG船交船完工量预计为34艘,新增运力的舱容量将达510万立方米。由于接单的船厂产能有限,这一预估数字将会非常接近实际情况。2020年,新建LNG船的完工交船量将为64艘,新增运力的舱容量有望达1040万立方米。未来两年,LNG船交船量的年均增长率将维持在6—8%之间。这一数量会不会有较大变化,关键还要看中国船企能不能异军突起。

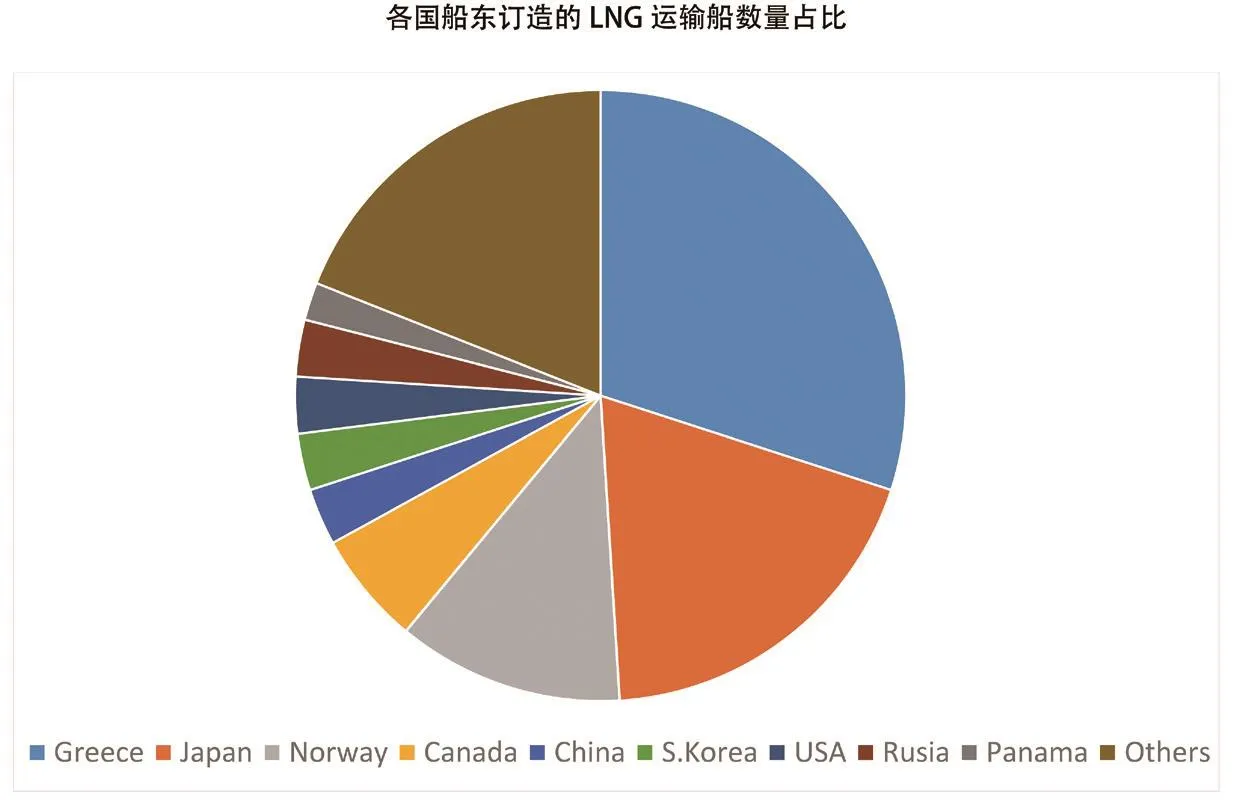

表3 各国船东订造的LNG运输船占比(%)

表4 主要船东订造的LNG运输船数量及占比(%)

LNG船新船市场走势

尽管全球天然气贸易额在迅猛地增长,但目前LNG船队仍有很大缺口,但运力吨位增加情况并不尽如人意。从船企承接订单的情况来看,新船订单2018年起呈上升趋势。2017年,全球共签订23 艘LNG船建造合同,其中19艘为标准舱容,4艘为小舱容,舱容共计330万立方米。截至2018年8月,签署的41艘LNG建造合同中,36艘为标准舱容,5艘为小舱容,舱容共计640万立方米。

图6为LNG船的新船价格走势。过去10年间,LNG船新船造价呈下滑趋势,直到2018年才得到稳定支撑。在船企主导价格话语权的2009年,1艘17.1万立方米标准舱容的LNG船的新船价格为2.13亿美元。2017年,同样舱容的LNG船造价下跌到1.84亿美元。2018年,同型船的新船签约价格是1.85亿美元。

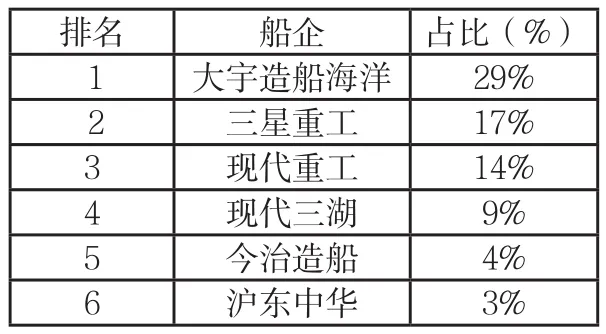

从表3可以看出,希腊船东下单最多,占比30%。希腊并不是LNG海运进口大国,希腊船东纯粹是专业的承运人,无论这些LNG船新船订单是否有投机成分,船王众多的希腊船东的传统做法之一就是,总是在第一时间涌向吨位缺口大的船型。

日本船东紧随其后,占比19%,近乎1/5。日本的天然气进口依赖海运,日本船东的运力基本都为日本进口LNG服务。截至去年,日本的LNG进口贸易额为世界第一。日本LNG船船队规模与发展,与其LNG进口贸易额相呼应。

挪威船东(含Frontline)的订单占比1成以上,为12%。此外,未能详细统计的不知名船东订单占比接近日本船东,占比19%。

表5 主要船企LNG运输船接单占比

图7

图8

截至2018年11月的统计数据显示,中国船东订单与韩国、美国、俄罗斯持平,占比3%。2018年开始,中国成为天然气世界第一进口大国。以管道进口天然气占进口总量的1/3估计,我国LNG 的海上运输量也与日本和韩国不相伯仲。可以预计,未来无论是航运企业承揽专业化国际LNG贸易运输业务,还是仅仅是为我国进口LNG提供服务,亦或是建造LNG船方面,国内航运和造船企业均有相当大的市场空间。

俄罗斯的LNG海上运输,是其管道出口天然气的补充。不过,预计随着享有“冰上丝绸之路”美誉的北冰洋航线的广泛开发使用,俄罗斯船东下订单的意愿估计会有所增强。

澳大利亚将是未来的LNG海运出口的主要来源地之一,但目前其LNG船队保有量不多。这与其铁矿石和煤炭干散货的出口运输依赖专业化承运人的情况,十分相似。

此外,由于巴拿马旗帜是方便旗,其注册船东背后的最终受益人难以统计。

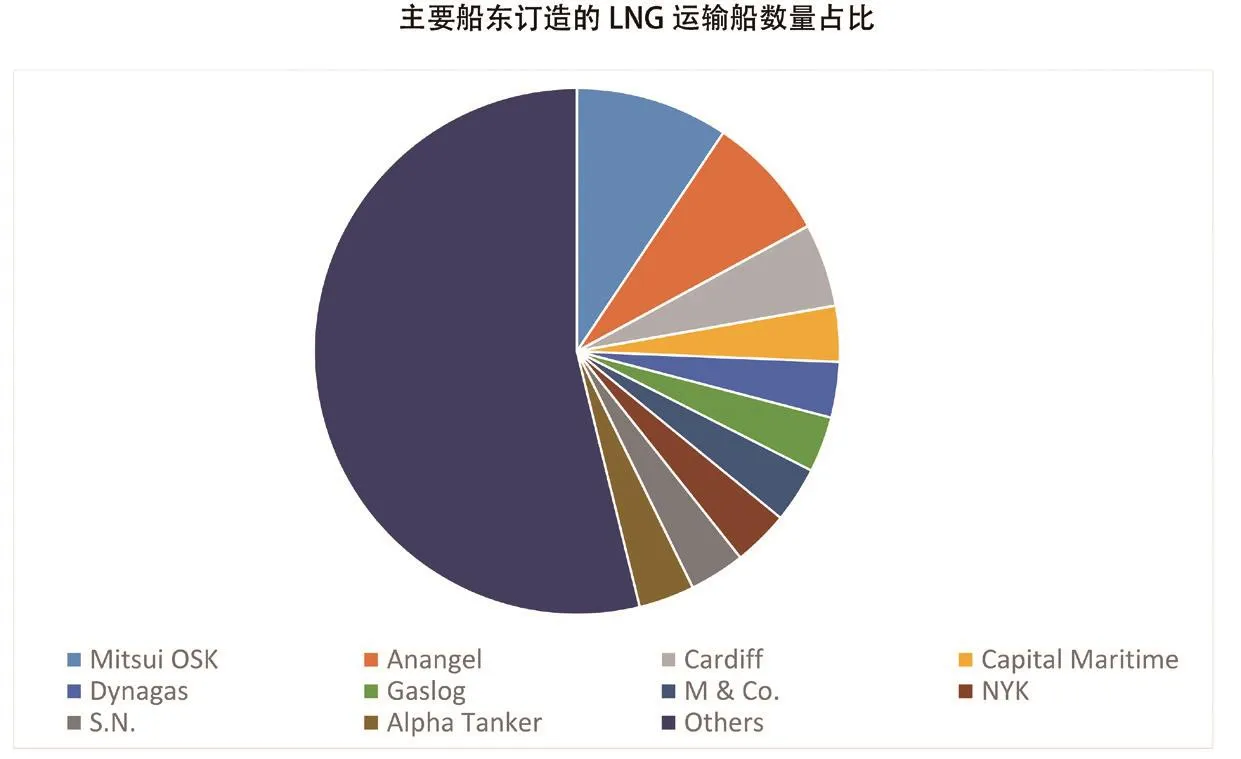

图8及表4为主要船东的LNG船订单数量统计。可以看出,前十名船东的订单量在全球LNG船新船市场的占比高达48%。考虑到有能力建造LNG船的船企有限,这10家船东对这一细分市场的走向具有主导作用。就统计数看,日本商船三井的订单最多,为11艘,占比近1成。排名位居其后的5家船东都是希腊公司。可以预见,希腊船东在未来LNG海运领域的话语权及地位举足轻重。排名第七和第八位的船东也是日本公司。

虽然我国有1/3的进口天然气通过管道由俄罗斯和中亚国家通过管道输送,但还是有2/3的天然气以LNG的形式通过海运进口。但在全球排名前十的船东中,目前还没有中国船东。

表5 为全球船企LNG船接单情况统计。数据显示,长期以来,韩国船企几乎垄断了LNG船新船订单。截至2018年11月,全球共有49艘LNG船新船订单,其中韩国船企接单41艘,占绝大多数;日本船厂接单1艘;可喜的是,中国船企沪东中华船厂接单7艘,占比14%。★