“一带一路”直接投资的中国优势的理论问题探索

周朝鸿 张建红

(1.云南师范大学,云南 昆明 650500;2.云南财经大学,云南 昆明 650020)

一、引言

新兴市场的跨国公司(emerging market multinational enterprises,后文为叙述方便,简称为EMNEs)是目前国际投资研究中最具潜力和有意义话题。在现有的理论中,对来自中国这样的新兴市场的跨国公司的向外投资动机的解释基本上是与寻求战略资产和发展机会联系在一起的(Cui et al.,2014; Luo & Zhang, 2016)。这实际上源于这样一种推断:EMNEs有后来者劣势,能够从外部获取资源来弥补自身的短板。显然,这个推断忽略了一个根本性的问题:EMNEs的自身优势何在,他们凭借什么来开发和撬动外部资源?这是目前国际经济与商务领域亟需解答的一个前沿问题(Buckley et al.,2017)。

目前EMNEs跨国投资活动中的一些独特现象在不断挑战现有的并处于发展前沿的理论。例如,以中国为代表的EMNEs偏好到高风险的国家投资(Ramamurti & Hillemann, 2018; Quer et al., 2012; Buckley et al., 2007;Malhotra et al., 2010; Kolstad & Wijg,2012)。到高风险国家投资,意味着不同寻常的复杂性和高难度,这对跨国公司及其背后母国的实力要求极高。如果没有实力支撑,是应对不了复杂和高难度的对外投资项目的。因而,如果只看到EMNEs的后来者劣势,忽视其自身的优势,这些理论无法解释EMNEs方兴未艾的到高风险国家的投资热潮。

联系到“一带一路”倡议下的中国跨国投资的现实,现有理论受到的挑战更大。“一带一路”涵盖了中亚、南亚、东南亚、西亚、非洲、东欧等地区的65个国家(注:原官方确定的“一带一路”东道国家数为65,但根据中国“一带一路”官方网站https://www.yidaiyilu.gov.cn资料,新增部分非洲和大洋洲国家,东道国总数变为71。本文沿用传统意义上的65个国家为研究对象),其中许多国家的政治、经济风险极高,且种类多样。考察投资活动,如果不充分认识和肯定中国的国家特定优势(country specific advantage,简称CSA)所起的后盾作用,就不能正确理解中国政府所发起的这项中华民族乃至人类历史上最大规模创举背后所寄寓的理性及胆略。

由此可见,现有EMNEs国际化理论的发展还存在着明显的局限性;EMNEs及其母国自身的优势作用还未得到充分研究。本文在梳理EMNEs国际化理论和实证研究的基础上,分析现有研究所存在的不足,并以“一带一路”投资东道国为对象,系统地比较中国相对于这些国家在市场、技术、资本和制度等方面所存在的优势,从而提出在“一带一路”投资的理性认识问题上,应充分强调中国母国优势的促进作用及外部转化,而非过去所强调的国外资源单方面的内部化利用。

二、理论背景和国内外实证研究现状

(一)新兴国家跨国公司理论

新兴国家跨国公司(EMNEs)的国际化是当前国际投资中一个非常热门和重要的研究方向。该领域主要关注近30年来以中国为主的新兴市场跨国公司兴起的空前的国际扩张现象。在西方管理学和国际商务文献中,最经常被引用来解释这一现象的前五种理论是制度理论(Institutional Theory)、资源基础理论(Resource Based View)、OLI模型、跳板理论(Springboard Perspective)和LLL模型(详见Luo and Zhang 2016年的综述)。

前三个理论属于比较经典的理论。制度理论(North, 1990;DiMaggio & Powell, 1983)认为,法律、规章、政府政策、社会规范、价值观、文化等规范的和非规范的制度或“游戏规则”,是跨国公司国际扩张活动的驱动力。东道国和母国良好的制度会促进跨国公司的直接投资,而制度同质性的压力驱使跨国公司遵从东道国的游戏规则。资源基础理论((Barney, 1991; Teece et al., 1997)认为,企业的竞争优势来源于所拥有的有价值的、稀少的、难以模仿的、难以替代的有形或无形资源,因而跨国公司国际扩张活动要么是公司充分利用自身的资源优势去参与国际竞争,要么是去国外寻求自身所缺少的某种特有资源。邓宁的OLI模型(Dunning 1980, 2000)认为,跨国公司进行直接投资必须具备三种优势:企业所拥有的所有权优势(Ownership advantage)、区位优势(Location advantage)和内部化优势(Internalization advantage)。

后两个理论,即跳板理论和LLL模型,是从新的视角专门解释EMNEs向外投资的能力。跳板理论(Luo and Tung,2007)认为,EMNEs的向外投资是为了获得战略资源以弥补国内制度和市场的缺陷,因而向外扩张被看作一种跳板,以获取关键资产来减轻国内的压力并更有效地与对手竞争。LLL模型(Mathews,2006)则把EMNEs的国际化看作一个分为三步走的过程:1.通过与国外企业建立联系以获取外部的资源(Linkage 过程);2.对所获得的外部资源进行内部化处理以开发竞争优势(Leverage过程);3.通过组织学习以掌握纷繁复杂的技能,从而维持竞争优势(Learning过程)。

(二)相关实证研究

目前,国内外已有大量研究对影响中国企业走出去的因素进行实证分析。与本文相关的主要研究有如下三个方面:

第一,国内制度因素的影响。已有研究表明,中国企业走出去一方面得益于政府鼓励和政策支持,诸如税收和财务的优惠政策及国有银行贷款的支持(Luo et al. 2010,Lu et al. 2011; Deng,2009),对国有企业走出去的扶持((Alon, 2010; Liang et al., 2014; Wei et al., 2014)。另一方面得益于国内良好和稳定的制度环境(Wu & Chen,2014;Liu, Lu & Chizema, 2014; Sun et al., 2014)。

第二,东道国制度、文化和政治风险的影响。较为一致的发现是,中国企业在国外会面临较高的管规要求和文化障碍,因而容易受到合法性的挑战(He & Lyles, 2008)。与此相应,实证研究表明,中国企业在海外投资过程中受东道国产业保护主义、外交关系((Li et al., 2017; 张建红、周朝鸿,2010;Zhang et al., 2014;Duanmu,2014;潘镇、金中坤, 2015)、民主化程度(陈兆源,2016)和对华态度(孟醒、董有,2015)等因素的影响。中国企业更倾向投资于文化距离近的国家(比如,Blomkvist & Drogendijk, 2013; He & Lyles,2008;Liu & Tian, 2008;卢汉林、廖慧,2015)或有华侨社会关系的国家(Sethi,2009; Cai,1999)。然而,关于政治制度质量和政治风险的影响,实证结果却不太一致。合乎制度理论的发现是,东道国良好的政治制度和较低的政治风险会增加中国企业在该国投资的可能性(Wu & Chen, 2014;祁春凌、邹超,2013;蒋冠宏、蒋殿春,2012);而王永钦等(2014)则发现,中国的外向投资更关心政府效率、监管质量和腐败控制,并倾向于避开法律体系严格的国家。与此相近,肖文、周君芝(2013)的实证研究中证明政治稳定度并不显著影响我国的对外直接投资的区位选择。

第三,企业特征的影响。研究发现,企业规模的大小(Cui & Jiang, 2009)、企业所有制类型比如国有企业(Luo & Tung, 2007;葛顺奇、孙卓然,2014)、技术研发和吸收能力(Yiu et al., 2007; Yang et al., 2014)、资源禀赋优势和组织实力(Wang et al., 2012)、出口能力(Fetschrein et al., 2010)、国际投资经验(Zhang, He, & Gorp, 2017)等代表企业自身的资源优势或所有权优势,对企业国际化程度都有正面影响。中国企业在面临国内商务环境的压力或资源匮缺时,会向外探求战略资产(比如知识、技术、品牌)、自然资源和市场资源(Huang & Chen, 2014; Rui & Yip, 2008)。

三、现有理论的不足

从以上的文献回顾可见,母国特征、东道国特征及企业特征都是影响EMNEs对外投资的重要因素。这些理论与实证研究帮助我们了解和认识我国企业的对外投资行为。但我们可观察到到过去研究中的一些不足。首先,从EMNEs这五大理论的发展脉络看,后来发展起来的专门解释EMNEs向外投资能力的跳板理论和LLL模型,是基于邓宁的OLI理论及资源基础论发展起来的。值得注意的是,这两种理论尤其是邓宁的OLI理论,一方面是基于发达国家的跨国投资现象发展起来的,另一方面,它们提出的时期是在2000年以前,而当时, EMNEs还没有开始大规模向外扩张。所以,使用这些理论来解释EMNEs,必然看不到这些来自发展中国家的跨国公司的特有优势及其母国优势。而跳板理论和LLL模型继承了三种理论的血统,即使试图从新的视角来解释发展中国家的跨国公司的对外扩张时,国家优势(跨国公司母国的优势,比如技术、品牌、制度优势)也就是邓宁OLI中的O因素(即所有权优势)中的扩展成份(Dunning & Lundan, 2008),常常被排除在外,因为,发展中国家的“落后”的标签已自然而然地贴到了其跨国公司脸上。因此,像跳板理论和LLL模型这些广为国内外学术界所接受前沿理论,所基于的一个隐含的假设就是:EMNEs这些跨国投资的后来者有其固有的后来者劣势。这种假设无异于忽视了EMNEs固有的的所有者权益的优势,因而EMNEs的向外扩张就容易被理解为,不是因为自身的强大,而是为了弥补自身的短板。结果,从一开始这些理论就没有将母国国家特定优势纳入其理论框架。

近年来国内外学者结合EMNEs发展的实践,对前面提到的新兴国家跨国公司理论进行补充。比如,Buckley et al.(2012)结合印度企业国际化的发展实例分析了母国国家特定优势(如资本市场,语言环境等)对印度企业跨国并购的影响,并提出应该把母国国家特定优势纳入OLI模型的分析框架中。Bhaumik et al.(2016)的研究发现不论是发达国家还是发展中国家,母国国家特定优势都存在并起作用。我国学者裴长洪、郑文(2011)也提出国家特定优势的观点。他们认为,投资母国是一国企业对外投资的基石,它在国民收入水平、服务业发展水平等方面为本国企业发展提供基础性条件,是本国企业参与国际竞争的优势之源。这些国家特定优势包括行业优势、规模优势、区位优势、组织优势及其它特定优势等。

尽管上述学者提出国家特定优势在研究EMNEs的重要性,但是并没有造成广泛影响,在学术界引起的响应也不够,因而,国内外研究在分析中国企业走出去的动因时,还是基本上认为中国企业的国际扩张目的是向外寻求跳板(跳板理论)或利用外部资源来提升自身竞争能力(即LLL模型的learning和leverage过程)。正是在这种理论导向下,现有研究中的一个明显的趋向是,即使在探及中国的母国特定优势时,总是从制度理论的视角来强调政府的主动推动和扶持作用,而忽略了中国实际上已经成长为一个具有一定发展水平的国家,没有从动态发展的视角去研究中国相对于东道国所具有的国家优势及其他所有者权益优势的作用,对中国对外投资的优势缺乏系统性分析。鉴于以上研究的不足,本文从对外投资的角度对中国的国家特定优势系统地展开分析。

四、中国的国家特定优势分析

当中国已跻身于中等收入国家之列,沿海和东部地区的GDP甚至已达到发达国家水平,中国跨国企业的所有者权特定优势应当给予应有的强调。国家特定优势(country specific advantages,简称CSA),是指国家在某些特定领域创造和保持的国际竞争优势(Porter,1990)。这些优势来源于生产要素、需求要素、产业结构、制度和文化(Rugman,1981;Porter,1990;Dunning,2000)。在裴长洪、郑文(2011)的基础上,我们将对我国的对外投资有影响的国家优势总结为以下几方面:

市场优势:伴随国家总体经济实力的提高,中等收入人群的增加导致消费需求的转变和提高,形成庞大的市场机会。

技术优势:在某些领域比如基础设施建设、石油开采、电子商务、物流服务等行业已经展现出明显的优势,完整配套的制造业产业链。

资本优势:经过改革开放以来40年的长治久安,国家积累了相当规模的外汇储备。按市场化、国际化、专业化开展投资原则,建立了致力于“一带一路”框架内的经贸合作和投融资支持的丝路基金。

制度优势:长期稳定的社会制度和政府高效的行政执行能力,政府竭力主导的对外开放和走出去战略支撑。

这些优势,相对于“一带一路”国家而言,十分明显。这是因为,大部分“一带一路”国家的发展水平低于中国,绝大多数国家仍属于吸收外商直接投资的初级阶段,经济发展也处于初级工业化阶段,只有少数几个国家产业门类齐全(钟飞腾,2015),这些国家也需要我们的资本、技术和管理能力。

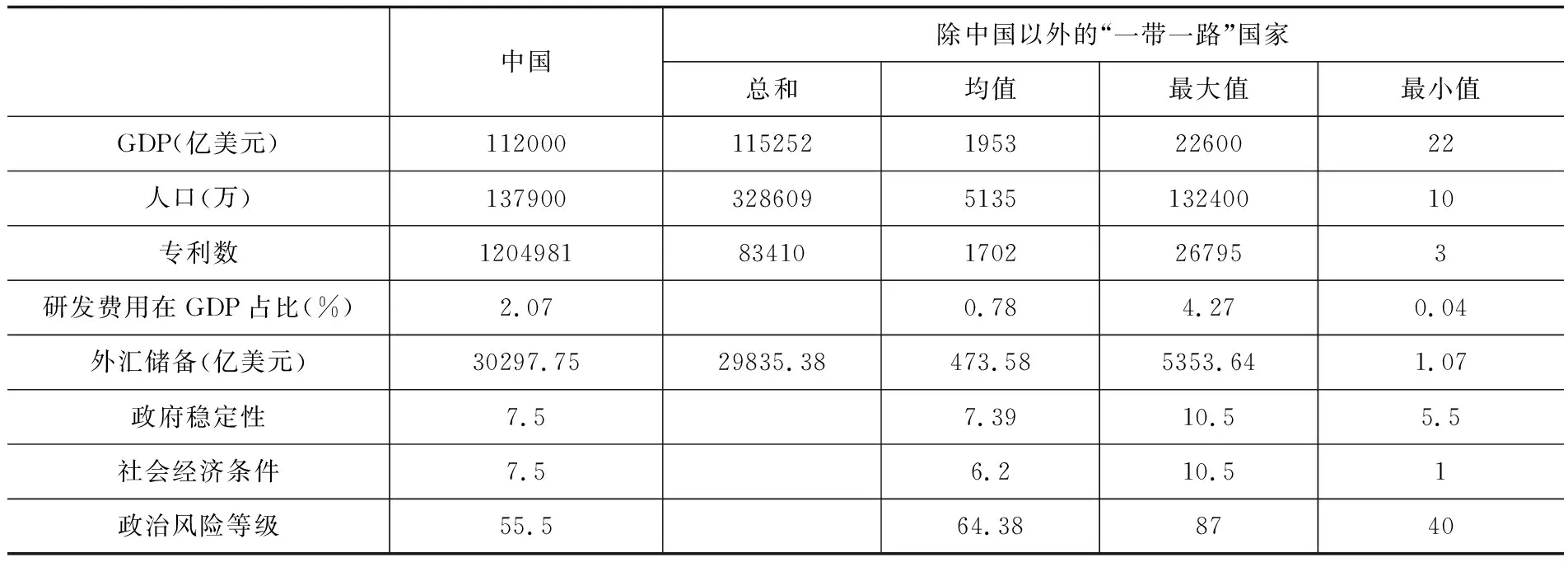

表1比较中国在2016年相对于“一带一路”东道国在市场、技术、资本、制度等几方面存在的优势。首先,本文以经济总量和人口规模两个指标来衡量市场优势。中国的经济总量为11.2万亿美元,“一带一路”所有国家的的经济总量约为11.5万亿美元,因此中国的经济总量大致相当于“一带一路”65个国家的经济总量,且远远超出“一带一路”国家平均水平(1953亿美元),约为“一带一路”中GDP居首的印度(2.26万亿美元)的5倍和居于次位的俄罗斯(1.28万亿美元)的10倍。中国的人口数为13.79亿,“一带一路”东道国的人口总数为32.86亿,中国人口相当于“一带一路”各东道国人口总数的40%强,且也远远超出“一带一路”5135万的平均人口数。“一带一路”中,只有印度人口(13.24亿)接近中国,另外人口上亿的国家也只有印尼(2.61亿)、巴基斯坦(1.93亿)和俄罗斯(1.44亿)。从经济总量和人口规模两个指标来看,中国相对于“一带一路”东道国有非常明显的市场优势。

从技术方面来看,我们用各国所获得的专利数和研发费用在GDP的占比来分析技术优势。中国在2016年获得专利120多万项,远远超出“一带一路”所有东道国总计所获得的8万多项及平均的1702项。中国研发费用在GDP的占比为2.07%,远远超出“一带一路”东道国的0.78%的平均水平。在“一带一路”国家中,只有以色列(4.27%)和斯洛文尼亚(2.21%)的研发占比高于中国。从这两个指标看,中国相对于“一带一路”东道国的技术优势也非常明显。

从资本方面来看,我们通过外汇储备来分析资本优势。中国的外汇储备为30297亿美元,超出“一带一路”各国外汇储备的总和(29853亿美元),更远远超出“一带一路”各国平均水平的474亿美元。与“一带一路”中外汇储备排在前列的沙特阿拉伯(5300多亿)和韩国(3600多亿)所拉开的距离也很大。

从制度方面来看,我们采用PRS集团公布的International Country Risk Guide (ICRG)的数据来分析中国相对于东道国的制度优势。我们集中考察ICRG数据中与国际投资密切相关的3个变量(政府稳定性、社会经济条件、政治风险等级)。在政府稳定性指标,中国得分为7.5,高于“一带一路”的平均水平(7.39),且75%的“一带一路”东道国的得分低于中国。在社会经济条件指标,中国得分为7.5,高于“一带一路”的平均水平(6.2),且85%的“一带一路”东道国的得分低于中国。在政治风险等级指标,中国得分为55.5,远远低于“一带一路”的平均水平(64.38),且90%的“一带一路”东道国的政治风险等级高于中国。

表1 中国相对于“一带一路”国家的优势

数据来源:世界银行发展报告、IMF、PRS数据库。

以上分析表明,中国相对于“一带一路”东道国在市场、资本、技术、制度等各方面的优势相当明显。其中,国家规模优势十分突出,为一个经济和人口大国,中国所具有的市场、人力、资本等众多规模优势,使中国在应对外部变化时,有较大的缓冲能力,抗风险能力强。中国在自身的高竞争和多样化的环境下积累起来的技术资源,具有明显的稀缺性、难以模仿和难以替代性。这些有形或无形资源,既是母国企业赖以进行跨国投资的竞争优势,又是母国在“一带一路”保持国际竞争力的根本来源。中国的制度优势,可以转化为政府在对外投资中的组织优势。我国政府一方面能够通过对国内重点产业的发展进行组织、扶持、规划与引导,能够快速有效地提升中国产业的竞争力,打造中国企业的对外投资优势; 另一方面也能通过构建专门的对外投资促进体系,直接提升本国企业对外投资实力。另外中国政治制度的长期稳定,是绝大部分“一带一路”国家所望尘莫及的。

五、结语

通过以上的理论梳理和中国优势的分析,我们得出如下结论:中国的国家特定优势,是基于中国的基础和条件发展起来的,是与现阶段中国发展水平相称的一种优势。这种优势是支撑中国企业走出去、克服海外投资风险的一种所有权优势。在国家优势已经逐步建立起来的中国,相对于“一带一路”各东道国在市场、技术、资本、制度等各方面具有非常明显的优势。因此,在对外投资的实践中,我们应该充分认识、挖掘和利用我国在市场、资本、技术和制度等方面的国家优势。