油价、周期与投资机会

邓勇

2019年,影响油价的因素包括OPEC原油产量及其剩余产能、伊朗原油出口量是否维持低位、美国的页岩油产量如何以及地缘政治如何变化等。

随着供给增加,预计炼化行业盈利能力震荡回落,而公司层面的盈利压力会进一步加大。

需要特别注意的是,天然气产业链持续快速增长,C2/C3产业链成本优势显现,投资者应该关注“高分红、稳增长”的上市公司。

2019年油价影响因素分析

自2016年第一季度油价探底后,原油季度均价稳健上行。在OPEC减产协议、伊朗出口下降等因素推动下,2018年,原油均价达到70美元/桶以上。从中长期看,70-80美元/桶的油价将是一个相关各方都可以接受的水平。

首先,从原油供应来看,OPEC占全球原油产量的40%以上,2017年,全球原油产量43.87亿吨,其中OPEC占据的市场份额为42.4%;美国、沙特、俄罗斯是三大石油巨头,其合计市场份额为39%,而美国2018年超越沙特、俄罗斯,成为全球第一大产油国。

美国石油产量的爆发得益于页岩油产量的快速增长。根据EIA数据,2017年,美国页岩油产量约为470万桶/日,近10年复合增速27%,远高于同期美国国内原油产量增速(6.5%)。2017年,美国页岩油产量占国内原油总产量的50.2%。

然而,在国际油价的支撑方面,OPEC对油价的影响力仍在。作为全球原油供应量最大的组织,OPEC可以通过其对产量和剩余产能的调节来影响油价,而中东国家维持财政收支平衡所要求的最低油价水平在65美元/桶左右。

对油价形成支撑的另外一个因素是伊朗原油出口量的不断下滑。2018年5月,美国总统特朗普宣布退出伊核协议,并要求其盟友到11月4日将各自对伊朗石油进口量降至零。2018年9月,伊朗原油出口160万桶/日,连续5个月下降,较4月共减少90万桶/日。伊朗原油出口制裁已生效,美国给予包括中国在内的8个国家(地区)豁免权,豁免期限6个月,估计2018年11月之后伊朗原油出口降至100万桶/日,2019年5月出口可能降至零。

与此同时,委内瑞拉的石油產量也在急剧下滑。由于国内经济形势恶化,委内瑞拉原油产量自2017年以来持续回落,2018年9月产量120万桶/日,较2017年年初减少81万桶/日。

更为重要的是,目前的原油库存已降至5年均值。2017年以来,OPEC减产协议得到高力度执行,全球原油市场进入去库存阶段。8月,OECD库存28.54亿桶,低于5年均值0.34亿桶;美国11月16日当周库存4.47亿桶,略高于5年均值0.25亿桶。

根据估算,美国页岩油的完全成本在52美元/桶(对应其实现油价)左右,油价的上涨将推动页岩油产量的持续扩张。到2020年年底,美国最重要的页岩油区块管输能力将增加200万桶/日以上,从而有效缓解目前该地区的原油运输瓶颈。

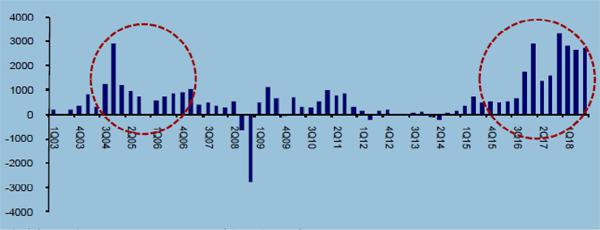

图1:中国石化化工业务每吨乙烯产量贡献的EBIT(元/吨)资料来源:中国石化2003Q1-2018Q3季报,海通证券研究所

其次,从石油需求来看,美国仍然是第一大原油消费国。2017年,全球原油消费量达到44.70亿吨,其中,美国是第一大原油消费国,2017年其原油消费量达到8.7亿吨,占全球近20%。

但是,随着中国经济的长足发展,中国已经贡献了原油消费增量的40%以上。2017年,中国原油消费量6.06亿吨,同比增长4.9%;原油净进口量4.15亿吨,同比增长9.7%,对外依赖度达68%。中国已成为全球最大的石油进口国,占全球贸易总量的19%。在全球每年的石油消费增量中,中国占比40%以上。

周期:石化行业盈利能力震荡回落

本轮石化行业景气高峰为2016-2018年,炼化产能陆续投放,加大供给压力,预计2019年石化行业盈利能力将回落。

从乙烯与石脑油价差来看,在2004-2006年、2010-2011年、2016-2018年,这三个时间段价差处于高位,表明炼化行业盈利处于较高水平。

作为国内最大的石化公司,中国石化化工业务板块的盈利变化趋势也反应了石化行业的景气度的变化。如图1所示,中国石化化工业务每吨乙烯产量贡献的EBIT在2018年已经达到历史高峰水平,并超过了上一个景气高峰值2004年年底至2005年年初。

而且,国内各大油企在建炼化项目陆续投产。根据中石油经济技术研究院的统计,截至2017年年底,中国原油加工能力7.72亿吨,当年的原油加工量5.68亿吨左右。

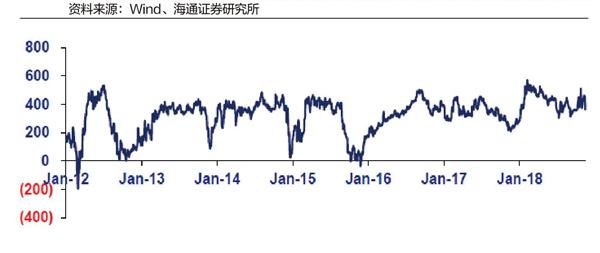

图2:丙烯-1.2x丙烷价差维持高位(美元/吨)

根据我们的统计,2018-2020年,中国新增原油加工能力1.9亿吨以上(未考虑淘汰产能),新增产能占现有能力的25%。我们预计,新增产能投放、供给增加将导致石化行业盈利能力回落,而盈利的增长主要靠新产品、新产能。

投资机会分析

首先是天然气领域,该细分领域的需求仍然在以两位数的速度增长。2018年前三季度,中国天然气消费量2017亿立方米,同比增长20.3%,继续保持15%以上需求增速。

根据天然气“十三五”规划,2015-2020年,中国天然气需求年均增速在13%左右。按照目前天然气需求增长,我们预计,2018-2020年,中国国内天然气需求增速将在15%以上,而改革也将推动行业的快速发展,“管住中间、放开两端”将是天然气价格改革方向,即中间管输费实行政府指导价,上游井口价及下游销售价实现市场化定价。

2018年9月5日,国务院发布《关于促进天然气协调稳定发展的若干意见》,针对天然气资源保障、基础设施建设、应急保障等多领域存在的问题提出意见,并明确责任落实,推动天然气产业稳定发展。

2018年,天然气领域的一个重要特征就是淡季不淡,价格反而有所上涨。过去几年取暖旺季(11月—次年3月)天然气月度消费量较淡季高60亿-85亿方,但2018年淡季天然气消费量保持高位,呈现“淡季不淡”的特点。

由于供气紧张,2017年9月20日-2017年12月20日,国内LNG价格涨幅达到132%;2018年5月以来,受进口成本上涨、中石油冬季保供政策调整等因素影响,国内LNG价格趋势上涨,累计涨幅36%。

目前,国内的石油化工行业还有一个非常明显的特征就是原料轻质化。原料轻质化主要是指使用乙烷、LPG等替代石脑油作为生产烯烃的原料。以乙烯为例,2017年全球乙烯产能中,以乙烷为原料的占比37.8%,LPG(主要为丙丁烷)占比14.7%,轻质化原料合计占比达到52.5%。

出现这种现象的其中一个原因就是轻质化原料的收率高,石脑油裂解中,乙烯收率30%左右,丙烯最大收率30%左右,而乙烷裂解中乙烯收率可达到80%左右,丙烷脱氢技术下丙烯收率也在80%左右;第二个原因就是成本优势,根据我们的测算,油价55美元/桶下,中国进口乙烷裂解制乙烯成本约为3400元/吨,比石脑油法低1000元/吨左右,2018年以来,PDH平均价差为425美元/吨,整体维持在较高水平,在当前70美元/桶左右的油价、5000元/吨的丙烷价格的情况下,丙烷脱氢制丙烯项目较石油炼厂具有600元/吨左右的原料成本优势(1吨丙烯生产需1.2吨丙烷),如图2所示。

基于以上明显的优势,国内的原料轻质化项目正在稳步推进,截至2017年年底,中国已建成PDH装置12套,合计产能513.5万吨,目前还有600万吨PDH产能在建或规划中,目前国内已有7个获得乙烷资源的乙烷制乙烯规划项目。

作者为2018年卖方分析师评选水晶球奖石油化工行业第二名