全球金融体系开始与美元“脱钩”?

张茉楠

2018年正逢国际金融危机十周年。十年后的今天,尽管世界经济逐步在那场危机中缓慢复苏,然而肇使国际金融危机的结构性根源并没有完全消除,特别是特朗普政府所采取的一系列转嫁风险的政策更加剧了体系内的裂变。而伴随着愈演愈烈的贸易保护主义和全球化潮流“逆行”,“去美元化”也在全球范围内暗流涌动。

美元不再是全球“最安全”的避险资产?

回顾历史,美国通过“石油—美元—美债”这个循环体系得以让美元以美债投资品的形式成为各国央行的核心资产储备。然而,当前,尽管美元作为全球“货币锚”的地位依旧不可撼动,然而,特朗普执政以来一系列组合拳带有极为鲜明的经济民族主义色彩,其目标直指“Make America Great Again”,特别是在全球范围内挥舞保护主义大棒,以及美国背负的前所未有的巨额债务也令世界各国暴露在美元的风险敞口之下。一方面,美国对包括中国在内的多国强征关税,不仅针对中国,还针对欧盟、日本、韩国等传统盟友,针对加拿大、墨西哥等传统经济伙伴,针对俄罗斯、巴西、印度等新兴市场国家,均被卷入贸易摩擦之中,各国也普遍担忧美国严重滥用作为世界储备货币的美元发起新的制裁和挑战。

另外一方面,大规模减税导致美国财政状况前景进一步恶化。减税主要通过两个渠道影响政府债务累计。首先,赤字额外需要通过债务融资;其次,财政扩张使得利率上升,增加利息债务的利息成本。根据美国税收联合委员会(JCT)测算,当前特朗普减税方案将在未来10年增加赤字约1.45万亿美元。而根据美国国会预算办公室(Congressional Budget Office,CBO)测算,减税使2027年政府债务占GDP的比重从现有框架下的91%提升至约97%。财政赤字扩张意味着美国政府需要加大融资力度来支持财政刺激,因此减税落地后,未来美国国债供给将大幅增加。CBO预计,到2028年国债与GDP比率为106.5%。

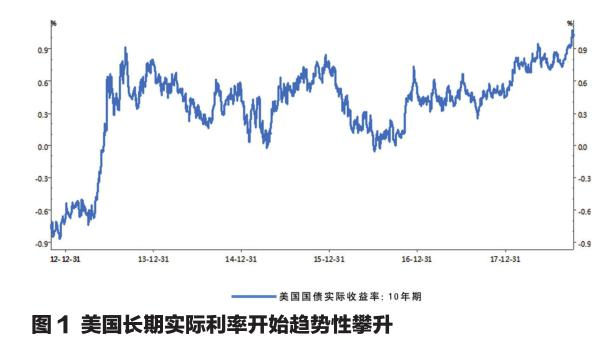

而金融危机十年之后,美联储更快加息的预期仍在全球范围内掀起波澜。世界被美元绑架的悖论和系统性失衡依然存在。财政加杠杆叠加联储收紧货币,财政宽松提振经济与货币收紧将加速美国国债收益率的上行步伐。“宽松财政+货币从紧”的政策组合事实上难以长期持续。

当前,美国国债收益率创下近七年新高和美元债务的上涨已经令美国金融体系面临一场重大的压力测试,作为全球资产价格定价之锚的10年期美国国债突然被抛售,触发了市场对美国企业借贷成本提升的担忧,也逼迫资金加剧从股票等风险资产中流出。美国国债收益率曲线全面上移将可能导致系统性风险的累积。贸易摩擦叠加系统性风险导致美元信用正在受到侵蚀。近一时期以来,囤积黄金正成为各国央行的一种预防性选择。各国央行正在购买自2012年以来最多的黄金。在2016年上半年需求强劲(央行需求同比增长8%)之后,各国政府在2018年第三季度同样热衷于黄金。

新兴经济体逐步脱离美元体制的“内在驱动”

过去10年,总体而言,新兴市场国家的经济增速显著高于发达国家,由此新兴市场国家企业更愿意加杠杆。随着主要国家货币政策正常化的进行,全球利率水平有望显著上升,这将加剧部分高债务国家还本付息的压力,最终对经济增长与金融稳定产生新的冲击。特别是金融危机以来,美联储货币政策外溢性大大增强,资本流动对新兴经济体扰动更加频繁,美元周期的作用加剧了新兴经济体系统性风险:美元升值,新兴经济体本币贬值,借入美债的部门资产负债表恶化,引发资本流出,进而加速本币贬值。

此前由国际金融危机引发的美元流动性紧张,给新兴经济体以及出口导向型亚洲国家和地区的贸易体系带来了巨大困难,从维护国家安全的角度,与美元体系脱钩也具有很强的内在驱动。近期,伴随着美元升值、美债收益率走高,以及资本频繁波动,多个新兴国家货币暴跌,哈萨克斯坦为减轻损失,已经在减少美元外汇储备比例,并实现外汇储备多元化。数据显示,2006年,美元在哈萨克斯坦外汇储备中占比一度高达67%,而今年6月底这一比例已经降至46%。

“一家独大”被打破,全球转向多极化货币秩序

当前全球“去美元化”格局正在成形:首先,“石油非美元化”格局渐趋清晰。早在2016年11月,俄罗斯就在圣彼得堡国际商品交易所推出乌拉尔原油期货,以卢布计价;伊朗国际原油交易所2011年7月开始,以欧元、伊朗里亚尔和其他一篮子货币作为结算货币;今年3月底,中国原油期货正式在上海国际能源交易中心挂牌交易,推出人民币计价原油期货,大大推动了石油非美元化的进程。近期,俄罗斯中央银行行长纳比乌琳娜在国家杜马会议上指出,俄罗斯央行正在推行去美元化政策,并提出俄罗斯经济“去美元化”的三大方向。“去美元化”主要方向包括:在国际贸易中更多转向由其他外币进行结算、弱化美元在各银行储备中的作用、提升卢布作为本币的吸引力。

其次,世界债权国纷纷大幅减持美元资产。不仅中国、日本两大债权国减持美债,包括俄罗斯、土耳其等全球十多个国度纷纷减持美债。数据显示,作为第二大债权国日本已持续数月进行减持,每个月的减持规模接近100亿美元,这令其美国国债的总持仓降至2011年10月以来的最低程度。与2017年同期比拟,日本减持美国国债规模高达803亿美元。而德国也将其持有量从2018年4月的860亿美元削减到2018年5月的783亿美元。此外,英国、爱尔兰、瑞士、卢森堡以及美国近邻加拿大、墨西哥也在抛售美国国债。按减持占比计较,爱尔兰在4月抛售175亿美元美国国债,减持比例超5.5%;墨西哥也减持了33亿美元,减持比例高达11.7%。

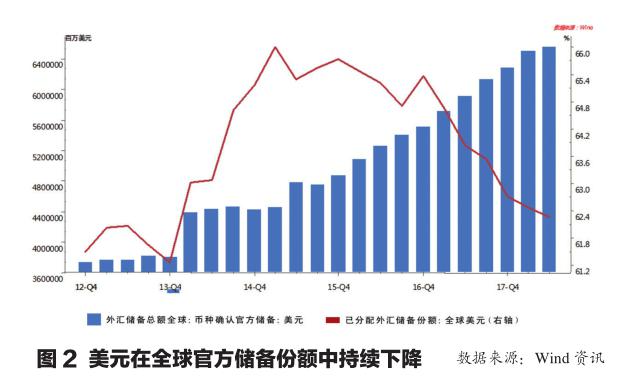

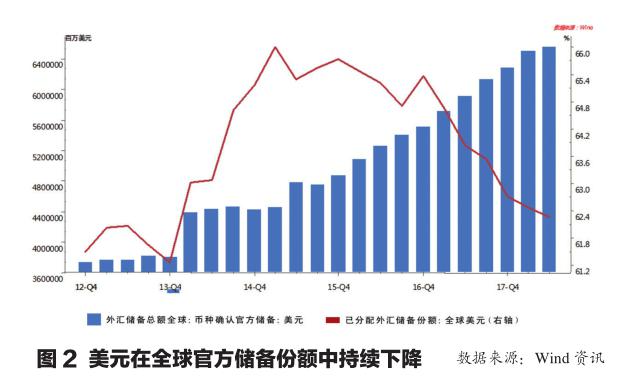

第三,美元在全球储备体系中的份额持续下降。IMF7月发布最新数据显示,美元储备份额持续下跌。报告显示,今年一季度美元在全球外汇储备中所占份额连续5个季度下降,从去年4季度的62.72%降至62.48%,创下自2013年四季度以来的最低水平。非美元资产却“此消彼长”。例如,人民币在全球外汇储备的份额连续第三个季度增长,在全球外汇储备的份額从1.2%上升至1.4%。欧元和英镑的份额均有所增长,英镑所占份额升至4.68%,创2015年四季度以来新高;欧元在全球外汇储备中所占份额从去年四季度的20.15%升至20.39%。新兴经济体印尼、马来西亚、泰国此前宣布在三国贸易结算中采用非美元货币或者本币化交易。印尼不仅与马来西亚、泰国宣布在三国贸易结算中采用非美元货币或者本币化交易,而且还与中国、日本、韩国和越南等延长货币互换协议。

第四,欧洲开始着手启动独立于美元结算体系。美国的全球霸权之所以成为可能,不仅要归功于它的军事实力和联盟体系,也要归功于它对全球金融系统的控制,尤其是美元作为世界储备货币被普遍接受。任何以美元或使用美国银行进行的交易都会自动将交易方置于美国的法律管辖之下。然而,美国愈来愈频繁使用经济制裁和金融制裁也加大了世界各国建立独立于美元结算系统的驱动力。美国重启对伊朗金融、汽车等一系列制裁,欧盟随即针锋相对宣布更新“阻断法令”,力争反制美国制裁,为回避美国的惩罚性措施。同时,欧盟外交与安全政策高级代表莫盖里尼(Federica Mogherini)在联合大会期间宣称,欧盟已经决定设立新的支付渠道——“特殊目的工具”(Special purpose vehicle,简称SPV),也即一个法人实体,来促进与伊朗的合法金融交易,允许欧洲公司继续与伊朗贸易。尽管这只是一个提议,但也折射出,欧盟正在为长期脱离美元体系,增加金融自主权做战略准备。

第五,人民币国际化进程正步入新阶段。从“結算货币”—“计价货币”—“储备货币”。人民币国际化正在步入新阶段。目前,已有60多个国家将人民币计入外汇储备,28个国家宣布使用人民币进行贸易结算。据环球银行金融电信协会数据,到2018年1月为止,全球逾1900家金融机构将人民币列为支付货币之一,德国、法国、西班牙、比利时等欧洲国家也先后宣布要把人民币纳入其外汇储备库,并相应减少美元储备。此外,人民币债券随着人民币国际化程度提高也受到国际机构者加持。国债依旧是境外机构主要的配置方向。截至8月末,境外机构在中央国债登记结算公司的债券托管总量突破1.4万亿元,达到1.41万亿元。其中,境外机构持有国债规模突破1万亿元,达到1.03万亿元,单月增持国债539.5亿元。9月份环比增速放缓,但仍比8月末增加302.14亿元,持有人民币债券规模仍创历史之最。目前,境外机构在中国国债市场的占比已从去年的0.88%一跃提升到5.85%,俄罗斯、巴基斯坦、土耳其等多国已把发行人民币债券的事宜提上日程。

随着美国经济和美元信用开始持续衰退,对全球经济的影响也在下降。可以预见的是,逐渐脱离美元体制、转向多极化货币秩序是应对“美元陷阱”的出路。短期看,虽然大幅抛售美债并不现实,然而,通过逐步减持美债、签订双边货币互换,或加速本币国际化,从而打破美元“一家独大”局面正在成为新趋势。