基于煤电企业博弈的煤炭资源税改革效应分析

韩丽萍(副教授),张勃阳,长 青(教授)

一、引言

2014年10月9日财政部与国家税务总局联合下发《关于实施煤炭资源税改革的通知》(财税[2014]72号),要求自2014年12月1日起将煤炭资源税计征方式由从量计征改为从价计征,税率为2%~10%,至此,全国范围内的煤炭资源税改革开始进行。

煤炭资源税改革带来的效应直接作用于煤炭企业,而燃煤电力企业作为煤炭资源最大的消费主体也会受到一定影响。煤炭资源一直以来是我国的主体能源,2017年我国煤炭资源的消费量占能源消费总量的60.4%,其中有一半以上用于燃煤电力行业,燃煤电力企业与煤炭企业息息相关。那么,此次煤炭资源税改革带来了哪些效应?改革中煤炭企业和燃煤电力企业分别受到了哪些影响?在煤电关系中,煤炭企业和燃煤电力企业中谁将是市场上的主导者,二者之间如何博弈才能使双方的收益最大?本文将通过斯坦科尔伯格模型建立煤电企业两阶段完全信息动态博弈模型,并结合典型上市煤炭企业和燃煤电力企业近几年的财务报表对以上问题展开讨论。

二、文献综述

(一)煤电关系的研究

燃煤电力行业作为煤炭资源的最大消费主体,煤电关系一直以来都受到学者们的广泛关注。以往对煤电关系的研究主要集中于煤电产业协调性、煤电冲突以及煤电价格等方面。刘烨等[1]构建了区域煤电一体化能源系统,认为煤电一体化能够在一定程度上避免能源的浪费,从而达到环境和经济效益的双赢。叶泽等[2]认为煤电供求不能随着市场均衡价格的变化而调整是“煤电之争”形成的根本原因,并建议通过一些政策完善煤电市场机制,达到稳定煤电价格的目的。王迪等[3]基于复杂网络模型,分析了我国煤电价格的联动效应,认为我国煤电价格的变动首先在产业内部消化,再传导给后向相关产业,要以市场调节为主、政策调控为辅,充分发挥市场在资源配置中的主导作用,才能理顺煤电价格关系。

(二)煤炭资源税改革的研究

在煤炭资源税改革前后,学者对改革带来的影响进行了众多研究,主要集中在以下两个方面:

1.对产业结构调整的影响。在产业结构调整方面,解洪涛等[4]认为,煤炭资源税改革对煤炭下游行业的成本带来了冲击,在一定程度上调整了产业结构,改善了一些下游行业产能过剩的状况。林伯强等[5]构建了中国能源环境动态CGE模型,测算出资源税税率在5%~12%时对我国宏观经济的冲击在可承受的范围内,而从价计征的煤炭资源税对第二产业的影响要远远大于第一产业和第三产业,并且资源税的改革必然会带来利益分配是否合理的问题,从而导致利益博弈问题的出现。闫娟[6]以煤炭大省山西省为例分析了资源税改革的影响效应,认为煤炭资源税改革必然会对产业结构产生影响,改革带来的税收增加会使煤炭企业的开采成本上升,税负会向下游企业转嫁,从而促进企业开发新技术,并运用新技术、新能源进行产业结构升级。

2.对煤电企业的影响。煤炭企业处于煤电产业链中的上游,改革会直接对其带来冲击。郭菊娥等[7]根据我国的实际情况构建了中国能源CGE模型,分析了从价征收后不同税率资源税的影响效应,认为从价征收资源税会使煤炭价格上涨,并且随着税率的提高,煤炭企业的成本在不断增加,而利润在不断减少。曾先峰等[8]对陕西榆林地区的煤炭开采企业进行调研,发现煤炭资源税改革会使煤炭开采企业的收益随成本的增加而减少。Liu等[9]认为,煤炭资源税改革对煤炭企业的影响较大,要想实现减轻煤炭企业负担的改革目标,就不能将税率设定得过高。此外,煤炭企业具有一定的税负转嫁能力,燃煤电力行业作为煤炭行业最主要的下游行业,必然也会受到煤炭资源税改革的影响。王迪等[10]运用价格传导复杂网络模型对资源税不同的从价税率进行了情景模拟,发现煤炭资源税税率的变动对煤炭行业的影响远大于燃煤电力行业。黄燕芬[11]通过成本传导能力模型测算出的2011年成本能力传导指数远大于1,从而认为煤炭行业有较强的税负转嫁能力,煤炭资源税的改革必然会激化煤电矛盾,在煤炭资源税改革的背景下,应统筹协调电价改革,形成通畅的煤电价格传导机制,促进煤电产业链的健康发展。

显然,学者们认为,我国煤炭资源税计征方式由从量计征改为从价计征对于煤电企业意义重大、影响深远。而对于煤电关系的研究,很少将煤炭资源税改革与煤电企业关系相结合来分析改革带来的效应。为此,本文基于斯坦科尔伯格模型,建立煤炭企业和燃煤电力企业两阶段完全信息动态博弈模型,分析煤炭资源税改革的效应。

三、煤电企业两阶段完全信息动态博弈模型的建立

在一条完整的煤电产业链中,煤炭企业将开采的煤炭销售给燃煤电力企业,燃煤电力企业以煤炭为主要能源进行发电,通过电网公司传输最终向广大居民用户销售电力。在这一过程中,煤炭资源税只在煤炭开采环节征收,而终端电价由于关系到国计民生受到政府管制。所以,本文选取煤电产业链中的煤炭企业和燃煤电力企业,在煤炭资源税改革的冲击下,基于斯坦科尔伯格模型构建两阶段完全信息动态博弈模型,分别研究在买方市场和卖方市场条件下,煤炭资源税改革前后煤炭价格、交易量以及二者收益的变化。

为了简化模型,假设市场中只有一家煤炭企业和一家燃煤电力企业,受到政府管制的电价为p0,并且煤炭市场完全出清,即所有开采的煤炭全部用来发电。在从量计征资源税的体系下,将资源税和其他附加税费结合起来,税率为t元/吨。在从价计征的情况下,适用的税率为s。煤炭企业和燃煤电力企业的煤炭交易量与煤炭价格分别为q和p。

将煤炭企业和燃煤电力企业的生产成本分为固定成本和可变成本两部分,假设随着煤炭开采量和发电量的增加,煤炭开采和发电的边际成本线性增加,那么煤炭企业和燃煤电力企业的成本函数为:0。其中,a、b表示边际成本变化的系数,c1、c2表示与产量无关的固定成本。

燃煤电力企业的收益函数为:

从量计征方式下,煤炭企业的收益为:

从价计征方式下,煤炭企业的收益为:

基于以上假定,本文分别研究在不同的市场条件下,煤炭资源税改革对煤炭企业和燃煤电力企业的影响。

(一)卖方市场条件下煤电企业博弈结果

在卖方市场条件下,煤炭市场会出现供不应求的情况,煤炭资源供应紧张,此时煤炭企业处于主导地位,所以在博弈的第一阶段,由煤炭企业决定煤炭价格p,在第二阶段,随着煤炭价格的变化,由燃煤电力企业决定煤炭的交易量q。

1.从量计征。采用逆向回归法求解,在第二阶段,燃煤电力企业根据其收益最大化决定其发电量。燃煤电力企业收益最大化的一阶条件为,对(1)式中的q求导,令,此时煤炭的交易量为

在第一阶段,煤炭企业决定煤炭价格,来使其收益最大化,将 q*代入(2)式中,令,得到煤炭最优价格为,并将p*代入q*计算式中,得到

将p∗和q∗分别代入(1)式和(2)式中得到在卖方市场从量计征资源税方式的情况下,燃煤电力企业的收益为,煤炭企业的收益为

2.从价计征。同理,从价计征的求解方式和从量计征的求解方式一样,在第二阶段,燃煤电力企业采取与从量计征方式下同样的战略。在第一阶段,依旧是煤炭企业来决定煤炭的价格p,但是所运用的收益函数不同,将q∗代入(3)式中,令,得到煤炭最优价格为,将 p*代入q*计算式中,得到

将p∗和q∗分别代入(1)式和(3)式中得到在卖方市场从价计征资源税方式的情况下,燃煤电力企业的收益,煤炭企业的收益

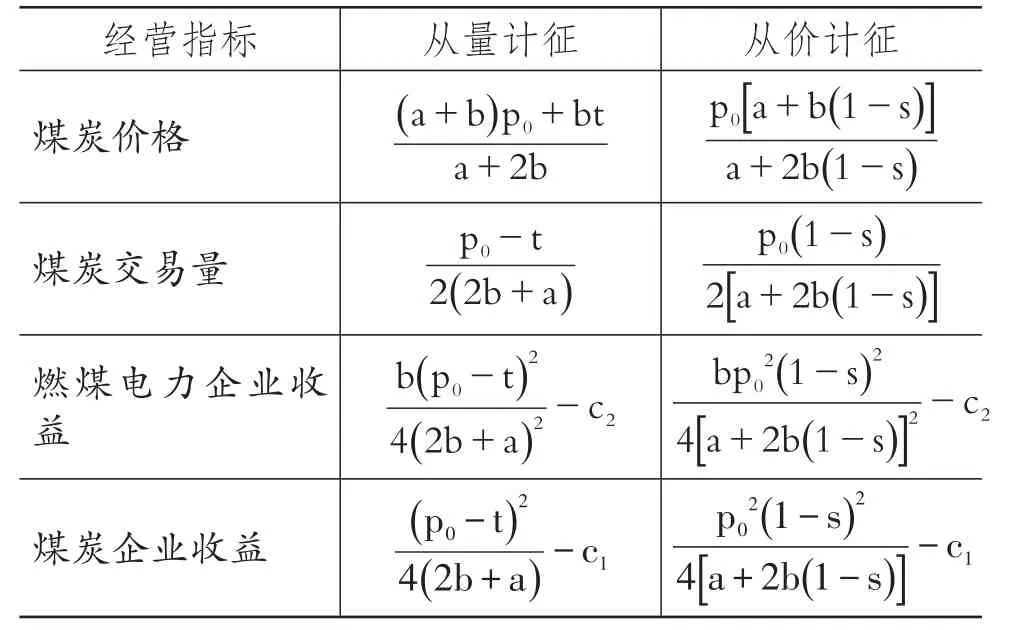

综上所述,在卖方市场条件下,两种资源税计征方式的均衡结果如表1所示。

表1 卖方市场条件下两种资源税计征方式的均衡结果

(二)买方市场条件下煤电企业博弈结果

在买方市场条件下,煤炭市场会出现供过于求的情况,煤炭产能过剩,此时燃煤电力企业处于主导地位,第一阶段由燃煤电力企业决定煤炭价格p,第二阶段,随着煤炭价格的变动,由煤炭企业决定煤炭的交易量q。

1.从量计征。与卖方市场条件下一样,运用逆向求解法求解,在博弈的第二阶段,煤炭企业根据自身的收益最大化来确定煤炭的交易量。煤炭企业收益最大化的一阶条件为,在从量计征的方式下,对(2)式中的q求导,令,求得在第一阶段,由燃煤电力企业决定煤炭的价格,来使其收益最大化,将q*代入(1)式中,令,得到煤炭的最优价格为,将p*代入q*计算式中,得到

将p∗和q∗分别代入(1)式和(2)式中,得到在买方市场从量计征资源税方式的情况下,燃煤电力企业的收益为,煤炭企业的收益为

2.从价计征。与从量计征的方式相比,从价计征方式下煤炭行业的收益函数有所不同。在第二阶段,煤炭企业选择煤炭交易量来使其收益最大化,此时使煤炭企业收益最大化的一阶条件是,在(3)式中对q求导,令,得到。在第一阶段,由燃煤电力企业决定煤炭价格,使其收益最大化,将 q*代入(1)式中,令,得到煤炭的最优价格为,将p*代入q*计算式中,得到

将p∗和q∗分别代入(1)式和(3)式中,得到在买方市场从价计征资源税方式的情况下,燃煤电力企业的利润为,煤炭企业的利润为

综上所述,在卖方市场条件下,两种资源税计征方式的均衡结果如表2所示。

表2 买方市场条件下两种资源税计征方式的均衡结果

四、煤炭资源税改革对煤电企业的影响分析

(一)与价格有关的影响

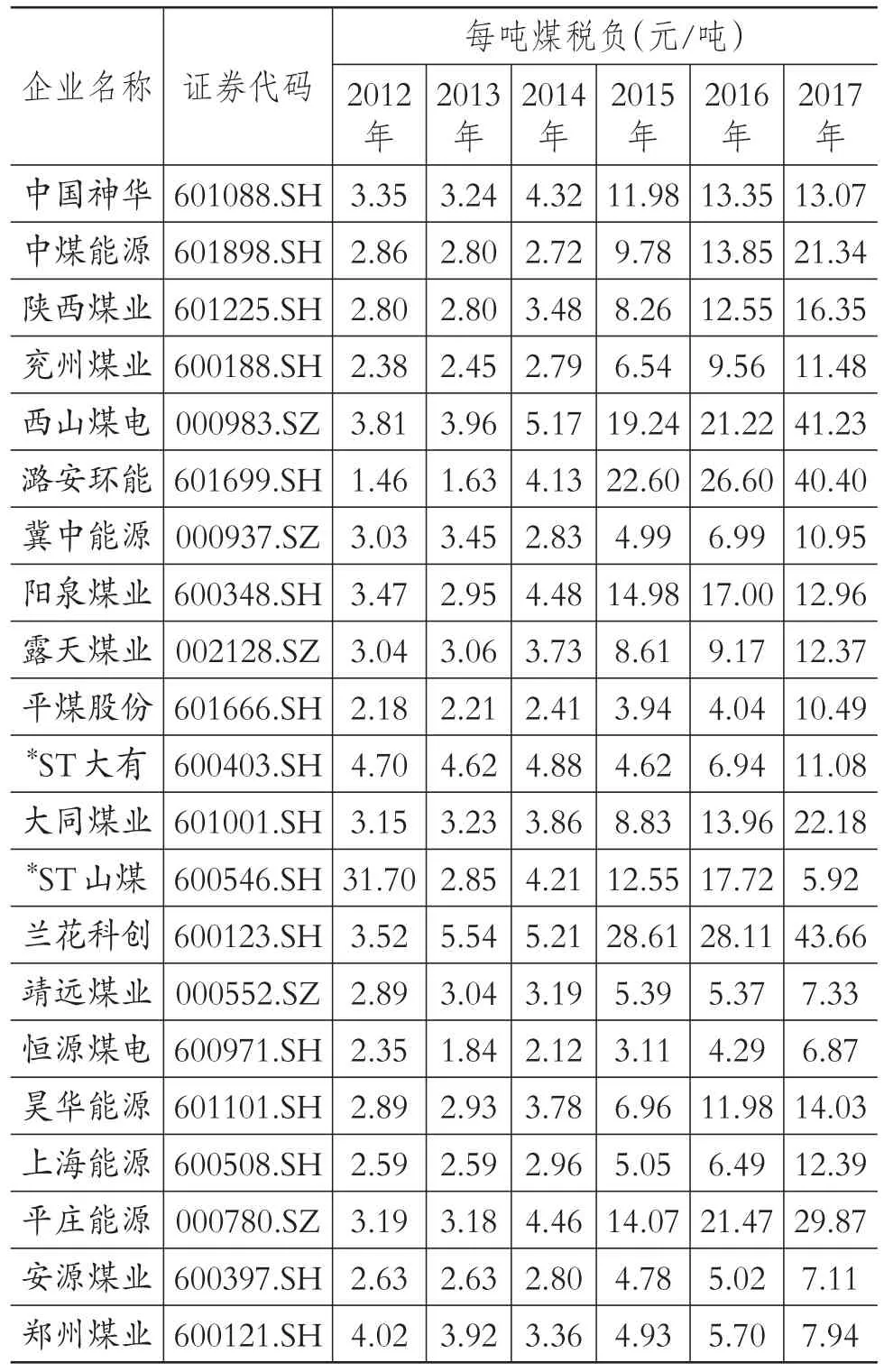

首先,从37家煤炭上市企业中选取21家全部以煤炭开采为主要业务的企业作为样本企业。这21家企业分布在我国15个省市,其中包括煤炭重点省市,并且这些企业的煤炭业务收入占比均超过50%,有较强的代表性。煤炭资源税改革除了计征方式的改变,还取消了一些与煤炭资源相关的费用,如矿产资源补偿费、价格调节基金、可持续发展基金等,所以,根据上市公司年报整理出表3。为了使结果更加准确,在改革前将矿产资源补偿费计入资源税费中与改革后的资源税负进行比较,由于一些企业除了煤炭资源还有其他资源,所以计算出来的每吨煤税负可能会低于其所在省市的理论税负。从表3可知,2015~2017年企业资源税税负较前些年明显增加,分摊到每吨煤的资源税费也有较大的增长,这说明资源税改革使煤炭企业的资源税税费大幅增加,增加了煤炭企业的税费负担。

表3 21家大型煤炭上市企业资源税税负情况

其次,根据煤电企业的博弈模型来比较改革前后最优煤炭价格的变化,以及它们与税率的变化关系。无论在从量计征还是从价计征模式下,最优的煤炭价格p∗均是关于t或者s的函数,在卖方市场条件下,从量计征时,对t求导,得到,同理,在从价计征模式下;在买方市场条件下,从量计征时,,从价计征时,。无论是改革前还是改革后,资源税的税率都与煤炭的最优价格正相关,即税率越高,煤炭的价格也就越高。

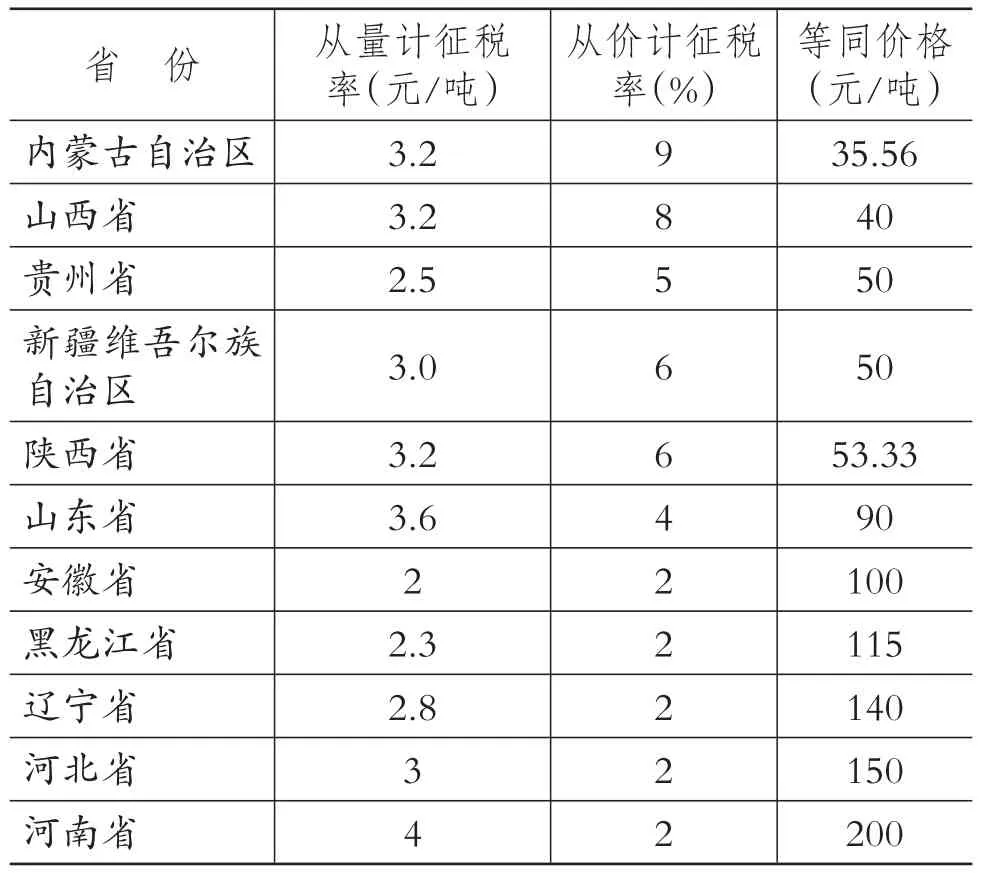

接下来,将引入“等同价格”进行进一步分析。等同价格是指在该价格水平下,所缴纳的从价计征的煤炭资源税等于其从量计征条件下所缴纳的资源税。即只有煤炭价格在该价格水平下,煤炭资源税改革才不会加重煤炭企业的负担[12]。表4为一些重点省市的煤炭等同价格。

表4 重点煤炭生产省市煤炭等同价格

由表4可知,改革后煤炭的等同价格相对于实际价格明显偏低,如果要使改革前后每一吨煤的资源税税负不变,煤炭的价格就要大幅下降,煤炭价格的下降必然会导致煤炭企业利润的下降。特别是在煤炭资源丰富的地区,从价税率越高的地区等同价格越低,这说明煤炭资源税改革使煤炭资源税税率大幅提高。理论分析结果显示,资源税税率与煤炭的价格呈正相关关系,那么相对于改革前来说,改革后的煤炭价格会有所上涨,煤炭企业会将部分税负转移到煤炭的价格上,向下游企业转嫁,进而增加了燃煤电力企业的生产成本。但是,由于电价受到政府管制而无法继续将税负向下游转嫁出去,煤电企业矛盾将会加剧,不利于煤电产业链的健康发展。

然而实际情况却恰恰相反,如图1所示,煤炭资源税改革初期煤炭价格呈下降趋势,与上面所说的资源税税率与煤炭价格正相关的结论相违背。究其原因,2013年后我国煤炭行业下行,煤炭产能严重过剩,并且其下游行业的需求也呈下降趋势,导致煤炭价格不断下降,此时进行煤炭资源税改革可以在一定程度上减轻煤炭企业改革后所承担的税收负担,是煤炭资源税改革的好时机。从2016年开始,我国煤炭价格逐渐上涨,煤炭资源税改革带来的影响逐渐显现出来。从量计征煤炭资源税时,税收与价格无关,不能准确地通过税收反映煤炭市场的价格变化,也不能达到预期的税收调节效果,缺乏税收弹性,与最初征收资源税以调节级差地租、抑制资源过度开采的初衷渐行渐远,没有体现其外部性成本。而从价计征可以很好地利用税收这个经济杠杆及时反映和调控煤炭的价格,煤炭企业和燃煤电力企业需要在各种价格和成本费用关系之间进行选择,税收调控作用逐渐显现,煤炭市场逐渐回暖。

图1 电煤价格走势

(二)与交易量有关的影响

与最优价格一样,无论在从量计征还是从价计征模式下,最优交易量q∗都是关于t或者s的函数。在从量计征的形式下,对t求导,卖方市场条件下得到,买方市场条件下得到同样,在从价计征的形式下,对s求导,卖方市场条件下,买方市场条件下。由此可知,在两种不同的税制下,资源税的税率都与煤炭的交易量呈负相关关系,即随着税率的升高,煤炭的交易量在不断地减少,反之,煤炭交易量增加。当煤炭资源税增加使交易量发生变化时,煤炭企业和燃煤电力企业将会通过税收的收入效应和替代效应进行相关的生产决策,并选择最优的交易量。

1.收入效应。当煤炭资源税税收增加时,会增加煤炭企业的生产成本,从而降低煤炭企业的利润。煤炭企业为了维持以前的利润水平,会根据实际情况减少生产要素的投入,导致企业生产能力下降,进而也影响了煤炭企业的产出和交易量,这种情况在一定程度上遏制了煤炭企业的盲目开采和生产,对煤炭资源和生态环境起到了保护作用。对于燃煤电力企业来说,上游的煤炭企业成本增加一定会向下游企业转移,同样,燃煤电力企业的生产成本也会增加,为了维持原有的利润,煤炭的交易量会下降,否则,燃煤电力企业的利润将会受到影响。

2.替代效应。对于替代效应来说,资源税是唯一在资源开采和生产环节产生替代作用的税种。煤炭资源税收的增加,会使煤炭价格上涨,进而减少交易量,这时煤炭企业可以通过提高生产效率以及研发新技术来维持原有的利润或者是获得更高的利润,而其下游的燃煤电力企业为了维持原有的利润,可以采用其他清洁型能源代替煤炭进行发电,这样虽然减少了煤炭的交易量,但是有助于推动整个产业链的技术革新,而且与收入效应一样,对煤炭资源的开采起到了保护作用。

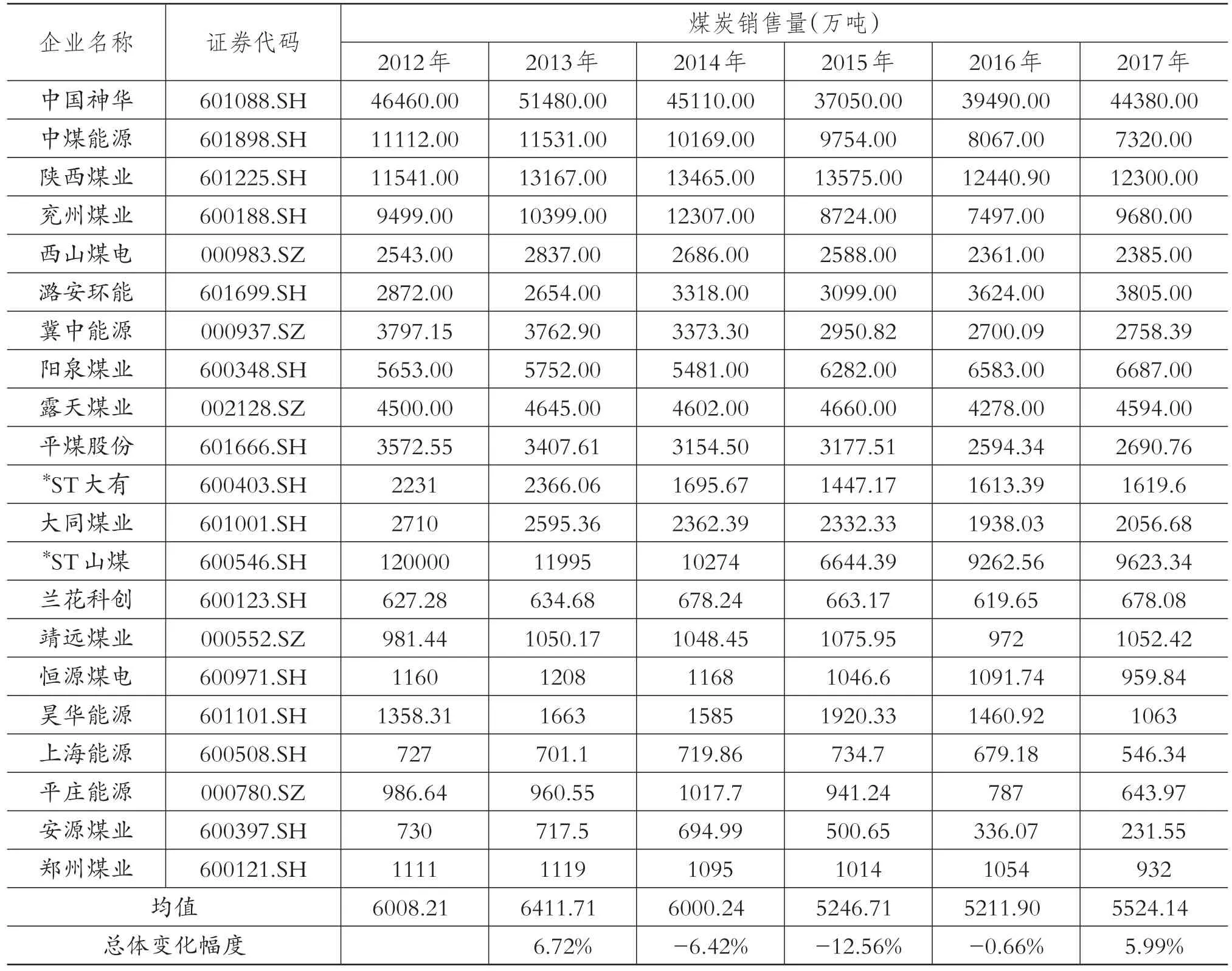

而实际情况又是如何呢?表5为21家煤炭上市企业2012~2017年的煤炭销售情况。对比六年间的变化情况,2014年煤炭销售量开始有小幅下降,资源税改革后,2015年煤炭销售量大幅下降,达12.56%,2016年虽然下降幅度减小,但是依然呈下降趋势,2017年煤炭市场开始回暖,销售量上升。

表5 21家煤炭上市企业2012~2017年的煤炭销售情况

(三)煤电企业的收益分析

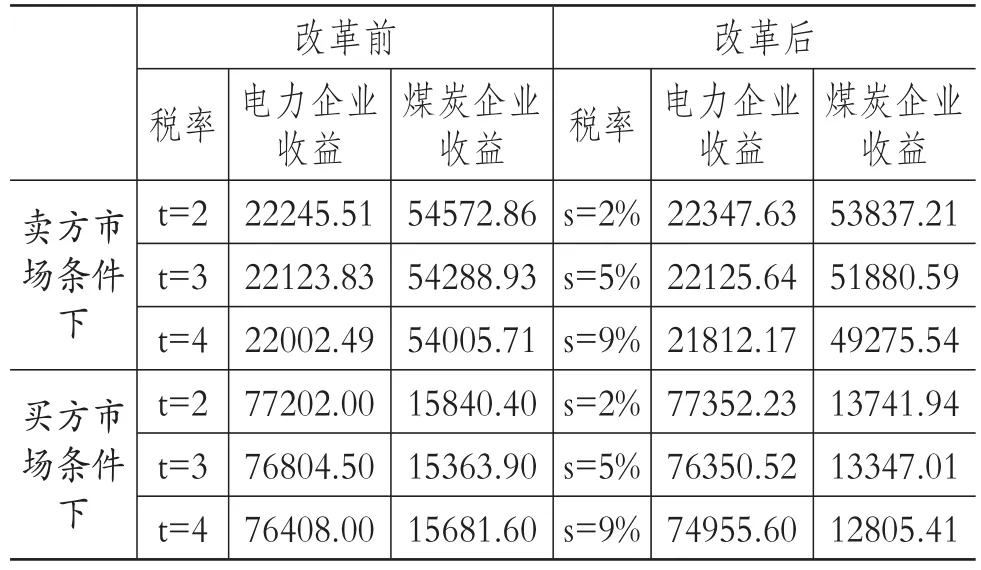

根据煤炭企业和燃煤电力企业自身的情况,假设 a=0.1,b=0.3,c1=c2=2000,p0=400[13],将其代入煤电企业的最优收益函数,对改革前后不同的资源税税率进行模拟,将其收益进行比较,如表6所示。

由于煤电市场力量的轮换,不同企业处于卖方市场和买方市场时的收益相差较大,谁是博弈的先行方,谁在产业链中处于主导地位,谁有定价的权力,谁的收益就会更大。不论在哪种市场条件和计征方式下,煤电企业的收益都会随税率的上升而减少。

表6 煤炭资源税改革前后资源税税率变化情况

对比改革前后煤电企业的收益,对于燃煤电力企业来说,其受到的影响并不是很大,当采取较低的从价税率时企业的收益还有可能增加;但是对于煤炭企业来说,煤炭资源税改革后,无论税率多少都会使其收益较改革前减少,这说明煤炭资源税改革对煤炭企业的影响要远远大于燃煤电力企业,会在一定程度上减少煤炭企业的收益,增加煤炭企业的负担。

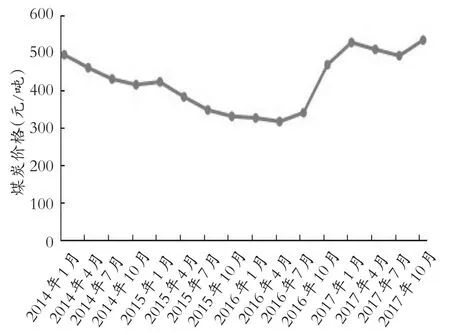

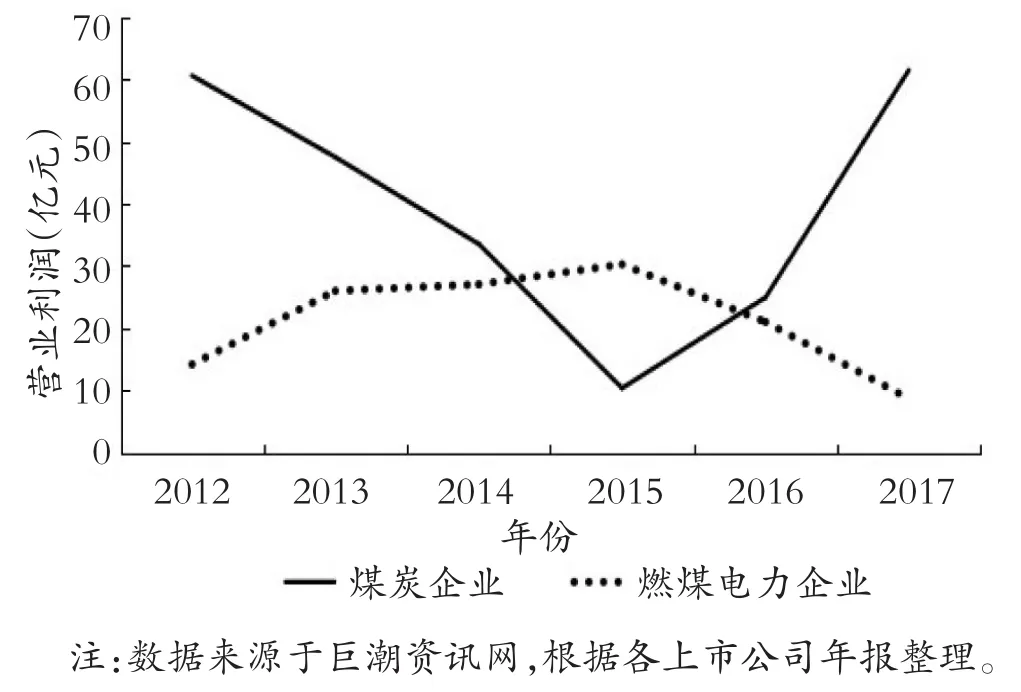

为了分析现实中煤电企业的收益情况,除了上述分析中选取的21家煤炭上市企业外,从58家燃煤电力上市企业中选取全部火电企业,共36家,分别计算它们的平均利润,如图2所示。

图2 煤炭企业和燃煤电力企业收益情况

从图2中可以发现,在煤电市场中根据市场力量的轮换,煤炭企业和燃煤电力企业中的确存在此消彼长的关系。2012~2013年煤电企业进行了一次较大幅度的市场轮换,煤炭行业持续低迷,而燃煤电力行业利润持续走高,2014年年末进行煤炭资源税改革后,煤炭企业的利润降至近五年最低点,而燃煤电力企业的利润却有小幅度上涨,基本没有受到改革的影响。2016年由于资源税改革的效应显现,继续推进供给侧改革以及“去产能”政策的落地实施,煤炭价格持续走高,煤电企业的市场关系又发生了转换,煤炭市场前景转好,企业利润逐渐增长,而燃煤电力企业却不容乐观,利润下降。图2中煤炭企业的利润变化幅度明显大于燃煤电力企业,这也恰恰说明了煤炭资源税改革对于煤炭企业的影响要大于燃煤电力企业。

五、结论及决策建议

(一)结论

在整个煤电产业链中,煤炭资源税改革的效应是通过上游企业向下游企业逐级传递的,改革给煤炭企业带来的影响要远远大于燃煤电力企业。

煤炭资源税征收方式由从量计征变为从价计征使资源税直接与煤炭价格挂钩,通过税收直接反映煤炭价格的变化,体现了资源税对煤炭市场的调控作用。煤炭资源税征收方式的改变大幅提高了煤炭资源税的税率,增加了煤炭企业的资源税税负,同时也增加了煤炭企业的生产成本,在短期内增加了煤炭企业的负担。煤炭资源税的增加抑制了煤炭企业的过度开采,对煤炭资源起到了一定的保护作用,在一定程度上缓解了煤炭产能过剩的情况。资源税改革初期,我国煤炭市场处于卖方市场,煤炭资源税改革的效应主要体现在上游的煤炭企业中,下游的燃煤电力企业并没有受到过大的直接影响。但是,随着市场力量的轮换,煤炭价格逐渐上涨,煤炭市场回暖,同时煤炭企业具有一定的税负转嫁能力,煤炭资源税改革给煤炭企业带来的税收负担会通过价格等传导机制传递给下游的燃煤电力企业,从而导致燃煤电力企业的生产成本小幅增加。

总之,在煤炭资源税改革的大背景下,煤炭企业和燃煤电力企业都会受到不同程度的影响,处于主导地位的企业会存在一定的发展优势。

(二)决策建议

通过本研究可以更加明确煤电企业之间存在动态博弈关系,而煤炭资源税改革给煤电企业带来的影响也是巨大的,煤电企业如何应对改革带来的影响将决定其未来的走势以及其在煤炭市场中的地位。目前,我国煤炭市场刚刚从买方市场过渡到卖方市场,基于以上背景及模型分析,对煤电企业提出以下决策建议。

1.煤炭企业。煤炭资源税改革增加了煤炭企业的税负,但是就我国目前煤炭市场关系来看,煤炭企业处于主导地位,即处在卖方市场条件下,煤炭企业有定价的能力。在以市场为导向的条件下,大型煤炭企业需要注重品牌的建设,使品牌观念深入人心,在保证煤炭产品质量的前提下,提高企业的服务质量,从而不断提升企业的知名度,使其在煤炭市场中占据有利地位,为企业赢得竞争的优势。对于企业内部来说,此时煤炭企业有充足的精力去改革管理制度,从管理制度创新入手,建立科学有效的煤炭企业管理体系,保证企业开采、加工、销售等各个环节高效有序地进行。同时,企业应该加强人才队伍建设,充分调动员工的积极性,使其为企业的发展贡献力量。对于中小型煤炭企业来说,其较大型煤炭企业的优势并不是非常明显,所以中小型煤炭企业要合理制定生产计划,杜绝盲目生产和开采造成的环境破坏与煤炭产能过剩,并且要在煤炭市场繁荣时期积极利用产能空间,迎合煤电联营政策,提高自身的竞争力,提高抵御市场风险的能力,在煤电市场再次轮换时,将损失降至最小。

2.燃煤电力企业。煤炭资源税改革对燃煤电力企业的影响要小于煤炭企业,但是,煤炭价格持续高涨,较高的煤炭价格对燃煤电力企业的影响较大。在卖方市场条件下,燃煤电力企业为了维持原有利润或者取得更高的利润,要加大科研力量的投入,提高生产效率以及能源利用率,减少生产过程中不必要的浪费;加强环保发电的意识,开发可以替代煤炭的新能源或者清洁能源,在降低对煤炭资源依赖的同时,达到保护环境的效果;要加强煤炭管理,通过拓宽煤炭资源的来源渠道,加强煤炭质量的检测,优化发电资源的来源结构,逐步降低火力发电在发电企业中所占的比例。